Es ist äußerst interessant zu beobachten, wie sehr die Aktienmärkte aktuell an den Anleihemärkten kleben. Nach den jüngsten Kurserholungen haben die Anleihekurse gestern wieder etwas an Boden verloren. Und die Aktienkurse haben es ihnen gleichgetan. Die Korrelation dieser beiden Märkte ist dabei ungewöhnlich hoch.

Aktien vs. Anleihen

Der Grund dafür ist klar: Angesichts der nach wie vor extrem hohen Inflation und der damit verbundenen Aussicht auf weiter steigende (Leit-)Zinsen durch die Geldpolitik der Notenbanken sind Anleihen eine zunehmende Konkurrenz für Aktien (siehe dazu unter anderem auch vorgestrige Börse-Intern). Steigen die Zinsen, fallen die Anleihe- und damit aktuell zugleich auch die Aktienkurse – und umgekehrt. Und es gibt derzeit kaum Hoffnung, dass die Notenbanken von ihrem aggressiven Kurs einer nachfragedämpfenden Geldpolitik abweichen.

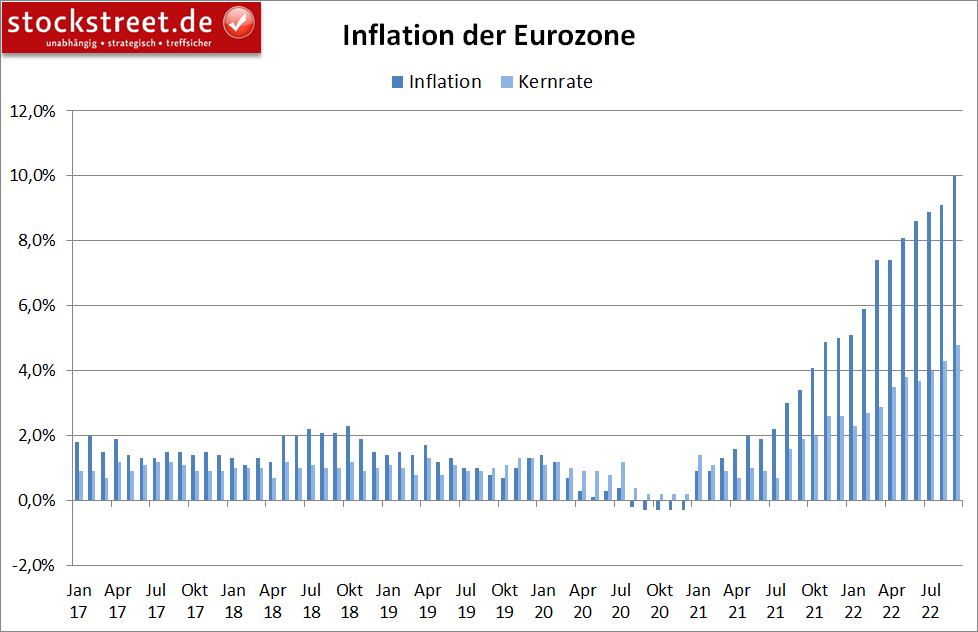

Inflation im Euroraum inzwischen zweistellig

Schließlich ist die Inflation im Euroraum gerade erst auf ein neues Rekordhoch geklettert. Mit einer erstmals zweistelligen Jahresrate von 10,0 % wurde im September das höchste Niveau seit Einführung des Euro erreicht, wie Eurostat am Freitag auf Basis einer ersten Schätzung mitteilte. Experten hatten zwar mit einem erneuten Anstieg gerechnet, aber im Durchschnitt „nur“ +9,7 % erwartet, nach einer Teuerungsrate von 9,1 % im August.

Problematisch war dabei für die Europäische Zentralbank (EZB), dass auch die Kerninflation, also die Preise ohne Energie und Nahrungsmittel, kräftig anzog, von 4,3 % auf 4,8 %.

Das Hoch ist noch nicht erreicht

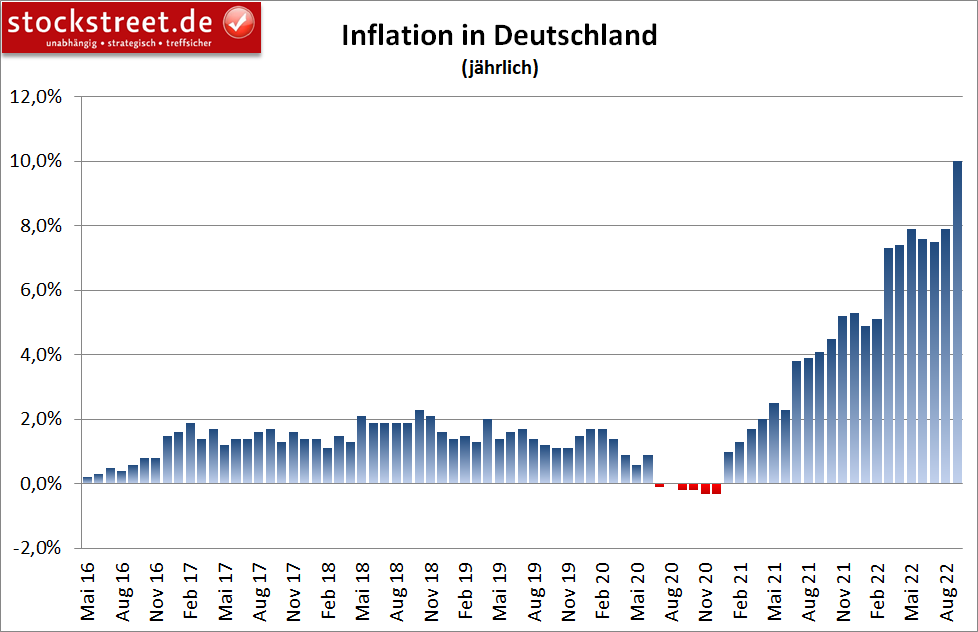

Und ein Ende des Anstiegs scheint immer noch nicht in Sicht. Denn nachdem im September zum Beispiel in Deutschland der Wegfall des Tankrabatts und des 9-Euro-Tickets die Inflation noch einmal mächtig anheizte (+10,0 % zum Vorjahr = höchster Stand seit Dezember 1951), dürfte im Oktober die seit Monatsbeginn geltende Anhebung des gesetzlichen Mindestlohns zusätzliches Öl ins Feuer gießen.

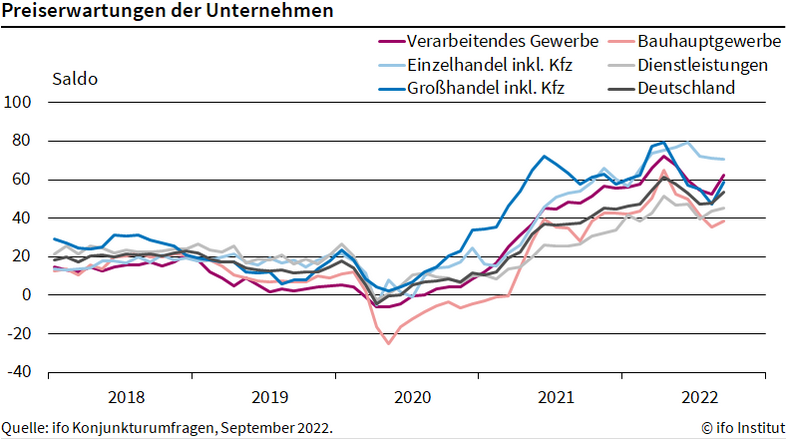

Darauf deutet auch eine aktuelle Umfrage des ifo-Instituts hin. Demnach wollen 58,3 % von 6.900 befragten Unternehmen als Reaktion auf die neue Lohnuntergrenze ihre Verkaufspreise anheben. Die Preiserwartungen für die kommenden Monate stiegen dadurch für die Gesamtwirtschaft im September auf 53,5 Punkte, nach 48,1 im August.

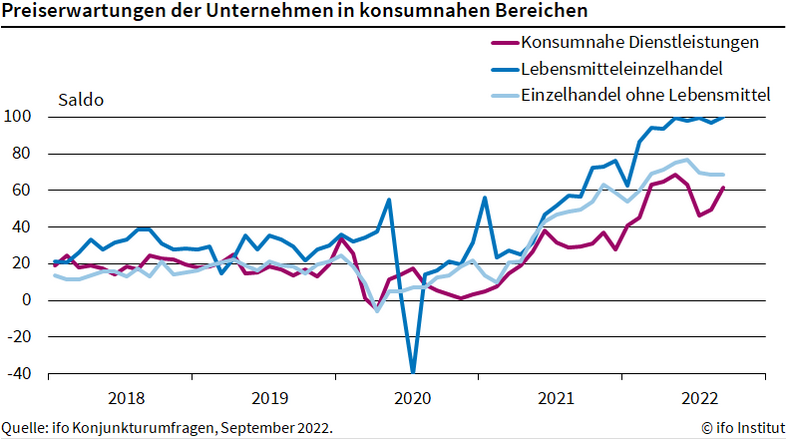

Und das betrifft vor allem die Lebensmittelpreise. Denn 100 % der befragten Lebensmittelhändler planen mit Preiserhöhungen.

„Die Inflationsrate dürfte in den kommenden Monaten auf jeden Fall auf 11 % steigen“, sagte ifo-Konjunkturchef Timo Wollmershäuser zu den gestern veröffentlichten Daten.

Langfristige Inflationserwartungen noch nah am EZB-Ziel

Interessant ist vor diesem Hintergrund, dass die langfristigen Inflationserwartungen noch immer in der Nähe des 2%-Ziels der EZB liegen. Das vielbeachtete Barometer, der „Five-Year, Five-Year-Forward“, lag in der vergangenen Woche bei um die 2,2 %. Dieser Wert bedeutet, dass Anleger zwischen 2027 und 2032 durchschnittlich eine Teuerungsrate von rund 2,2 % erwarten.

Notenbanken vor weiterem kräftigen Zinsschritt

Dennoch ist mit den kurzfristigen Preisentwicklungen eine weitere Zinsanhebung um 75 Basispunkte auf der nächsten EZB-Sitzung Ende Oktober sehr wahrscheinlich. Denn bereits vor den jüngsten Inflationsdaten hatten sich etliche Chefs der europäischen Notenbanken (unter anderem Finnland, Litauen, Österreich, Slowakei, Estland) dafür ausgesprochen, die Leitzinsen zügig weiter anzuheben, bis zumindest ein Niveau erreicht ist, das die Konjunktur nicht mehr anschiebt.

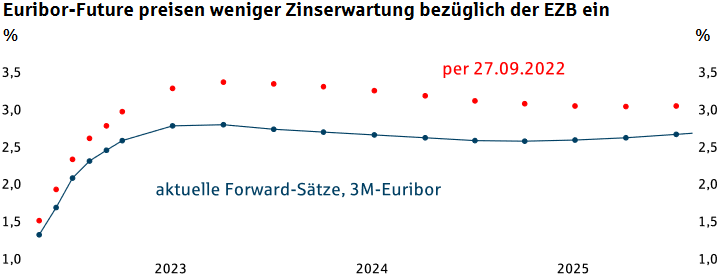

An den Finanzmärkten wird dieses neutrale Zinsniveau bei einem Einlagensatz zwischen 1,5 % und 2,0 % gesehen. Aktuell liegt dieser bei 0,75 %. Weitere kräftige Leitzinsanhebungen passen daher zu der Erwartung der Börsen, die bereits ein Zinsanstieg (beim 3-Monats Euribor) auf mehr als 2,5 % im kommenden Jahr eingepreist hat (siehe folgende Grafik).

Maßnahmen gegen hohe Energiepreise

Ein Fünkchen Hoffnung besteht allerdings in den Maßnahmen gegen die hohen Energiekosten, wie beispielsweise die geplante Strom- und Gaspreisbremse in Deutschland, die auch in anderen Ländern des Euroraums Anwendung finden könnte oder sogar bereits findet (z. B. in Österreich). Ein weiteres Beispiel ist das achte Sanktionspaket gegen Russland, welches die EU-Staaten auf den Weg gebracht haben. Mit diesem werden unter anderem die rechtlichen Voraussetzungen für einen von den G7-Staaten unterstützten Preisdeckel für Ölimporte aus Russland geschaffen. Das hat immerhin die kurz- und mittelfristigen Inflationserwartungen und damit auch die (Leit-)Zinserwartungen gedrückt.

(Quelle: Helaba)

Und dies ist auch ein Grund für die jüngste Erholung am Rentenmarkt, die sich auf den Aktienmarkt übertragen hat. Sobald die geplanten Maßnahmen beschlossen sind und in Kraft treten, also ihre Wirkung auf die Energiepreise entfalten können, ist auch mit einem Rückgang der tatsächlichen Inflation zu rechnen. Und dann könnten die Notenbanken durchaus versucht sein, weniger stark auf die geldpolitische Bremse zu treten. Das könnte zu einer Entspannung am Rentenmarkt und somit auch am Aktienmarkt führen. Womöglich passiert letzteres auch vorzeitig, da die Börsen derartige Entwicklungen häufig vorwegnehmen und frühzeitig einpreisen.

OPEC+ beschließt überraschend hohe Förderkürzung

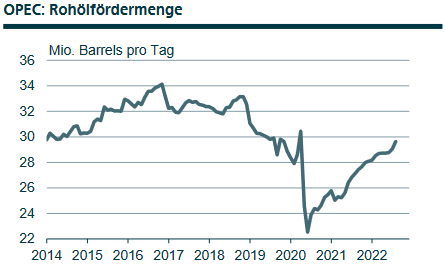

Leider kam diesen Entwicklungen gestern die Meldung in die Quere, wonach die Organisation erdölexportierender Länder und ihre Verbündeten (OPEC+) die Öl-Fördermengen deutlich kürzen wollen. Auf dem gestrigen Treffen in Wien wurde eine Reduzierung der Förderquoten um 2 Millionen Barrel pro Tag (bpd) beschlossen.

Angesichts der Tatsache, dass die hohen Energiepreise die Weltwirtschaft stark belasten, verwundert diese gravierende Förderkürzung. Denn sie sorgt für anhaltend hohe oder gar wieder steigende Rohölpreise. Allerdings muss man die durchaus einschneidende Maßnahme in Relation setzen. Schließlich hatte die OPEC die Fördermenge seit der Corona-Krise kontinuierlich angehoben und auf das Vor-Krisen-Niveau zurückgeführt, während sich die weltweite Nachfrage nach Rohöl seit ein paar Monaten konjunkturbedingt abgeschwächt hat.

(Quelle: Deka)

Und so ist die nun beschlossene Kürzung ein Ausdruck von Befürchtungen, dass es zu einem zu hohen Angebotsüberschuss kommt. Und dieses könnte den Rückgang der Ölpreise fortsetzen.

Allerdings gilt es zu bedenken, dass die aktuelle Krise überhaupt erst den hohen Energiepreisen geschuldet ist. Und die Rohölpreise sind mit aktuell mehr als 86 Dollar (WTI) bzw. 92 Dollar (Brent) immer noch überdurchschnittlich hoch. Wie ich am 7. September berichtet hatte, lag der durchschnittliche Rohölpreis der Nordseesorte Brent in den vergangenen 11 Jahren bei rund 75 Dollar (siehe „Darum sollte die OPEC+ niedrigere Ölpreise hinnehmen“). Und daher glaube ich nach wie vor, dass niedrigere Ölpreise eigentlich sinnvoll und im Interesse aller sind.

Kursziel von 78 Dollar wurde erreicht

Womöglich ging der OPEC+ der Ölpreisrückgang lediglich zu schnell. Denn die Notierungen waren 4 Wochen in Folge gesunken und hatten in der vergangenen Woche schon ein neues Tief in ihrer Abwärtsbewegung erreicht.

Damit ging, neben meinem DAX-Szenario, auch mein Szenario für den Ölpreis der Sorte WTI auf. Denn ich hatte in der oben genannten Analyse vom 7. September ein neues Kursziel von 78 Dollar ausgegeben. Und dieses wurde am 26. September erreicht (siehe grüner Kreis im folgenden Chart).

Dabei drohte sich der etablierte Abwärtstrend zu beschleunigen. Und dann hätte der Preisverfall in eine Übertreibung übergehen können. Stattdessen haben die ehemaligen Widerstände von 78,40 und 76,87 Dollar (rote horizontale Linien) als Unterstützung gedient, wodurch ein nachhaltiger Bruch des Abwärtstrendkanals (rot) verhindert wurde. Und durch die anschließende Kurserholung wurde der fünfte Wochenverlust in Folge verhindert.

OPEC sendet ein falsches Signal

Nun bleibt abzuwarten, welche längerfristigen Auswirkungen die gestern beschlossene Förderkürzung auf die Ölpreise hat. Ich glaube jedenfalls, dass sich die Preise langfristig wieder im Bereich ihres Durchschnitts von 75 Dollar einpendeln werden.

Die sehr hohe Kürzung sendet dabei kurzfristig aus meiner Sicht ein falsches Signal. Sie dient zwar aus Sicht der OPEC+ dazu, Angebot und Nachfrage in Einklang zu bringen, also aktuell einen Angebotsüberschuss zu verhindern, bei stärker sinkenden Ölpreisen hätte sich der Angebotsüberhang aber wahrscheinlich auch durch eine steigende Nachfrage ausgeglichen, wenn die Wirtschaft durch sinkende Energiepreise wieder in Gang gekommen wäre.

So muss man nun verstärkt auf die Strom- und Gaspreisbremse setzen, da der Wille der OPEC+ zur Solidarität offensichtlich begrenzt ist.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus