Der Euro eröffnet gegenüber dem USD bei 1,0955 (04:52 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0926 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 148,22. In der Folge notiert EUR-JPY bei 162,37. EUR-CHF oszilliert bei 0,9644.

Sowohl morgen als auch übermorgen fällt der Report wegen beruflicher Reisetätigkeit aus. Der nächste Hellmeyer-Report wird am Freitag, den 1. Dezember 2023 erscheinen.

Märkte: Konsolidierung/Gewinnmitnahmen

Die Finanzmärkte zeigten sich in den letzten 24 Handelsstunden in einem Konsolidierungsmodus, geprägt von leichten Gewinnmitnahmen an Aktienmärkten. Die Daten aus den USA (Absatz neuer Wohnimmobilien, Dallas Business Index) belasteten. Der deutliche Renditerückgang bei Staatsanleihen auch in Folge der US-Daten wirkte sich andererseits stabilisierend aus. So rentiert die 10 jährige Bundesanleihe heute früh mit 2,54% (Vortag 2,63%) und die 10 jährige US-Staatsanleihe mit 4,40% (Vortag 4,50%). Der EUR kann gegenüber dem USD die erhöhten Niveaus behaupten. Gleiches gilt für die Edelmetalle gegenüber dem USD.

Lagarde hält Kampf gegen Inflation für noch nicht gewonnen

Christine Lagarde sagte, die EZB könne im Kampf gegen die Inflation noch keine Siegesfeiern ausrufen. Man müsse die verschiedenen Kräfte, die sich auf die Inflation auswirken, weiterhin aufmerksam beobachten und sich auf das Mandat der Preisstabilität konzentrieren. Die künftigen Entscheidungen im EZB-Rat würden sicherstellen, dass die Leitzinsen so lange wie nötig auf einem ausreichend restriktiven Niveau blieben.

Dabei würde die EZB datenabhängig vorgehen. Die EZB würde die Inflationsaussichten im Blick behalten, die Inflationsdynamik und auch, wie stark sich die Maßnahmen der Geldpolitik auf die Wirtschaft auswirkten. Lagarde erwartet, dass sich der Inflationsdruck grundsätzlich weiter abschwächen werde. In den nächsten Monaten würde die Inflation voraussichtlich wegen temporärer Basiseffekte leicht ansteigen.

Kommentar: Lagarde liefert eine klare Positionsbestimmung, die hinsichtlich der aktuell verfügbaren Daten quantitativ in sich stimmig ist. Dass Japan ebenso weitgehend erfolgreich mit einem Festhalten an dem Negativzins ist, könnte eine Debatte über qualitative Hintergründe de Preisinflation rechtfertigen, könnte. Ein Thema, vielleicht für einen anderen Tag.

DZ/BVR-Studie: Stimmung im deutschen Mittelstand bricht ein

Die Stimmung im deutschen Mittelstand hat sich im Herbst (Oktober) markant abgeschwächt. Sowohl die Aussichten als auch die Lage bewerteten die circa 1000 befragten Firmen deutlich negativer. So heißt es in der Studie, die Stimmungsaufhellung vom Frühjahr sei im Zuge der anhaltenden Belastungen bereits wieder Geschichte. Der Saldo von optimistischen und pessimistischen Geschäftserwartungen der Betriebe sank von +7 auf -15 Punkte. Dies ist das zweitschlechteste Ergebnis seit Beginn der Erhebung 1995.

Nur im Herbst 2022, zu Hochzeiten der Energiekrise (Risiko Wirtschaftsinfarkt), waren die Mittelständler noch pessimistischer. Die Geschäftsaussichten hätten sich laut Umfrage in allen Größenklassen und fast allen Branchen verschlechtert. Am pessimistischsten blickten die Bauunternehmen nach vorn. Die Unsicherheit sorgte auch für eine stagnierende Bereitschaft zu Investitionen im Mittelstand. Es wollen zwar 68% der Befragten in den nächsten sechs Monaten Geld in ihre Firma stecken. Das langjährige Mittel liegt bei knapp 73%.

Kommentar: Der deutsche Mittelstand ist das Rückgrat der deutschen Wirtschaft. Das zweitschlechteste Ergebnis seit 1995 spricht Bände. Der Handlungsdruck auf Berlin erhöht sich täglich, sofern Schaden von dem Standort abgewendet werden soll.

Deutschland: Zahl der Großinsolvenzen (Umsatz größer 50 Mio. EUR) nimmt zu

Gemäß Studie des Kreditversicherers Allianz (ETR:ALVG) Trade ergaben sich in den ersten neun Monaten 45 Fälle, insbesondere in den Sektoren Einzelhandel, Maschinenbau und Krankenhäusern (2022 nach neun Monaten 26, 2021 nach neun Monaten 17, 2020 nach neun Monaten 44). 2020 lieferte bisher mit 58 Insolvenzen den Negativrekord.

Kommentar: Stimmung ist das Eine (siehe oben). Hier werden weitere Fakten geliefert, die den prekären Status, dem Deutschland durch diskretionäre Regierungspolitik der letzten 18 Jahre ausgesetzt ist, noch einmal hervorgehoben. Erinnert sei daran, dass es 2022 zu einem Rekordwert an Nettokapitalabflüssen von mehr als 130 Mrd. USD aus Deutschland kam. 2023 dürfte es hinsichtlich der verstärkten politischen Defizite nicht nachhaltig besser geworden sein.

London: Premier Sunak verkündet Erfolg bei Investitionen

Premier Sunak kündigte ausländische Investitionen im UK in Höhe von 29,5 Mrd. GBP (34 Mrd. Euro) auf einem Treffen mit Führungskräften aus der ganzen Welt vor dem Investitions-Gipfel im Londoner Hampton Court Palast an. Die australischen Fonds IFM Investors und Aware Super wollen zehn und fünf Mrd. GBP in Projekte stecken, die von der Infrastruktur über die Energiewende bis hin zu erschwinglichem Wohnraum reichen.

Das spanische Stromunternehmen Iberdrola (BME:IBE) will seine Investitionspläne in Großbritannien um sieben Mrd. GBP erweitern, unter anderem in Stromnetze. Der US-Konzern Microsoft (NASDAQ:MSFT) plant den Angaben zufolge ,2,5 Milliarden Pfund in die Infrastruktur für künstliche Intelligenz zu stecken.

Kommentar: Laut Ernst and Young liegt das UK bezüglich der Standortqualität hinter Frankreich und Deutschland. Trotzdem bringt London es fertig, Investitionen nach dem aktuellen Kenntnisstand ohne massive Subventionen in das UK zu leiten. Das ist

bemerkenswert. Deutschland kauft sich mit Milliardenbeträgen zu wesentlichen Teilen Investitionen. Das wirft Fragen auf. Wenn die Standortqualität hier angeblich besser ist, wo liegt dann das Manko. Ist es die Qualität der Politik? Vertrauen in Politik ist elementar für Investitionstätigkeit, die den Kapitalstock erhält. Hat die nationale und die internationale Wirtschaft Vertrauen in unsere politische Elite? Fehlt es Investoren an Pragmatismus, sehen sie hier zu viel Ideologie und zu wenig Interessenorientiertheit als auch Qualität in der Politik?

Datenpotpourri der letzten 24 Handelsstunden

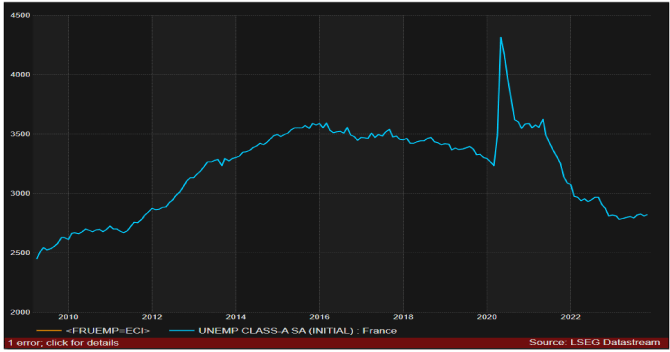

Eurozone: Frankreich: Leicht zunehmende Arbeitslosenzahl

Frankreich: Die Zahl der Arbeitslosen (Class A) stellte sich in der saisonal bereinigten Fassung per Oktober auf 2.821.400 nach zuvor 2.812.200. Wir scheinen den Boden bei der Zahl der Arbeitslosen gefunden zu haben.

UK: Auftragsindex deutlich erholt

Der vom CBI ermittelte Index für den Einzelhandel verzeichnete per Berichtsmonat November einen Stand von -11 nach zuvor -36 Punkten. Es ist der höchste Indexwert seit Juni 2023.

USA: Daten nicht erbaulich

Der Absatz neuer Wohnimmobilien lag in der auf das Jahr hochgerechneten Fassung (annualisiert) bei 679.000 (Prognose 723.000) nach zuvor 719.000 (revidiert von 759.000). Der Dallas Fed Manufacturing Business Index stellte sich per Berichtsmonat November auf - 19,9 nach zuvor -19,2 Punkten.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützungszone bei 1,0540 – 1,0570 negiert das für den EUR positive Szenario.

Viel Erfolg

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.