- Der US-Verbraucherpreisindex wird voraussichtlich zeigen, dass die Inflation im Mai nahe einem 40-Jahres-Höchststand verharrt.

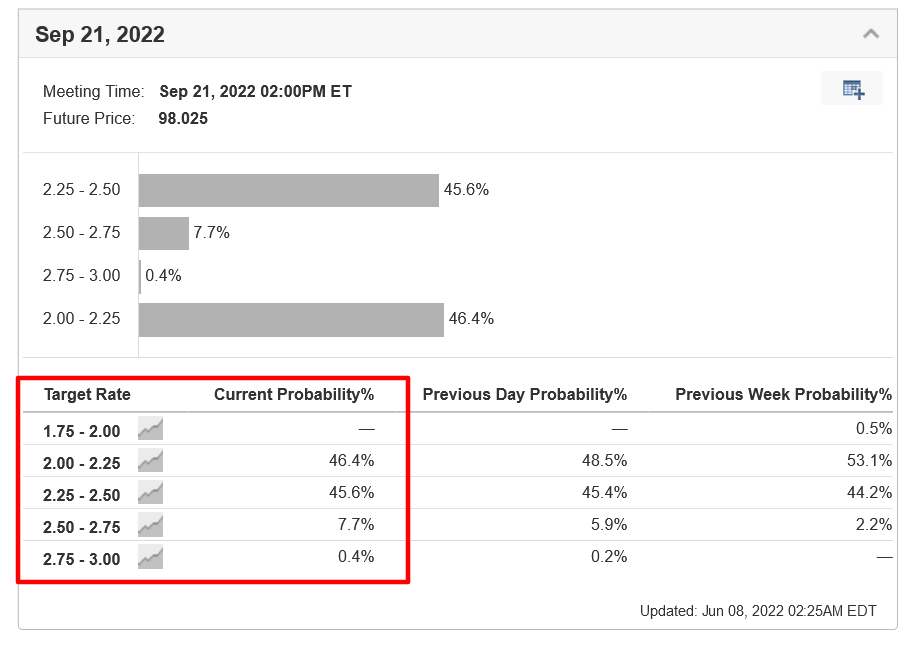

- Die Fed ist sich so gut wie sicher, dass sie die Zinsen bei ihrer geldpolitischen Sitzung im Juni um einen weiteren halben Prozentpunkt anheben wird.

- Anleger sollten eine Beimischung von Palo Alto Networks, Phillips 66 und Bank of America in ihre Portfolios in Betracht ziehen.

- Für Tools, Daten und Inhalte, die Ihnen helfen, bessere Anlageentscheidungen zu treffen, testen Sie InvestingPro+.

Sorgen über eine hohe Inflation und die aggressiven Pläne der Fed, die Zinssätze anzuheben, waren die Haupttreiber der Marktstimmung für den größten Teil des Jahres.

Daher werden alle Augen auf den wichtigen US-Verbraucherpreisindex an diesem Freitag gerichtet sein, der weniger als eine Woche vor der mit Spannung erwarteten geldpolitischen Sitzung der Fed im Juni bekanntgegeben wird.

Vorerst erwartet der Markt eine Zinserhöhung um einen halben Prozentpunkt bei den Sitzungen der Fed im Juni und Juli. Ein höher als erwarteter Verbraucherpreisindex könnte jedoch neue Wetten in Richtung eines Zinsschrittes um 75 Basispunkte im Juli und möglicherweise im September auslösen.

Die Fed hat ihren Schlüsselsatz in diesem Jahr bereits um 75 Basispunkte angehoben.

Unter Berücksichtigung dessen heben wir im Folgenden drei Unternehmen hervor, die in ihren jeweiligen Bereichen führend sind und in den kommenden Monaten eine Outperformance erzielen könnten, wenn die Fed ihre Geldpolitik weiter strafft, um die steigende Inflation zu bekämpfen.

1. Palo Alto Networks

- Performance seit Jahresbeginn: -5,3 %

- Marktkapitalisierung: 52,5 Mrd. USD

Palo Alto Networks (NASDAQ:PANW) gilt weithin als einer der führenden Namen in der Branche für Cybersicherheitssoftware. Das Unternehmen bedient über 70.000 Unternehmen in 150 Ländern, darunter auch 85 Unternehmen der Fortune 100.

Die Kernprodukte des Unternehmens bestehen aus einer Plattform, die fortschrittliche Firewalls und Intrusion-Prevention-Systeme umfasst, mit denen Netzwerksicherheit, Cloud-Sicherheit, Endpunktschutz und verschiedene Cloud-Sicherheitsdienste bereitgestellt werden.

Unserer Ansicht nach sind die Aktien des in Santa Clara im US-Bundesstaat Kalifornien ansässigen Technologieunternehmens gut aufgestellt, um ihren Aufwärtstrend in den kommenden Monaten fortzusetzen, wenn man den anhaltenden Anstieg der Ausgaben für Cybersicherheit im aktuellen geopolitischen Umfeld berücksichtigt.

Die Aktien von PANW, die seit Jahresbeginn um 5,3 % gefallen sind, beendeten den Handel am Dienstag auf 527,00 USD und lagen damit etwa 18 % unter dem am 20. April markierten Höchststand von 640,90 USD. Zu den aktuellen Kursen kommt der Weltmarktführer im Bereich Cybersecurity auf eine Marktkapitalisierung von 52,5 Mrd. USD.

Als Zeichen dafür, wie gut sich sein Geschäft vor dem bestehenden geopolitischen Hintergrund entwickelt hat, meldete Palo Alto Networks am 19. Mai Gewinne und Umsätze für das 3. Quartal des Geschäftsjahres, die die Erwartungen des Marktes deutlich übertroffen haben.

Der Gewinnanstieg wurde durch einen starken Anstieg der Billings angeheizt, eine wichtige Kennzahl für das Umsatzwachstum, die gegenüber dem Vorjahr um 40 % auf 1,8 Mrd. USD stieg.

Der Cyberspezialist gab zudem einen optimistischen Ausblick und hob seine Jahresprognose für Umsatz, Billings und Gewinn je Aktie aufgrund günstiger Nachfragetrends im Bereich Cybersicherheit an.

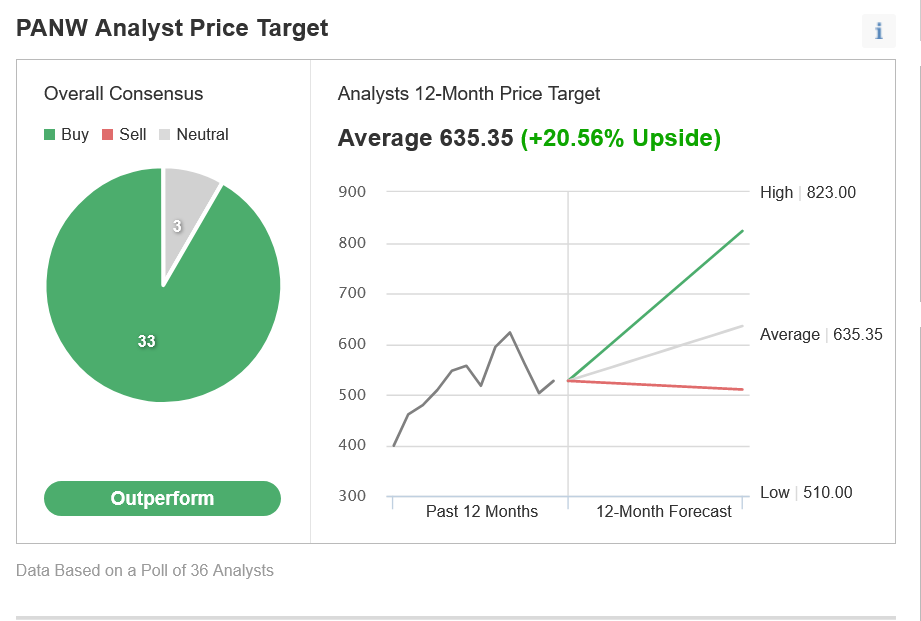

Es ist daher nicht überraschend, dass in einer Investing.com-Umfrage unter 36 Analysten 33 die PANW-Aktie mit „Buy“, drei mit „Neutral“ und keiner mit „Sell“ bewerteten.

Unter den Befragten bietet die Aktie ein Kurspotenzial von etwa 20,5 % mit einem durchschnittlichen 12-Monats-Kursziel von 635,35 USD. Dies deutet darauf hin, dass das Unternehmen einer der Hauptnutznießer des anhaltenden Wachstums der Ausgaben für Cybersicherheit ist.

2. Phillips 66

- Performance seit Jahresbeginn: +51,7 %

- Marktkapitalisierung: 52,8 Mrd. USD

Phillips 66 (NYSE:PSX), eines der führenden Energieerzeugungs- und Logistikunternehmen in den USA, debütierte als unabhängiges Unternehmen, als ConocoPhillips (NYSE:COP) eine Abspaltung seiner Downstream- und Midstream-Assets im Jahr 2012 vorgenommen hatte.

Das Kerngeschäft umfasst die Verarbeitung, Raffination, den Transport, die Lieferung, die Lagerung und die Vermarktung von Rohöl, Erdgas, flüssigem Erdgas und raffinierten Erdölprodukten wie Benzin, Destillate, und erneuerbare Kraftstoffe.

Der Aktienkurs von PSX hat 2022 um etwa 52 % zugelegt. Der Schlusskurs am Dienstag lag bei 109,92 USD – dem höchsten Stand seit Januar 2020. Bei den aktuellen Bewertungen hat das Energieunternehmen mit Sitz im texanischen Houston eine Marktkapitalisierung von 52,1 Mrd. USD.

Dank der robusten Renditen seit Jahresanfang bleibt Phillips 66 nach wie vor einer der besten Titel, die man besitzen sollte, wenn die Fed die Zinsen anhebt. Und auch der jüngste Vorstoß des Konzerns, den Aktionären mehr Geld in Form von Aktienrückkäufen und höheren Dividendenausschüttungen zurückzugeben, wirkt sich positiv aus.

Zudem kündigte das Unternehmen vor Kurzem an, die Aktienrückkäufe wieder verstärkt aufzunehmen, nachdem das Programm im März 2020 aufgrund der Corona-Pandemie ausgesetzt worden war.

Gleichzeitig wurde auch die vierteljährliche Dividende um 5 % auf 0,97 USD je Aktie erhöht. Dies entspricht einer annualisierten Dividende von 3,88 USD und einer Rendite von 3,53 %, was die Papiere unter den aktuellen Bedingungen zu einer äußerst attraktiven Wette macht.

Darüber hinaus hat die Aktie von Phillip 66 ein vergleichsweise niedriges Kurs-Gewinn-Verhältnis (KGV) von 18,4, was sie billiger macht als andere namhafte Namen im Bereich der Öl- und Gasraffination, wie Marathon Petroleum (NYSE: MPC) und Valero Energy (NYSE:VLO).

Das diversifizierte Energieunternehmen ist günstig positioniert, um die Vorteile der sich verbessernden Fundamentaldaten des Energiemarktes, der steigenden globalen Kraftstoffnachfrage und der starken Öl- und Gaspreise zu nutzen, die dazu beitragen werden, das zukünftige Gewinn- und Umsatzwachstum voranzutreiben.

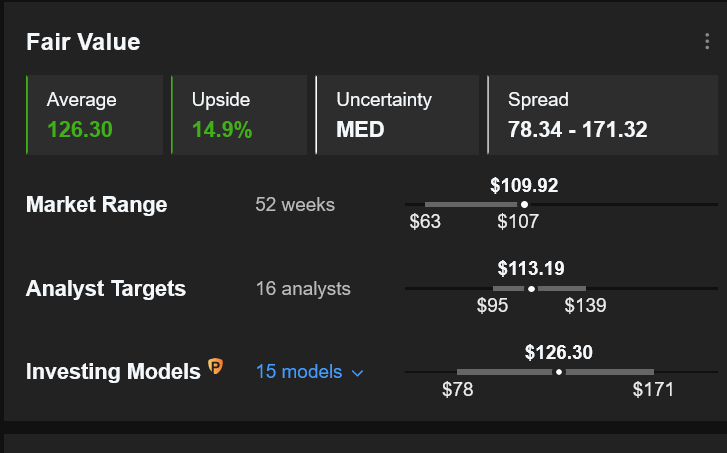

Gemäß einer Reihe von Bewertungsmodellen, einschließlich KGV- und KBV-Multiplikatoren, liegt der durchschnittliche Fair Value für PSX-Aktien auf InvestingPro+ bei 126,30 USD, was einer potenziellen Steigerung von 14,9 % gegenüber dem aktuellen Kurswert entspricht.

3. Bank of America

- Performance seit Jahresbeginn: -18,3 %

- Marktkapitalisierung: 292,7 Mrd. USD

Die Bank of America (NYSE:BAC) gehört neben JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) und Citigroup (NYSE:C) zu den „Big Four“.

Das in Charlotte, North Carolina, ansässige Kreditinstitut, zu dessen wichtigsten Finanzdienstleistungen das kommerzielle Bankgeschäft, die Vermögensverwaltung und das Investmentbanking gehören, bedient etwa 11 % aller amerikanischen Bankeinlagen.

Die BAC-Aktie beendete den Handel am Dienstag auf 36,35 USD, der Kurs ist damit seit Jahresbeginn um rund 18 % gefallen. Auf dem aktuellen Niveau kommt die BofA auf eine Marktkapitalisierung von rund 293 Mrd. USD und ist damit das zweitgrößte US-Bankinstitut nach JPM.

Trotz wachsender Befürchtungen, dass die aggressive geldpolitische Straffung der Fed die Wirtschaft möglicherweise in eine Rezession stürzen könnte, wird die Bank of America von dem anhaltenden Anstieg der Zinsen auf dem gesamten Anleihemarkt profitieren, der sich aus dem aktuellen inflationären Umfeld ergibt.

Banken gehören zu denjenigen, die am empfindlichsten auf steigende Zinssätze reagieren, da höhere Renditen tendenziell die Zinsrendite erhöhen, die Kreditgeber aus ihren Kreditprodukten oder die Nettozinsmarge erzielen.

Tatsächlich stellte BAC in seinem Ergebnisbericht für das 1. Quartal fest, dass eine Erhöhung der Zinssätze um 100 Basispunkte den Nettozinsertrag in den nächsten 12 Monaten um 5,4 Mrd. USD steigern würde.

Darüber hinaus bietet der Bankengigant – dessen Aktien ein relativ günstiges Kurs-Gewinn-Verhältnis von 10,3 aufweisen – eine annualisierte Dividende von 0,84 USD je Aktie bei einer Rendite von 2,31 %. Das liegt über der implizierten Rendite des S&P 500, die derzeit bei 1,41 % liegt.

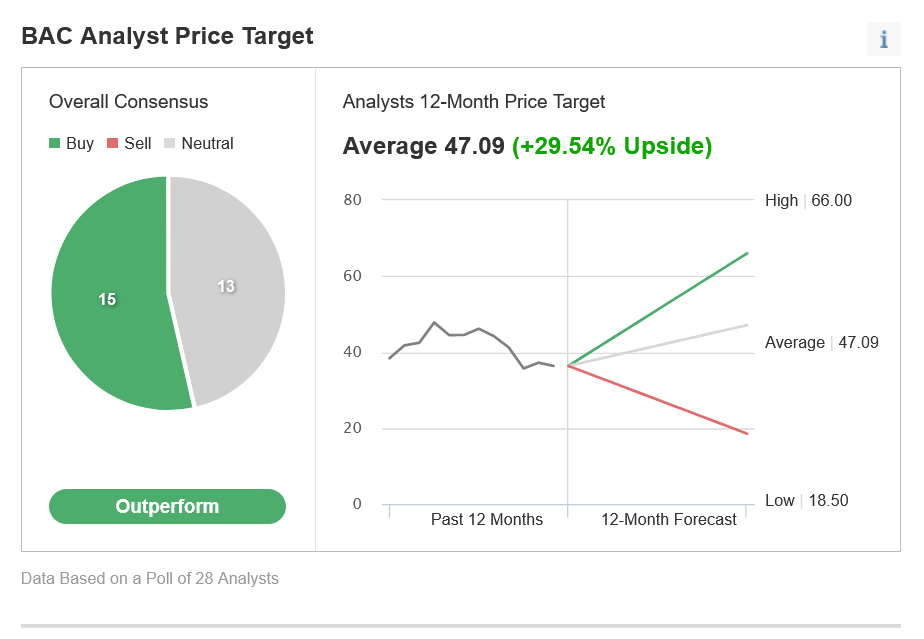

15 von 28 von Investing.com befragten Analysten bewerten die Aktie der Bank of America mit „Outperform“, während die restlichen 13 sie mit „Hold“ bewerteten.

Das durchschnittliche Kursziel der Aktienanalysten liegt bei etwa 47,00 USD, was einer Steigerung von etwa 30 % gegenüber dem derzeitigen Niveau in den nächsten 12 Monaten entspricht.

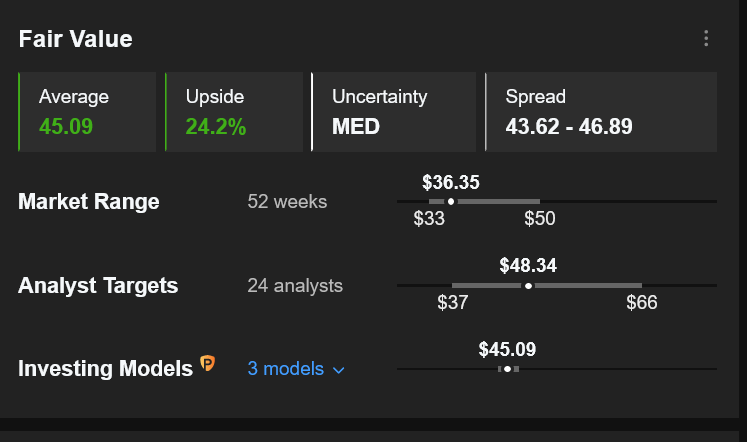

In ähnlicher Weise deuten die quantitativen Modelle in InvestingPro+ auf einen Zuwachs der BAC-Aktie von etwa 24 % gegenüber dem derzeitigen Niveau in den nächsten 12 Monaten hin, wodurch die Aktie ihrem Fair Value von 45,09 USD näher kommt.

***

Der aktuelle Markt macht es schwieriger denn je, die richtigen Anlageentscheidungen zu treffen. Denken Sie nur an die Herausforderungen:

- Inflation

- Geopolitische Turbulenzen

- Disruptive Technologien

- Zinserhöhungen

Um mit damit umgehen zu können, benötigen Sie gute Daten, effektive Tools zum Sortieren der Daten und Einblicke darin, was das alles bedeutet. Sie müssen Ihre Emotionen aus dem Investieren heraushalten und sich auf die Fundamentaldaten konzentrieren.

Dafür gibt es InvestingPro+ mit allen professionellen Daten und Tools, die Sie benötigen, um bessere Anlageentscheidungen zu treffen. Mehr erfahren