Die weltweiten Aktienmärkte fielen in der letzten Woche wieder in Erwartung einer sich im Umfeld steigender Zinsen rezessiven Wirtschaftsentwicklung. Insbesondere Wachstumsunternehmen fielen in diesem Jahr bereits teilweise dramatisch, da nun immer offensichtlicher wird, dass es die vermeintlichen Wachstumstories aufgrund steigender Zinsen nicht geben wird. Beispielsweise brach die Netflix-Aktie (NASDAQ:NFLX) vergangene Woche um ein Viertel ein, womit sie sich seit ihrem Hoch halbierte. Kunden wechselten zur Konkurrenz oder nutzten zunehmend einen Zugang gemeinsam. Dies ist der klassische Effekt einer Rezession, die Verbraucher dazu zwingt den Gürtel enger zu schnallen und auf unnötige Luxusgüter zu verzichten.

Der Unterschied zur klassischen Rezession liegt diesmal jedoch in den aktuell historisch stark steigenden Konsumgüterpreisen. Anstatt einer klassischen Kreditkontraktion mit deflationären Effekten verläuft diese Rezession mit steigenden Preisen, die jedermann zwingen wird, den Gürtel enger zu schnallen und nicht nur jene, die in einer normalen Rezession den Job verloren hätten. Die Inflation erzwingt steigende Zinsen, was wiederum eine Rezession nach sich zieht, womit sich die Notenbanken in eine Ecke gepinselt haben. Seit 2019 erkläre ich die Zusammenhänge und wie und warum die Stagflation kommen wird und wie sie ablaufen muss. Wie in der Stagflation der siebziger Jahre werden sich alle Fehlallokationen bereinigen in den nächsten sieben Jahren. Die Zinsen werden noch viel höher steigen, da nicht nur die Inflation hoch bleiben wird, sondern weil aufgrund von Kreditausfällen auch die Risikoprämie steigen muss. Die US-Notenbank hob den Leitzins bisher um 0,25 % an und die Aktienmärkte preisen sieben bis neun weitere Zinsschritte in diesem Jahr ein. Als US-Notenbankchef Jerome Powell in der letzten Woche wieder von einer schnelleren Zinsanhebung sprach, gingen die Aktienmärkte sofort auf Talfahrt.

Was wenn die Zinsen, wie ich es erwarte, jedoch noch weiter steigen auf 5, 7 oder gar 10 % in den nächsten Jahren? Alle hochverschuldeten Wachstumsunternehmen bekommen dann ein großes Problem. Die Schulden und die hohen Aktienkurse waren nur mit einer guten langfristigen Wachstumsgeschichte zu begründen, die sich nun jedoch in Luft auflöst. Das Wachstum ist weg und die gestiegenen Zinsen drücken die hochverschuldeten Unternehmen in den Ruin. Viele der Highflyer vom letzten Jahr werden bei 10 % Zinsen bankrott sein. Das Ausmaß der Rezession bei einem Sprung von 0 % auf 10 % Marktzinsen wird die Depression der 30er Jahre in den Schatten stellen.

Wie in der Stagflation der siebziger Jahre wird die Inflation jedoch zu lange und zu starke Einbrüche am Aktienmarkt verhindern. Tradern bietet dies dann immer wieder die Chance, trotz einer realen Rezession bis zum Ende der Dekade, nach Panikverkäufen am Aktienmarkt die Hand aufzuhalten. In den siebziger Jahren verharrte der Dow Jones bei 1.000 Punkten über 16 Jahre hinweg und starke Einbrüche um 30 % boten Kaufchancen. Wenn die Märkte also von Panik erfasst werden und womöglich in diesem Jahr noch viel tiefer fallen, muss man auf die FED achten, die wieder das Signal für einen inflationsinduzierten Einstieg geben könnte, so wie in 2008 und 2020.

Auf Sicht der nächsten sieben Jahre werden die einzigen Unternehmen, die halbwegs ihren realen Wert erhalten können, jene sein, die Preissteigerungen an die Kunden weitergeben können, da deren Produkte unabhängig vom Konjunkturzyklus gefragt sind.

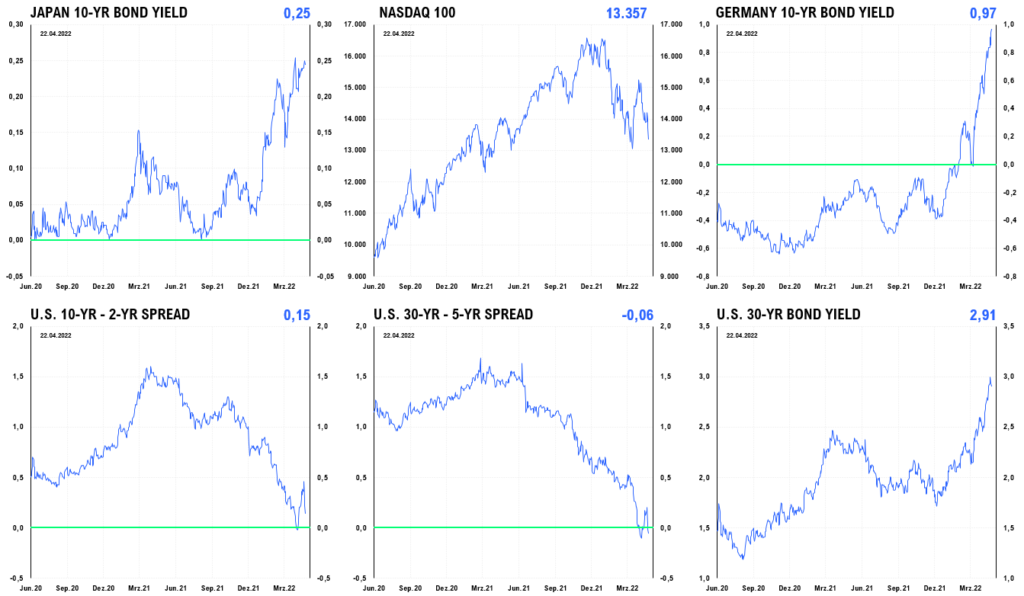

In der folgenden Übersicht ist der Zusammenhang zwischen den steigenden Zinsen und dem einbrechenden Aktienmarkt schön zu sehen. Selbst die deutschen Bundesanleihen rentieren wieder fast mit 1 % und die 30-jährigen Staatsanleihen liegen wieder bei fast 3 %, während die Nasdaq weiter korrigiert. Der Zinsstrukturkurve der 5- und 30-jährigen US-Staatsanleihen ist wieder negativ, was zeigt, dass man kurzfristig einen weiteren Anstieg der Zinsen erwartet.

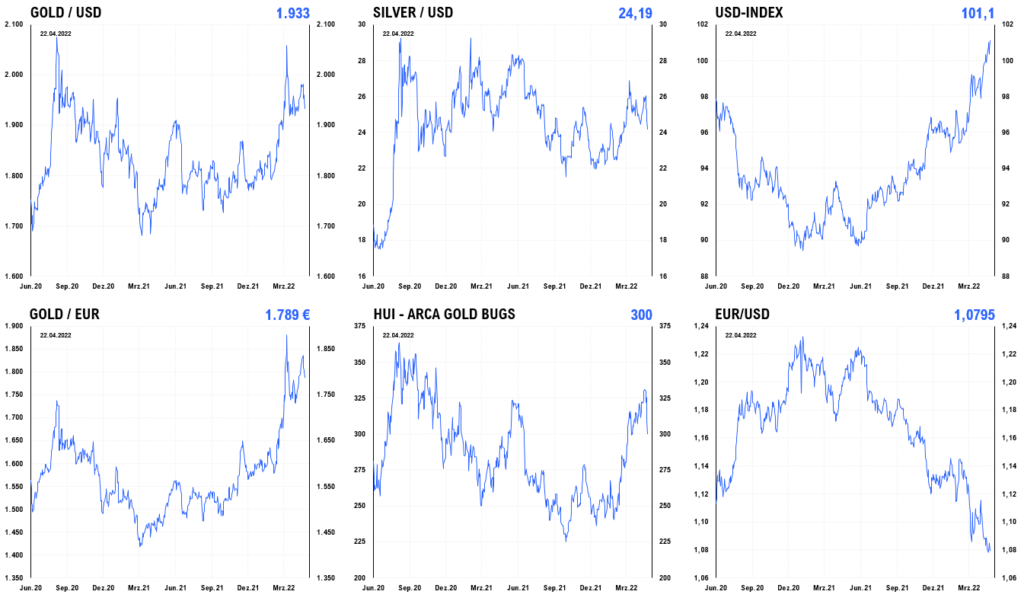

Silber fiel aufgrund des rezessiven Umfelds und schwacher industrieller Nachfrage wieder unter die wichtige Unterstützung von 24 US-Dollar, womit ein erneuter Test der Unterstützung bei 22 US-Dollar wahrscheinlich geworden ist. Der Dollar konnte zu den anderen Fiat-Währungen weiter zulegen, während der Goldpreis vergangene Woche den Widerstand bei 2.000 US-Dollar testete, nur um nun zurück auf die Unterstützung bei 1.900 US-Dollar zu fallen. Dieser Preisrückgang sorgte auch mit einer üblichen Zeitverzögerung von wenigen Tagen auch zu Gewinnmitnahmen bei den Goldminenaktien, die ebenfalls vom Hoch 9 % einbüßten. Gold muss jetzt die Unterstützung bei 1.900 US-Dollar halten, da sonst insbesondere Silber und Platin noch einmal mit nach unten gezogen werden könnten. Der Bruch kurzfristiger Abwärtstrends wird hier in den nächsten Tagen die Entscheidung bringen.

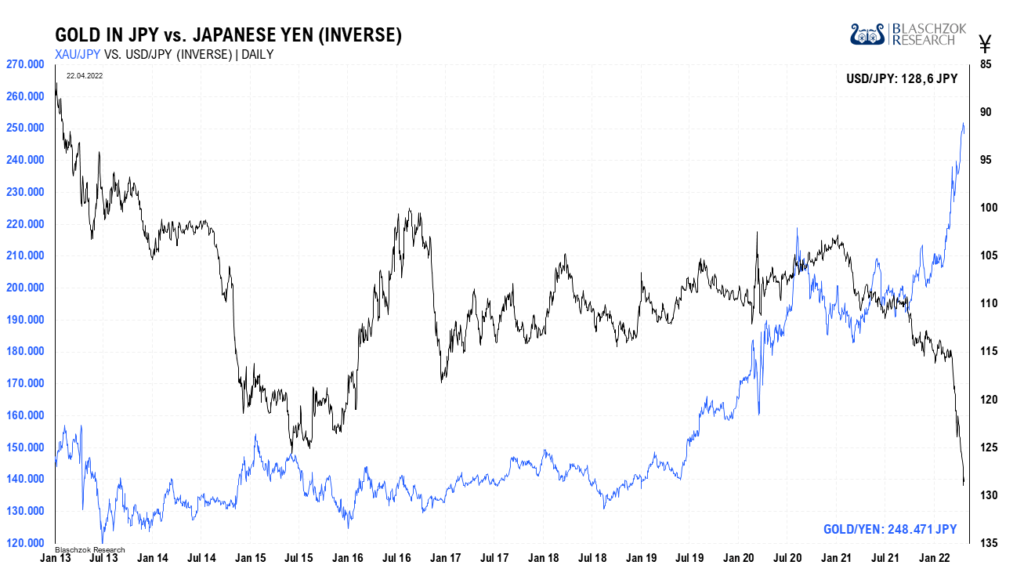

Am stärksten brach in den letzten Wochen der Yen ein, der von 115 auf fast 129 Yen je US-Dollar fiel. Infolgedessen stieg der Goldpreis je Feinunze in japanischen Yen von 210.000 auf 250.000 Yen an. Japaner, die ihre Altersvorsorge nicht auf den Staat, sondern auf Gold gebaut haben, konnten dadurch ihr Vermögen schützten und sogar real etwas Kaufkraft gewinnen. Alle anderen, die auf die staatliche Rente hoffen, haben jedoch einen großen Verlust an künftiger Kaufkraft und Wohlstand zu verbuchen. Noch sind die Zinsen und die Inflation mit 1,2 % relativ niedrig in Japan, doch auch hier wird diese in Bälde ansteigen. Der Goldpreis in Yen stieg jedoch schon, weshalb es für alle, die den Anstieg verpasst haben, keine Entkommen mehr gibt.

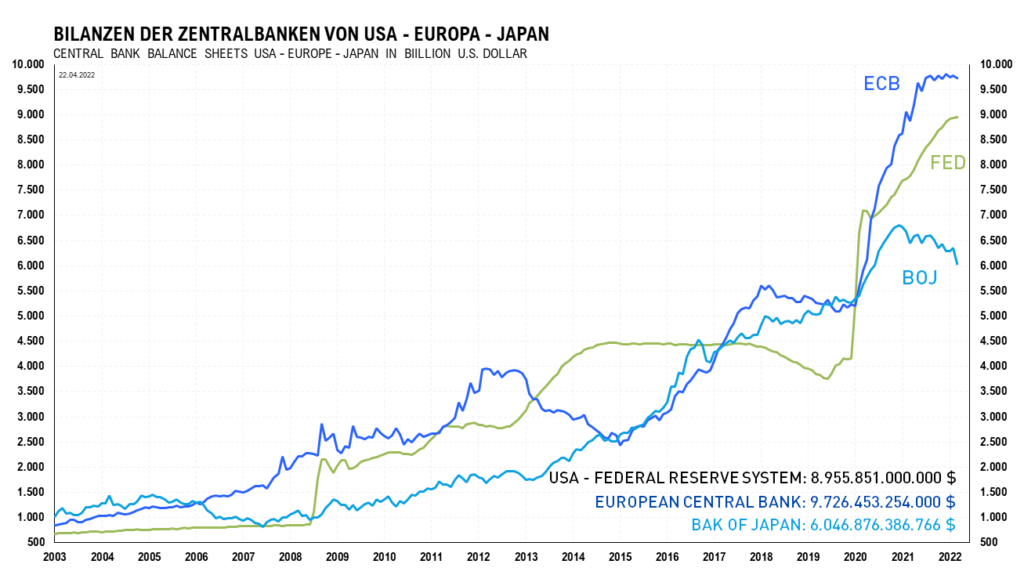

Die QE-Programme Japans seit 2013, mit denen man eine deflationäre Rezession zu verhindern versuchte, brachten kein Wirtschaftswachstum, sondern am Ende des Tages nur Inflation und weniger Wohlstand. Seit Ende 2007 stieg die Bilanz der amerikanischen Notenbank um 400 % an, die der EZB um 900 %, während die der Bank von Japan nur um 500 % ausgeweitet wurde. Die Menschen und insbesondere die Notenbanker sollten langsam verstehen, dass das Drucken von Geld keine Güter erzeugt, sondern nur den produktiven Kräften auf Kosten der Unproduktiven schadet, wodurch am Ende des Tages alle mit weniger Wohlstand enden.

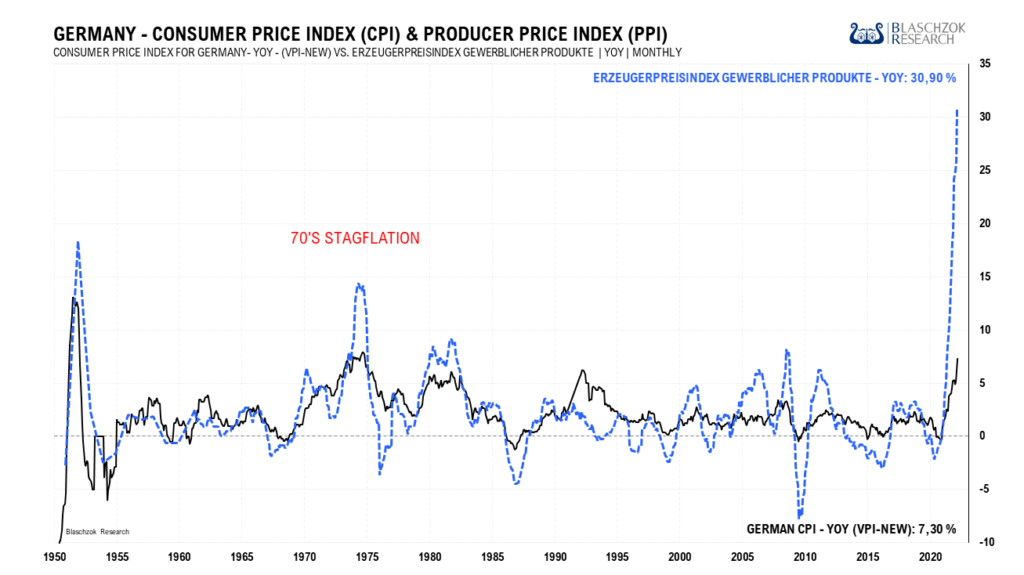

Das Einzige, das die Inflation der Geldmenge in Europa durch das Drucken von Geld aus dem Nichts erzeugt, sind dauerhafte Preisanstiege. Die Erzeugerpreise in der Bundesrepublik stiegen im März so stark wie noch nie zuvor in der Geschichte mit 30,9 % zum Vorjahr. Dies hat Auswirkungen auf die Konsumentenpreise, da die Produzenten einen großen Teil der Preissteigerungen auf den Verbraucher umlegen müssen. Die Teuerungsraten des harmonisierten Verbraucherpreisindex werden irgendwann zwar toppen, doch bleibt die hohe Teuerung noch längere Zeit erhalten, was die Kaufkraft zerstört. Jeglichen Rücksetzer am Goldmarkt, der vielleicht durch eine Verkaufspanik am Aktienmarkt erzeugt wird, sollte daher für erneute Käufe genutzt werden. Der Goldpreis wird in diesem Umfeld in den nächsten Jahren weiter ansteigen.