Überzeugung: Substantiv; feste, unerschütterliche [durch Nachprüfen eines Sachverhalts, durch Erfahrung gewonnene] Meinung; fester Glaube.

Im Leben gibt es Dinge, die wir aus festem Glauben heraus tun und zu denen wir dann auch stehen sollten. Zum Beispiel die Liebe zu unseren Familien, Ehepartnern oder religiösen Überzeugungen. Aber auch andere Dinge, wie politische Ideologien, soziale Fragen und Umweltschutz, erfordern Überzeugung. Mit dem Aufstieg sozialer Medien ist die Gesinnung des Einzelnen ganz einfach zu erkennen und die Ursache für die "Spaltung" in der heutigen Gesellschaft (und ich würde sagen, nicht zum Besseren).

Beim Investieren kann jedoch ein fester Glaube in eine Ideologie oder These im Laufe der Zeit zu entgangenen Chancen oder Kapitalverlusten führen. Frederik Gieschen hat einen interessanten Beitrag über große Investoren und das Risiko von Überzeugungen für das Vermögen geschrieben.

"[Überzeugungen] stellen ganz klar eine Herausforderung dar. Sie [als Anleger] müssen nicht nur Recht behalten, sondern auch überleben, bis die Realität und der Markt Ihre Sichtweise aufgreifen. Andernfalls wird man nicht entlohnt. Fragen Sie einfach van Gogh. Oder Michael Burry, den es auch fast erwischt hätte. Und in der Zwischenzeit kann der Markt alle möglichen Mätzchen machen. Shortseller John Hempton: "Wir haben den Wirecard-Betrug im Jahr 2009 entdeckt. Die Aktie stieg zunächst von 9 auf 191 Euro und ging erst dann auf Null zurück. Das war unser größter Verlierer überhaupt."

Was sind Ihre Überzeugungen in Sachen Geldanlage und Ihr Portfolio? Lassen Sie mich einige der aktuellsten Überzeugungen aufzählen:

- Der Dollar ist "Fiat-Geld" und geht auf Null.

- Der Dollar wird seinen Status als Reservewährung verlieren.

- Es gibt zu viele Schulden, die USA werden schließlich pleite gehen.

- Eine Rezession oder Depression wird kommen, weil (er/sie/es) das gesagt hat.

- Es wird zu einer globalen Lebensmittel- und Ölknappheit kommen.

- Die Zinssätze können nur noch steigen.

- Die Regierung wird alle Bürger enteignen.

- Die Gesellschaft steht am Rande des Zusammenbruchs.

- Fügen Sie hier gerne Ihre persönliche Überzeugung ein.

- Es gibt natürlich noch viele mehr.

Entscheidend ist, dass all die aufgeführten Dinge tatsächlich Wirklichkeit werden könnten. Doch ich bin sicher nicht so weitsichtig, um so weit in die Zukunft zu blicken.

Der Schönheitswettbewerb

Wenn es jedoch um das Investieren geht, kann es länger dauern, bis diese "Überzeugungen" zum Tragen kommen, als Sie Jahre zu leben haben. Da sich sowohl die Märkte als auch die Wirtschaft im Laufe der Zeit weiterentwickeln, ist es außerdem durchaus möglich, dass viele dieser Überzeugungen nie eintreten oder eine weitaus weniger schlimme Form annehmen werden.

Wie Gieschen anmerkte, ist der Markt nicht nur ständig in Bewegung und konfiguriert sich neu, sondern ist auch ein komplexes adaptives System. Seine Teilnehmer sind sich also ihrer eigenen Geschichte bewusst. Indikatoren sind ein hervorragendes Beispiel für den keynesianischen Schönheitswettbewerb, bei dem die Beobachter von der Betrachtung des Objekts zur gegenseitigen Beobachtung wechseln.

"Es geht nicht darum, diejenigen auszuwählen, die nach dem eigenen Urteil wirklich die hübschesten sind oder jene, welche nach der durchschnittlichen Meinung die hübschesten sind. Wir haben einen dritten Grad erreicht, wo wir unsere Intelligenz dafür einsetzen, das vorherzusehen, von dem die durchschnittliche Meinung erwartet, dass es die durchschnittliche Meinung ist. Und es gibt, glaube ich, einige, die den vierten, fünften und höheren Grad praktizieren." (Keynes, Allgemeine Theorie der Beschäftigung, des Zinses und des Geldes, 1936).

Oder anders ausgedrückt: Wenn der Markt, der ein lebendiger, atmender Organismus ist, der aus den kollektiven Gedanken der Anleger besteht, beginnt, Ihre Überzeugung zu spüren, wird er Ihre Positionierung ausnutzen, um Ihnen Geld abzuknöpfen. Wie ein altes Sprichwort besagt, ist der Markt geschickt darin, Kapital von "schwachen Händen in starke Hände" zu lenken.

Ein Beispiel für eine falsche Überzeugung

In den vielen Jahren, in denen ich Gelder betreue, habe ich unzählige E-Mails von Personen erhalten, die davon überzeugt waren, dass bestimmte Dinge geschehen würden. Ein gutes Beispiel dafür war während der "Finanzkrise" im Jahr 2008. Im Februar 2009 schrieb ich einen Artikel, in dem ich 8 Gründe nannte, warum Anleger anfangen sollten, Aktien zu kaufen. Ich wurde mit E-Mails überflutet, in denen ich für einen solchen Call kritisiert wurde, da es offensichtlich war, dass "die Welt gerade untergegangen war und der Aktienmarkt auf Null gehen würde."

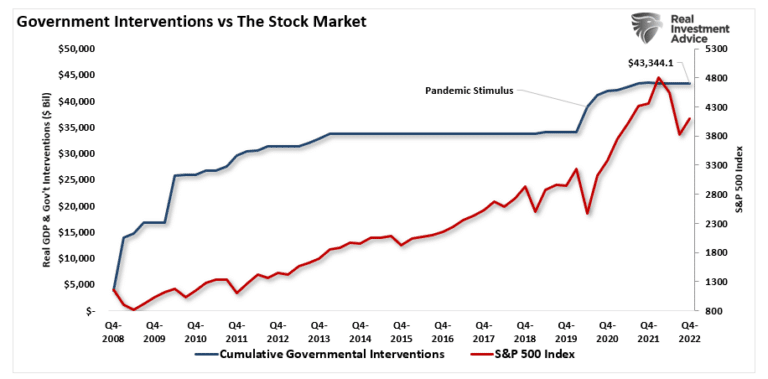

Das geschah natürlich nicht, weil die Federal Reserve und die Regierung mit zahlreichen Rettungspaketen und Liquiditätshilfen intervenierten und die Zinssätze auf Null setzten.

Aber die "Goldbugs" hielten an ihrer Überzeugung fest, da es für sie offensichtlich war, dass die Regierung Geld druckte, was zum Untergang des Dollars, zu ansteigender Inflation und steigenden Zinssätzen führen würde.

Das erschien durchaus logisch.

Passiert ist natürlich - wie immer - nichts.

2020 wurde die USA dann von einer Pandemie heimgesucht, und die Regierung brachte die Wirtschaft zum Erliegen. Wieder glaubte man, der Markt würde auf Null fallen, die Welt würde untergehen und Gold sei die einzige Anlage, die es wert sei, gekauft zu werden.

Zum zweiten Mal hat sich die Überzeugung vom "Ende der zivilisierten Welt" nicht bewahrheitet, denn auch diesmal intervenierte die Regierung, indem sie die Zinsen auf Null senkte und das System mit Liquidität flutete.

Der feste Glaube an eine Sache führt zu miserablen Renditen

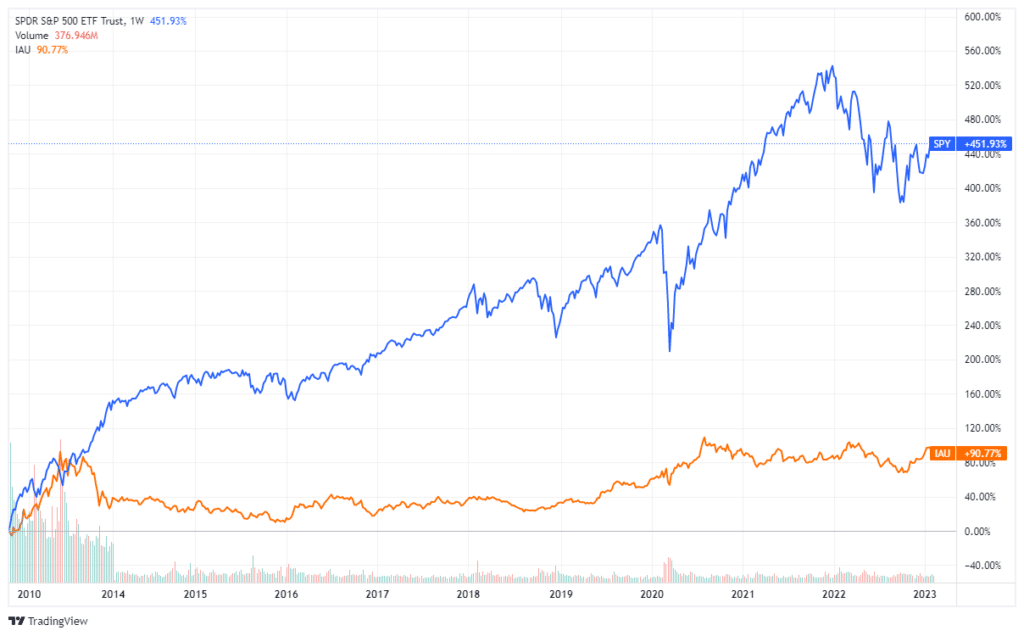

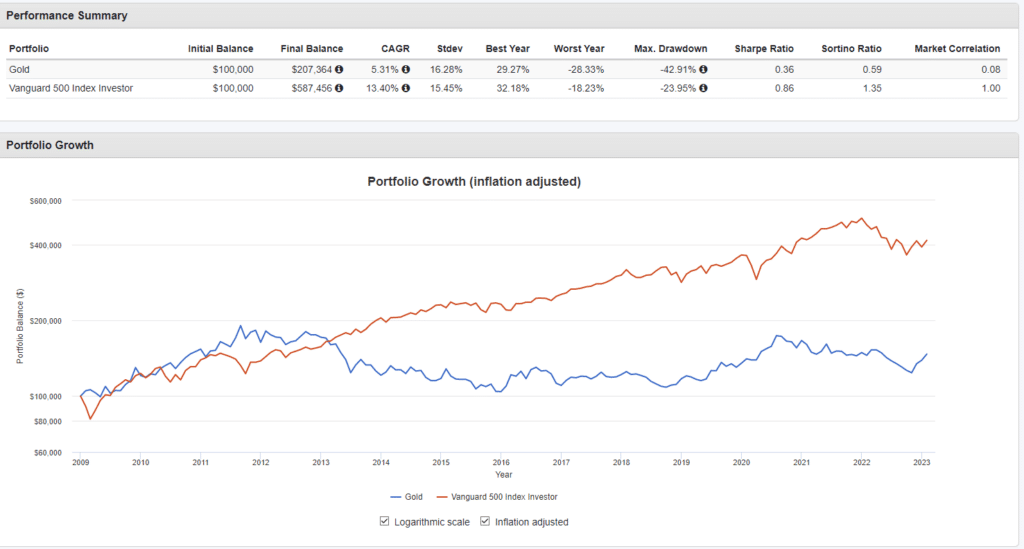

Irgendwann wird die Welt vielleicht untergehen. Das ist nur nicht heute der Fall und war es auch in den letzten zehn Jahren nicht. Wie sich herausgestellt hat, ist diese Überzeugung von einer These den Einzelnen im Laufe der Zeit teuer zu stehen gekommen.

Selbst auf inflationsbereinigter Basis ist der Performance-Unterschied gewaltig.

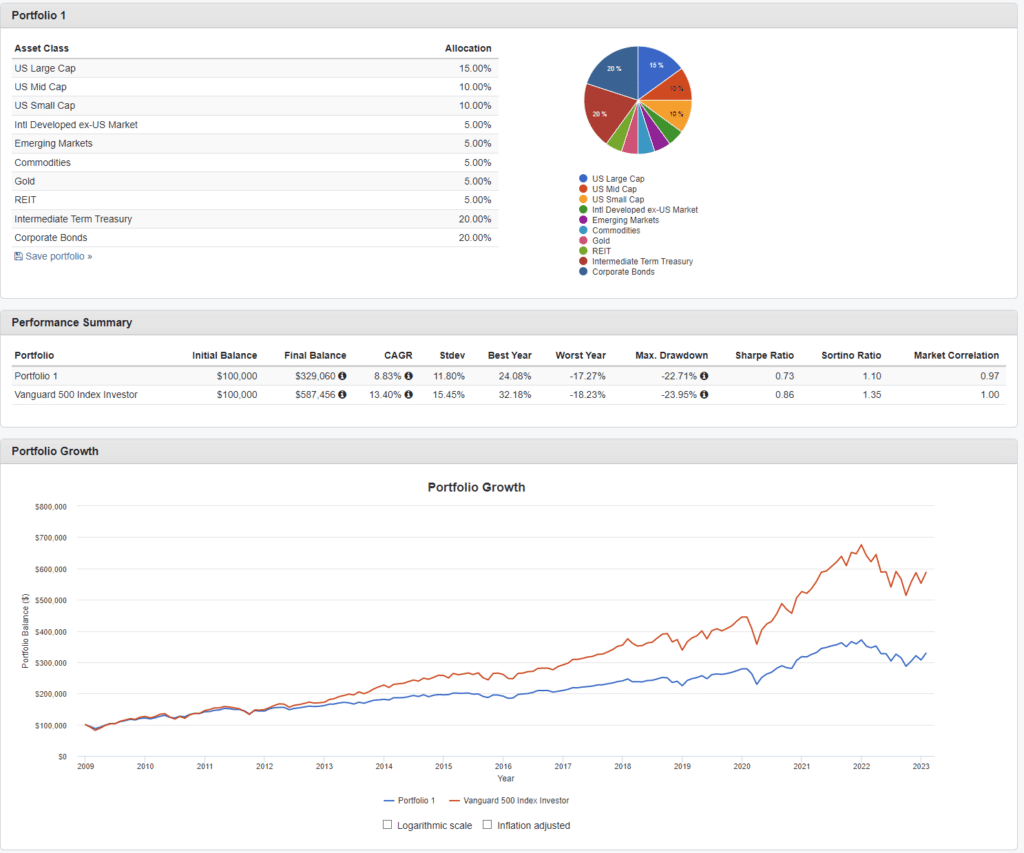

Der Chart wurde mit freundlicher Genehmigung von PortfolioVisualizer.com bereitgestellt.

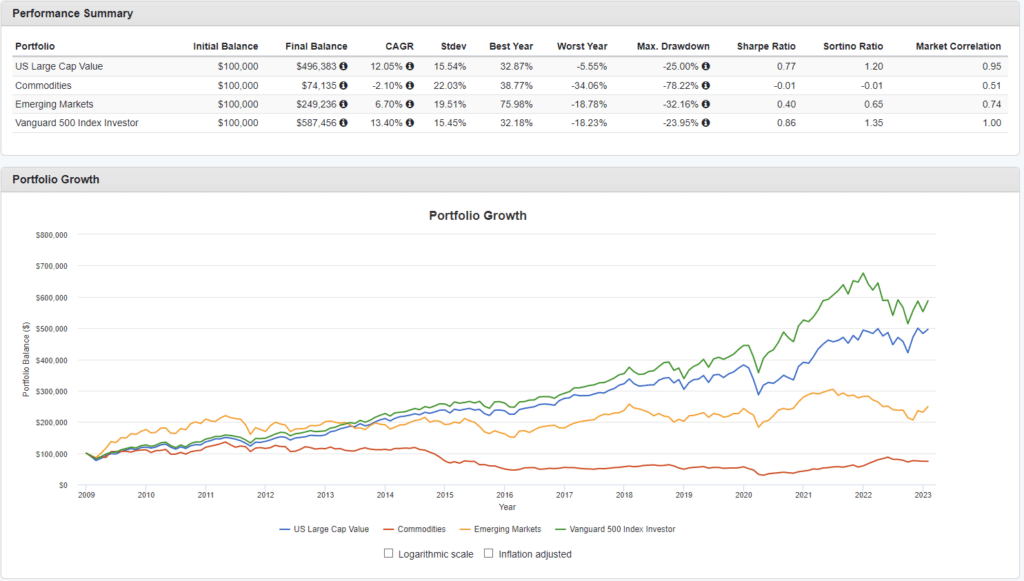

Ich habe Gold als Beispiel verwendet, aber Anleger waren in dieser Zeit auch von vielen anderen Anlagethemen überzeugt, die sich am Ende nicht bewahrheitet haben, wie z. B. Schwellenländer, BRICs-Staaten, Fundamentaldaten (Value over Growth) und Rohstoffe.

Der Chart wurde mit freundlicher Genehmigung von PortfolioVisualizer.com bereitgestellt.

Selbst wenn man von einem diversifizierten Portfolio aus Aktien und Anleihen überzeugt war, jagten die Anleger lieber nach Rendite, um ihre finanziellen Ziele zu erreichen.

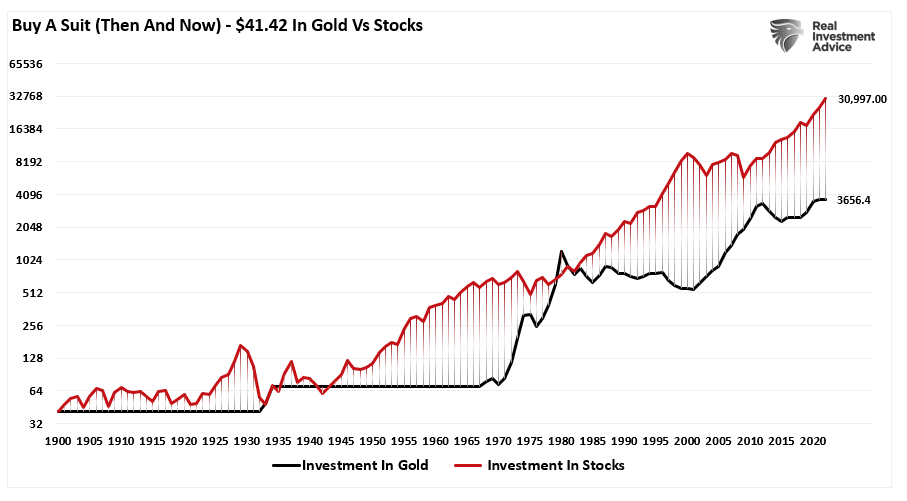

Als letztes Beispiel sei ein kürzlich erschienener Beitrag von Michael Maharrey auf SchiffGold.com genannt, in dem er behauptete, Gold wäre eine gute Möglichkeit, sich gegen die Inflation beim Kauf eines Anzugs abzusichern.

"Betrachten wir als Beispiel einen hochwertigen Herrenanzug. Im Jahr 1900 lag der Durchschnittspreis für einen edlen Herrenanzug bei etwa 35 Dollar. Heute liegt der Durchschnittspreis für einen hochwertigen Anzug bei etwa 2.000 Dollar.

Anders ausgedrückt: Hätten Sie 1900 41,34 Dollar unter die Matratze gelegt, könnten Sie sich heute vielleicht ein paar Polohemden kaufen, wenn Sie ein gutes Angebot finden. Aber wenn Sie im Jahr 1900 zwei 1-Unzen-Goldmünzen gekauft und unter Ihre Matratze gelegt hätten, könnten Sie sich heute einen schicken Anzug kaufen und hätten noch etwa 1.600 Dollar übrig."

Seine Berechnungen sind korrekt. Mit der gleichen Investition in eine Aktie (nur Kurssteigerung, da Gold keine Dividende ausschüttet) könnte eine Einzelperson jedoch 15 Anzüge kaufen und hätte sogar noch Geld übrig.

Das Problem mit der "Überzeugung" ist, dass sie zu verschiedenen Verhaltensmustern führt, die die Portfoliorenditen über längere Zeiträume beeinträchtigen. Wir haben diese Verhaltensmuster in unseren Januar-Leitlinien erörtert, doch die wichtigsten sind Confirmation Bias, Recency Bias, Verlustaversion und Narrow Framing.

Das Schwierigste daran, ein besserer Investor zu werden, besteht darin, seine "Überzeugung" aufzugeben.

Vier Investitionsregeln, die Sie befolgen sollten

Das Problem mit einer starken "Überzeugung" über ein wirtschaftliches, politisches oder finanzielles Szenario ist, dass sich diese Überzeugung selbst verstärkt. Dabei nehmen wir nur die Informationen zur Kenntnis, die unsere Überzeugungen bestätigen, und blenden alle gegenteiligen Fakten aus. Das ist die so genannte "Confirmation Bias" und wurde durch die "Informationssilos" der sozialen Medien noch verstärkt.

Es gibt vier Dinge, die wir tun können, um bessere Langzeitanleger zu werden:

- Schauen und lesen Sie nicht länger die Mainstream-Medien.

- Machen Sie Ihre Hausaufgaben.

- Verstehen Sie, dass das, was Sie glauben, und die Realität zwei sehr unterschiedliche Dinge sein können.

- Diversifizierung ist "träges" Portfoliomanagement.

Vor allem aber müssen wir als Anleger bedenken, dass wir nur einen begrenzten Zeithorizont haben, um zu investieren und für den Ruhestand zu sparen. Deshalb darf die "Dauer" unserer Überzeugung, wie z. B. der "Tod des Dollars", nicht länger sein als unser Anlagezeithorizont. Wenn dies der Fall ist, könnten wir beim Warten auf das "Ende der Welt" pleite gehen.

Darum stimmen wir Roy Neuberger zu:

"Mein Rat ist, von den großen Anlegern zu lernen - nicht ihnen zu folgen. Sie können von ihren Fehlern und Erfolgen profitieren und das adaptieren, was zu Ihrem Temperament und Ihren Umständen passt."

Hier sind ein paar Investmentregeln, die Sie bei vielen der größten Investoren der Geschichte finden werden.

- Lassen Sie ihre Gewinner laufen und verkaufen Sie die Verlierer.

- Investieren ohne konkrete Zielsetzung ist ein großer Fehler.

- Emotionale und kognitive Verzerrungen sind nicht Teil des Prozesses.

- Folgen Sie dem Trend.

- Lassen Sie einen Gewinn nicht in einen Verlust umschlagen.

- Die Erfolgsaussichten verbessern sich erheblich, wenn die technische Analyse die Fundamentalanalyse unterstützt.

- Schießen Sie bloß kein weiteres Geld in verlustbringende Positionen.

- In Bullenmärkten sollten Sie "Long" sein. In Bärenmärkten - "Neutral" oder "Short".

- Investieren Sie zuerst mit Blick auf das Risiko, nicht auf die Rendite.

- Ziel des Portfoliomanagements ist eine Erfolgsquote von 70%.

Wird die Welt irgendwann untergehen? Vielleicht.

Aber wahrscheinlich nicht heute oder in den nächsten 10 Jahren.

Was werden Sie also in der Zeit zwischen heute und dem Ruhestand mit Ihrem Geld tun?

Denken Sie daran, dass das größte Risiko für Ihr Geld nicht darin besteht, "falsch zu liegen", sondern darin, "immer und immer wieder falsch zu liegen" und trotzdem an Ihren Überzeugungen festzuhalten.