Der Kampf gegen die hohe Inflation gestaltet sich schon schwierig genug, aber die Fed will den Preisdruck selbst dann noch aktiv eindämmen, als die Wirtschaft - zumindest in einigen Bereichen - bereits Anzeichen einer Abschwächung zeigt. Das ist ohnehin schon eine gewaltige Herausforderung, aber nach den Turbulenzen im Bankensektor, die durch den Kollaps der Silicon Valley Bank (SVB) in Gang gesetzt wurden, hat sich das Problem noch vergrößert.

Normalerweise lockert die Zentralbank die Geldpolitik und senkt die Zinssätze, wenn die wirtschaftlichen Risiken steigen. Dasselbe gilt für Zeiten, in denen eine Bankenkrise droht. Bei einer hartnäckig hohen Inflation stehen diese politischen Interventionsmaßnahmen jedoch nicht zur Verfügung. Kurz gesagt, die Fed sieht sich einem perfekten Sturm ausgesetzt, der noch schlimmer werden könnte, bevor irgendwas besser wird.

Das Hauptproblem besteht darin, dass die politischen Instrumente, die die Fed zur Eindämmung der Inflation einsetzen kann, die wirtschaftlichen Risiken erhöhen und die Turbulenzen im Bankensektor noch dramatischer gestalten könnten. Die Zentralbank befindet sich also in einer unangenehmen Zwickmühle, zu der ihr keine sinnvollen Alternativen zur Verfügung stehen. Sie muss hier eher das Gegengift mit den am wenigsten schädlichen Nebenwirkungen wählen und auf das Beste hoffen. Der aktuelle Ausblick lautet, dass die durch die SVB-Pleite ausgelöste Krise zwar die geschätzte Wahrscheinlichkeit weiterer Zinserhöhungen verringert hat, der Pfad zu weiteren Straffungen aufgrund des beharrlichen Inflationsrisikos aber weiterhin vorgezeichnet scheint.

Der Markt für die Fed Funds Futures preist eine implizite Wahrscheinlichkeit von 85 % für eine Erhöhung um 25 Basispunkte auf der FOMC-Sitzung in dieser Woche ein. Die Marktstimmung geht nicht mehr von einer Anhebung um 50 Basispunkte aus, dem Konsens vor dem Zusammenbruch der SVB. Die Futures signalisieren aber immer noch Erwartungen einer Zinserhöhung um 0,25 % für die Sitzung im Mai.

Die zugrunde liegende Annahme: Die Fed wird der Inflationsbekämpfung weiterhin Priorität einräumen. Die Entscheidung darüber, wie stark der Druck auf die Wirtschaft und den Finanzsektor sein wird, ist daher stark von den kommenden Inflationsdaten abhängig. Die Aussichten dazu sind gemischt.

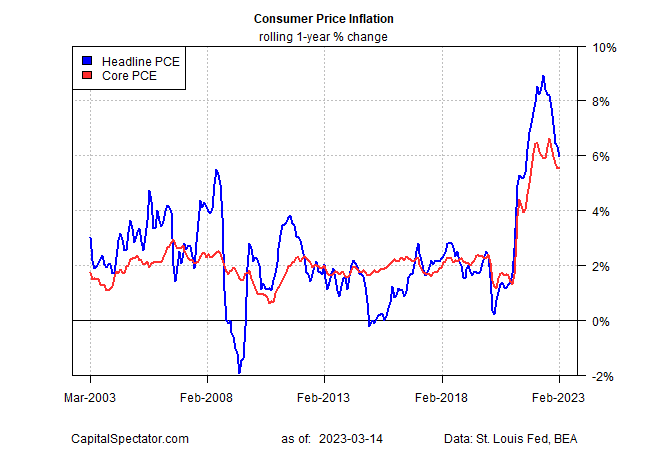

Aber hier erst einmal die gute Nachricht: Die Inflation hat ihren Höhepunkt erreicht. Die Verbraucherpreise sind im Februar auf rollierender Einjahresbasis weiter gesunken. Der Anstieg von 6,0 % für die Gesamtinflation und 5,5 % für die Kernrate ist jedoch immer noch zu hoch, als dass die Fed den Kampf für siegreich beendet erklären könnte. In der Tat ist das Inflationsziel der Zentralbank von 2 % noch lange nicht in Sicht.

Das Hauptproblem besteht derzeit darin, dass sich die Verlangsamung der Inflation abgeflacht hat, so dass die geldpolitisch straffe Haltung der Fed das Geschehen wohl länger beherrschen wird als zuletzt erwartet. In den letzten Tagen gab es Spekulationen, dass die Zentralbank ihren strengen Kurs aufgeben könnte. Das ist eine durchaus realistische Vermutung, allerdings wird die Geldpolitik mit großer Sicherheit weiterhin straff bleiben, wenn auch in abgeschwächter Form.

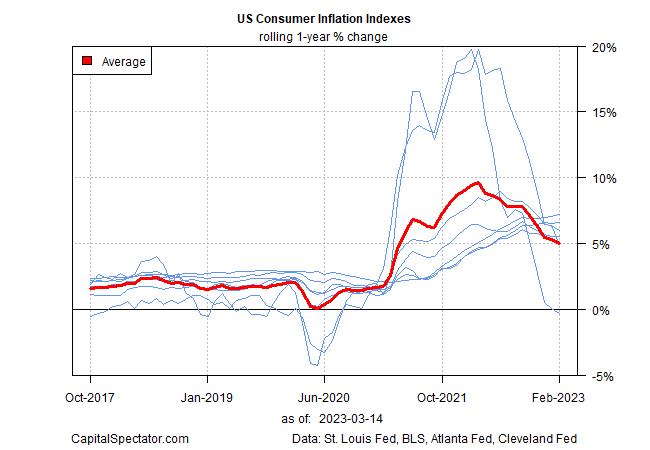

Nach dem Zusammenbruch der SVB scheint der Weg in die Zukunft zwar weniger stark in Stein gemeißelt zu sein als bisher, das Problem der hohen Inflation lässt sich aber nicht wegdiskutieren. Eine Betrachtung mehrerer alternativer Messgrößen für die Inflationsentwicklung legt nahe, dass das optimistische Szenario einen Rückgang des Preisdrucks auf ein erträgliches Niveau zu einem bestimmten Zeitpunkt im Sommer voraussetzt (Einzelheiten zu dem nachstehenden Chart finden Sie hier in einem Musterexemplar des The US Inflation Trend Chartbook).

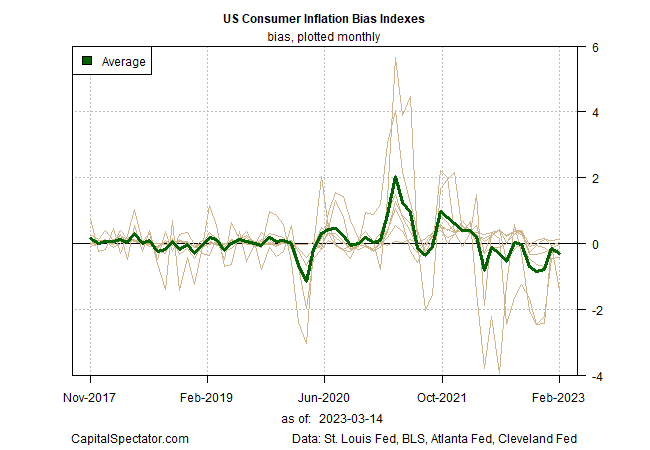

Das Risiko in diesem Szenario besteht darin, dass der Abwärtstrend der Inflation weiter abflacht, wie wir es in letzter Zeit bereits beobachten konnten. Die folgende Abbildung zeigt die monatliche Differenz der Veränderungen gegenüber dem Vorjahr aus dem vorstehenden Einjahres-Chart.

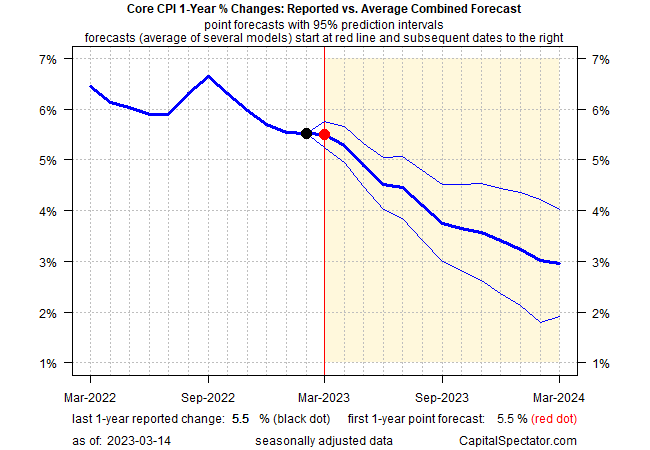

Trotzdem gibt es Grund zu vorsichtigem Optimismus. Das Ensemble-Prognosemodell von CapitalSpectator.com lässt vermuten, dass der einjährige Trend des Kern-VPI in den kommenden Monaten weiter nachlassen wird.

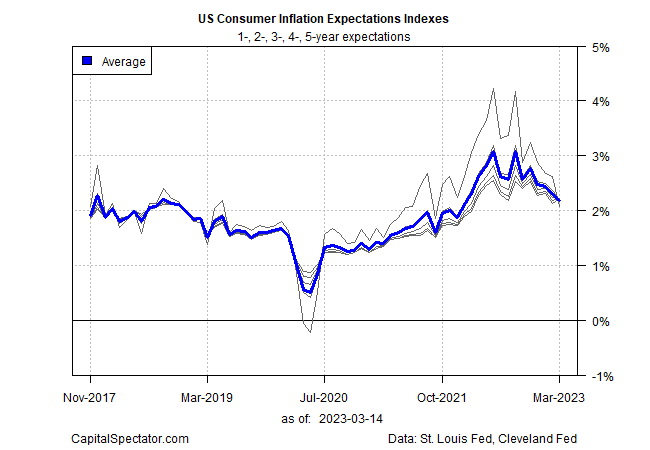

Gleichzeitig tendieren die Inflationserwartungen nach unten, was der Fed ihre Aufgabe erleichtern wird, den Preisdruck zu verringern (auf Grundlage von Schätzungen der Cleveland Fed).

Letztendlich könnte irgendwann das stärkste Mittel zur Inflationsbekämpfung zum Einsatz kommen: Eine Rezession und/oder eine ausgewachsene Bankenkrise.

Das Ziel der Fed ist es natürlich, die Inflation einzudämmen und gleichzeitig die negativen Auswirkungen auf die Wirtschaft und den Bankensektor möglichst gering zu halten. Eine solche Gratwanderung ist selbst unter den besten Umständen schwierig. Die Frage ist, wie schnell sich das zugrundeliegende Problem löst - oder auch nicht löst. Die Antwort darauf werden wir aus den kommenden Inflationszahlen ablesen können, und hier wird sich herauskristallisieren, in welcher Richtung sich die Risiken für die Konjunktur und den Bankensektor in den kommenden Wochen entwickeln.