Erst gestern habe ich Daten analysiert, denen zufolge der Kursanstieg des S&P 500 im Jahr 2023 im Vergleich zu den letzten Kalenderjahren immer noch glänzend ist. Das ist ermutigend, wenngleich es noch zu früh ist, um den Verdacht auszuräumen, dass sich der Markt immer noch in einer Bärenmarktrally befindet.

Beginnen wir mit dem aktuellen Trendprofil des S&P 500. Wie die folgende Grafik zeigt, hat sich der Markt seit seinem Tiefpunkt vor einem Jahr stark erholt. Diese Erholung ist in letzter Zeit ins Stocken geraten und testet den Aufwärtstrend, was neue Zweifel an der weiteren Entwicklung aufkommen lässt.

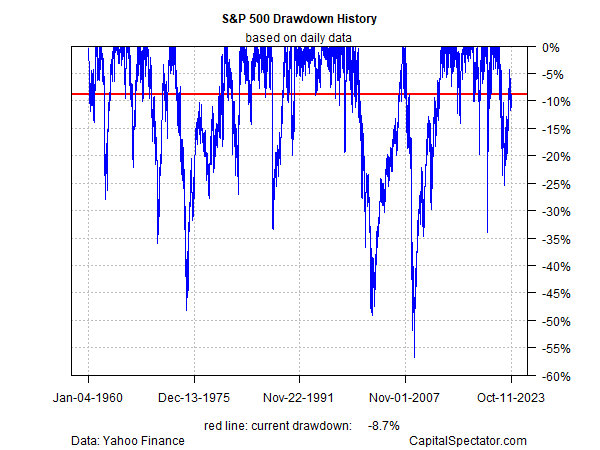

Trotz des Kursanstiegs von 14,0 % seit Jahresbeginn bis zum 11. Oktober hat sich der S&P 500 noch nicht vollständig von seinen starken Verlusten im Jahr 2022 erholt. Der aktuelle Rückgang des S&P 500 um 8,7 % vom Höchst- zum Tiefststand lässt darauf schließen, dass die Bedingungen für einen Bärenmarkt weiterhin gegeben sind, bis der vorherige Höchststand vom Januar 2022 wieder erreicht wird und der Markt sich darüber hinaus deutlich bewegt.

Der jüngste Anstieg der Treasury-Renditen legt nahe, dass die Aktienmärkte in nächster Zeit mit Gegenwind rechnen müssen. Die aktuelle Rendite der 10-jährigen US-Staatsanleihe liegt bei 4,58 % (Stand: 11. Oktober) und damit nahe an ihrem 16-jährigen Höchststand. Die langfristig erwartete Aktienrendite mag höher sein, aber der Abstand hat sich in den letzten Wochen sicherlich mehr als nur geringfügig verringert.

Je mehr Investoren die risikolosen Renditen von Staatsanleihen gegen die höhere, aber deutlich volatilere und unsicherere Wertentwicklung von Aktien abwägen, desto stärker werden die Argumente für eine Reduktion der Aktienquote.

Für den Aktienmarkt spricht jedoch, dass die Wirtschaft im anstehenden BIP-Bericht für das 3. Quartal immer noch ein höheres Wachstumstempo erwarten lässt und die Unternehmensgewinne auf dem Weg zu einer Erholung sind.

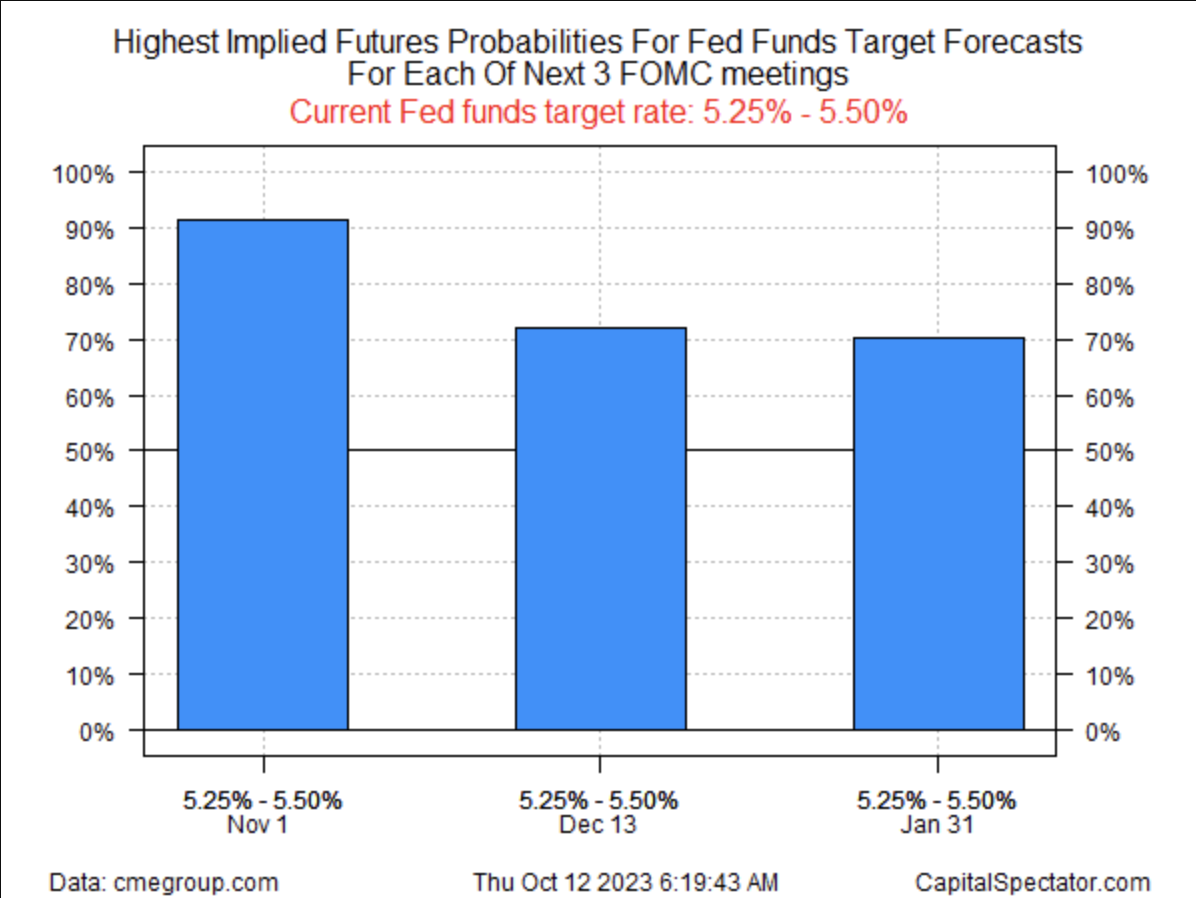

Unterdessen gibt es neue Anzeichen dafür, dass das Ende der Zinserhöhungen der Fed erreicht ist. So deutet die Entwicklung der Fed Funds Futures für die nächsten Sitzungen auf einen unveränderten Zielkorridor von 5,25 % bis 5,50 % hin.

Getrübt wird der Optimismus durch den Konflikt zwischen Israel und der Hamas sowie durch die anhaltende Unsicherheit im Zusammenhang mit dem Krieg in der Ukraine.

Natürlich gibt es immer Risiken, und die Börse neigt in der Regel dazu, früher oder später eine Wand der Sorgen zu erklimmen. Wird dieser historische Präzedenzfall Bestand haben? Auf lange Sicht ja. Kurzfristig ist es jedoch schwer vorstellbar, dass ein nachhaltiger Rebound, der über den bisherigen Höchststand von 2022 hinausgeht, unmittelbar bevorsteht.

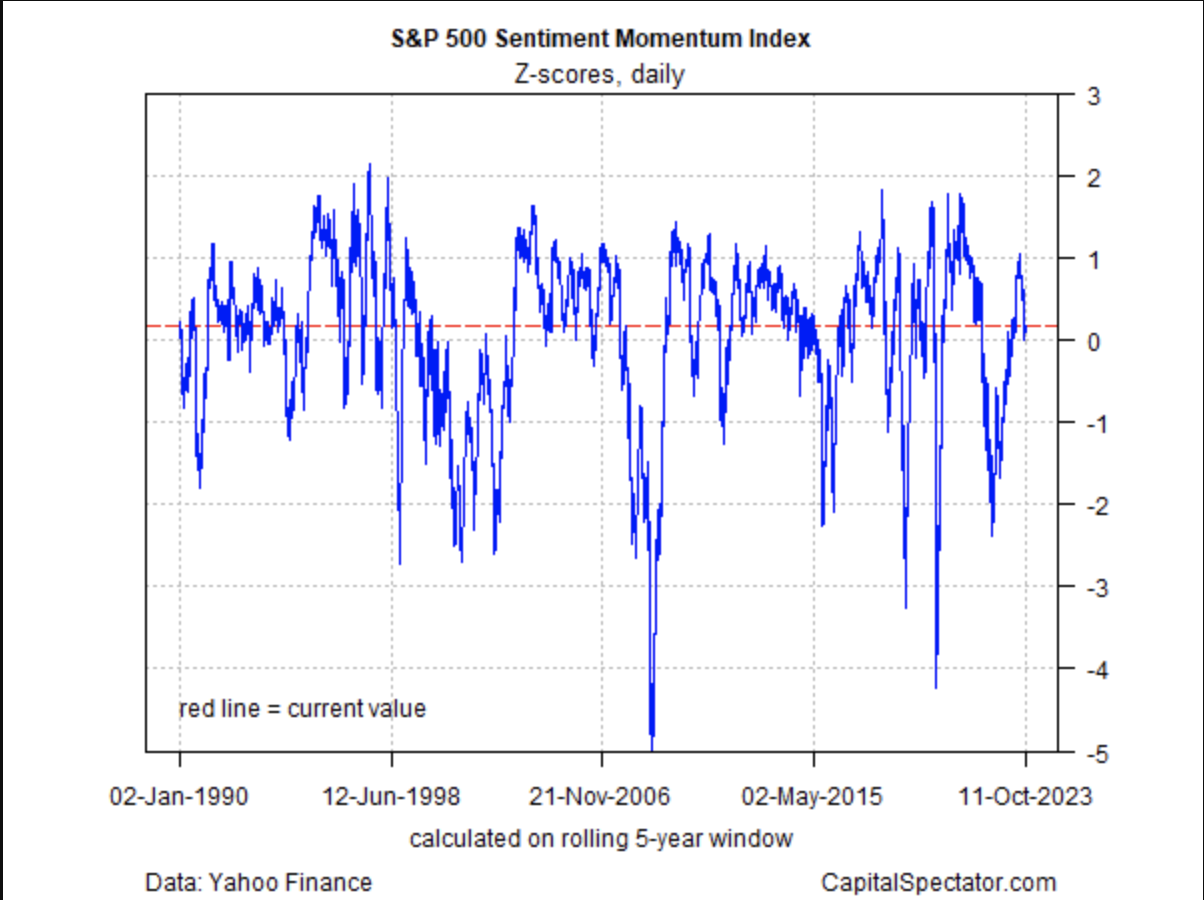

Ein Grund für die relativ neutrale Risikoeinschätzung des Aktienmarktes ist, dass die Trendaktivität laut dem Sentiment-Momentum-Index von CapitalSpectator.com derzeit nur mäßig ist.

Der Rückenwind, der die Aktien vor einem Jahr beflügelte, beruhte auf einer extrem überverkauften Situation. Da es diesen Katalysator längst nicht mehr gibt, stellt sich für die Anleger nun die entscheidende Frage: Welche Katalysatoren werden ein Feuer entfachen, das den Markt über den bisherigen Höchststand treibt?

Eine belastbare Prognose für einen bevorstehenden Ausbruch gen Norden lässt sich aus den Möglichkeiten derzeit nicht ableiten.