Kürzlich haben wir über die jahrzehntelange wirtschaftliche Misere in Japan berichtet, um zu erklären, warum das japanische BIP kleiner ist als 1995 und warum es 35 Jahre dauerte, bis der japanische Aktienmarkt sein jüngstes Rekordhoch erreichte.

Viele Experten behaupten, dass die USA einen ähnlichen Weg wie Japan gehen. Dieser Weg führt über eine stagnierende Wirtschaft, massive Staatsverschuldung und eine Zentralbank, die die Finanzmärkte beherrschen muss, um Wirtschaft und Finanzmärkte über Wasser zu halten.

Diese Sichtweise ist durchaus berechtigt. Die US-Regierung ist übermäßig verschuldet und verwaltet ihren Haushalt zunehmend nachlässig. Zudem ist das Wirtschaftswachstum seit dreißig Jahren rückläufig, und die fiskalische Dominanz wird eher zur Norm als zur Ausnahme.

Obwohl wir uns auf einem ähnlichen Weg wie Japan befinden, sind wir noch weit davon entfernt. Es gibt viele Unterschiede zwischen Japan und den USA, die es zu beachten gilt.

Vermögensblasen sind nicht gleich Vermögensblasen

Der Kern der heutigen Probleme Japans liegt in den massiven Immobilien- und Aktienblasen, die 1989 platzten.

Um das Ausmaß dieser Blasen zu verstehen, lesen Sie bitte die folgenden Zeilen von Ben Carlson: The Biggest Asset Bubble In History.

Zwischen 1956 und 1986 stiegen die Grundstückspreise in Japan um 5000 %, während sich die Verbraucherpreise im gleichen Zeitraum nur verdoppelten.

Bis 1990 war der japanische Immobilienmarkt schätzungsweise viermal so groß wie der der Vereinigten Staaten, obwohl das Land 25-mal kleiner ist und 200 Millionen weniger Einwohner hat.

Tokio selbst hatte hinsichtlich der Immobilienwerte mit den USA gleichgezogen.

Der Wert des kaiserlichen Palastgeländes wurde auf mehr geschätzt als der Wert aller Immobilien in Kalifornien oder Kanada zu Spitzenzeiten.

Es gab mehr als 20 Golfclubs, in denen eine Mitgliedschaft mehr als 1 Million Dollar kostete.

Das Kurs-Gewinn-Verhältnis des Nikkei betrug 1989 das 60-fache der 12-Monatsgewinne.

Auf Japan entfielen 1980 15 % der weltweiten Börsenkapitalisierung. Im Jahr 1989 entfielen 42 % der weltweiten Börsenkapitalisierung auf das Land.

Von 1970 bis 1989 legten japanische Large Caps jährlich um mehr als 22 % zu. Bei den Small Caps waren es knapp 30 % pro Jahr. 20 Jahre lang!

Der Anteil der Aktien am japanischen BIP stieg von 29 % im Jahr 1980 auf 151 % im Jahr 1989.

Japan wurde mit einem CAPE-Ratio von fast 100 gehandelt, mehr als doppelt so hoch wie in den USA auf dem Höhepunkt der Dotcom-Blase.

Das Nachbeben hätte auf vielerlei Weise bewältigt werden können, doch im Kern ging es um die Frage, ob man in kurzer Zeit einen hohen Preis zahlen oder die Kosten über Jahrzehnte verteilen sollte. Japan entschied sich für Letzteres, rettete seine Banken und setzte auf massive Staatsausgaben, um die Wirtschaft zu stützen.

In den USA sind in den letzten 25 Jahren die Dotcom-Blase und die Subprime-Blase geplatzt. Diese Blasen waren zwar volkswirtschaftlich kostspielig, aber im Vergleich zu den japanischen Blasen gering. Dementsprechend waren die wirtschaftlichen und finanziellen Folgen im Vergleich zu Japan gering.

Bankensektor

Die Immobilien- und Aktienblasen wurden mit massivem Leverage durch Bankkredite gestützt. Als die Werte der Vermögenswerte einbrachen, waren die sie stützenden Kredite oft wertlos. Hätten die Banken die notleidenden Kredite abgeschrieben, wäre das Bankensystem zusammengebrochen. Die Regierung wollte das Bankensystem nicht gefährden. Im Grunde mussten die Banken die Verluste nicht bilanzieren. Die notleidenden Kredite standen aber weiterhin in ihren Büchern und schränkten ihre Kreditvergabekapazität erheblich ein.

Die Geldpolitik der BOJ, die die Zinsen über lange Zeiträume bei null und unter null hielt, lähmte die Banken zusätzlich. Das Ergebnis war eine flache Zinsstrukturkurve. Die BOJ reduzierte nicht nur die Kreditvergabekapazität, sondern auch die finanziellen Anreize zur Kreditvergabe. Der japanische Privatsektor könnte nicht annähernd so viel zum Wachstum beitragen, wenn der Bankensektor gesund wäre und Anreize zur Kreditvergabe hätte.

Im Gegensatz dazu sind die US-Banken gesund und gut kapitalisiert. Zudem kennt die Fed die Höhe der Reserven im Bankensystem sehr genau und ist bereit, bei Bedarf weitere Liquidität zuzuführen. Reserven sind das Futter, das die Banken brauchen, um Kredite zu vergeben.

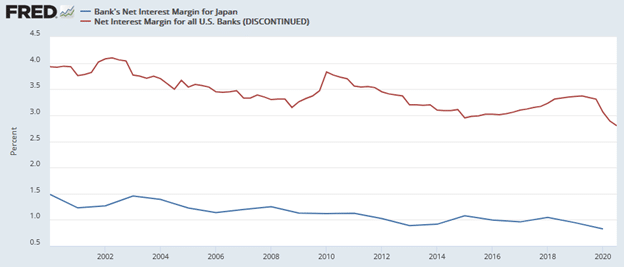

Die folgende Grafik vergleicht die Nettozinsmargen japanischer und amerikanischer Banken, um zu zeigen, wie viel größer der finanzielle Anreiz zur Kreditvergabe im Vergleich zu den japanischen Pendants ist.

Sofern es nicht zu einer schweren Finanzkrise kommt, besteht kein Grund zu der Annahme, dass die US-Banken in ähnlicher Weise eingeschränkt werden wie die japanischen Banken.

Staatlich gelenkter Kapitalismus

Wie bereits im vorigen Abschnitt erwähnt, war die Kreditvergabekapazität der japanischen Banken in den letzten 35 Jahren stark eingeschränkt. Aufgrund ihres Zombie-Status war die Regierung stark in der Pflicht, das Wirtschaftswachstum zu fördern. Dementsprechend spielte der Staat eine weitaus größere Rolle bei der Steuerung der Wirtschaft, als dies in einer kapitalistischen Wirtschaft üblich ist.

Ein Grundgedanke des Kapitalismus ist, dass der freie Markt durch die Preisbildung auf der Grundlage von Angebot und Nachfrage nach Gütern und Dienstleistungen die Ressourcen am effizientesten für die produktivste Verwendung zuweisen kann. Die produktivste Nutzung der Ressourcen fördert im Allgemeinen das Wirtschaftswachstum und ermöglicht höhere Löhne und eine breitere Verteilung des Wohlstands. Staatliche Eingriffe belasten den Kapitalismus, da Kapital oft nicht für die produktivsten Zwecke eingesetzt wird.

Wirtschaftspolitik nach dem Zweiten Weltkrieg

Nach dem Zweiten Weltkrieg schlug Japan den Weg des Kapitalismus ein, allerdings unter staatlicher Führung. Das war in den ersten ein bis zwei Jahrzehnten nach dem Krieg, als das Land physisch und emotional am Boden lag, wahrscheinlich auch notwendig. Japan profitierte in hohem Maße von der raschen Industrialisierung und wirtschaftlichen Entwicklung, die von der Regierung forciert wurde. Durch eine lockere Geldpolitik, die Deregulierung des Finanzsektors, steuerliche Anreize und Infrastrukturausgaben spielte sie jedoch eine entscheidende Rolle bei der Aufblähung der Immobilien- und Aktienblase.

Nach dem Platzen der Blase musste der Staat die Wirtschaft wieder ankurbeln. Ihre Einmischung führte letztlich zu einer unproduktiven Ressourcenallokation, die langfristig wahrscheinlich die Wirtschaftstätigkeit einschränkte und damit die allgemeine Schwäche noch verlängerte.

Der Kapitalismus in den Vereinigten Staaten ist nicht so rein, wie er sein könnte, aber er ist bei weitem nicht so sehr dem Diktat der Regierung unterworfen wie in Japan. Die Fed und die Regierung mildern den Grad des Kapitalismus und fördern sicherlich Spekulation und Leverage. Aber sie haben noch keine Maßnahmen ergriffen, die Blasen in einem Ausmaß verursachen, wie es in Japan in den 1980er Jahren der Fall war.

Der Yen im Vergleich zur Reservewährung für die ganze Welt

Der US-Dollar ist die Reservewährung der Welt, was enorme Vorteile und Komplikationen mit sich bringt. In unserem Artikel "Unsere Währung - das Problem der Welt" haben wir die Bedeutung der Reservewährung für die USA behandelt.

Ausländische Staaten häufen US-Dollar an und geben sie im Handel aus. Sie halten zusätzliche US-Dollar, um ihre Wirtschaft zu steuern und finanzielle Schocks abzufedern. Diese als Überschussreserven bezeichneten Dollarbestände werden hauptsächlich in auf US-Währung lautende Anlagen investiert - von Bankeinlagen über US-Staatsanleihen bis hin zu zahlreichen anderen Finanzinstrumenten.

Als die Weltwirtschaft expandierte und der Handel zunahm, wurden zusätzliche US-Dollar benötigt. So wuchsen die Dollarreserven weiter an, die dann der US-Wirtschaft geliehen wurden.

Um den Handel zu erleichtern und die Vorteile der liquiden US-Kapitalmärkte zu nutzen, begaben viele Länder und Unternehmen Schulden in US-Dollar, was die Abhängigkeit vom Dollar weiter verstärkte.

Im Ergebnis verfügen die USA über eine konstante Kapitalquelle, um ihre Schulden zu finanzieren, ihre Vermögensmärkte zu stützen und die Wirtschaft anzukurbeln. Der Japanische Yen bietet Japan keine vergleichbaren Vorteile.

Andere Faktoren

In unserem Artikel Japans dunkle Jahrzehnte haben wir auch die demographischen Probleme des Landes angesprochen. Kurz gesagt: Japan hat eine alternde Bevölkerung, eine niedrige Geburtenrate und eine geringe Einwanderungsrate. Diese und andere Faktoren haben zu einem Bevölkerungsrückgang geführt, der sich negativ auf das Wirtschaftswachstum auswirkt. Die Vereinigten Staaten haben zwar auch mit demografischen Problemen zu kämpfen, die sich negativ auf das Wirtschaftswachstum auswirken, doch sind diese Faktoren bei weitem nicht so ausgeprägt wie in Japan.

Die Wirtschaft der USA ist viel größer und vielfältiger. Das liegt unter anderem daran, dass das Land reich an natürlichen Ressourcen ist. Die US-Wirtschaft umfasst ein breites Spektrum von Sektoren, darunter Technologie, Finanzen, Fertigung, Landwirtschaft und Dienstleistungen. Im Gegensatz dazu ist die japanische Wirtschaft stark auf die verarbeitende Industrie und den Export ausgerichtet.

Kulturelle Unterschiede prägen auch die Wirtschaftspolitik und beeinflussen das Verhalten von Verbrauchern und Unternehmen. Die japanische Unternehmenskultur ist geprägt von lebenslangen Arbeitsverträgen und engen Beziehungen zwischen Unternehmen und Banken (keiretsu). Die Japaner legen besonderen Wert auf Konsens und Harmonie. Im Gegensatz dazu herrscht in den USA eine stärker wettbewerbsorientierte Kultur, die mehr auf das Individuum als auf die Nation als Ganzes ausgerichtet ist.

Fazit

Die fiskalische Dominanz, bei der die Fed dem Finanzministerium helfen muss, seine Schulden zu vernünftigen Kosten zu finanzieren, gibt es jetzt auch in den USA. Japan hat sich 35 Jahre lang auf diese Art der fiskalischen Dominanz verlassen. Es ist eines der wenigen Indizien dafür, dass die USA dem japanischen Weg folgen.

Aber wie wir bereits geschrieben haben, gibt es erhebliche Unterschiede zwischen den beiden Nationen. Selbst wenn wir uns auf einem ähnlichen Weg wie Japan befinden, werden unsere Wege unterschiedlich sein. Da wir auf diesem Weg noch nicht so weit sind wie Japan, haben wir Zeit, aus den Erfahrungen zu lernen und es besser zu machen. Werden wir diese Zeit gut nutzen?

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!