Der Aktienmarkt wirkt derzeit wieder extrem heterogen. Es gibt immer noch viele bullishe Signale, an zahlreichen Stellen finden sich aber zeitgleich bearishe. Einige Aktien gehen durch die Decke, während ein großer Teil des Marktes gar nicht in Schwung kommt. In diesem Umfeld scheinen die Anleger hin- und hergerissen, was in den vergangenen Tagen auch wieder zu einem schnellen Wechsel zwischen bullischen und bearishen Signalen geführt.

Eigentlich finden sich solche Diskrepanzen ständig an den Börsen. Und auch Extreme lassen sich im Detail immer wieder beobachten. Doch aktuell treten sie gehäuft auf. Und diese Phase hält schon sehr lange an.

Um Ihnen zu verdeutlichen, was ich mit den bislang abstrakten Formulierungen genau meine, möchte ich Ihnen konkrete Beispiele aufzeigen:

2024: Wieder zieht nur eine Handvoll Aktien den gesamten Markt nach oben

Seit Jahresbeginn konnte der S&P 500 um bis zu 11,99 % zulegen. Vorgestern waren es etwas weniger als 11 %.

Man könnte daher annehmen, dass man mit vielen Aktien ähnlich hohe Gewinne erzielen konnte. Doch in den vergangenen Tagen vernahm ich, dass mehr als 50 % der diesjährigen Kursgewinne des S&P 500 nur 4 Aktien zu verdanken sind: Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT), Meta (NASDAQ:META) und NVIDIA (NASDAQ:NVDA). Und dabei sind 39 % des S&P 500-Anstiegs sogar alleine NVIDIA zuzuschreiben.

Über das gleiche Phänomen hatte ich bereits im vergangenen Jahr mehrfach berichtet – siehe zum Beispiel:

- „So stark wird der Markt von Groß-Unternehmen dominiert“ (Börse-Intern vom 03.05.2023)

- „Der Aktienmarkt ist derzeit äußerst heterogen“ (Börse-Intern vom 11.07.2023)

- „Die Rekordjagd findet nur begrenzt statt“ (Börse-Intern vom 15.12.2023)

Bullishe vs. bearishe Signale

Der Dow Jones notiert nach seinem jüngsten Rücksetzer derweil nur noch geringfügig im Plus – vorgestern lediglich etwas mehr als 2 % seit Jahresbeginn.

Vor der kleinen Auszeit hatte ich am Mittwoch vergangener Woche berichtet, dass die untere Linie des Aufwärtstrendkanals (grün) bei dem Kurseinbruch um 4 % gehalten hat, den Bären nach den deutlichen Raumgewinnen aber womöglich nur die Kraft fehlte, um eine solche Unterstützung im ersten Anlauf zu brechen (siehe „Steigende Renditen vermiesen Aktien-Party“). Und schon am Folgetag wurde sie im zweiten Anlauf deutlich unterschritten – aber am nächsten Tag mit einer sehr starken Kursrally wieder überschritten.

Zeitgleich fiel der S&P 500 unter das Hoch vom 28. März bei 5.264,85 Punkten zurück, womit sich der Ausbruch darüber als mögliche Bullenfalle entpuppte, nur um diese Marke am nächsten Tag zurückzuerobern (siehe erster Chart oben). Womöglich war der Rücksetzer nur eine Welle 4 im aktuellen Aufwärtstrend, auf die nun eine Welle 5 mit einem neuen Rekordhoch folgt.

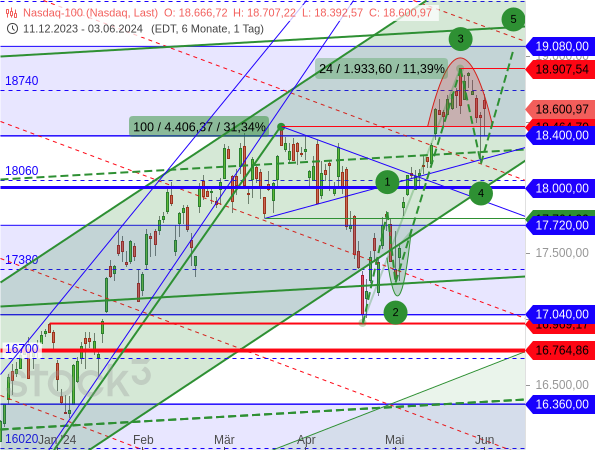

Ähnlich sieht es beim Nasdaq 100 aus, wie der folgende Chart aus der gestrigen Ausgabe des Chartanalyse-Dienstes „Target-Trend-Spezial“ zeigt:

Wir haben in den US-Indizes also wieder einmal einen sehr schnellen Wechsel zwischen bearishen und bullishen Signalen gesehen. Wobei sich der Dow Jones deutlich schwächer entwickelt hat, weil ihm die Zugkraft fehlt, die nur eine Handvoll Aktien dem Nasdaq 100 und damit über den Tech-Anteil auch dem S&P 500 verleiht. Kein Wunder, dass die Anleger bei einem derart heterogenen Markt hin- und hergerissen sind.

Warum brechen die Ölpreise ein?

Zumal inzwischen auch die Entwicklung der Ölpreise Sorgen bereitet. Alleine in den vergangenen 5 Handelstagen ist die US-Sorte West Texas Intermediate (WTI) um mehr als 10 % eingebrochen. Seit dem Hoch vom 5. Mai sind es nach nur einem Monat sogar mehr als 16 %.

Zwar ist die Höhe des Ölpreises noch als normal zu betrachten, da er sich weiterhin im Bereich der Spanne von rund 74 bis 80 US-Dollar bewegt, die ich als Zielkorridor ausgemacht hatte (gelb), doch vor allem der Kursrutsch der vergangenen Tage wirft derzeit Fragen bei Anlegern auf. Denn derart stark fallende Ölpreise sind immer ein Warnsignal. Schließlich deutet es auf eine geringere Nachfrage hin, was ein Indiz für eine schwache wirtschaftliche Aktivität sein kann.

US-Industrie schrumpft wieder nachhaltig

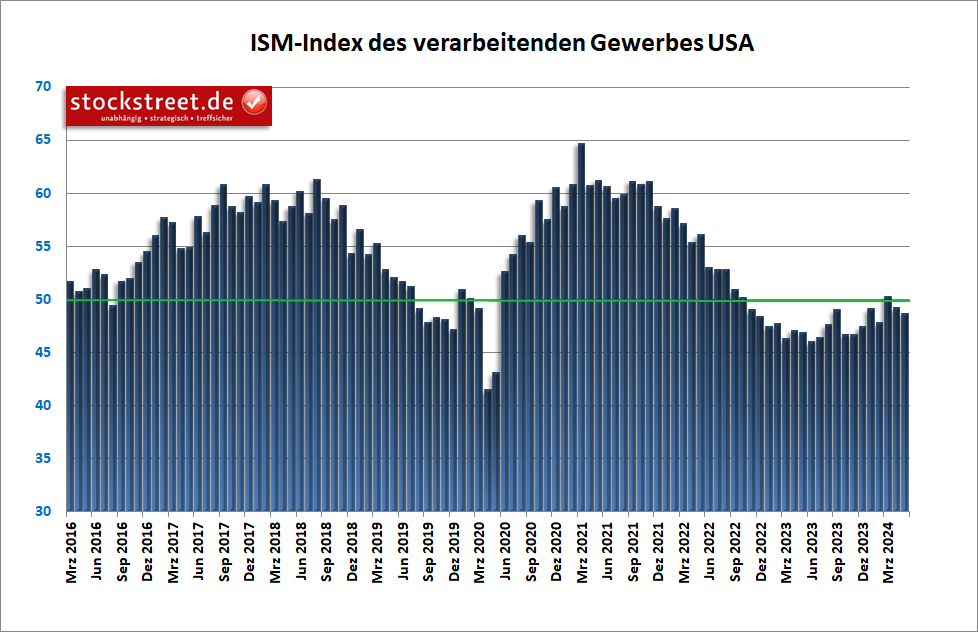

Und passend dazu wurde vorgestern das Umfrageergebnis des Institute for Supply Management (link) veröffentlicht, wonach die Aktivität des verarbeitenden Gewerbes in den USA im Mai erneut nachgelassen hat. Der entsprechende Einkaufsmanagerindex fiel auf 48,7 Punkte, womit er deutlich hinter den Erwartungen von 49,6 zurückblieb.

Aber selbst, wenn er die Erwartungen getroffen hätte, wäre er damit weiterhin unterhalb der Schwelle von 50 Zählern geblieben, die zwischen Wachstum und Kontraktion unterscheidet. Der kurzzeitige Ausflug über diese Marke vom März scheint nur eine Eintagsfliege gewesen zu sein. – Kein Wunder, dass sich der Dow Jones Industrial Average jüngst relativ schwach entwickelt.

Fazit

Auch wenn sich mit Blick auf die Indizes der Aktienmarkt in einem intakten Bullenmarkt befindet, so bleibt es dabei, dass die Entwicklung insgesamt „ungesund“ ist. Denn der Markt hat sich durch den KI-Hype in eine extremen Schieflage hineinmanövriert. Und man sollte die aktuellen Warnzeichen nicht ignorieren. Beim S&P 500 sowie dem Nasdaq 100 deutet die Charttechnik darauf hin, dass es noch zu einem neuen Rekordhoch kommen könnte. Und im Grunde fehlt auch noch die letzte Phase eines Bullenmarktes, in der die Kurse in einer euphorischen Marktstimmung in der Breite stark ansteigen. Doch nicht jeder Bullenmarkt muss auf diese Weise enden, bevor es zu einer großen Korrektur kommt – siehe 2022.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!