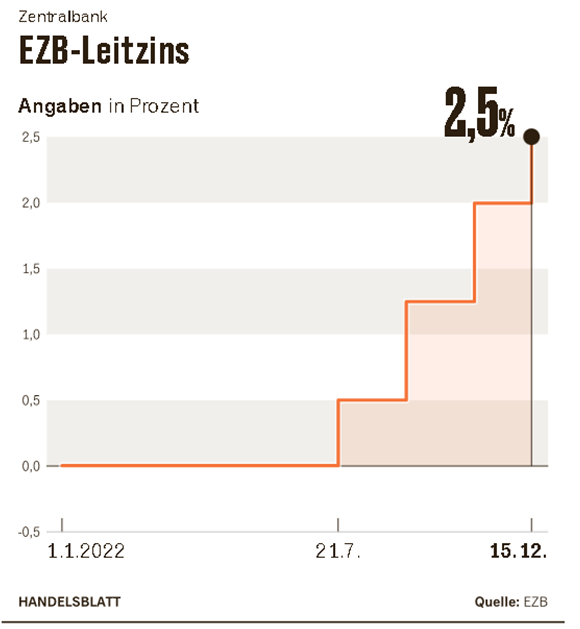

Die Europäische Zentralbank (EZB) hat am 15.12.2022 den Leitzins um weitere 0,5 Prozentpunkte auf 2,5 % angehoben, andere Zentralbanken reagieren ähnlich. Darüber hinaus signalisiert die EZB, dass möglicherweise ab März Anleihen im Umfang von 15 Milliarden Euro pro Monat auslaufen sollen.

Doch was bedeuten die Beschlüsse für Endverbraucher und Kleinanleger? Sollte man turbulente Zeiten aussitzen oder gerade jetzt Aktien kaufen? In diesem Beitrag werfen wir einen genauen Blick auf Inflation, Leitzins und worauf Verbraucher in diesen Zeiten sonst noch achten sollten.

(Abbildung: Handelsblatt)

Was ist Inflation?

Bevor wir uns näher mit den Auswirkungen des Leitzinses befassen, müssen wir Grundlagen schaffen. Was genau bedeutet Inflation?

Laut Definition der Europäischen Zentralbank (EZB) handelt es sich hierbei um einen allgemeinen Preisanstieg. Dementsprechend kann man heute weniger mit einem Euro einkaufen als gestern.

Grob lässt sich Inflation in die Bereiche Angebots-, Nachfrage- und importierte Inflation unterteilen. Beim Ersteren steigen die Produktionspreise, inklusive Rohstoff-, Lohn- und Lohnnebenkosten. Diese Preise werden von den Unternehmen an die Verbraucher weitergereicht, was zu einer allgemeinen Preissteigerung führt.

Bei einer Nachfrageinflation ist die Nachfrage größer als das Angebot. Wenn diese Nachfrage aus gesetzlichen oder ökonomischen Gründen nicht gedeckt werden kann, steigen auch die Verbraucherpreise. Dies ist in Hochkonjunkturphasen nicht ungewöhnlich.

Eine importierte Inflation tritt dagegen immer dann auf, wenn ein Land wichtige Güter oder Rohstoffe importiert, von denen die Wirtschaft abhängig ist und es zu Preisänderungen dieser Güter kommt.

Ein gewisser Grad an Inflation ist unvermeidbar. Das ausgesprochene Ziel der EZB liegt bei einer mittelfristigen Inflationsrate von 2 %, damit die Preise „niedrig, stabil und berechenbar“ bleiben.

(Abbildung: Lexware)

Wie wirkt sich ein erhöhter Leitzins auf Unternehmen aus?

Warum hat die EZB kürzlich den Leitzins weiter angehoben? Die Maßnahme ist Bestandteil der restriktiven Fiskalpolitik (auch kontraktive Fiskalpolitik genannt), die zum Ziel hat, die Geldmenge innerhalb einer Volkswirtschaft durch Erhöhung der Zinssätze zu reduzieren.

Wenn der Leitzins steigt, wird es für Bankinstitute kostspieliger, sich Geld von der jeweiligen Zentralbank zu leihen. Damit Banken diese Kosten ausgleichen können, werden diese an die Kunden weitergegeben. Als direkte Folge sinkt die Nachfrage, sodass weniger Kredite abgeschlossen werden. Sparen lohnt sich wieder, da die Zinssätze erhöht werden. Da die allgemeine Produktnachfrage sinkt, sinken auch die Preise.

Gleichzeitig verlangsamen höhere Zinssätze für Staatsanleihen auch das allgemeine Wirtschaftswachstum, da Anleger motiviert werden, Staatsanleihen mit festgelegten Renditen anstelle von riskanteren Aktienanlagen zu kaufen.

Shanna Strauss-Frank, stellvertretende Vertriebsleiterin bei Freedom Finance Deutschland, sagt hierzu Folgendes: „Schnell wachsende Technologieunternehmen wie FAANG leiden unter höheren Zinssätzen, da ihre Aktien in der Erwartung höherer Renditen in der Zukunft gehandelt werden – Risikoanleger sind in der Regel nicht bereit, ein turbulentes wirtschaftliches Umfeld und einen starken Dollar einzugehen, der die Exporte beeinträchtigt. Erhöhte Volatilität und Korrekturen schaffen jedoch solide Gelegenheiten für langfristige Anleger, da diese Unternehmen weiterhin führend in ihren Märkten mit anhaltenden Wachstumsaussichten sind. Die Berichte der FAANG-Unternehmen spiegeln das derzeit herausfordernde makroökonomische Umfeld angesichts der anhaltenden Straffung der Geldpolitik durch die Fed wider, und Anleger sollten auf eine deutliche Änderung des Tons der Fed in Bezug auf die Zinssätze warten, um in dieses Segment einzusteigen. Die jüngsten US-Inflationsdaten öffnen der Fed die Tür, die Politik aufzuweichen.“

In welcher Phase der Inflation befinden wir uns gerade?

Aufmerksame Leser können diese Frage bereits beantworten. Während Verbraucher darauf gehofft hatten, dass die Auswirkungen der Pandemie bald vorübergehen, ist mit dem Ukrainekrieg und den anschließenden Sanktionen in kürzester Zeit eine Rekordinflation entstanden, wie man sie in Deutschland seit über 70 Jahren nicht mehr gesehen hat. Die Inflationsrate hatte ihren Höchststand bei über 10,5 % und ist inzwischen wieder auf 10 % gesunken.

Hierbei handelt es sich vornehmlich um eine importierte Inflation, die aufgrund der steigenden Energiepreise entstanden ist. Die Maßnahmen unterschiedlicher Zentralbanken, nicht nur der EZB, sondern auch der amerikanischen Fed und der Bank of England, deuten auf eine künftige Abkühlung des Aktienmarktes und der Wirtschaftsaktivität hin, da Menschen dazu angehalten werden, ihr Geld zu sparen.

(Abbildung: Statistisches Bundesamt)

Lohnt sich Aktien kaufen? Oder sollten Anleger warten?

In Zeiten drohender Rezession als Folge der Geldpolitik stellen sich viele Anleger die Frage, ob sie jetzt investieren oder lieber weiter abwarten sollten, bis die Zeichen wieder auf Wandel stehen. Hier gibt es einige Aspekte zu berücksichtigen.

Weniger risikoaffine Anleger sind wahrscheinlich gut beraten, ihr Geld sicher anzulegen, um von den steigenden Zinsen zu profitieren. Auch Trader, die kurzfristig Renditen suchen, sollten sich zurückhalten. Anders sieht es jedoch mit der Sorte von Anlegern aus, die ihre Handelsportfolien auf Langfristigkeit auslegen.

Beispielsweise konnte der S&P 500 Index in den letzten 5 Jahren einen Wertzuwachs von über 43 % verzeichnen. Auch der DAX liegt immerhin bei 8 % im gleichen Zeitraum. Das bedeutet, dass der richtige Zeitpunkt eines Handelsportfolios immer von den eigenen Zielen abhängt. Handelsportfolien mit dem Ziel einer langfristigen Wertsteigerung lassen sich auch sehr gut in Zeiten drohender Rezession erstellen, um in den Folgejahren zu profitieren.