Wenn die Aktienmärkte steigen, neigen Anleger oft dazu, sich auf den Aufwärtstrend zu konzentrieren und die Risiken eines Marktrückgangs zu vernachlässigen. Dieses Verhalten beruht auf zwei fundamentalen Missverständnissen: Erstens, einem fehlerhaften Verständnis der zugrunde liegenden Mathematik, und zweitens, der entscheidenden Rolle, die Zeit in der Anlageplanung spielt.

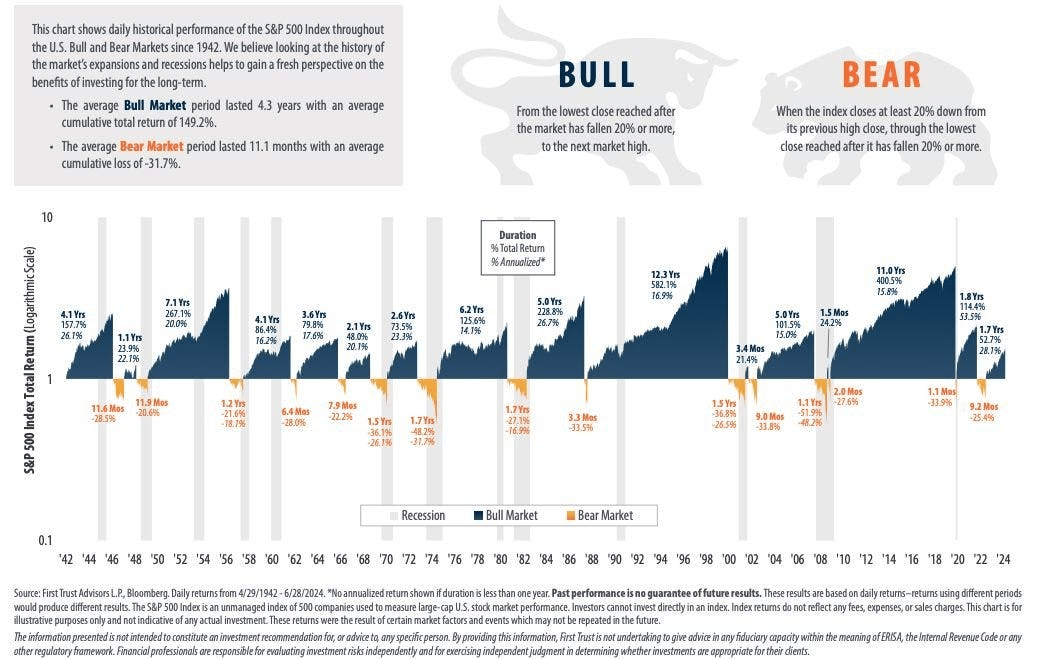

Jedes Jahr wird mir die folgende Grafik als Gegenargument präsentiert, wenn ich über die Bedeutung des Risikomanagements im Lebenszyklus eines Portfolios spreche. Sie zeigt, dass der durchschnittliche Anstieg in einem Bullenmarkt bei 149 % liegt, während der durchschnittliche Rückgang in einem Bärenmarkt lediglich -32 % beträgt.

Warum sollte man sich also überhaupt um Risikomanagement kümmern, wenn die Märkte langfristig 4,7 Mal stärker steigen als fallen?

Wie bei jeder langfristigen Analyse muss jedoch der wichtigste Faktor für jeden Anleger berücksichtigt werden: die Zeit.

Die Realität der langfristigen Aktienmarktrenditen

Es stimmt, dass der Aktienmarkt seit 1900 im Durchschnitt eine jährliche Rendite von 8 % erzielt hat. Das bedeutet jedoch keineswegs, dass der Markt jedes Jahr diese Rendite liefert. Wie wir kürzlich besprochen haben, gibt es einige zentrale Punkte über die Märkte, die jeder Anleger verstehen muss.

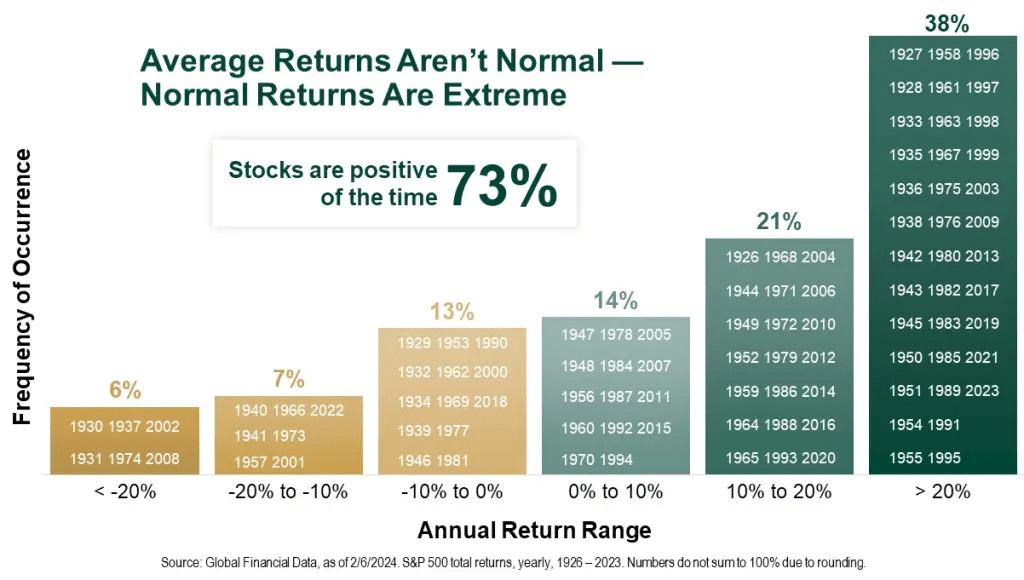

- Aktien steigen häufiger, als sie fallen. Historisch gesehen steigt der Aktienmarkt in ca. 73 % der Zeit. In den anderen 27 % sehen wir Marktkorrekturen, die Übertreibungen eines vorangegangenen Anstiegs rückgängig machen. Die nachstehende Tabelle zeigt die Streuung der Renditen im Zeitverlauf.

Um jedoch die "durchschnittliche" jährliche Rendite von 8 % tatsächlich zu erzielen, müsste ein Anleger 124 Jahre alt werden.

Zeit: Die größte Herausforderung für jeden Anleger

Der durchschnittliche US-Amerikaner sieht sich einer harten Realität gegenüber – der menschlichen Sterblichkeit. Viele Menschen beginnen erst in ihren 40ern ernsthaft mit dem Sparen für den Ruhestand, da zuvor andere finanzielle Verpflichtungen – Studium, Heirat, Kinder – einen Großteil des Einkommens beanspruchen. Erst in der Mitte des Lebens überschreitet das Einkommen typischerweise die Lebenshaltungskosten, sodass ein gezielter Aufbau der Altersvorsorge möglich wird. Den meisten Anlegern bleiben nur etwa 20 bis 25 produktive Jahre, um ihre finanziellen Ziele zu erreichen.

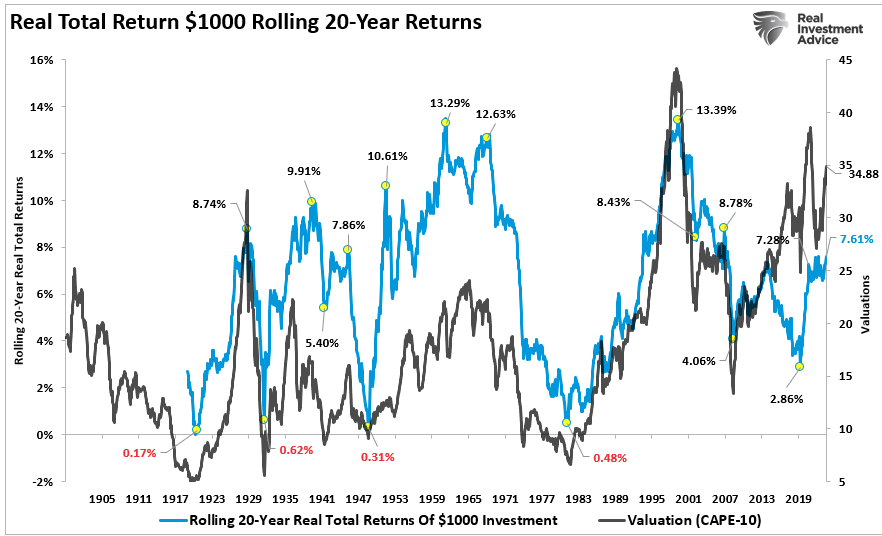

Finanzielle Studien sollten daher den Zeitrahmen realistisch an die menschliche Lebenserwartung anpassen, anstatt sich ausschließlich auf "langfristige" durchschnittliche Renditen zu konzentrieren. In der Vergangenheit gab es Perioden von 20 Jahren oder länger, in denen die realen, inflationsbereinigten Gesamtrenditen nahezu null oder sogar negativ waren. Auffällig ist, dass solche Perioden oft auf Phasen hoher Marktbewertungen folgten – ähnlich den Bewertungen, die wir heute sehen.

Zeit und Bewertungen sind die entscheidenden Faktoren für diejenigen, die sich am Anfang ihrer Investitionsreise befinden.

Das Problem mit prozentualen Renditen

Ein weiteres Problem langfristiger Analysen ist das Missverständnis grundlegender mathematischer Zusammenhänge, wie wir es in unserem Artikel "Marktkorrekturen" bereits erörtert haben.

Oftmals werden Renditen in Prozent angegeben, was ohne genauere Betrachtung zu Fehlschlüssen führen kann. Hier ein Beispiel:

Wenn ein Index von 1000 auf 8000 steigt, ergibt dies folgende Renditen:

- Von 1000 auf 2000: 100 % Rendite

- Von 1000 auf 3000: 200 % Rendite

- Von 1000 auf 8000: 700 % Rendite

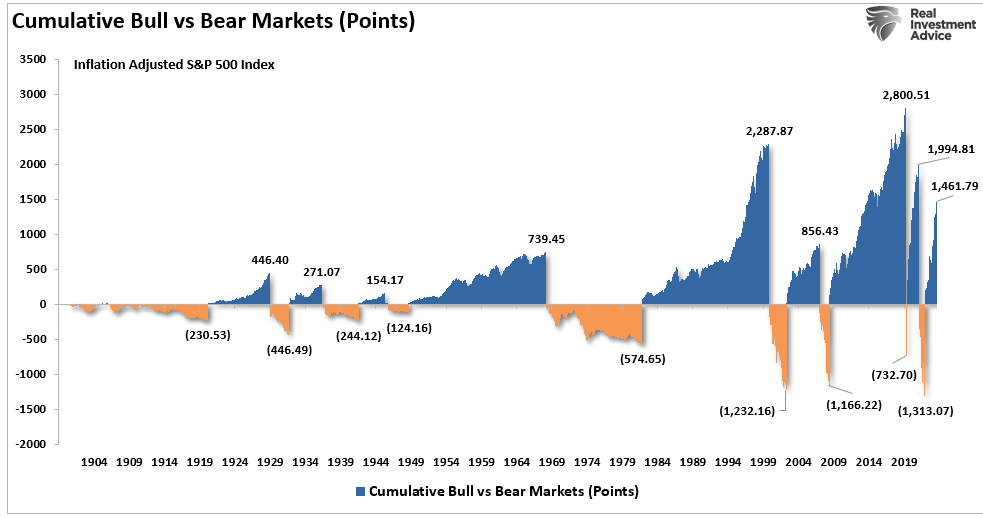

Warum sollte sich ein Anleger also über einen Rückgang von 50 % Sorgen machen, wenn er bereits eine Rendite von 700 % erzielt hat? Der Haken liegt in der Mathematik: Ein Rückgang von 50 % bedeutet, dass 4000 Punkte vom Index abgezogen werden, was die erzielte Rendite von 700 % auf lediglich 300 % reduziert.

Das Wiedererlangen dieser 4000 Punkte, um nach einem Rückgang wieder auf das ursprüngliche Niveau zu kommen, erfordert einen erheblichen Aufwand. Der tatsächliche Schaden eines Marktrückgangs wird deutlicher, wenn wir Punktverluste anstelle von Prozentzahlen betrachten. In vielen Fällen wird ein Großteil der Gewinne eines Bullenmarktes durch den folgenden Bärenmarkt wieder zunichte gemacht.

Auch wenn sich die Märkte erholen, wird in vielen Mainstream-Analysen ein entscheidender Faktor oft übersehen: die Zeit.

Marktrückgänge sind in erster Linie ein "Zeit"-Problem

Für die meisten von uns spielt die Zeit eine zentrale Rolle in der Anlagestrategie. Wie frühere Analysen gezeigt haben, bleiben Anleger häufig hinter ihren Erwartungen zurück, wenn man die Lebenserwartung und die Zeit, die für die Erholung nach Marktabschwüngen erforderlich ist, berücksichtigt.

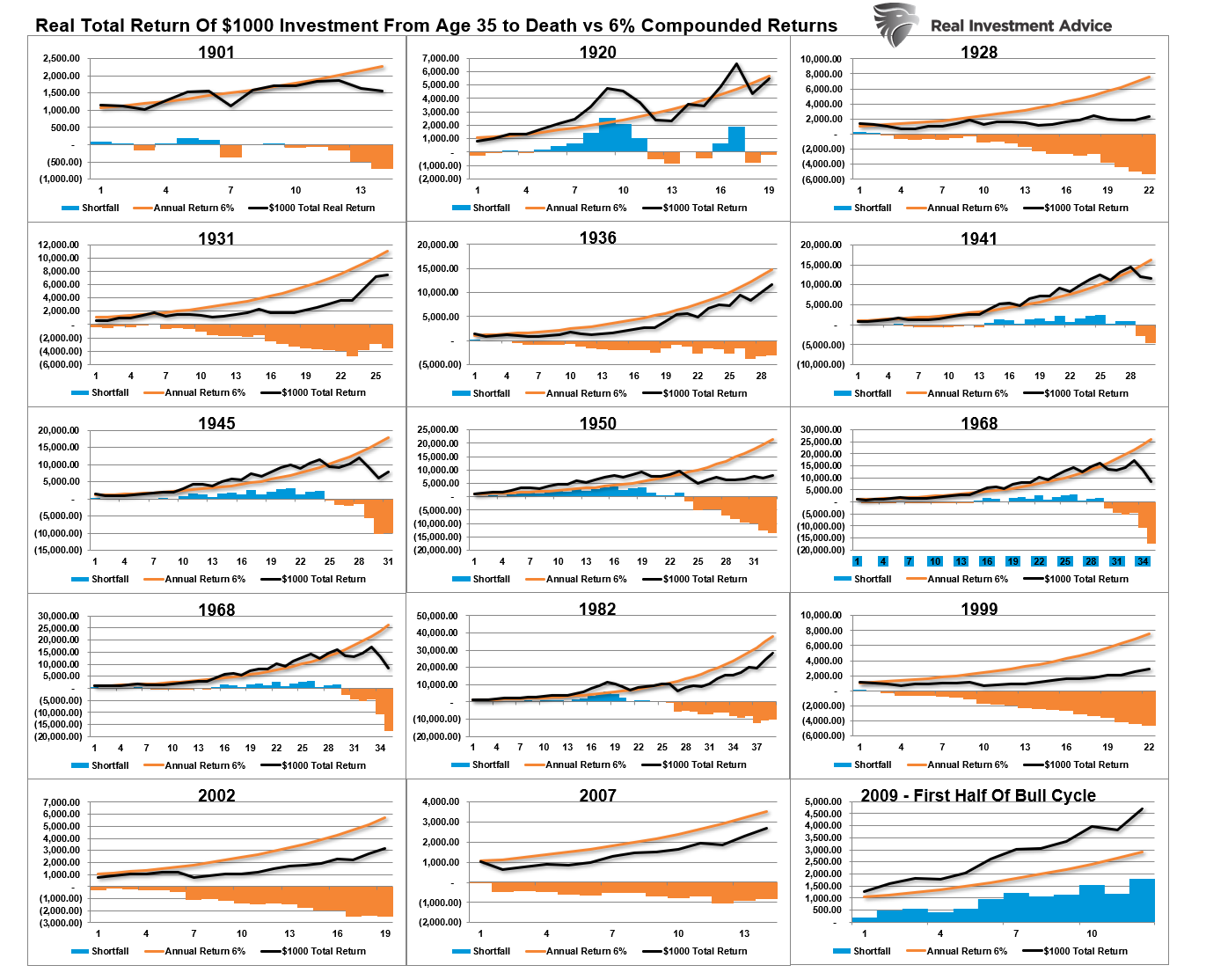

Das folgende Diagramm veranschaulicht eine Investition von 1000 USD über verschiedene Zeiträume hinweg, ohne dass Auszahlungen vorgenommen werden. Die orangefarbene Linie repräsentiert das "Versprechen" einer konstanten jährlichen Rendite von 6 %, während die schwarze Linie das tatsächliche Ergebnis abbildet. In fast allen Zyklen, außer dem letzten ab 2009, blieb das investierte Kapital hinter dem versprochenen Renditeziel zurück.

Der nächste signifikante Abschwung wird voraussichtlich viele der Gewinne aus dem aktuellen Zyklus wieder zunichtemachen, was verdeutlicht, warum die Verwendung von zusammengefassten oder durchschnittlichen Renditen in der Finanzplanung oft zu Enttäuschungen führt.

Zum Zeitpunkt des Todes liegt das investierte Kapital in jedem Fall unter dem erwarteten Ziel, außer im aktuellen Zyklus seit 2009. Doch dieser Zyklus ist noch nicht abgeschlossen, und der nächste signifikante Rückgang könnte die meisten, wenn nicht sogar alle dieser Gewinne wieder auslöschen. Dies ist der Grund, warum "aufgezinste" oder "durchschnittliche" Renditen in der Finanzplanung häufig zu enttäuschenden Ergebnissen führen.

Der entscheidende Punkt ist, dass Marktrückgänge von Bedeutung sind und das bloße "Wiedererreichen des Ausgangsniveaus" nicht dasselbe ist wie eine kontinuierliche Kapitalakkumulation. Das Diagramm verdeutlicht die Bedeutung von Marktrückgängen, indem es den Unterschied zwischen den "tatsächlichen" und den "durchschnittlichen" Renditen über die Zeit aufzeigt.

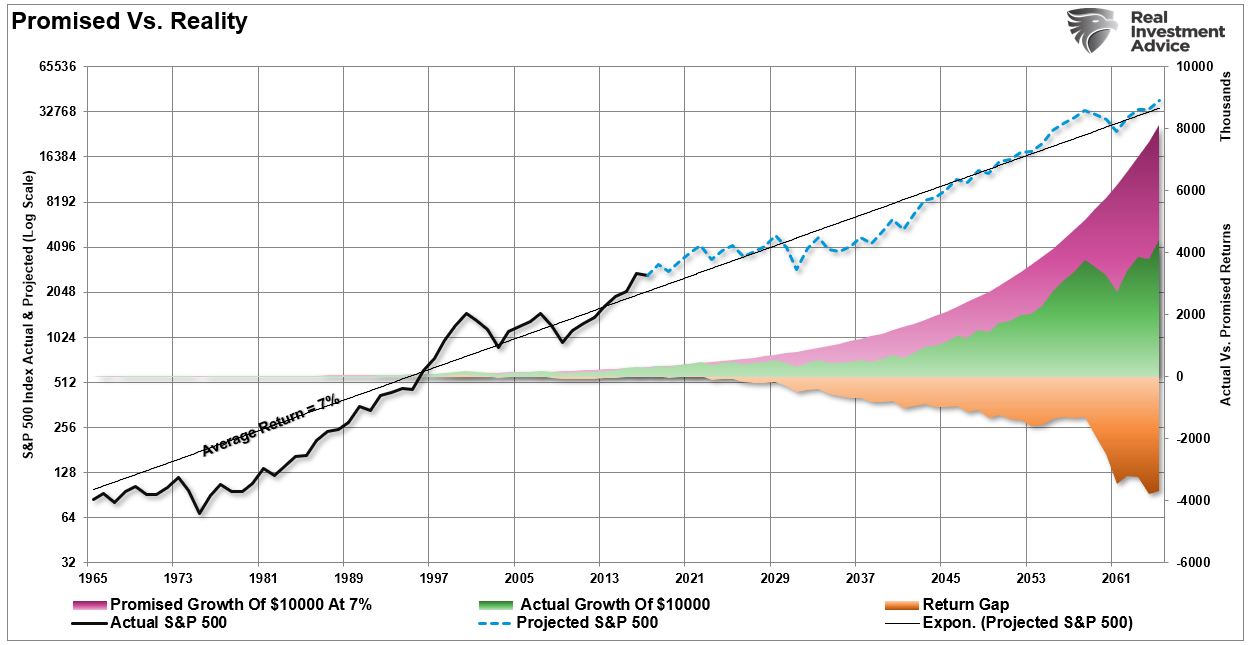

Die violette Schattierung und die Marktentwicklung zeigen eine durchschnittliche Rendite von 7 % pro Jahr, doch die Lücke zwischen den tatsächlichen und den durchschnittlichen Renditen aufgrund von Marktrückgängen ist beträchtlich.

Warum Zeit und Bewertungen für Anleger wichtig sind

Unabhängig davon, ob Sie fünf Jahre vor der Rente stehen oder Ihre Karriere gerade erst begonnen hat: Es gibt drei Schlüsselfaktoren, die man im heutigen Marktumfeld unbedingt berücksichtigen sollte:

- Zeithorizont (Rentenalter abzüglich Beginn der Anlagetätigkeit)

- Bewertungen zu Beginn des Investitionszeitraums.

- Die zur Erreichung Ihrer Investitionsziele erforderliche Rendite.

Eine Buy-and-hold-Strategie kann enttäuschend sein, wenn die Bewertungen zu Beginn der Investition hoch sind und Ihr Zeithorizont zu kurz oder die geforderte Rendite zu hoch ist.

Die Rückkehr zum Mittelwert ist immer wieder ein Faktor und entlarvt die Schwächen von "Buy-and-Hold"-Investitionsstrategien. Im Gegensatz zu einem hochverzinslichen Sparkonto gibt es an den Aktienmärkten Verluste, die die Altersvorsorge komplett zunichte machen können. (Fragen Sie jeden "Boomer", der den DotCom-Crash oder die Finanzkrise miterlebt hat").

Anleger sollten aktivere Strategien in Erwägung ziehen, um ihr Kapital bei übermäßig hohen Bewertungen Kapital zu schützen.

Anpassung der Erwartungen in Bezug auf künftige Renditen

Investoren sollten sich auf folgende Grundregeln einstellen:

- Passen Sie die Erwartungen an Renditen und Auszahlungen an, insbesondere angesichts der aktuellen Bewertungsniveaus.

- Verstehen Sie, dass hohe Renditen in der Zukunft unwahrscheinlicher sind.

- Berücksichtigen Sie Ihre Lebenserwartung bei der Finanzplanung.

- Planen Sie die Auswirkungen der Besteuerung auf Ihre Erträge ein.

- Inflationserwartungen sollten sorgfältig in die Allokation von Investitionen einfließen.

- Reduzieren Sie in bearishen Märkten Auszahlungen aus Ihrem Portfolio, um einen schnellen Kapitalverlust zu vermeiden.

Die letzten 13 Jahre, in denen Anleger nach Renditen in einem Niedrigzinsumfeld suchten, haben eine riskante Situation geschaffen. Es ist entscheidend, die Erwartung von "aufgezinsten" jährlichen Renditen aufzugeben und sich stattdessen auf "variable" Renditen zu konzentrieren, die auf den aktuellen Marktbedingungen basieren.

Fazit: Laufen Sie nicht dem Markt hinterher

Wenn Sie blind einem Index folgen und 100 % Ihres Kapitals im Aktienmarkt belassen, setzen Sie sich einem erheblichen Risiko aus – möglicherweise größer, als Ihnen bewusst ist. Zwei bedeutende Bärenmärkte in den letzten Jahrzehnten haben dazu geführt, dass viele Anleger weiter von ihrem Ruhestandsziel entfernt sind, als sie es ursprünglich geplant hatten.

Investitionen für den Ruhestand sollten sich auf konservatives, vorsichtiges Wachstum konzentrieren, um die Inflation zu übertreffen. Der Versuch, einen willkürlichen Index zu schlagen, der nichts mit Ihren persönlichen finanziellen Zielen zu tun hat, ist ein riskantes Unterfangen. Letztlich gibt es auf den Märkten keine "Bullen" oder "Bären" – es gibt lediglich Anleger, die ihre Anlageziele erreichen, und jene, die es nicht schaffen.