Investing.com – Für Krypto-Investoren dürfte 2022 ein Jahr gewesen sein, dass sie am liebsten rasch vergessen würden. Aus technologischer Sicht machte die Branche mit wichtigen Meilensteinen wie der Ethereum-Umstellung von Proof-of-Work (PoW) auf Proof-of-Stake (PoS) zwar Fortschritte, aber kurstechnisch befanden sich die wichtigsten Instrumente auf einer nicht enden wollenden Talfahrt.

Der Bitcoin stürzte in den ersten drei Wochen aus dem Bereich von 48.000 Dollar bis auf 33.000 Dollar ab. Die anschließende Erholung war jedoch nicht der Beginn einer Rallye auf ein neues Allzeithoch, sondern lediglich die Korrektur des vorausgegangenen Rückzugs vom Allzeithoch aus dem Bereich von 69.000 Dollar.

Dem BTC und allen anderen Kryptowährungen setzte hauptsächlich zu, dass immer mehr Zentralbanken gezwungen waren, mit voller Härte gegen die ausufernde Inflation vorzugehen, allen voran die Fed. Im vierten Quartal 2021 gab der Fed-Vorsitzende Jerome Powell bereits bekannt, dass die Zeit des billigen Geldes schon bald vorüber sein wird. Allein der Gedanke daran ließ die Finanzmärkte erstarren.

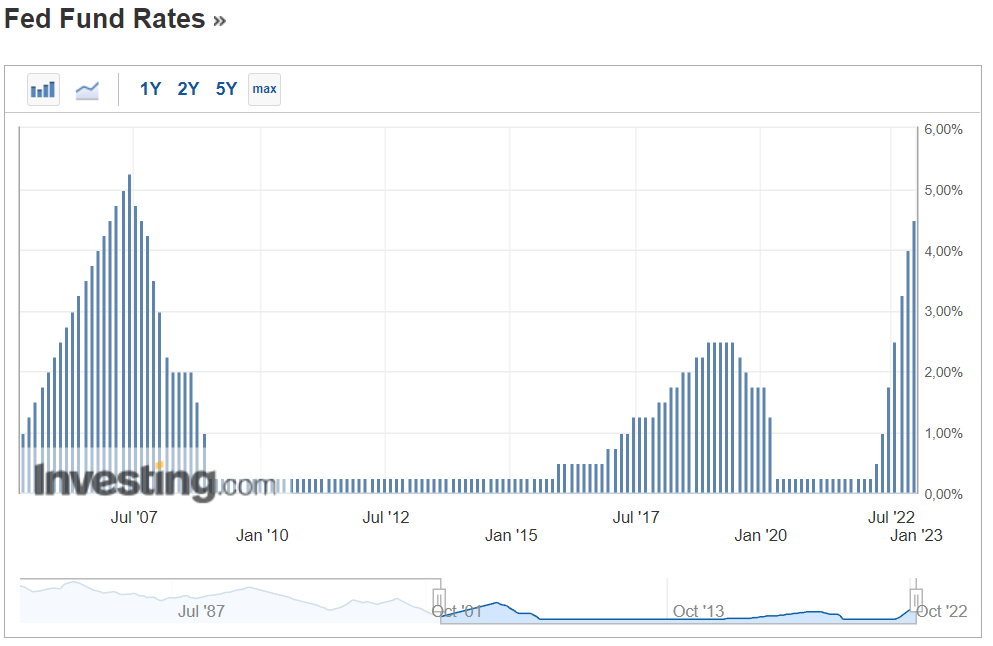

Was dann folgte, hatten die Märkte für unmöglich gehalten, denn solch schnelle Zinsanhebungen hatte es seit 40 Jahren nicht mehr gegeben. Lag die Fed Fund Rate zu Jahresbeginn noch bei 0,25 Prozent, so erreichte sie am 14. Dezember 4,50 Prozent.

Und während über den Weg der geldpolitischen Einflussnahme die Spielregeln an den Finanzmärkten ohnehin grundlegend verändert wurden, hatte der Kryptomarkt mit dem einen oder anderen hausgemachten Skandal zu kämpfen.

Die so hochgelobte und als sicher angepriesene Technologie erwies sich aufgrund menschlichen Versagens mehrfach als geeignetes Ziel für digitale Raubzüge. Betrüger und Hacker dürften eines ihrer erfolgreichsten Jahre gehabt haben, denn die Summe, die sie im Kryptosektor erbeuten konnten, geht in die Milliarden.

Und als ob das nicht genug wäre, um neue Investoren von dieser Branche fernzuhalten, entpuppten sich einige der schillernden Ikonen des digitalen Business als faule Eier.

Den Auftakt machte die Terra-Blockchain mit ihrem Gründer Do Kwon. Er hielt es entgegen aller Warnungen für eine gute Idee einen Stablecoin namens TerraUSD zu etablieren, der an den Wert des Dollars gekoppelt ist. Aber anstatt diesen mit ausreichend Dollar zu unterlegen, wurde die billigere Variante eines algorithmischen Stablecoins gewählt. Man konnte einen TerraUSD nicht für einen Dollar verkaufen, sondern erhielt stattdessen Terra LUNA im Wert von einem Dollar.

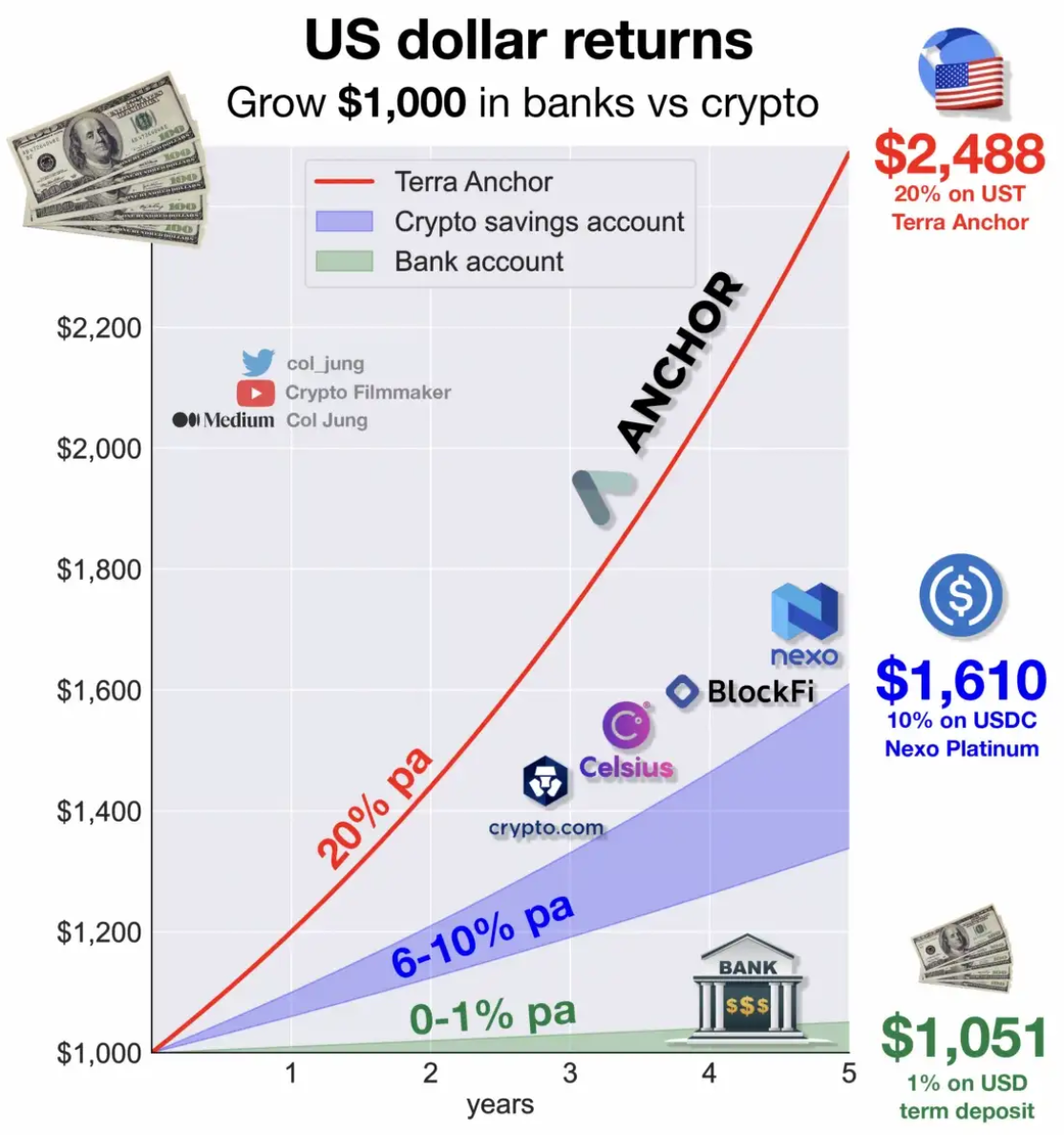

Der TerraUSD wurde auf Krypto-Kreditplattformen wie dem Anchor Protocol verwendet, um satte Renditen zu erwirtschaften. Bis zu 20 Prozent waren möglich, was sich in Zeiten der Niedrigzinsen nicht nur für private Krypto-Investoren verlockend anhörte. Auch institutionelle Investoren vergaßen in Anbetracht der hohen Renditen die Risiken und erhöhten diese sogar, indem sie gehebeltes Fremdkapital ins Spiel brachten.

Quelle: Medium

Anfang Mai geriet das Kartenhaus rund um den Stablecoin ins Wanken und brach letztlich vollends zusammen. Bis heute ist nicht geklärt, was die eigentliche Ursache war. Fest steht, dass sich Milliarden Dollar genauso in Luft auflösten wie der Gründer Do Kwon – der bis heute von Interpol international zur Fahndung ausgeschrieben ist.

Während Tausende Privatinvestoren ihren Traum vom schnellen Krypto-Reichtum ausgeträumt hatten, überlebten einige der angeschlagenen Projekte. Ihnen eilte der FTX-Gründer Sam Bankman-Fried (SBF) zu Hilfe. Großzügig verteilte er dreistellige Millionenbeträge, wodurch ein Pleite-Dominoeffekt verhindert werden konnte.

Zu diesem Zeitpunkt gingen alle Akteure auf dem Markt davon aus, dass FTX und SBF wie der Fels in der Brandung sind. Ein fester Bestandteil des Sektors, der die Karre in Krisenzeiten aus dem Dreck zieht.

Aber keine 6 Monate später wendete sich das Blatt und SBF erlebte sein ganz persönliches Armageddon.

Alles begann mit dem Vorwurf des Binance-Gründers Changpeng Zhao (CZ), dass SBF eine Lobby-Politik betreibt, die dem Rest der Kryptobranche schadet. Er kündigte an, seinen Bestand an FTX-Token zu verkaufen, um SBF die Unterstützung zu entziehen.

Das war der Startschuss eines Bankruns auf FTX, der die Kryptobörse mangels Liquidität zwang, die Auszahlungen auszusetzen. Der FTX-Token verlor rapide an Wert und es kam ans Licht, dass FTX-Kundengelder zur Finanzierung anderer Geschäftszweige verwendet hatte.

CZ erklärte, dass Binance die Geschäfte von FTX übernehmen könne. Das beruhigte die Lage zwar kurzfristig, führte aber auch zu dem Vorwurf, dass dies von Anfang an sein Ansinnen gewesen war.

Als klar wurde, dass das Kapitalloch, welches es zu stopfen galt, 10 Milliarden Dollar beträgt, ließ CZ den möglichen Deal platzen. Das hatte zur Folge, dass der gesamte Kryptomarkt kollabierte und der Bitcoin ein neues Zyklustief bei 15.500 Dollar erreichte. Der Krypto-Sektor hatte nun auch sein letztes verbleibendes Fünkchen an Vertrauen restlos verspielt.

SBF wurde auf den Bahams verhaftet und die Auslieferung in die USA läuft. Hier droht ihm wegen Betrugs eine langjährige Gefängnisstrafe.

Im Rahmen des Prozesses können indes noch weitere Details ans Licht kommen, die das Potenzial haben, Kryptowährungen noch mehr zu belasten.

War der SEC-Vorsitzende Gary Gensler der persönliche Berater von SBF? Hat das SBF-Firmengeflecht den Terra-Kollaps zu verantworten und daran verdient? Wie beeinflussten die Millionen-Dollar-Spenden von SBF die US-Zwischenwahlen?

von Marco Oehrl

Lesen Sie auch: