von Robert Zach

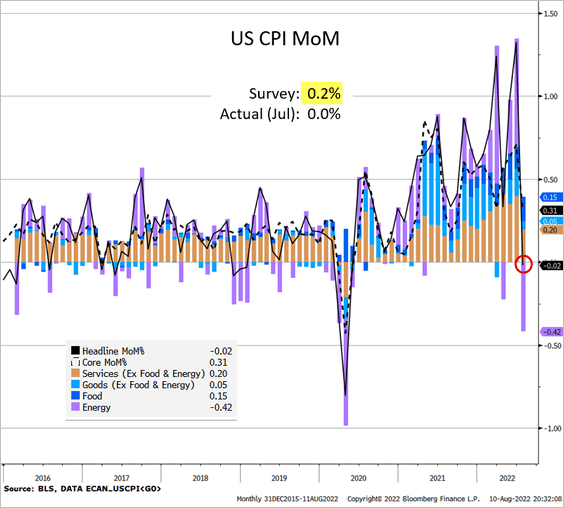

Investing.com - Die Dynamik der Inflation in den USA hat sich im Juli sichtbar abgeschwächt. Von 9,1 Prozent im Juni auf jetzt 8,5 Prozent im Vergleich zum Vorjahresmonat. Die Kerninflation lag konstant bei 5,9 Prozent. Für beide Datenpunkte hatte der Markt mit höheren Werten gerechnet.

Wie der Markt reagiert hat

Sowohl die Treasuries (NASDAQ:TLT) als auch die Fed-Funds-Futures reagierten auf den Inflationsbericht, wobei die Zinserwartungen, die zuvor einen Zinsanstieg um 75 Basispunkte (25 Prozent) auf der September-Sitzung vorsahen, auf nunmehr 50 Basispunkte zurückgenommen wurden (75 Prozent). Wo genau der Zinsgipfel liegt, darüber sind sich die Märkte auch nach der Juli-Inflation noch nicht ganz einig - entweder bei 3,25 bis 3,50 Prozent oder bei 3,50 bis 3,75 Prozent. Über den Zeitpunkt sind sie sich jedoch einig. Konkret soll das Stand heute im Dezember 2022 der Fall sein.

Die Rendite zehnjähriger Staatsanleihen gab nach den Inflationsdaten zunächst stark ab, bevor sie sich erholte und zuletzt knapp unter der 3-Prozent-Marke lag. Die Drei-Prozent-Marke ist deshalb so wichtig, weil sie in der Vergangenheit oft zu markanten Pullbacks an den Aktienmärkten geführt hatte, wenn sie berührt oder geknackt wurde.

Die Aktienanleger reagierten euphorisch auf den Inflationsbericht und schickten die Kurse gen Norden. Der S&P 500 übersprang sogar das Hoch vom 2. Juni bei 4.177 Punkten. Für Zugewinne bedarf es nun eines Spurts über die 4.222 Punkte-Marke, bevor zwischen 4.273 und 4.318/4.343 Punkten der nächste markante Widerstandsbereich auf die Bullen wartet.

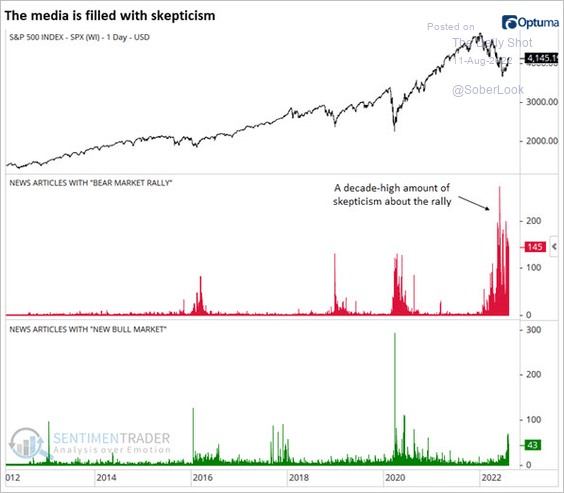

Die besten Rallyes am Aktienmarkt ereignen sich jedoch meist dann, wenn die Medien am skeptischsten sind. Laut einer Untersuchung von SentimentTrader fällt die aktuell hohe Risikobereitschaft an den Märkten mit übergroßer Skepsis der Berichterstattung zusammen.

Inflationsbericht: Diese zwei Punkte bereiten Sorgen

Die Gesamtinflation ist zwar gesunken, aber nur aufgrund des satten Abfalls der Energiepreise, insbesondere der Preise für Benzin.

Zwei Punkte bereiten weiterhin Sorgen:

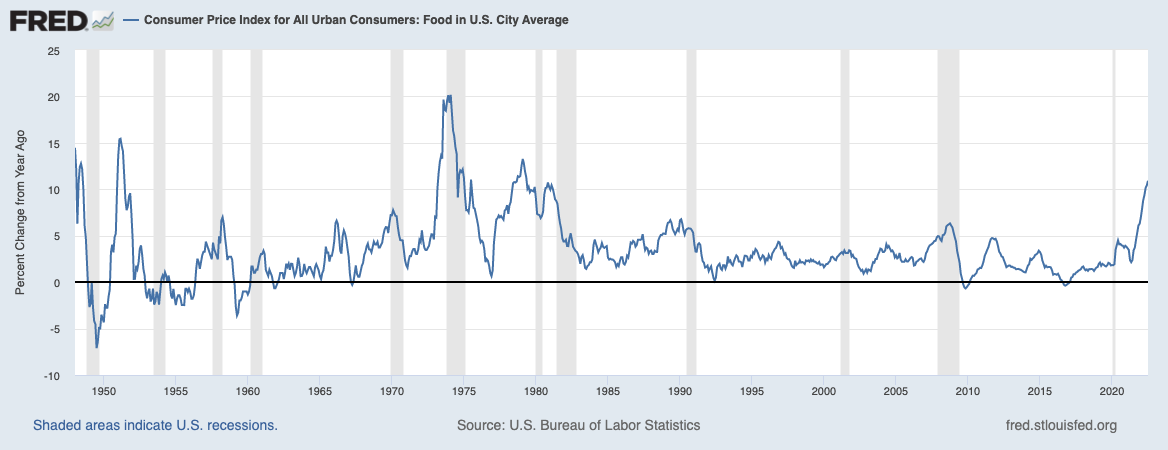

Erstens erreichte die Inflation bei Nahrungsmitteln mit 10,9 Prozent den höchsten Stand seit den 70er-Jahren. Zwar macht diese Kategorie "nur" 13 Prozent des Gesamtpreisindex aus, aber die Preise für Lebensmittel haben großen Einfluss auf die Inflationswahrnehmung der Verbraucher. Die jüngste Umfrage der New York Fed zu den Verbrauchererwartungen ergab einen leichten Rückgang der zu erwartenden Lebensmittelinflation. Laut den aktuellsten Verbraucherpreisdaten könnte diese Hoffnung jedoch etwas verfrüht sein.

Mit einer derzeit jährlichen Lohnsteigerung von nur 5,2 Prozent steigen die Einkommen der Amerikaner nicht annähernd so schnell wie die Lebensmittelinflation. Das macht sich natürlich auch im Geldbeutel der Verbraucher bemerkbar.

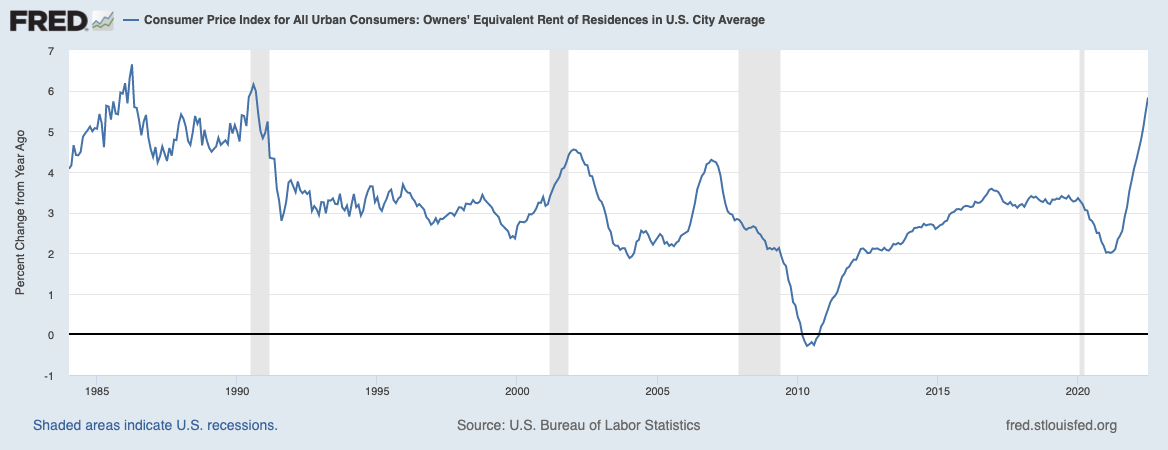

Zum anderen steigen die Preise für Wohnen, die in erster Linie anhand der Owners' Equivalent Rent (OER) gemessen werden, weiterhin stetig an. Die OER misst die Teuerung von Wohnraum, und zwar durch Befragung von Hauseigentümern, wie hoch sie die Miete für ihr Haus schätzen würden, und erfasst dann diese Antworten über einen längeren Zeitraum. Sie unterliegt folglich einer gewissen subjektiven Wahrnehmung und kann Veränderungen der tatsächlichen wirtschaftlichen Bedingungen hinterherhinken. Die OER macht 24 Prozent der Gesamtinflation innerhalb des Verbraucherpreisindex und dreißig Prozent der Kerninflation aus und ist damit die größte Einzelkomponente in beiden Preisindizes.

Die OER-Inflation geht stetig nach oben und lag im letzten Monat bei 5,8 Prozent. Selbst während der Immobilienblase 2006 bis 2008 war die Wohninflation nicht annähernd so hoch. Um ähnliche Werte zu finden, muss man schon ganz weit in der Geschichte zurückgehen. Und damals waren die Zinsen eher nach unten gerichtet, nicht nach oben, wie heute.

Fazit

Der am Mittwoch veröffentlichte Inflationsbericht mag ein Schritt in die richtige Richtung gewesen sein, aber die Fed hat bereits deutlich gemacht, dass sie mehrere Berichte sehen will, in denen die Inflation zurückgeht. Ein Bericht reicht also nicht aus, um einen nachhaltigen Trend auszumachen. Auch nicht zwei. Wahrscheinlicher ist, dass die US-Notenbank mindestens drei Berichte mit einer rückläufigen Inflation sehen möchte, bevor sie zu einer weniger aggressiven Haltung übergeht. Das würde den Zeitpunkt einer kleineren Zinserhöhung auf die Zeit nach der September-Sitzung verschieben.

Auch wenn die Aktienmärkte den VPI-Bericht als Indiz dafür ansehen, dass die Inflation in die richtige Richtung geht, sollten sich die Marktteilnehmer dennoch fragen, ob die derzeitige Rallye seit den Tiefstständen vom 16. Juni nicht ein wenig zu weit gegangen ist. Der S&P 500 ist seit seinen Tiefstständen um etwa 15 Prozent gestiegen. Der VIX liegt jetzt knapp über 20 und damit nahe an seinem langfristigen Durchschnitt. Solange der US-Dollar seine Abwärtskorrektur fortsetzt, ist ein gewisser Optimismus bei US-Aktien gerechtfertigt, obwohl man immer im Hinterkopf behalten sollte, dass die Stimmung schnell wieder kippen kann, insbesondere im Hinblick auf die Inflationsgefahr. Schon in den 1970er Jahren gab es nicht nur einen Inflationsschub, sondern mehrere. Immer wenn es Anzeichen für einen Gipfel gab, stiegen die Aktienmärkte, bevor sie wieder fielen, als die Preise wieder zu steigen begannen. In den nächsten Inflationsberichten sollte daher besonderes Augenmerk auf die Komponenten OER und Nahrungsmittel gelegt werden, auch weil die Energiepreise zu volatil sind, um eine klare Trendwende bei der Inflation zu bestimmen.

Alle Angaben erfolgen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität.

Die Inhalte stellen keine Handelsempfehlung zum Kauf oder Verkauf jeglicher Art von Wertpapieren oder Derivaten dar.