Es ist die Zeit des Jahres, in der Analysten mit Hilfe von Kristallkugeln und Zielvorgaben Prognosen für den S&P 500 abgeben. Wie so oft sind diese Prognosen von der Realität abgekoppelt und daher ziemlich ungenau.

So lag Goldman Sachs (NYSE:GS) in entscheidenden Jahren, insbesondere in den Jahren 2000 und 2008, deutlich daneben. In Erinnerung an ihre übertrieben optimistische Haltung gaben die Analysten für die letzten beiden Jahre Prognosen für den S&P 500 ab, mit einem anfänglich sehr bullischen Ziel von 5100 bis Ende 2022.

Für 2023 sahen sie ein Übergangsjahr mit einem konservativen Ziel von 4000 Punkten. Doch die Realität sah anders aus.

Das Spiel mit den Zielen - denn darum handelt es sich im Wesentlichen, da exakte Vorhersagen naturgemäß schwierig sind - hat bei den Analysten inzwischen jährliche Tradition. Hier also der erste optimistische Blick ins Jahr 2024.

Was bringt das neue Jahr?

In Wirklichkeit weiß niemand, was passieren wird, aber anhand der uns zur Verfügung stehenden Daten können wir plausible Schätzungen anstellen. Die Untersuchung historischer Aktienmarktrenditen kann eine Orientierungshilfe sein; zwar wird sie uns nicht helfen, die Zukunft vorherzusagen, sie hilft uns aber, die Performance unter bestimmten Bedingungen oder erreichte Ziele besser zu verstehen.

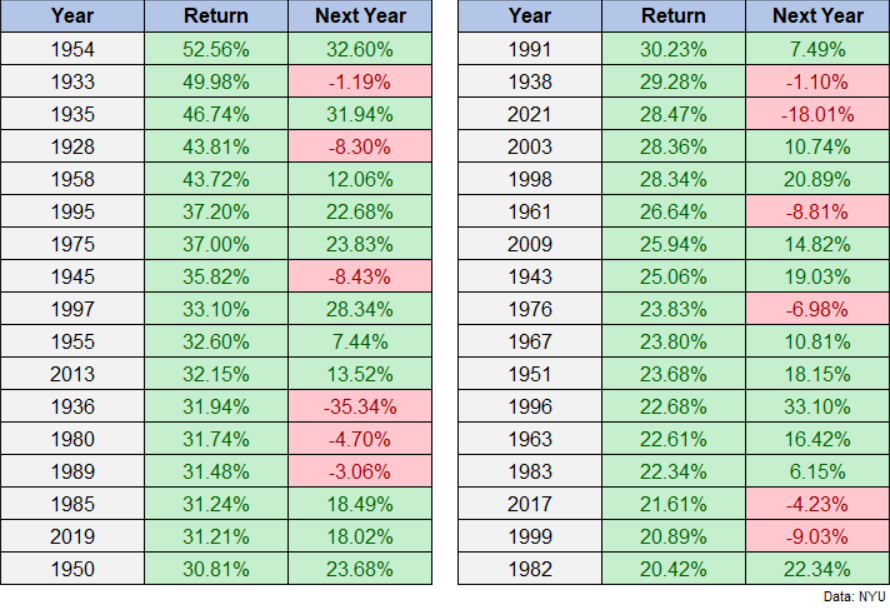

Von 1928 bis heute gab es 34 Jahre, in denen der S&P 500 um 20 % oder mehr gestiegen ist, und nur 26 Jahre, in denen er gefallen ist. Das bedeutet, dass der Aktienmarkt starke Rallyes (+20 %) mit mehr als 30 % im Vergleich zu den Rückgängen verzeichnete, während der durchschnittliche Verlust bei etwa 13 % lag (in Bärenjahren). Genauer gesagt: Wenn der S&P 500 das Jahr 2023 mit einem Plus von 20 % oder mehr abschließt, schauen wir uns an, wie sich die Aktien (historisch gesehen) im Jahr danach entwickelt haben:

In den 34 Jahren, in denen der Aktienmarkt um 20 % oder mehr gestiegen ist, hat er sich auch in den folgenden 22 Jahren positiv entwickelt (65 %), während er in den folgenden 12 Jahren gefallen ist (35 %). Die durchschnittliche Gesamtrendite im Folgejahr (über die 34 Jahre) betrug 8,9 %.

Betrachtet man nur die positiven Folgejahre, so betrug die durchschnittliche Rendite +18,8 %, während in den negativen Jahren nur ein durchschnittlicher Rückgang von -9,1 % zu beobachten war. Schließlich gab es nur 2 Jahre mit zweistelligen Rückgängen, nämlich 1937 und 2022.

Aktuell liegt der S&P 500 bei rund +20 %. Wir werden sehen, ob die Weihnachtsrallye kommt oder nicht.

In der Zwischenzeit sind bekanntlich die Underperformer von 2022 zu den neuen Überfliegern geworden, aber in den letzten Wochen haben sich die Dinge geändert, wir sehen eine Trendwende bei Industrie-, Finanz- und Small-Cap-Aktien.

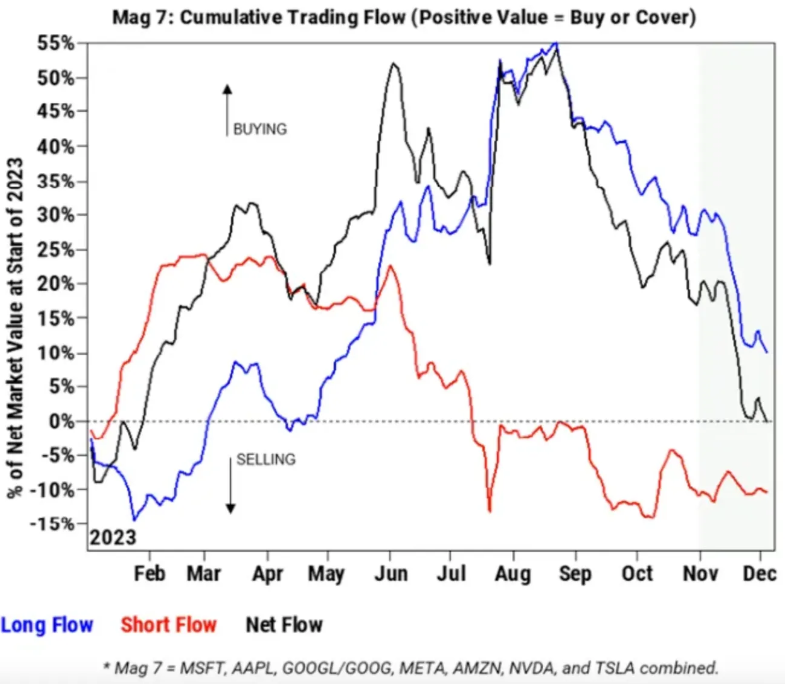

Ein Blick auf den Chart zeigt, dass sich die seit über einem Jahr anhaltenden starken Trends ändern, und dies könnte die Beteiligung sein, die der Markt braucht, um die Rallye im neuen Jahr zu starten. Laut Daten von Goldman Sachs haben sich Hedgefonds in den letzten Wochen von den "Glorious 7" getrennt und in andere Aktien umgeschichtet, was den Trend bestätigt:

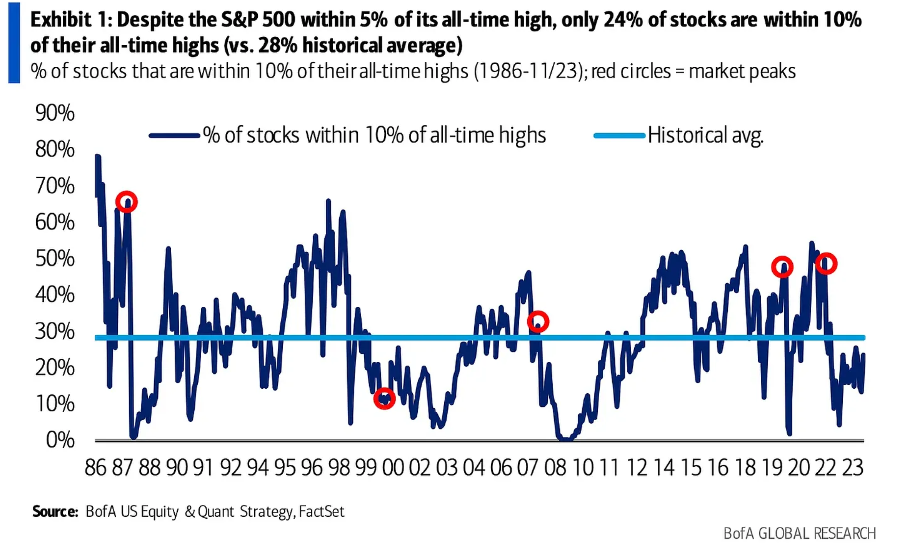

Darüber hinaus haben die 80 Aktien, die 16 % des S&P 500 ausmachen, auch ihre 52-Wochen-Höchststände erreicht. Das ist ein weiteres bullishes Signal, das darauf hindeutet, dass eine größere Anzahl von Aktien (über die "Glorious 7" hinaus), die an der Aufwärtsbewegung beteiligt sind, langfristig zu einer nachhaltigeren Aufwärtsdynamik beiträgt. Folglich könnten die 493 Aktien, aus denen sich der S&P 500 zusammensetzt, eine Rolle dabei spielen, die Rallye auf neue Allzeithochs zu treiben.

Fazit

Laut BofA befinden sich nur 24 % der Aktien in der Nähe ihres Allzeithochs (-10 %), was unter dem historischen Durchschnitt von 28 % und den bisherigen Höchstständen des Index liegt. Diese Konstellation ist ein klares Signal dafür, dass der S&P 500 seinen Höchststand noch nicht erreicht hat und in den kommenden Monaten noch erhebliches Aufwärtspotenzial besteht.

In eigener Sache: InvestingPro+ mit 60 % Rabatt ist kein gutes Angebot? Wir legen noch einen drauf! Mit dem Rabattcode "PROTRADER" gibt es weitere 10 % auf das InvestingPro+ 2-Jahres-Abo (insgesamt bis zu 70 %). Hier klicken und Rabattcode nicht vergessen

Haftungsausschluss: Dieser Artikel dient ausschließlich zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Investition dar und soll in keiner Weise zum Kauf von Vermögenswerten anregen. Ich möchte Sie daran erinnern, dass jede Art von Vermögenswerten unter verschiedenen Gesichtspunkten bewertet wird und mit einem hohen Risiko behaftet ist. Aus diesem Grund verbleibt jede Investitionsentscheidung und das damit verbundene Risiko beim Anleger.