Das einzig wirklich Überraschende an den jüngsten BIP-Daten für das vierte Quartal war die Stärke des Wachstumsclips.

Die positive Tendenz war allerdings schon seit Wochen, wenn nicht länger, recht eindeutig. Wer eine breite Palette von Indikatoren analysiert und sich bei der Einschätzung des Rezessionsrisikos nicht täuschen lässt, weiß das.

Für die ewigen Rezessionsprognostiker war der Wachstumsclips von 3,3 % im 4. Quartal der jüngste Schlag gegen ihre ständigen Warnungen, dass das Unheil bereits vor der Tür stehe.

Der Anstieg des BIP übertraf die Erwartungen bei weitem - die Konsensprognose lag bei lediglich 2 %. Gegenüber dem 3. Quartal hat sich die Konjunktur zwar deutlich verlangsamt, aber das starke BIP-Wachstum im 3. Quartal war ein Ausreißer nach oben, der nicht nachhaltig war.

Eine präzise Prognose oder ein Nowcasting von BIP-Datenpunkten ist schwierig, die ökonometrischen Instrumente zur Schätzung des Rezessionsrisikos in Echtzeit und auf kurze Sicht sind hier zuverlässiger.

Leider ist es in der Analysten- und Medienwelt üblich, eher fragwürdige Modelle und extreme, schlagzeilenträchtige Kommentare zu bevorzugen. Zum Glück gibt es zuverlässigere Strategien.

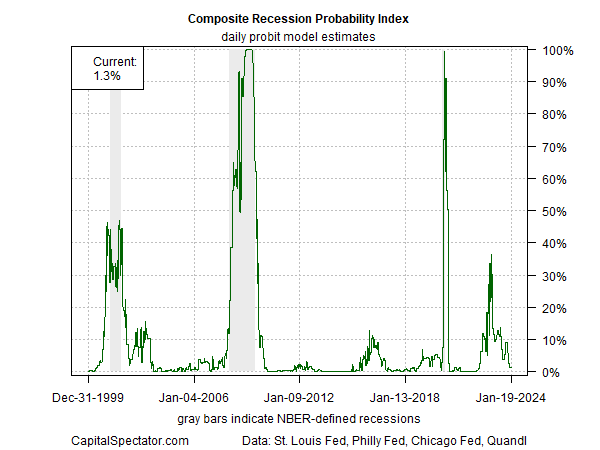

Einmal mehr hat sich das Modell von CapitalSpectator.com zur Einschätzung des US-Rezessionsrisikos bewährt.

Das zeigt seine Überlegenheit. Über weite Strecken der letzten neun Monate hat dieses Modell - das wöchentlich im US Economic Risk Report aktualisiert und überprüft wird - gezeigt, dass die Wahrscheinlichkeit einer Rezession nach den Kriterien des NBER gering ist. Das Glück der Dummen? Unwahrscheinlich.

Warum war diese Modellierung so genau, obwohl die meisten Kommentatoren über weite Strecken des Jahres 2023 - fälschlicherweise - das Gegenteil behaupteten?

Die einfache Antwort lautet: Die Auswertung eines breiten Spektrums von Indikatoren und die sorgfältige Prüfung und Aufbereitung der Ergebnisse aus verschiedenen Blickwinkeln ist wesentlich effektiver als das übliche Herauspicken angeblich unfehlbarer Rezessionsparameter.

Der Kern dieser Idee ist eine lange empirisch belegte Tatsache, die sich in zahlreichen Studien und in der Praxis über Jahrzehnte bestätigt hat: Die Kombination von Prognosen/Nowcasts aus mehreren Quellen - idealerweise basierend auf unterschiedlichen Modellierungstechniken - führt zu besseren Ergebnissen.

Das vergangene Jahr war ein weiteres Beispiel für die Stärke von Gesamtmodellen, die auf sorgfältig ausgewählten Indikatoren und Modellen basieren.

Man denke zum Beispiel an den Hinweis auf CapitalSpectator.com von Ende Mai 2023, wo ein Auszug aus dem US Business Cycle Risk Report zitiert wurde, wonach das Rezessionsrisiko weiterhin gering sei.

Genauer gesagt, eine Wahrscheinlichkeit von weniger als 10 %, basierend auf dem Composite Recession Risk Index (CRPI), der aus 14 verschiedenen Wirtschafts- und Finanzdaten berechnet wird.

Zu dieser Zeit schossen Rezessionsprognosen wie Pilze aus dem Boden. Umfassende Überprüfungen der Datendarstellungen konnten die düsteren Aussichten nie bestätigen - ein immer wiederkehrendes Argument in meinen Modellrechnungen für das Jahr 2023.

Die optimistischen makroökonomischen Signale galten auch für unsere eigene Modellierung, die vorsichtig in die nahe Zukunft blickt - 2 bis 3 Monate, was in etwa dem entspricht, was für Prognosen mit hoher Eintrittswahrscheinlichkeit der Risiken des US-Konjunkturzyklus realistisch ist.

Dennoch geben sich die ewigen Rezessionsprognostiker keineswegs geschlagen. Vielmehr verschieben sie ihre Kontraktionsprognosen immer weiter in die Zukunft, bis sie irgendwann doch recht behalten.

Für die öffentliche Wirkung mag das eine gute Strategie sein, für Investoren und Unternehmer, die die Konjunkturaussichten bewerten, ist es Zeitverschwendung.

Zum Glück gibt es verlässlichere Strategien. Und die sind optimistisch. Hier sehen Sie die Schätzung des CRPI für den 21. Januar 2024 aus dem US Business Cycle Risk Report:

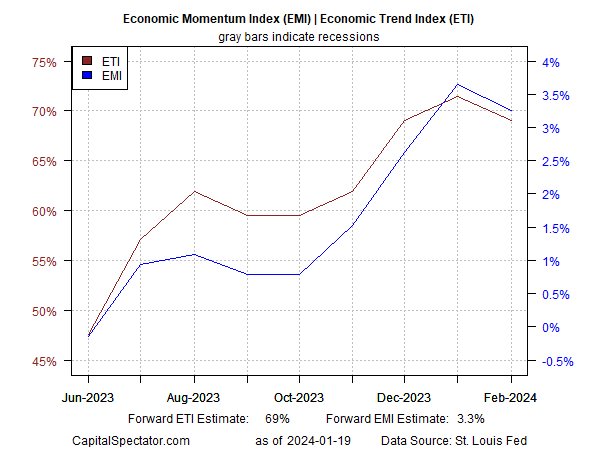

Und die kurzfristigen Modellschätzungen für den Economic Trend Index (ETI) und den Economic Index (EMI) deuten darauf hin, dass der Konjunkturtrend in den USA bis mindestens Februar positiv bleiben wird.

(Anmerkung: Rezessionssignale des ETI sind in der folgenden Abbildung als unter 50 % und des EMI als unter 0 % definiert).

Sobald neue Daten veröffentlicht werden, werden die Echtzeit- und Ex-ante-Schätzungen aktualisiert.

Anstatt zu versuchen, 6 oder 12 Monate im Voraus zu prognostizieren (ein hoffnungsloses Unterfangen), konzentriert sich der US Business Cycle Risk Report auf die Entwicklung von Schätzungen des Rezessionsrisikos für die Gegenwart und die nahe Zukunft, die sich durch eine hohe Eintrittswahrscheinlichkeit auszeichnen.

Die Analysten machen sich selbst etwas vor, wenn sie glauben, dass sie für diesen Zeitraum verlässliche Prognosen abgeben können.

Die Erfahrung zeigt, dass dieser Ansatz fruchtbar ist - nicht perfekt, aber ziemlich zuverlässig.

Ich teste diese Modelle seit mehr als zehn Jahren, und sie sind die schlechteste Methode zur Abschätzung des Rezessionsrisikos - verglichen mit allen anderen Methoden.

Die Zukunft lässt sich immer noch nicht vorhersagen, aber für fundierte makroökonomische Risikoeinschätzungen gibt es weitaus schlechtere Alternativen, wie wir immer wieder aus den Fehleinschätzungen der kultähnlichen Gruppe der ewigen Rezessionsprognostiker lernen.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Nur noch für kurze Zeit können Sie von unserem exklusiven Neujahrsangebot profitieren und bis zu 50% Rabatt auf unsere Tools und Funktionen erhalten! InvestingPro bietet Ihnen nicht nur eine Plattform, sondern ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrung auf InvestingPro weiter verbessern werden.

Sichern Sie sich jetzt Ihr InvestingPro-Abo mit unserem unschlagbaren Neujahrsangebot! Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProPicks1J" für das 1-Jahres-Abo Pro+ und "ProPicks2J" für das 2-Jahres-Abo zusätzliche 10% Rabatt – insgesamt bis zu 60%! Nutzen Sie InvestingPro – der Schlüssel zu Ihrem Erfolg an der Börse!

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.