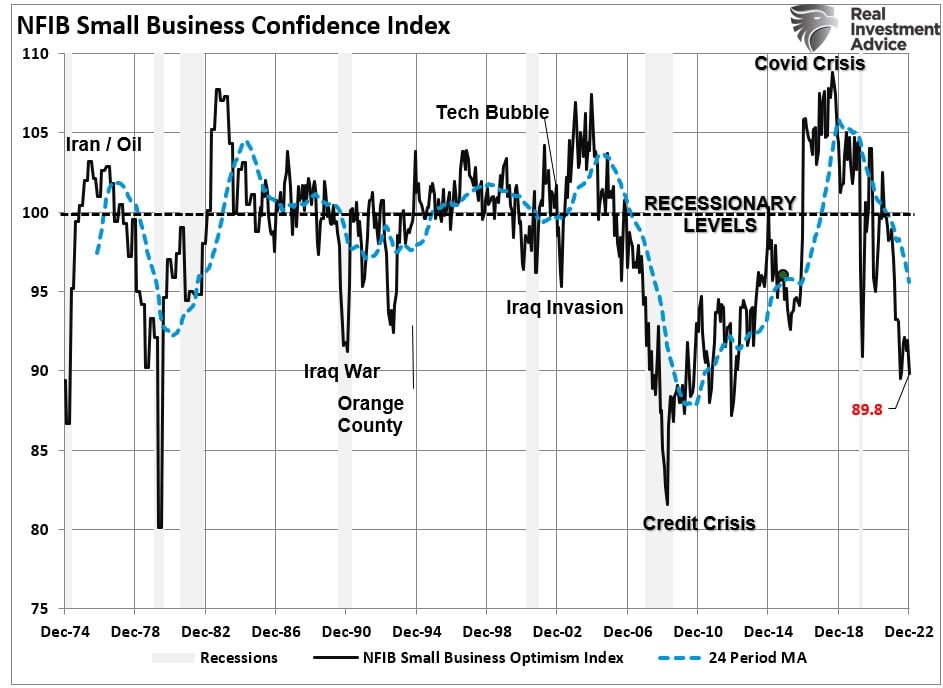

Die jüngste Umfrage der NFIB (National Federation Of Independent Business) lässt eine wirtschaftliche Rezession erwarten. Im Jahr 2019 deuteten die NFIB-Umfrage wie auch die inverse Renditekurve auf eine bevorstehende Rezession hin. 2020 sollten diese Signale Realität werden.

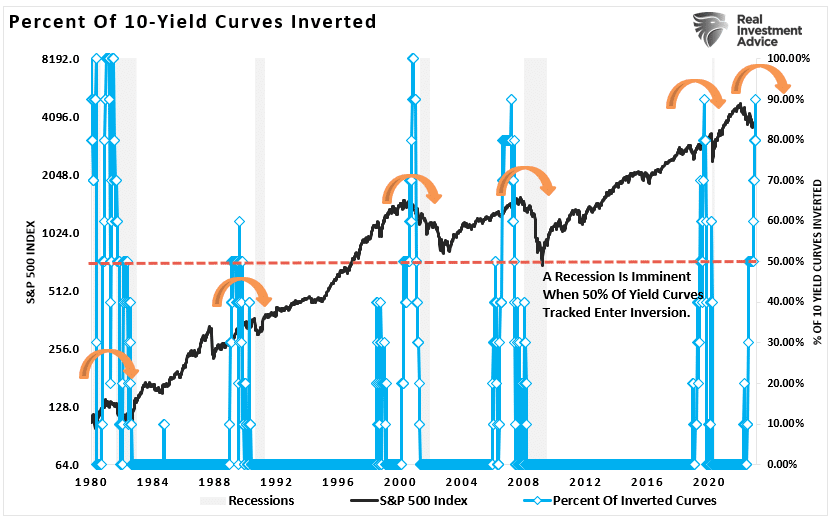

Genau wie im Jahr 2019 sehen wir heute viele der gleichen Warnsignale aus der NFIB-Umfrage in Kombination mit einer Vielzahl von Inversionen der Renditekurve. Bemerkenswert ist, dass von den zehn von uns verfolgten Renditespreads, die am stärksten auf wirtschaftliche Entwicklungen reagieren, 90 % invertiert sind.

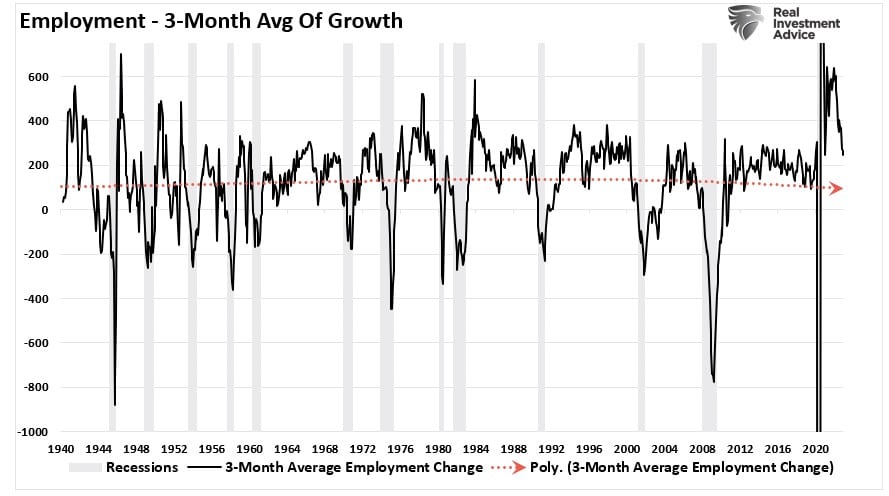

Eine Reihe von Analysen deutet darauf hin, dass die Wirtschaft aufgrund der soliden monatlichen Beschäftigungsberichte eine sanfte Landung schaffen bzw. eine Rezession vermeiden könnte. Diese Jobberichte gestalten sich zwar nach wie vor stark, allerdings sollten wird den raschen Rückgang des Stellenwachstums keinesfalls ignorieren. Wichtiger als die monatliche Zahl ist der Trend der Daten.

Der rapide Rückgang des 3-Monats-Durchschnitts beim Beschäftigungswachstum fällt mit einem drastischen Rückgang des Vertrauens der CEOs zusammen, vermutlich ein Hinweis darauf, dass die Arbeitslosigkeit im weiteren Verlauf des Jahres weiter steigen wird.

Diese Warnsignale für eine Rezession werden auch durch die NFIB-Umfrage bestätigt, die im Dezember einen starken Rückgang verzeichnete. Da etwa 50 % der Erwerbstätigen in kleinen Unternehmen tätig sind, kann die Umfrage im Vergleich zu den Daten aus staatlichen Quellen viel über den Zustand der Wirtschaft aussagen.

Pessimistische Stimmung

Im Dezember sank der Wert auf 89,8 (November: 91,9). Das hört sich vielleicht nicht nach viel an, aber es kommt darauf an, wo die Verschlechterung herkam.

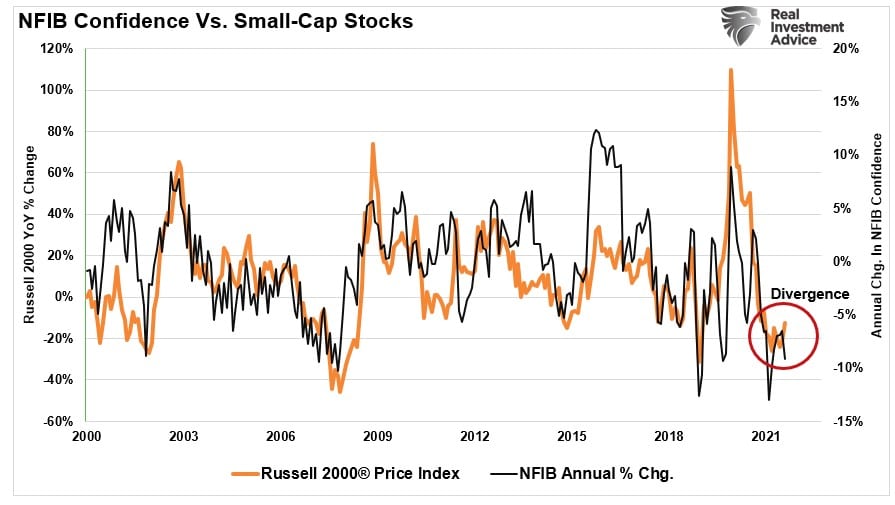

Wichtig ist auch, dass das Vertrauen der Kleinunternehmen in hohem Maße mit den Veränderungen bei den Aktien von Unternehmen mit geringer Marktkapitalisierung korreliert, was nicht überrascht. Die Diskrepanz zwischen Small-Cap-Aktien und der NFIB-Umfrage wird sich letztendlich schließen; die Frage ist nur, in welche Richtung.

Der Aktienmarkt und der NFIB-Bericht bestätigen, dass die Gefahr einer Rezession zunimmt. Die NFIB stellte folgendes fest:

"Insgesamt sind die Eigentümer von Unternehmen für das Jahr 2023 nicht optimistisch, sie rechnen mit einer Verschlechterung der Umsatz- und Geschäftsbedingungen. Die Eigentümer werden sich auf ihre Unternehmen konzentrieren und ihr Bestes tun, um mit den Auswirkungen all der Unsicherheiten in einem durch schwaches Wachstum und beharrliche Inflation gekennzeichneten Jahr fertig zu werden.“

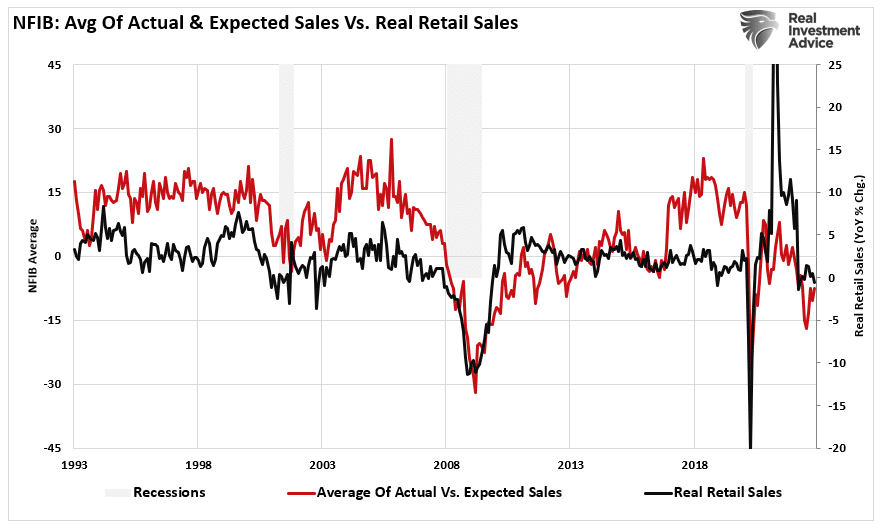

Das zeigt sich beim Durchschnitt der erwarteten Umsätze im nächsten Quartal und der tatsächlichen Umsätze im letzten Quartal im Vergleich zu den Einzelhandelsumsätzen. Die Schwäche auf der Verbraucherseite wird sich in den kommenden Monaten wahrscheinlich fortsetzen. Diese Verlangsamung der Nachfrage hat Folgen.

Das "Bewältigen der Auswirkungen" umfasst unter anderem Maßnahmen zur Abmilderung der Risiken, die den Unternehmen durch die geringere wirtschaftliche Nachfrage entstehen. Dazu gehören Maßnahmen wie Entlassungen und Kündigungen, Lohnkürzungen, der Abbau von Lagerbeständen und geringere Investitionsausgaben. Der CEO-Vertrauensindex korreliert in hohem Maße mit den Gewinnen, was weitere defensive Aktionen auf Unternehmensseite erwarten lässt.

Bevor wir uns mit den Einzelheiten befassen, möchte ich Sie daran erinnern, dass es sich um eine Umfrage auf der Grundlage von "Stimmungen" handelt. Das ist ein wichtiger Begriff, den man interpretieren muss.

Etwas zu "planen" ist etwas ganz anderes als es tatsächlich zu "tun."

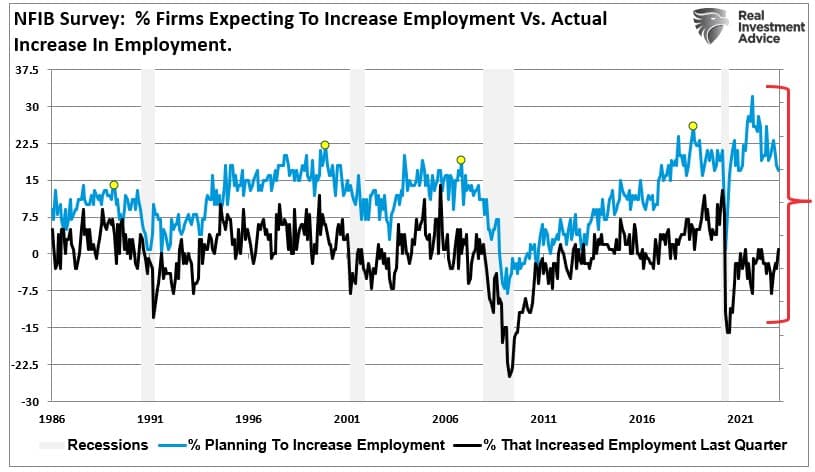

In der Umfrage wurde beispielsweise festgestellt, dass 17 % der Unternehmer in den nächsten Monaten eine Aufstockung der Beschäftigung "planen" . Das hört sich optimistisch an, bis man einen Blick auf den Trend wirft, der pessimistisch ist. Zudem klafft zwischen diesen "Plänen" und den tatsächlichen Ereignissen eine große Lücke. Das ist eins der vielen Probleme mit den monatlich gemeldeten Daten zu den "offenen Stellen." Nur weil sie offene Stellen haben, bedeutet das NICHT, dass sie diese auch besetzen werden.

Da Unternehmer empfindlich auf wirtschaftliche Risiken reagieren, deutet der Anstieg des NICHT-Vertrauens in der NFIB-Umfrage darauf hin, dass in den kommenden Monaten mehr defensive Maßnahmen zu erwarten sind. Das wird besonders deutlich, wenn es um die allgemeinen Wirtschaftsprognosen geht.

Die Stimmung kippt

Bei der NFIB handelt es sich wie bei vielen Umfragen um eine Stimmungsumfrage. Das ist ein wichtiger Begriff, den man interpretieren muss. Wie bereits erwähnt, ist es problematisch, auf der Grundlage steigender Erwartungen zu investieren, da die Realität ganz anders aussehen kann.

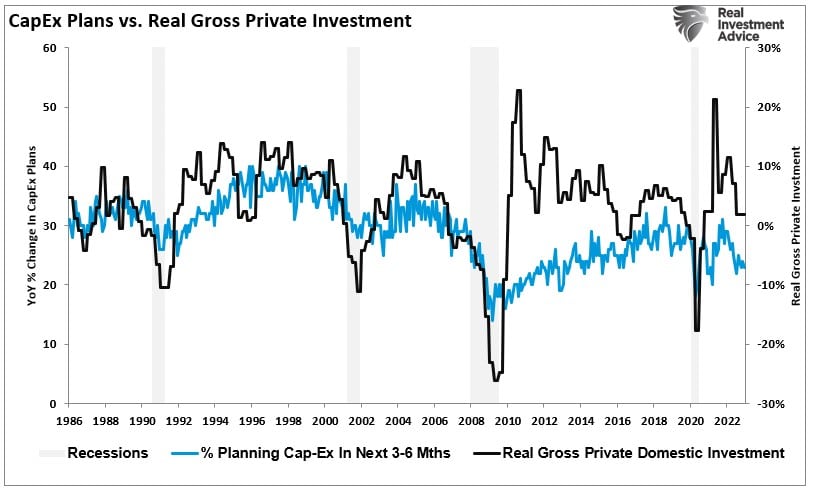

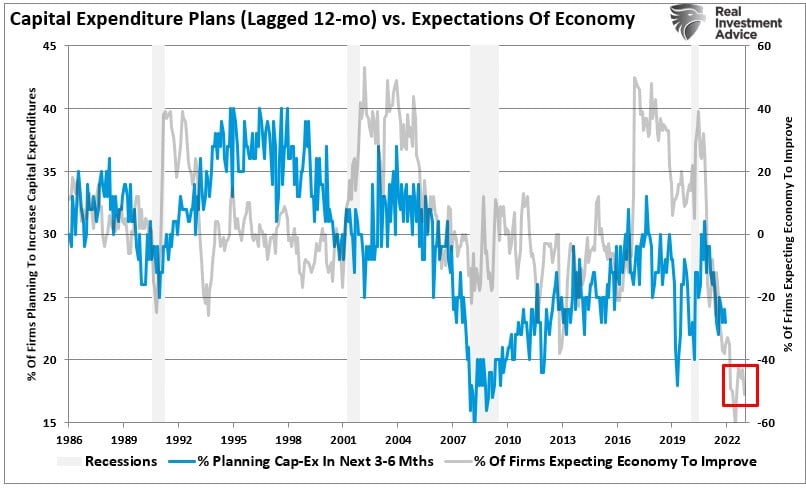

Ein weiteres gutes Beispiel sind Investitionspläne. Der Faktor "Unternehmensinvestitionen" sind ein wesentlicher Bestandteil der Berechnung des BIP. Die Investitionspläne kleiner Unternehmen, die das Wirtschaftswachstum vorantreiben, korrelieren in hohem Maße mit den realen privaten Bruttoinvestitionen. Die nachstehende Tabelle zeigt zwei kritische Aspekte.

- Nach jeder Rezession sinken die Investitionspläne weiter.

- Der derzeitige Rückgang der Investitionspläne nähert sich dem Tiefpunkt des wirtschaftlichen Stillstands und der Rezession.

Wie bereits erwähnt sind "Erwartungen" recht fragil. Die "Unsicherheit" , die sich aus der Inflation, dem Russland/Ukraine-Krieg und der strafferen Geldpolitik ergibt, belastet die Unternehmer weiterhin. Wie in der Umfrage festgestellt:

"Die Unternehmer bezeichnen die Inflation nach wie vor als ihr größtes Geschäftsproblem und beklagen den Anstieg ihrer Kosten auf der Inputseite (Lagerbestände, Betriebsmittel, Arbeitskräfte, Energie usw.), der sie zwingt, ihre Verkaufspreise zu erhöhen, um die Kosten zu decken.

Die negativen Auswirkungen des drastischen Anstiegs der Zinssätze sind noch nicht vollständig spürbar, und weitere Zinserhöhungen sind zu Beginn des Jahres fast sicher.”

Trotz der zahlreichen Analysen, die auf eine sanfte Landung der Wirtschaft in diesem Jahr hindeuten, teilt die NFIB-Umfrage diese Einschätzung nicht. Wie bereits erwähnt, bestätigt der Zusammenhang zwischen den Wirtschaftsaussichten und den Investitionsplänen, dass die Unternehmer besorgt sind, Kapital in einem unsicheren Umfeld zu binden. Die jüngste Umfrage zeigte zwar Hoffnung für die "Wirtschaft", die CEOs sind jedoch auch weiterhin nicht bereit, ihr Kapital darauf zu "wetten".

Es überrascht nicht, dass eine hohe Korrelation zwischen den Investitionsplänen und den Wirtschaftsaussichten besteht. Da die Unternehmenseigentümer das "Ohr an der Schiene" für die Wirtschaft sind, ist ihre Perspektive in der Regel ein sehr genauer Frühindikator. Die aktuellen Prognosen sprechen nicht dafür, dass eine Rezession im Jahr 2023 vermieden werden kann.

Achten Sie auf die Daten

Wir sehen wieder viele der frühen Warnzeichen eines wirtschaftlichen Abschwungs. Das ist zwar keine Garantie für eine Rezession, signalisiert jedoch, dass die Risiken eines wirtschaftlichen Abschwungs deutlich höher sind.

Wie bereits erwähnt, warnte der Markt im Jahr 2007 14 Monate vor der Anerkennung vor einer Rezession.

2019 waren es nur 5 Monate.

Niemand kennt den Zeitpunkt, an dem die nächste Rezession erkannt wird. Angesichts der Verlangsamung des Wirtschaftswachstums, der anhaltenden Zinserhöhungen der US-Notenbank und der für die Verbraucher belastenden Inflation scheint die Erwartung einer "sanfte Landung" jedoch allzu optimistisch.

Als die NFIB-Signale das letzte Mal so schwach waren, begann die Regierung damit, Schecks an die Haushalte zu verschicken, und die Fed legte ein monatliches "QE" in einem Umfang von 120 Mrd. USD auf. Darüber hinaus fielen die Renditen der Staatsanleihen auf 0,5 %, als sich die Fed bemühte, börsengehandelte Junk-Bonds zu kaufen.

Keine Rezession ist wie die andere. Wenn die Wirtschaft jedoch ins Stocken gerät und die Unternehmen weiterhin defensivere Maßnahmen ergreifen, um das Risiko einer Flaute auszugleichen, ist es schwer vorstellbar, wie die Börsenkurse nicht sinken sollten, um den sinkenden Gewinnen Rechnung zu tragen.