Sehr verehrte Leserinnen und Leser,

haben Sie auch mitunter ein mulmiges Gefühl, wenn Sie in Urlaub fahren? Schließlich könnten in dieser Zeit ja die Börsenkurse einbrechen – und Sie liegen am Strand und können nicht reagieren! Keine Sorge, solche Anwandlungen haben alle Trader. Selbst die Stockstreet-Redakteure sind davor nicht gefeit.

Wenn Trader in den Urlaub fahren…

So hielt sich vor Jahren hartnäckig das Gerücht in der Redaktion, dass die Märkte vor allem dann nachgeben, wenn Jochen Steffens im Urlaub ist. Mit der Zeit gerieten auch andere Redakteure (kurzzeitig) in entsprechenden Verdacht.

Nun scheint dieser zweifelhafte Ruhm auf Sven Weisenhaus übergegangen zu sein: Schon am ersten Tag seines Urlaubs von der Börse-Intern kam es zu Turbulenzen an den Aktienmärkten. Und auch in seiner zweiten Urlaubswoche gab es kräftige Rückschläge. Na, Gott sei Dank, ist diese schlimme Zeit vorbei – die Börse-Intern erscheint wieder…

Der „Evergrande-Crash“ – ein Mythos

Aber Spaß beiseite. Die Turbulenzen – zumindest diejenigen der Vorwoche – haben eine ernste Ursache. Und wie so häufig leiten die Medienberichte darüber unbedarfte Anleger in die Irre. Bevor ich daher darauf eingehe, welcher gefährliche Mix die Märkte bedroht, ein kurzer Rückblick auf die vergangenen beiden Wochen und eine Einordnung der Gründe für die Turbulenzen.

Wie schon erwähnt, kam es gleich am ersten Tag der Börse-Intern-Sommerpause zu kräftigen Kursausschlägen. Dies war der erste Handelstag nach dem großen Verfallstag, aber in den Medien wurde die Krise um den chinesischen Immobilienkonzern Evergrande (HK:3333) dafür verantwortlich gemacht.

Doch dieser Grund trifft aus meiner Sicht überhaupt nicht zu. Über die Probleme von Evergrande habe ich die Abonnenten meiner Börsenbriefe „Geldanlage-Brief“ und „Aktien-Perlen“ schon am 10.09. im regulären Wochenupdate informiert – also mehr als 10 Tage, bevor die Märkte darauf angeblich reagiert haben! Und auf die entsprechenden Berichte bin ich schon einige Tage zuvor gestoßen.

Die Evergrande-News-Welle … brandete erst danach auf

Ist es wahrscheinlich, dass ich so viel früher als andere Investoren (die viel bessere Informationssysteme nutzen als ich) auf ein so wichtiges Thema aufmerksam werde? Bei aller Wertschätzung, die ich für mich persönlich hege (kleiner Scherz) – das glaube ich einfach nicht.

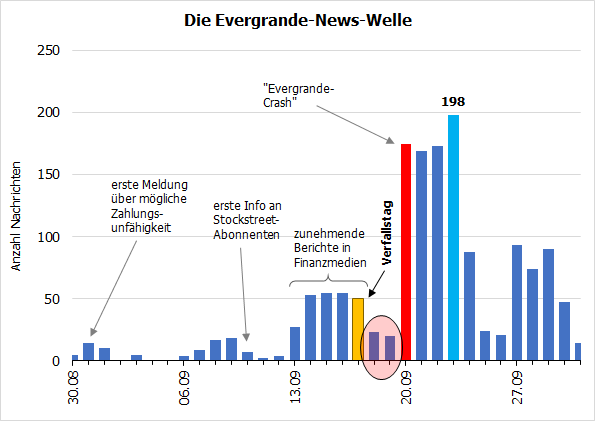

Also habe ich mir mal die Mühe gemacht, aus einem einschlägigen Nachrichtenportal die Nachrichten des vergangenen Monats über Evergrande herauszusuchen. Das Ergebnis sehen Sie in folgender Grafik:

Quelle: finanznachrichten.de

Bereits Ende August warnte der Konzern selbst vor einem möglichen Zahlungsausfall bei seinen Anleihen. Das zog aber zunächst weder an den Märkten noch in den Medien größere Kreise (die Zahl der Nachrichten blieb sehr gering). Erst in der Woche, nachdem ich meine Leser informiert habe, stieg die Zahl der Nachrichten zu Evergrandes Problemen deutlich an und erreichte auch die klassischen Finanzmedien. Dennoch blieben die Märkte insgesamt gelassen. (Es gab jedoch einzelne Aktien – auch hierzulande – die deswegen deutlicher nachgaben, z.B. weil sie relativ stark vom chinesischen Immobilienmarkt abhängen.)

Die Charts weisen wieder einmal den Weg

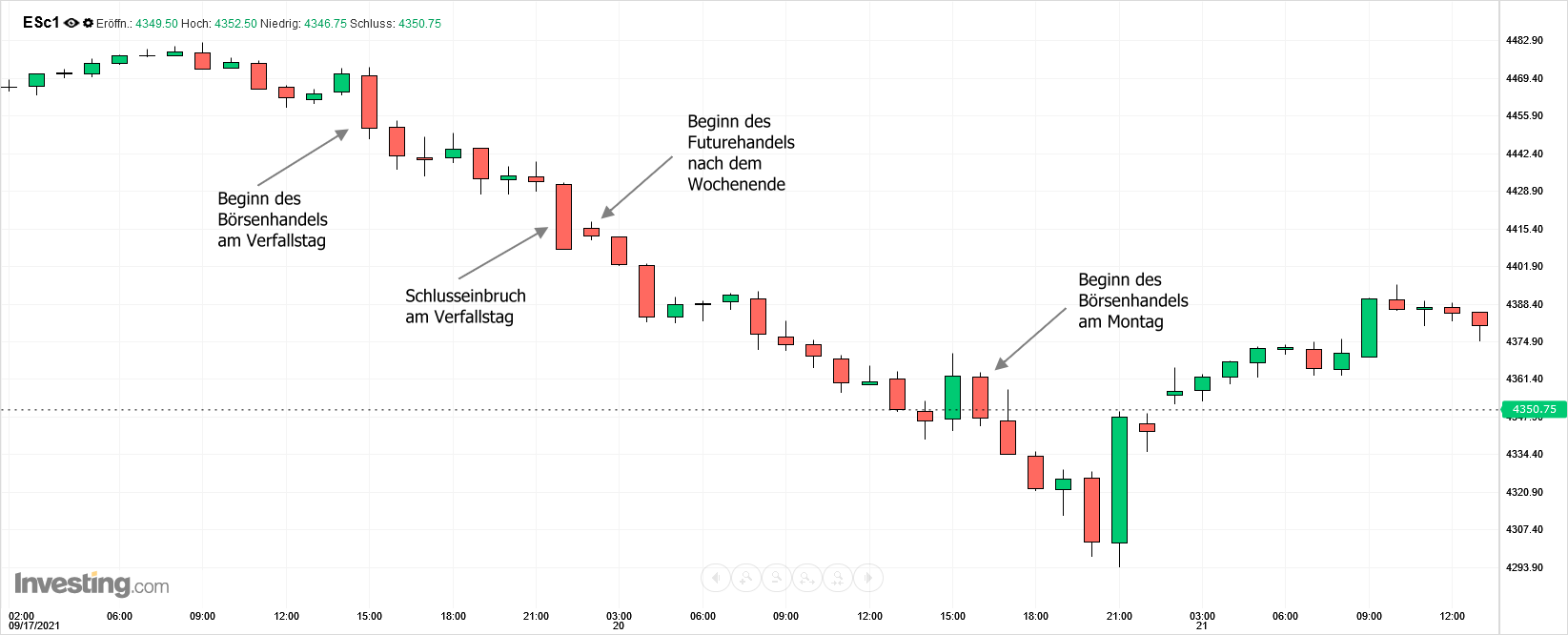

Aber erst am Tag nach dem großen Verfallstag kam es zu Turbulenzen, die dann plötzlich mit Evergrande in Verbindung gebracht wurden. Allerdings fielen die Kurse bereits am Verfallstag: Einen ersten deutlichen Abwärtsimpuls gab es mit Beginn des Kassa-Börsenhandels, danach fielen die Kurse kontinuierlich weiter, wobei sich die Verluste zum Handelsschluss nochmals ausweiteten. Mit Beginn des Futurehandels Montagnacht gingen sie dann nahtlos weiter (siehe folgender Intraday-Chart des S&P500-Mini-Futures).

Aber erst wenige Stunden vor Beginn des Börsenhandels am Montag gab es erste Mutmaßungen in den US-Medien, dass Evergrande etwas mit den Kursverlusten zu tun haben könnte. Dabei hätte man erwarten sollen, dass diese News schon am Wochenende oder wenigstens Montagnacht mit Beginn des asiatischen Börsenhandels zunahmen. Aber wie die erste Grafik oben zeigt, gab es an jenem Wochenende sehr wenige Nachrichten dazu (siehe rote Ellipse). Und an dem Montag, als hier und in den USA die Kurse angeblich wegen Evergrande einbrachen, war in China, Japan und Südkorea ein Feiertag. Es wurde also gar nicht gehandelt und daher gab es auch keine „Vorgaben“ und Nachrichten von den asiatischen Märkten!

Und mit Blick auf den obigen Intraday-Chart sehen wir, dass ein Großteil der Kursverluste schon gelaufen war, als sich die Medien wegen Evergrande überschlugen. Und wie immer kamen die meisten Nachrichten erst nach dem Einbruch – der Höhepunkt der Nachrichtenflut war am Donnerstag mit knapp 200 News zu diesem Thema. Zu diesem Zeitpunkt hatten sich die Kurse aber längst erholt, es kam zu einer typischen „Dienstags-Umkehr“…

„Nachverfallstags-Effekt“ und „Dienstags-Umkehr“

Was war dann die Ursache für diese Turbulenzen? Aufgrund des Kursverlaufs mutmaße ich, dass es eine Art „Nachverfallstags-Effekt“ war. Das erleben wir häufiger beim DAX: Große Call-Positionen halten die Kurse oben, weil sie zum Teil auch durch entsprechende Absicherungsmaßnahmen unterstützt werden. Sobald nach oder am Verfallstag diese Absicherungen aufgelöst werden und die Positionen verfallen, sacken die Kurse ab.

Für den US-Markt lassen sich aus verschiedenen Gründen keine so klaren Verfallstagsanalysen erstellen wie für den DAX. Aber die grundsätzlichen Mechanismen sind die gleichen, und ein großer Verfallstag ist für solche Effekte natürlich prädestiniert. Und zudem stiegen die Kurse bis Anfang September, so dass es sehr wahrscheinlich ist, dass viele Call-Positionen im Geld und damit abgesichert waren. Auch die typische Dienstags-Umkehr, nach welcher der Spuk plötzlich vorbei war, ist ein starkes Indiz dafür.

Steigende Zinsen als Auslöser?

Fast ebenso eindeutig ist die Erklärung für die Turbulenzen der Vorwoche. Laut den Medien sollen die gestiegenen Zinsen der Auslöser für den Einbruch vom Dienstag gewesen sein. Aber warum stiegen plötzlich die Zinsen? Das taten sie gar nicht – sie steigen seit der Fed-Sitzung in der Woche zuvor. Damit haben die Anleger offenbar eingepreist, dass im November das Tapering beginnen soll, das die Fed im September noch einmal verschoben hat.

Also zum Mitschreiben: Die Zinsen stiegen seit dem Mittwoch der Woche, in der angeblich Evergrande die Märkte in Aufruhr versetzt hat. Steigende Zinsen sind aber nach Lesart der Medien eine Bedrohung für die Aktienmärkte. Preisfrage: Warum fielen die Aktienmärkte also nicht schon mit Beginn des Zinsanstiegs, zumal sie ja auch noch durch die Evergrande-Sorgen belastet sein sollten?

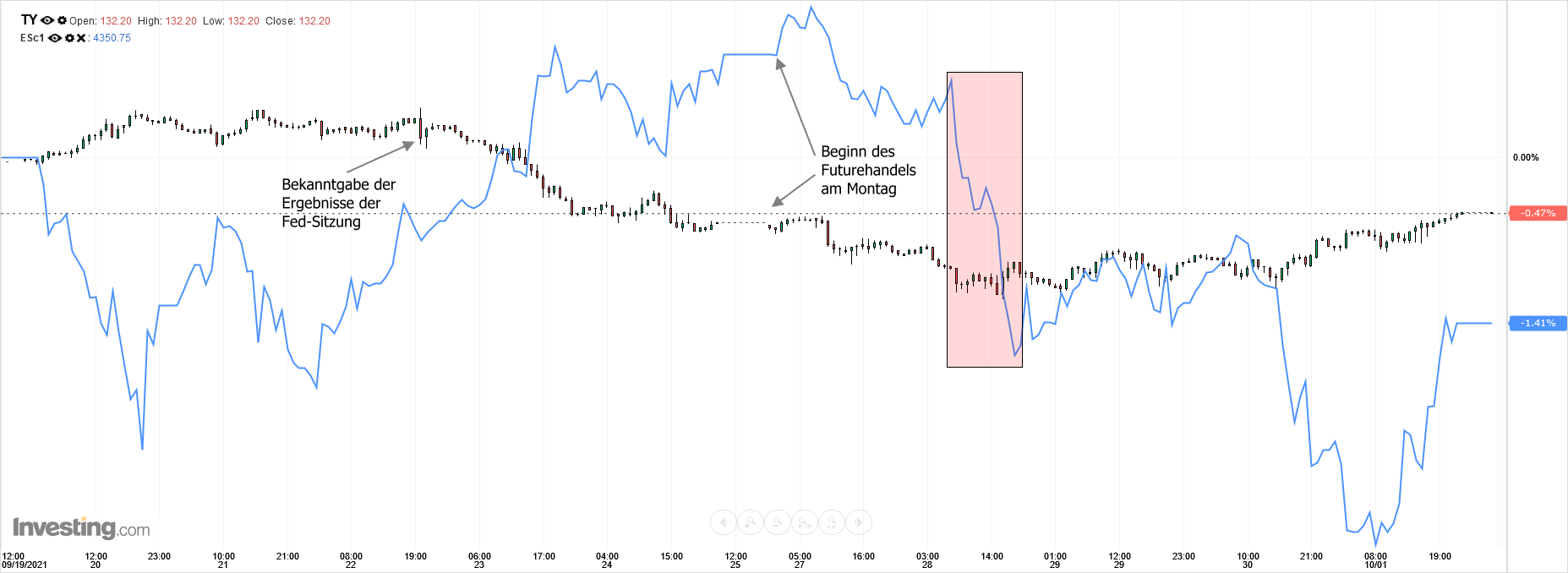

Tja, diese Frage bleibt unbeantwortet, denn tatsächlich erholten sich die Märkte ja nach dem vermeintlichen Evergrande-Schock – und damit trotz steigender Zinsen! – kräftig, wie der folgende Intraday-Chart zeigt:

Der Kurseinbruch kam auch hier viel später

Tatsächlich kam es zu Kursausschlägen an den Anleihemärkten nach Bekanntgabe der Ergebnisse der Fed-Sitzung. Danach stiegen die Zinsen spürbar, was sich im hier gezeigten Future der 10-jährigen US-Staatsanleihen in fallenden Kursen äußerte (siehe Kerzen-Chart). Doch die Aktienkurse – hier am Beispiel des S&P500-Mini-Futures (siehe blaue Linie) – stiegen davon unbeeindruckt.

Dieser Anstieg setzte sich zunächst auch nach dem Wochenende fort, aber im Verlauf des Montags kam es dann zu einer ersten Schwäche. Doch erst am Dienstag folgte ein größerer Einbruch (siehe rotes Rechteck) – angeblich wegen der gestiegenen Zinsen, die sich dann aber schon wieder in einer Bodenbildung befanden und in der Folge leicht nachgaben (der Zins-Future steigt seitdem wieder). Und am Donnerstag gab es einen weiteren Einbruch, obwohl der Zinsanstieg längst vorbei war.

Eine gefährliche Mischung

Aber wenn es nicht die Zinsen waren, was könnte dann der Auslöser für die jüngsten Turbulenzen gewesen sein? Es ist vermutlich eine Mischung aus allen möglichen Faktoren, die zuletzt zusammengekommen sind:

- Die Konjunktur in China kühlt sich immer mehr ab. Die Krise um den Immobilienentwickler Evergrande schwelt weiter, was den gesamten Bau- und Immobiliensektor des Landes belastet. (Die Schätzungen des Anteils des Immobilienmarkts an der chinesischen Wirtschaftsleistung reichen von 15 bis 30 %).

Zuletzt sorgten Meldungen über Engpässe in der Energieversorgung für Verunsicherung. Der Energiemangel führte bereits dazu, dass Fabriken geschlossen werden mussten und dadurch deren Produktion ausfiel. Das verschärft die Knappheiten in den globalen Lieferketten weiter. - Auch Europa steht womöglich vor einer Energiekrise. Die Preise für Erdgas und Elektrizität schossen in die Höhe, und Meldungen über leere bzw. unzureichend gefüllte Gasspeicher sorgen nicht nur für Kopfschütteln über die erstaunliche Untätigkeit der Verantwortlichen, sondern auch für handfeste Befürchtungen mit Blick auf die bevorstehende Heizperiode.

- In den USA herrscht wieder einmal eine politische Blockade. Ein erneuter Government Shutdown wurde zwar zunächst in letzter Minute abgewendet, aber nach wie vor droht die Zahlungsunfähigkeit der US-Regierung, wenn sich der US-Kongress nicht darauf einigt, die Schuldengrenze bis Mitte Oktober zu erhöhen.

Deutliche Spuren in den Frühindikatoren

Diese Effekte hinterlassen inzwischen deutliche Spuren in einschlägigen Frühindikatoren. So sank das ifo-Geschäftsklima für Deutschland im September zum dritten Mal in Folge. Das gilt gewöhnlich als konjunkturelle Trendwende. Und in den USA sank zuletzt das Verbrauchervertrauen stärker als erwartet, was angesichts der politischen Querelen, der steigenden Energiepreise und der wieder zunehmenden COVID-Infektions- und Todeszahlen kein Wunder ist.

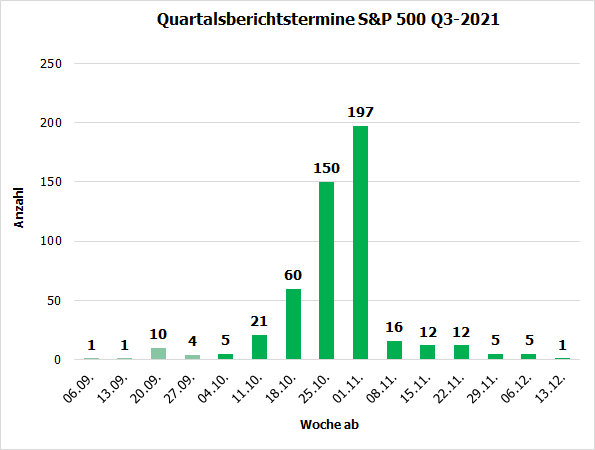

Zudem beginnt in den USA in der kommenden Woche die wichtige Berichtssaison zum 3. Quartal (siehe folgende Grafik). Dabei geben die Unternehmen nach Möglichkeit bereits einen Ausblick auf das nächste Jahr. Doch angesichts der genannten Belastungen könnten sowohl die Ergebnisse als auch die Prognosen schlechter ausfallen, als bislang erwartet. Es ist also verständlich, wenn die Anleger vorher in Deckung gehen.

Quelle: ZIR

Trotz Turbulenzen bleibt die Aufwärtstendenz intakt

Aber auch wenn die US-Indizes nun charttechnisch kurzfristig angeschlagen sind – übergeordnet bleibt die Aufwärtstendenz intakt. Und es gibt weiterhin starke und belastbare Unterstützungen, im S&P 500 (siehe folgenden Chart) z.B. die grüne Zone bei 4.250 Punkten, die grüne Linie bei 4.168 Punkten und die knapp darunter verlaufende 200-Tage-Durchschnittslinie (rote Kurve).

Kurzfristig könnte der Kurs nach dem Rückfall unter die rote Zone und die Unterkante des oberen blauen Rechtecks noch weiter in der keilförmigen Korrekturformation laufen – bis er z.B. die genannten Kursniveaus erreicht. Aber erst bei einem Rückfall darunter würde sich auch das mittelfristige Bild eintrüben. So lange besteht immer noch die Chance, dass es weiterhin bei einem Buy-on-dip bleibt.

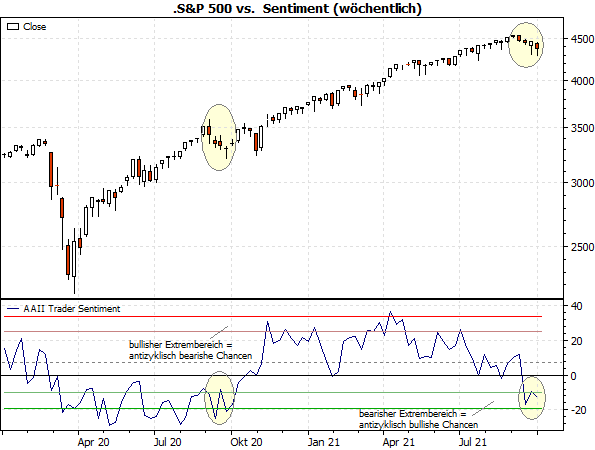

Die Sentimentanalyse spricht dennoch für eine Jahresendrally

Die Aussicht dafür ist aus stimmungstechnischer Sicht sogar recht gut: Nach verschiedenen Sentiment-Indikatoren ist die Stimmung der Anleger bereits im August/September auf ein mehrmonatiges Tief und in den bearishen Extrembereich eingebrochen. Die jüngsten Turbulenzen haben zwar erneut einen Stimmungsrückgang ausgelöst, aber dadurch wurde kein neues Tief mehr markiert.

Aus antizyklischer Sicht gibt es also – wie vor rund einem Jahr – eine kurzfristige bullishe Divergenz (siehe gelbe Ellipsen im folgenden Chart).

Quelle: MarketMaker, AAII

Statistisch ergeben sich daraus Kurschancen für die nächsten Wochen. Die Jahresendrally kann also kommen!

Mit besten Grüßen

Ihr Torsten Ewert