Nach dem Zusammenbruch der Silicon Valley Bank kamen Befürchtungen bei Regionalbanken auf, ihnen stünde ebenfalls ein "Bank-Run" bevor.

"Bank-Runs" sind im heutigen Finanzsystem aufgrund der Mindestreservevorschriften problematisch. In diesem System muss nur ein Teil der Einlagen einer Bank zum Abheben verfügbar sein. In diesem System hält eine Bank nur eine bestimmte Menge an Cash vor und vergibt Kredite aus ihren Einlagen.

Die Mindestreservepolitik ist nicht problematisch, solange alle Teilnehmer ruhig bleiben. Wie ich bereits an anderer Stelle erklärt habe:

Das "Stabilitäts-/Instabilitätsparadoxon" geht von der Annahme aus, dass sich alle Teilnehmer rational verhalten und diese Rationalität einen vollständigen Zusammenbruch vermeidet. Mit anderen Worten: Alle Teilnehmer handeln rational und keiner drückt den Alarmknopf.

In diesem Fall ist der “Alarmknopf" ein "Bank-Run."

Die Banken arbeiten mit einem ständigen Zufluss von Einlagen, gegen die sie dann Kredite vergeben. Die Bank kontrolliert und steuert ihre Vermögenswerte, Einlagen und Verbindlichkeiten ganz genau, um ihre Zahlungsfähigkeit zu gewährleisten und die gesetzlichen Kapital- und Mindestreserveanforderungen zu erfüllen. In einem normalen Umfeld besteht für Banken nur ein minimales Insolvenzrisiko, da immer genügend Einlagen zum Ausgleich von Abhebungen zur Verfügung stehen.

Bei einer "Bankenpanik" ziehen jedoch viele Kunden einer Bank oder eines anderen Finanzinstituts gleichzeitig ihre Einlagen ab, weil sie Zweifel an der Zahlungsfähigkeit der Bank haben. Je mehr Menschen ihre Gelder abziehen, desto höher steigt die Wahrscheinlichkeit eines Zahlungsausfalls, was zu einem weiteren Abzug von Einlagen führt. Schließlich reichen die Reserven der Bank nicht mehr aus, um die Abhebungen zu decken, das Ergebnis ist die Insolvenz.

Wir hatten schon im Januar 2022 (2 Monate vor der ersten Zinserhöhung der Fed) gewarnt:

"Die steigenden und fallenden Aktienkurse haben sehr wenig mit dem Durchschnittsamerikaner und seinem Beitrag zur heimischen Wirtschaft zu tun. Die Zinssätze sind dagegen eine ganz andere Sache"

Und, wie bereits erwähnt:

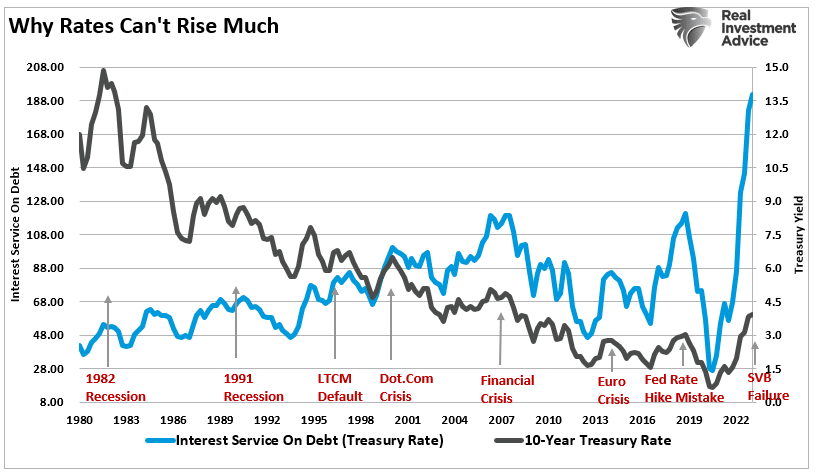

"Die Wirtschaft und die Märkte können sich (aufgrund des derzeitigen Momentums) den Gesetzen der finanziellen Schwerkraft bei steigenden Zinssätzen widersetzen. Je höher die Zinssätze jedoch sind, desto mehr bremsen sie die Wirtschaftstätigkeit. Das liegt daran, dass höhere Zinsen eine stark fremdfinanzierte Wirtschaft NEGATIV beeinflussen."

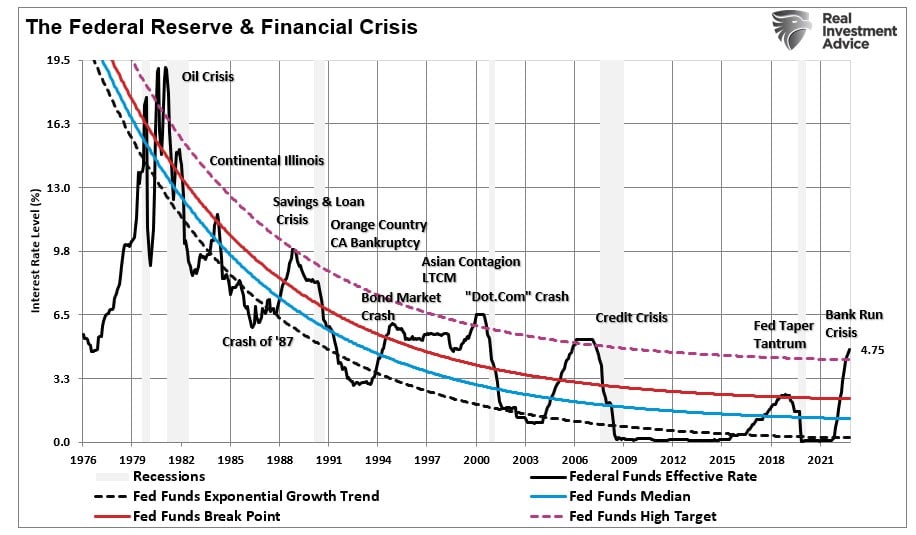

Die Geschichte zeigt ziemlich eindeutig, wie das Ergebnis von Zinserhöhungskampagnen aussieht.

Ein 17-Billionen-Dollar-Problem

Höhere Zinssätze verteuern zwar die Kreditaufnahme der Verbraucher, wirken sich aber auch negativ auf das Kapital der Banken aus. Wie bereits erwähnt, geht es den Banken so lange gut, bis die Kunden anfangen, ihr Geld abzuziehen.

Was die Federal Reserve bei der Anhebung der Zinssätze nicht berücksichtigt hat, sind zwei entscheidende Faktoren.

- Die negativen Auswirkungen auf die Sicherheiten der Banken (wenn die Zinssätze steigen, sinkt der Wert der Sicherheiten)

- Der Punkt, ab dem Kunden Sichteinlagen gegen höher rentierliche Anlagen eintauschen würden.

Diese beiden Punkte stehen in einem engen und entscheidenden Zusammenhang.

Wenn Banken Kundeneinlagen entgegennehmen, verleihen sie diese Mittel an andere oder kaufen Anleihen. Da Darlehen längerfristige Vermögenswerte sind, kann die Bank ihre Gelder erst bei Fälligkeit des Darlehens zurückfordern. Daher besteht eine Laufzeitinkongruenz zwischen den Aktiva und Passiva der Bank. Darüber hinaus halten die Banken nur einen Bruchteil der Einlagen als Bargeld. Was nicht ausgeliehen wird, wird zum Kauf von Anleihen verwendet, die eine höhere Rendite abwerfen als Kundeneinlagen.

So verdienen Banken ihr Geld.

Während die Fed die Zinssätze auf 2 %, 3 % und 4 % anhob, blieben die Zinsen auf Bankkonten niedrig und die Einlagen stabil, was der Bankenaufsicht ein falsches Gefühl der Sicherheit vermittelte. Als die Zinssätze jedoch die 4%-Marke überstiegen, wurden die Kunden aufmerksam und begannen, Anleihen direkt zu kaufen, um eine höhere Rendite zu erzielen, oder Geld von der Bank auf ein Brokerkonto zu überweisen. Die Banken sind gezwungen, Sicherheiten zu niedrigeren Kursen zu verkaufen, weil ihre Kunden die Einlagen abziehen.

Die Fed hat dieses Problem verursacht, indem sie die Zinssätze aggressiv anhob, wodurch der Wert der Sicherheiten sank. Dies hat dazu geführt, dass einige Banken, die ihre Kredit-/Anleiheportfolios nicht abgesichert haben, nicht über ausreichende Sicherheiten verfügen, um die Einlagen für den Fall eines "Bank-Runs“ zu decken.

Hier ein vereinfachtes Beispiel.

- Bank (A) hat 100 Mio. USD an Einlagen und 100 Mio. USD an Sicherheiten, die zum Nennwert (pari) gehandelt werden.

- Wenn die Fed die Zinsen anhebt, sinkt der Wert der Sicherheiten auf 90 Mio. USD.

Auch das ist unproblematisch, solange die Kunden nicht gleichzeitig alle 100 Mio. USD an Einlagen zurückverlangen. Wenn das eintritt, fehlen der Bank nämlich 10 Mio. USD zur Deckung der Forderungen. Außerdem muss sie einen Verlust von 10 Mio. USD ausweisen und entsprechendes Kapital aufnehmen. Oft schreckt die Kapitalaufnahme einer Bank die Anleger ab.

Genau das ist bei der Silicon Valley Bank geschehen, der buchstäblich über Nacht 42 Mrd. USD entzogen wurden.

Wie ist es dazu gekommen?

Online-Banking.

Man muss nicht mehr zur Bank fahren und in der Schlange warten, um sein Geld abzuheben. Es geht heute so schnell wie das Öffnen einer App auf dem Handy und das Anklicken einer Schaltfläche.

Das sollte den Regulierungsbehörden Angst machen.

Aktuell stehen Einlagen im Umfang von Mrd. USD auf der Kippe, weil die Verbraucher sofortige Liquidität wollen.

Das eigentliche Problem für die Fed ist nicht nur die Zahlungsfähigkeit der Banken, sondern die sofortige Liquidität.

Und das ist wahrscheinlich erst der Anfang

Die Ereignisse bei der Silicon Valley Bank sollten niemanden überraschen. Wie wir bereits im vergangenen Jahr festgestellt haben, hat es noch nie eine “weiche Landung" der Wirtschaft gegeben. Und es ist nicht die erste Bankenkrise, die die Fed verursacht hat.

"Der Zusammenbruch der Continental (ETR:CONG) Illinois National Bank and Trust Company im Jahr 1984, der damals größten Bank in der Geschichte der USA, und ihre anschließende Rettung gaben den Anstoß für den Begriff "too big to fail“ - wenn ein Unternehmen so groß ist, kann/darf es nicht pleite gehen. Die Bank mit Sitz in Chicago war die siebtgrößte Bank in den Vereinigten Staaten und die größte im Mittleren Westen der USA mit einer Bilanzsumme von rund 40 Mrd. USD. Das warf die wichtige Frage auf, ob große Banken im Falle eines Scheiterns eine unterschiedliche Behandlung erfahren sollten.

In den Jahren 1982 und 1983 ergriff Continental Illinois Maßnahmen zur Stabilisierung ihrer Bilanz. 1984 gab die Bank jedoch bekannt, dass die Summe ihrer notleidenden Kredite plötzlich um 400 Mio. USD auf insgesamt 2,3 Mrd. USD gestiegen waren. Am 10. Mai 1984 lösten Gerüchte über die Zahlungsunfähigkeit der Bank einen großen Ansturm der Einleger aus."

Der Krise gingen viele Faktoren voraus, letztlich führte der höhere Zinsdienst aufgrund der Zinsmaßnahmen der Fed zu Zahlungsausfällen und schließlich zum Konkurs der Bank.

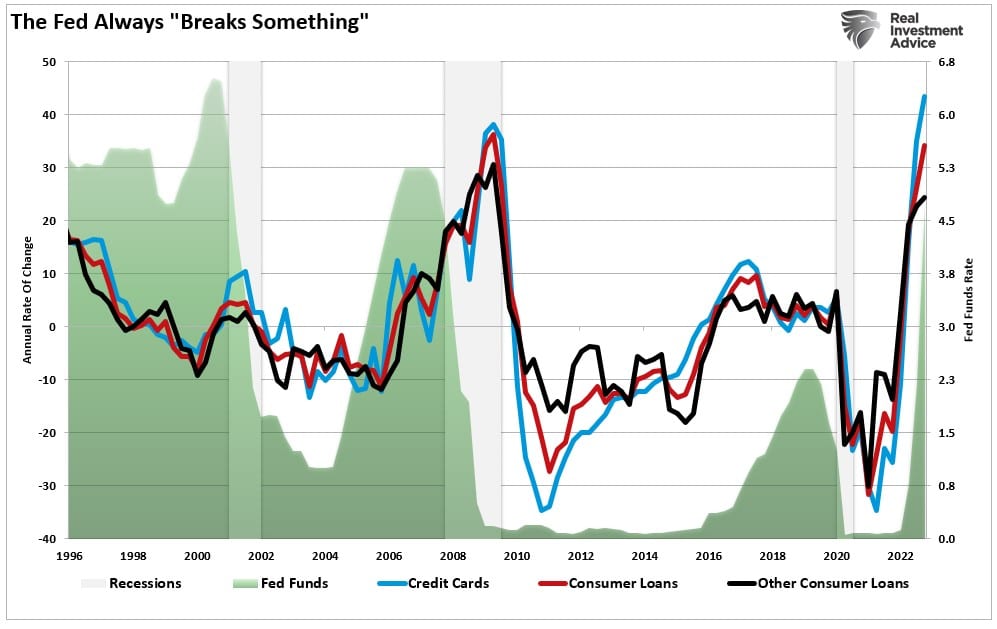

Wir haben die gleichen Auswirkungen der Fed 1994 beim Zusammenbruch des Anleihemarktes und auch bei Bear Stearns im Jahr 2007 gesehen. Zu jedem Zeitpunkt erhöhte die Fed die Zinssätze aggressiv bis zu dem Punkt, an dem sie "etwas kaputt machte"

Die Fed macht unmissverständlich klar, dass sie die Inflation nach wie vor als "anhaltende und schädliche" wirtschaftliche Bedrohung betrachtet, die es zu bekämpfen gilt. Das Problem ist, dass höhere Zinssätze in einer Wirtschaft, die für das Wirtschaftswachstum auf Schulden angewiesen ist, schließlich zu einem "Zwischenfall" führen, weil die Kreditkosten und -zahlungen steigen.

Das ist der Grund dafür, dass die Zahlungsverzögerungen der Verbraucher aufgrund des massiven Kreditangebots zu höheren Zinssätzen jetzt steigen. Wenn die Fed die Zinsen senkt, gehen die Zahlungsverzögerungen stark zurück. Das liegt daran, dass die Fed wirtschaftlich "etwas kaputt gemacht" hat und Schulden mithilfe von Zwangsvollstreckungen, Konkurse und Stundungen getilgt werden.

Die Wirtschaft scheint sich zwar stabil zu halten, aber hier sehen wir den ersten Riss im Szenario der "sanften Landung" .

Die Fed hat noch nie eine Zinserhöhungskampagne mit einem "positivem Ergebnis" durchgeführt. Stattdessen haben sie immer zu einer Rezession, einer Baisse oder einem "Zwischenfall" geführt, der eine Umkehr der Geldpolitik erforderlich machte.

Oder genauer gesagt, eine "harten Landung"

Ich bin mir ziemlich sicher, dass dieser Zyklus auch dieses Mal nicht gut enden wird.