Anlegern, die ihre Portfoliorenditen in Hausse- und Baissephasen optimieren wollen, stehen verschiedene Möglichkeiten zur Verfügung. So können sie zum Beispiel auf der Grundlage des wahrgenommenen Risikos und der Bewertungen die Zuweisung von Vermögenswerten zu und von Aktien, Barmitteln oder anderen Anlageklassen umschichten. Eine weitere beliebte Alternative ist das Hedging. In manchen Fällen können Optionsgeschäfte, Short-Positionen und invers korrelierte Anlagen wie Anleihen für Stabilität in Bärenmärkten sorgen und beruhigen, wenn die Bullenmärkte in die Jahre kommen. Und schließlich gibt es noch die relative Rotation.

Bei der relativen Rotation, die zusammen mit anderen Taktiken eingesetzt werden kann und sollte, wird zwischen verschiedenen Aktien, Sektoren und Aktienfaktoren ungeschichtet. Diese Strategie kann einen erheblichen Mehrwert für das Portfoliomanagement bedeuten, wenn sie gut umgesetzt wird.

Im ersten Teil dieses Artikels definieren wir die relative Rotation und stellen Ihnen Diagramme vor, die Sie überraschen werden - wie uns auch. Im zweiten Teil werden wir unsere relativen Rotationsmodelle vorstellen. Mit diesen Instrumenten können Sie relative Rotationschancen erkennen und Gelegenheiten nutzen, denen nicht viele folgen..

Dieser Artikel konzentriert sich zwar auf zwei Aktienfaktorstrategien und die entsprechenden ETFs, um den Wert der relativen Rotation zu verdeutlichen, aber die von uns vorgestellten Konzepte gelten genauso auch für einzelne Aktien und Sektoren.

Relative Rotation

Einzelne Aktien, Faktoren und Sektoren bewegen sich ständig auf und ab.

Während des Abwärtstrends der Aktienmärkte im Jahr 2022 schlug die Performance der Energie- und Dividendentitel den Gesamtmarkt, während Technologie- und zyklische Konsumwerte zu den Schlusslichtern gehörten. In diesem Jahr treiben große Mega-Cap-Aktien, darunter Technologie- und zyklische Titel, den Markt nach oben. Die meisten anderen Aktien, Sektoren und Faktoren bleiben derweil hinter dem S&P 500 zurück.

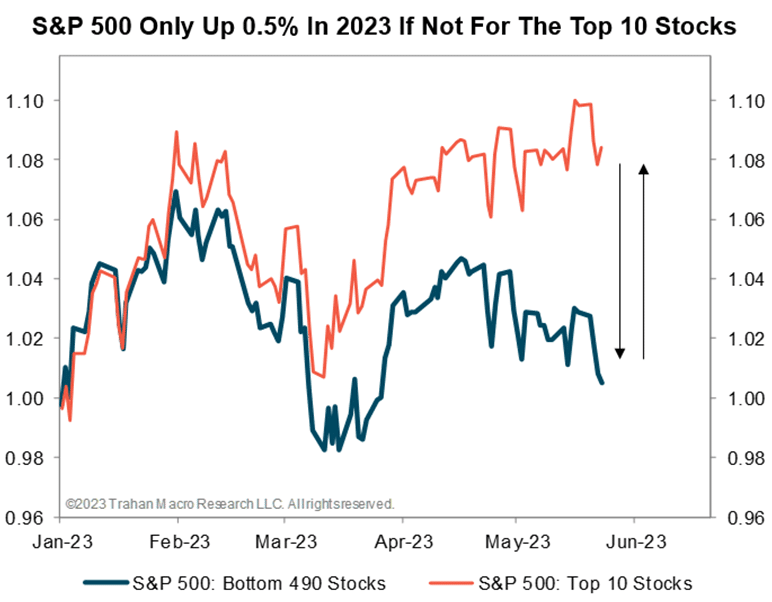

Die nachstehende Finviz-Heatmap zeigt einige wenige Aktien in leuchtendem Grün, die fast allein für die diesjährigen Kursgewinne des S&P 500 verantwortlich sind. Die meisten anderen Aktien, die in Rottönen dargestellt sind, notieren unverändert bis niedriger. Ein Beleg dafür ist, dass der gleich gewichtete S&P 500 im bisherigen Jahresverlauf um 11 % hinter dem nach Marktkapitalisierung gewichteten S&P 500 zurückbleibt. Das zweite Schaubild von Trahan Macro Research zeigt, dass der S&P 500 ohne seine zehn wichtigsten Aktien in diesem Jahr stagniert hätte.

Um die jüngsten extremen Rotationen noch deutlicher zu machen, haben wir in einem kürzlich erschienenen Tageskommentar folgendes geschrieben.

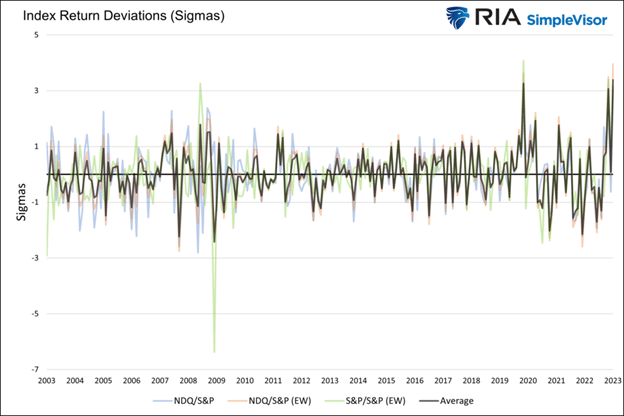

Das nachstehende Schaubild verdeutlicht die große Divergenz der monatlichen Indexrenditen im Mai. Zur Erstellung des Diagramms haben wir die monatlichen Performanceveränderungen für den Nasdaq 100, den S&P 500 und den gleichgewichteten S&P 500 herangezogen und die Performance-Differenz für jede Kombination der beiden Indizes ermittelt.

In einem spektakulären Showdown verzeichnete der Mai den größten Performanceunterschied seit Langem. Der Nasdaq Index glänzte mit einem bemerkenswerten Anstieg von 7,42 %, während der gleichgewichtete S&P 500 einen Rückgang von 4,27 % verbuchte. Diese beträchtliche Kluft von 11,69 % stellt eine Abweichung von nicht weniger als vier Standardabweichungen (Sigma) dar! Diese Differenz ist das höchste Maß an Abweichung, das wir seit mindestens 20 Jahren gesehen haben. Tatsächlich gab es nur ein vergleichbar turbulentes Szenario im März 2020, als die weltweite Pandemie die Märkte in den Abgrund stürzte. Damals wurden ähnlich starke Abweichungen verzeichnet, die den Markt in Aufruhr versetzten.

Eine relative Rotation von fast allen anderen Aktien, Sektoren oder Faktorstrategien zu Mega-Cap-Tech-Aktien hätte Ihre Rendite in diesem Jahr deutlich verbessert, selbst wenn Sie Ihre Gesamtaktienquote erheblich reduziert hätten.

Visualisierung der absoluten Performance

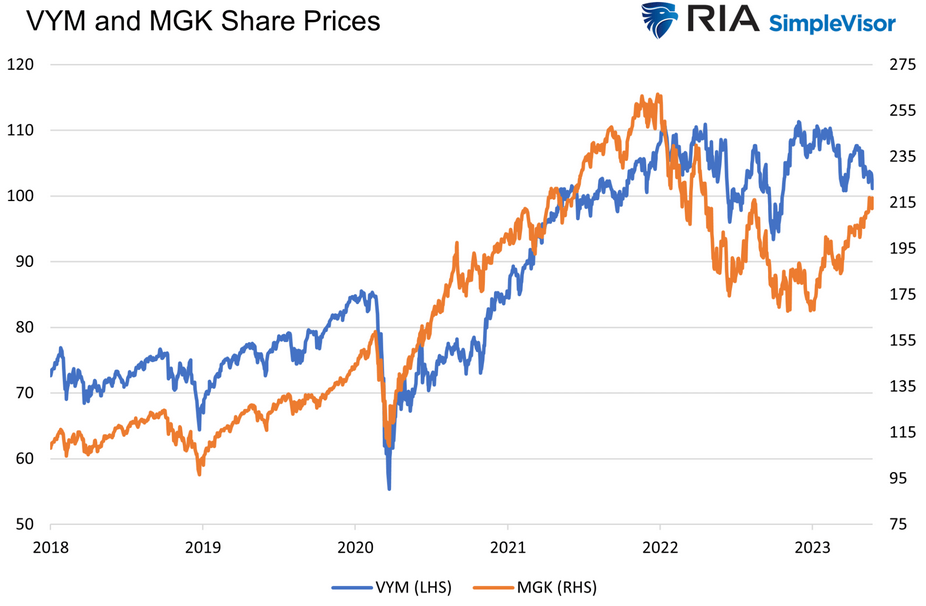

Der folgende Chart bildet die Kurse des Mega-Cap Growth ETF MGK und des VYM) ab. Abgesehen von den letzten Monaten und anderen kurzen Zeiträumen korrelieren ihre Preise gut miteinander.

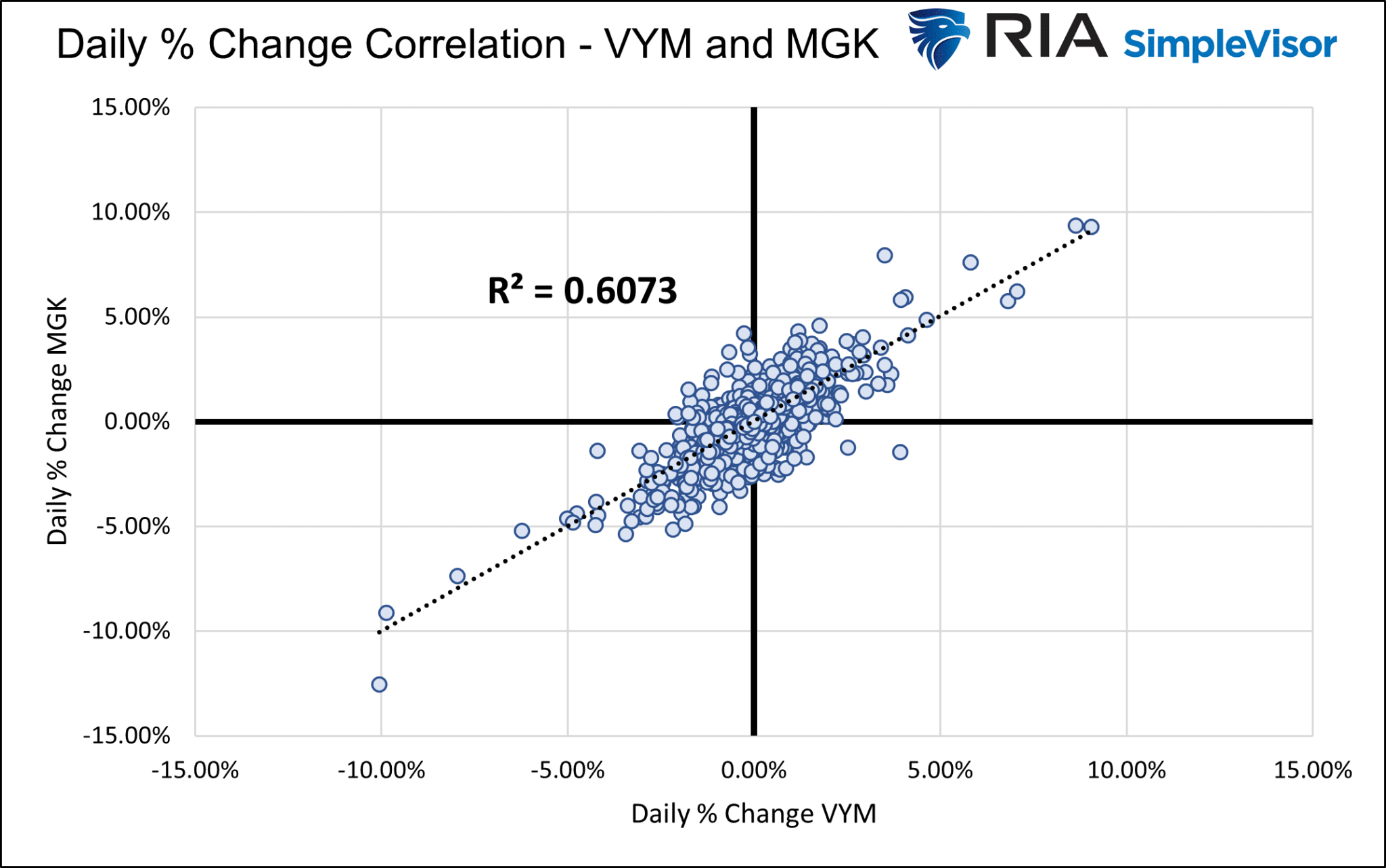

Der folgende Chart bestätigt, was unsere Augen sehen. Das Streudiagramm vergleicht die täglichen Kursveränderungen der beiden ETFs seit 2018. Das R-Quadrat ist mit 0,6073 statistisch robust. Außerdem deutet die 45-Grad-Neigung der Trendlinie darauf hin, dass die täglichen prozentualen Veränderungen bei den ETFs ähnlich sein sollten.

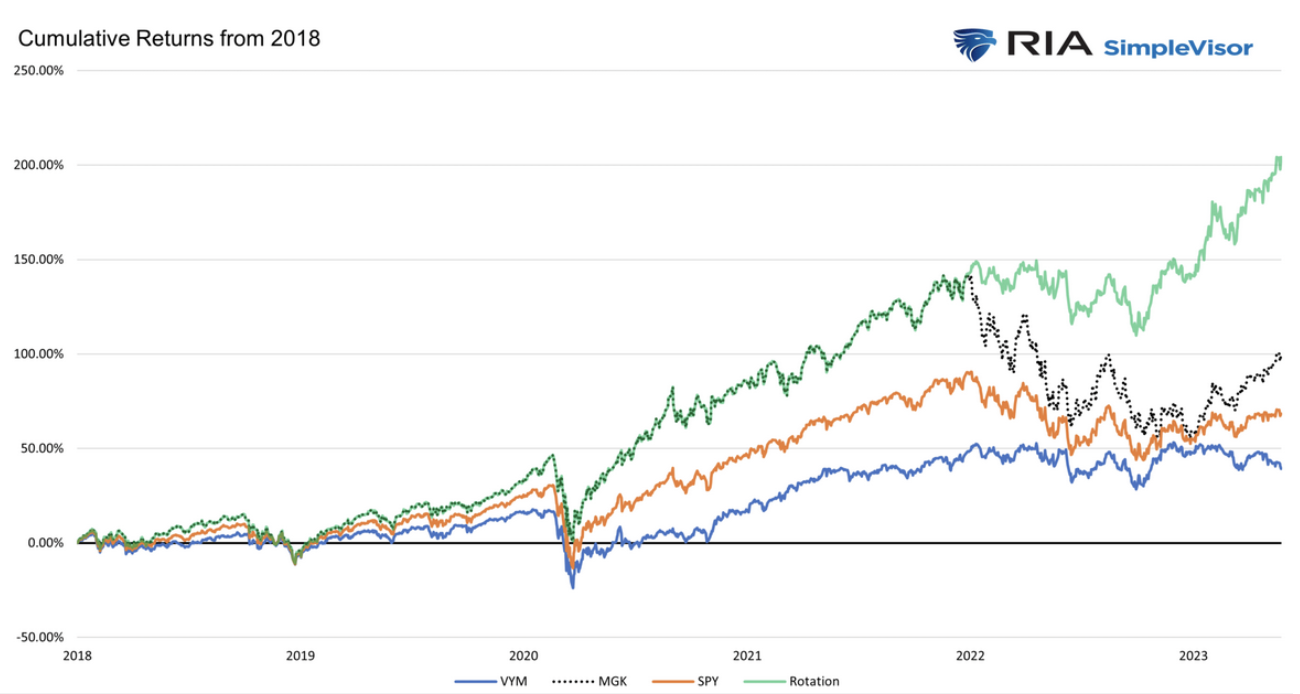

Trotz der visuellen und statistischen Korrelation zwischen dem VYM und dem MGK gibt es große Unterschiede in puncto Performance. Seit 2018 ist VYM um 39 % gestiegen, während MGK um 100 % zugelegt hat. Der S&P 500 ist im Zeitraum um rund 68 % gestiegen. In den Renditen sind keine Dividenden enthalten.

Die gezeigten Charts zeigen keine starken relativen Performanceunterschiede zwischen den beiden ETFs.

Visualisierung der relativen Rotation

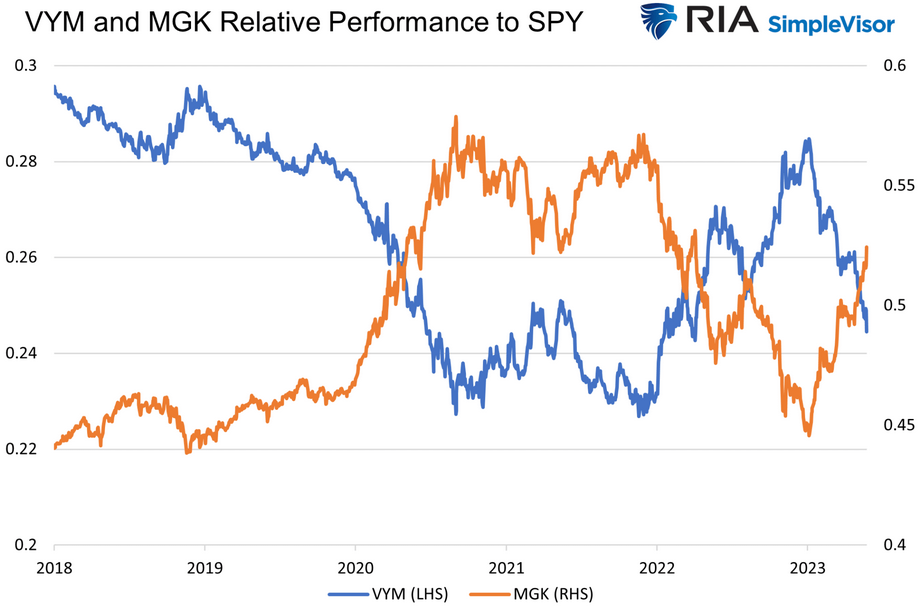

Der folgende Chart, der den Wert der relativen Rotation hervorhebt, ist verblüffend. Er vergleicht die relativen Preise des VYM und des MGK. Um sie zu relativieren, berechnen wir das Verhältnis des Preises jedes ETF im Verhältnis zum S&P 500.

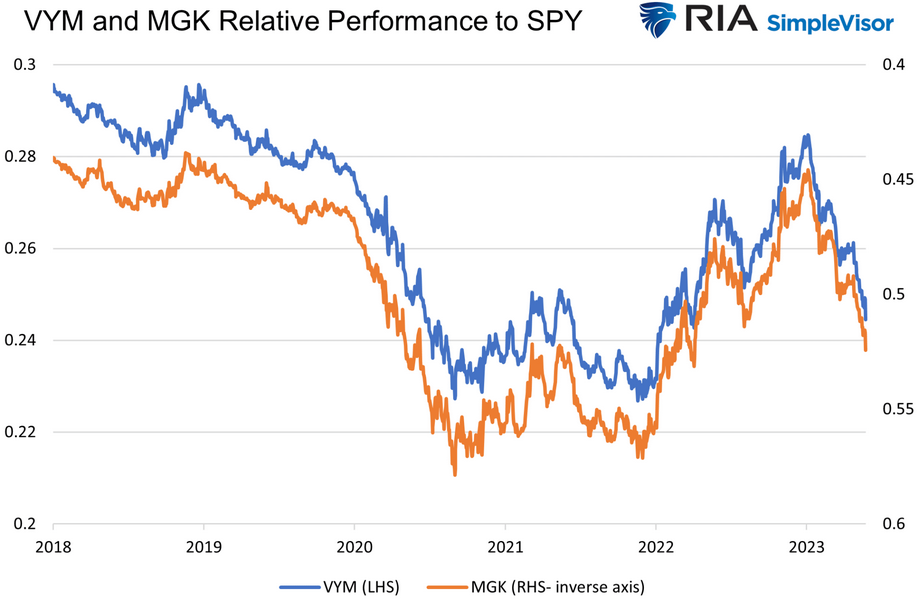

Die beiden Linien verlaufen spiegelbildlich zueinander. Nachfolgend werden dieselben Daten dargestellt, jedoch mit der MGK-Achse auf der inversen rechten Seite. Auch hier ist die Korrelation spektakulär. Zwei börsengehandelte Fonds, die sich auf ähnlichen Wegen bewegen, weisen im Vergleich zum breiten Markt völlig unterschiedliche Ergebnisse auf.

Maximale Gewinne durch die VYM-MGK Rotationsstrategie!

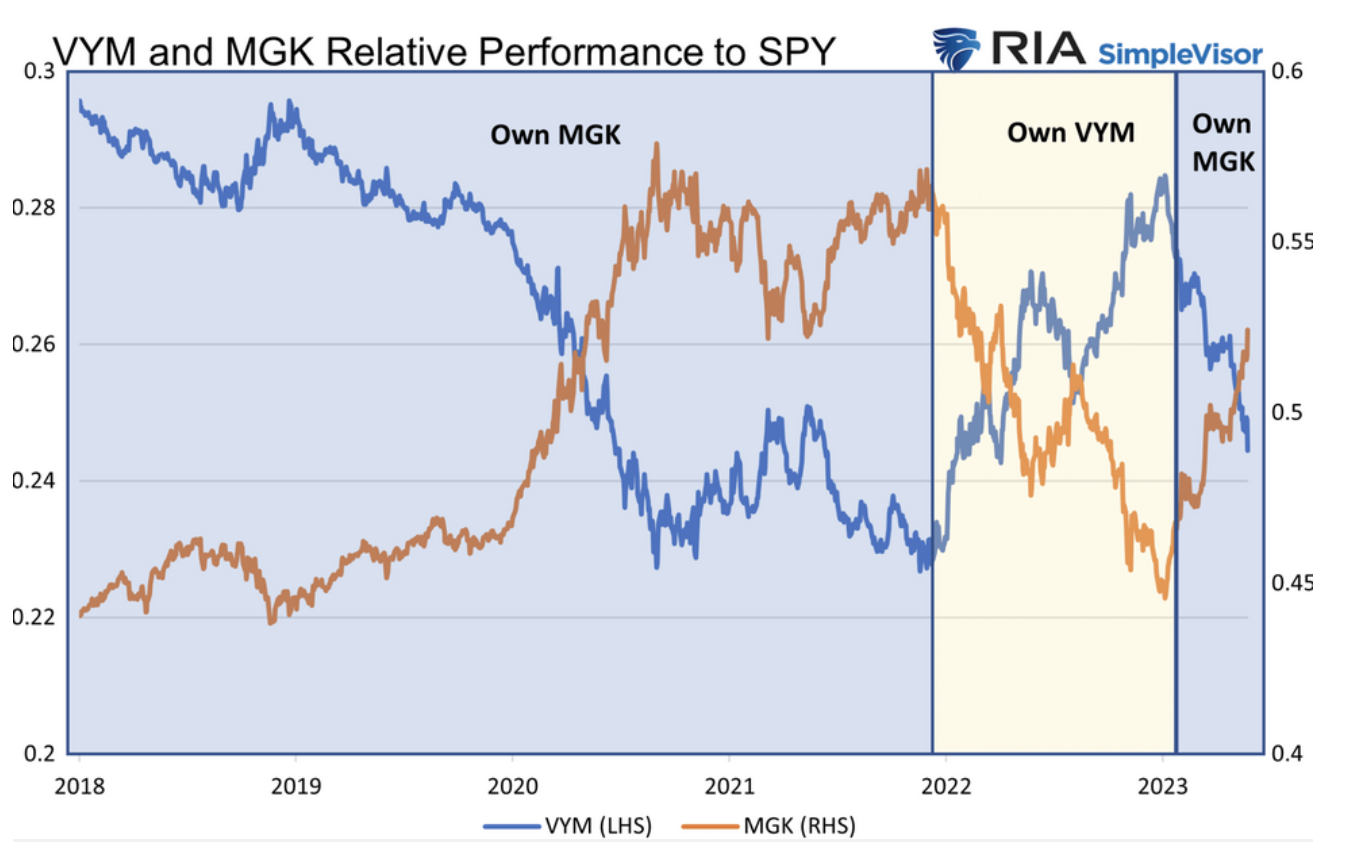

Die Erkenntnis, dass relative Beziehungen ganz anders aussehen können als Preistrends, ist der entscheidende erste Schritt, der es Anlegern ermöglicht, von Aktienpaaren, Sektoren und Faktorstrategien zu profitieren, die eine starke inverse Beziehung aufweisen. In diesem Fall und im Nachhinein betrachtet hätte ein Anleger mit einem Tausch zwischen MGK und VYM zu verschiedenen Zeitpunkten leicht eine bessere Wertentwicklung als jeder ETF und der S&P 500 erzielen können.

Um die potenzielle Outperformance zu verdeutlichen, wird in der nachstehenden Grafik davon ausgegangen, dass wir MGK nur während der blau schattierten Zeiträume und VYM nur während des beigefarbenen Zeitraums gehalten haben.

Der zweite Chart zeigt die kumulativen Renditen der Strategie, die in fünf Jahren nur drei Transaktionen durchgeführt hat. Wir hätten die Zahl der Trades erhöhen und die Rendite optimieren können - wir haben es aber einfach gehalten.

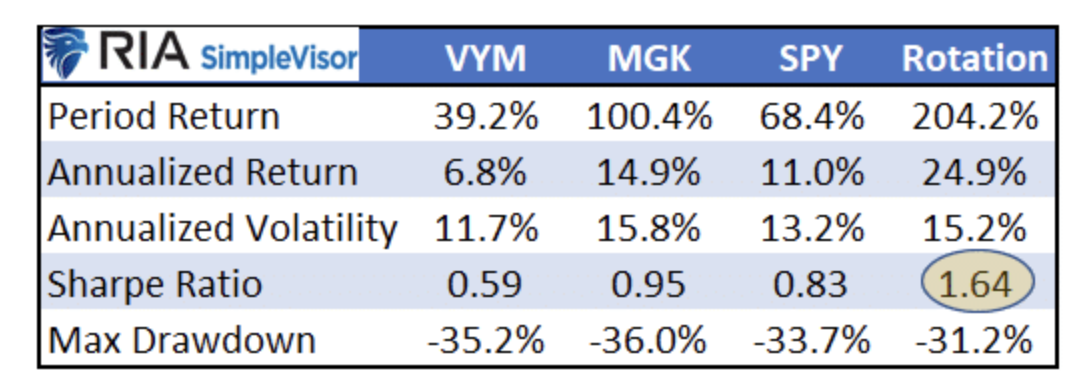

Die obige Übersichtstabelle zeigt, dass die Sharpe Ratio, die die Rendite je Risikoeinheit für die Rotationsstrategie misst, fast doppelt so hoch ist wie die der drei ETFs.

In unserem Beispiel haben wir zwei ETFs mit einer robusten und dauerhaften negativen relativen Beziehung herausgepickt. In der Praxis sollten Anleger mehrere Wertpapierpaare bevorzugen.

Schlusswort

Eine geschickte Rotation von Aktien, Sektoren und Faktoren kann eine rentable Quelle für Renditen darstellen. Sie eröffnet Anlegern die Möglichkeit, sich den Aufwärtstrends anzuschließen und gleichzeitig effektiver gegen Kursrückgänge gewappnet zu sein.

Während es im Nachhinein leicht erscheinen mag, von einer Beteiligung zur nächsten zu wechseln, gestaltet sich die Realität komplexer. Die statistischen Beziehungen zwischen Investmentpaaren unterliegen einem stetigen Wandel, und auch die relativen Renditen solcher Paare finden nicht zwangsläufig zu einer harmonischen Normalität. Tatsächlich können sie statistisch betrachtet weit auseinanderklaffen. Vor diesem Hintergrund erweist es sich als wahre Herausforderung, den optimalen Zeitpunkt für eine Umschichtung zu erkennen.

Es ist zwar schwierig, aber nicht unmöglich. Mit den richtigen Tools, die Beziehungen messen, ihre relativen Renditen messen und eine technische Analyse der Beziehung ermöglichen, kann die Aufgabe bewältigt werden.

Im zweiten Teil dieses Artikels stellen wir Ihnen unsere hauseigenen Tools zur relativen Rotation vor.