Der Euro eröffnet heute gegenüber dem USD bei 1,0607 (05:37 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0577 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 136,68. In der Folge notiert EUR-JPY bei 144,98 EUR-CHF oszilliert bei 0,9982.

Finanzmärkte: Bostic sorg für Entspannung

Heute früh zeigen sich die Märkte wieder risikofreudiger. Der Gouverneur der Fed Atlanta Bostic zeichnet dafür laut Finanzpresse verantwortlich. Seine Einlassung der Möglichkeit einer Zinspause der Fed im Sommer sorgte für Entspannung an den Finanzmärkten. Dagegen wurde das EZB-Protokoll, das die Notwendigkeit weiterer Zinsschritte unmissverständlich konstatiert, ignoriert. Bezüglich China kursieren Hoffnungen auf eine Wachstumsprognose auf bis zu 6% per 2023 (bisher 4,5% - 5,5%). Fakt ist, dass die Finanzmärkte zinssensitiv und zinsreagibel sind.

In der Folge von Bostics Äußerungen konterkarierten die Aktienmärkte die zunächst dominante Schwäche (DAX Tagestief 15.150) und schlossen höher als am Vortag (DAX im Späthandel 15.380). Gestern waren US-Märkte stärker als die europäischen Märkte. Das erklärt sich bezüglich der zart im Raum stehenden Spreizung der Zentralbankpositionen Fed versus EZB. Asiens Märkte eröffnen heute im Zuge dieser Vorgaben freundlich (China, Indien, Hongkong).

An den Rentenmärkten hatten Bostics Äußerungen so gut wie keine Traktion. Die 10 jährige Bundesanleihe rentiert heute früh mit 2,74% (Vortag 2,74%, Jahreshoch gestern bei 2,77%) und die 10 jährigen US-Staatstitel liefern eine Rendite in Höhe von 4,04% (Vortag 4,02%).

Der EUR ist gegenüber dem USD stabilisiert und mäandert um die Marke von 1,06. Gold und Silber konnten leicht an Boden gewinnen.

Exkurs: Deutschland: Tarifverdienste legten 2022 um 2,2% zu

Die Verdienste der Beschäftigten mit einem Tarifvertrag legten laut Statistischem Bundesamt per 2022 um 2,2% im Jahresvergleich zu (2021 1,3%). Ohne Sonderzahlungen lag das Plus bei 1,4%. In den Branchen ergab sich ein heterogenes Bild (Gastgewerbe +6,9%, Baugewerbe 3,9%, Verarbeitendes Gewerbe 1,3%).

Kommentar: Diese Daten bestätigen die Reallohnverluste für die Tarifangestellten, die sich auf massive 4,7% (Inflation 6,9%) stellen, und zeigen, dass die Situation im Verarbeitenden Gewerbe besonders kritisch ist (-5,6%). Sie sind stark mit den von uns verfügten Sanktionen korreliert.

G20 zunehmend gelähmt – Unbestechliche Daten

Der Ukraine-Konflikt (Anlass, nicht Ursache) wird immer stärker zur Belastungsprobe für die G-20 Kooperation. Bei dem Außenministertreffen in Neu-Delhi herrschten nach Angaben des indischen Vorsitzes abweichende Meinungen zum Ukraine-Konflikt. Es sei nicht gelungen, die Positionen zu versöhnen. Einig war sich die G-20 bei der Bedeutung einer sicheren Nahrungs- und Düngemittelkette und einer widerstandsfähigen Energieversorgung. Russland und Vertreter des Westens warfen sich vor, das G-20-Format für ihre Zwecke zu nutzen. Am Rande des Treffens kam es nach US-Angaben zu einem kurzen Meinungsaustausch zwischen Blinken und dem russischen Außenminister Lawrow.

Kommentar: Die jüngsten G-20 Formate bestätigen, dass die Welt sich immer stärker teilt. Diese Teilung ist keine Überraschung. Sie basiert auf einer bewussten US-Politik, die schon seit Jahren China und Russland als Gegner hinsichtlich des unilateralen US-Machtanspruchs definiert.

Zu diesem Politikansatz gehörte auch die Zerstörung der Schiedsgerichtsbarkeit der WTO (eingeleitet unter Obama, konsistentes Handeln über Präsidentschaften hinweg), die die aktuelle westliche Sanktionspolitik erst ermöglichte (Abkehr von der gesetzesbasierten- zur US-regelbasierten Ordnung). Die Stabilität von Europas Ökonomie basiert in großen Teilen auf der offenen Weltwirtschaft. Europa ist damit von dieser US-Politikausrichtung stark betroffen.

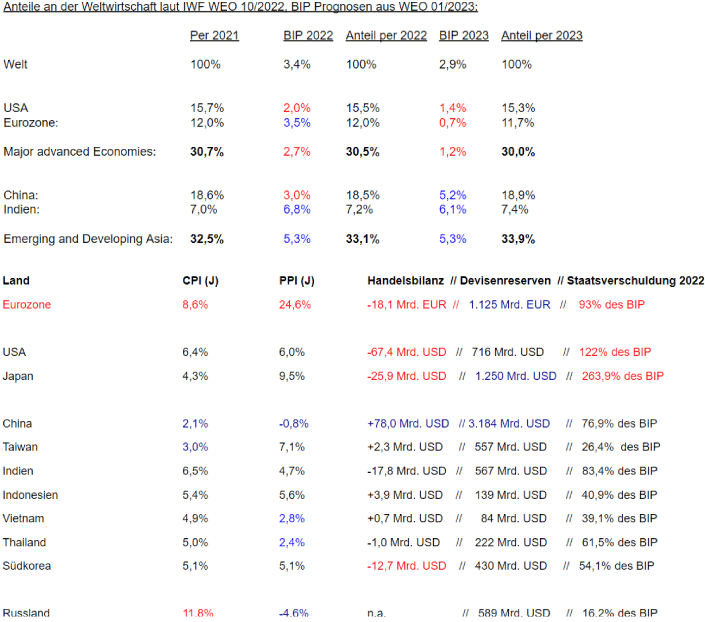

Um das Problem aus Sichtweise der USA quantitativ besser zu erfassen, hilft der Blick auf statistische Daten des IWF. Die USA und der Westen verlieren immer weiter Boden gegenüber China und Fernost. Aktuell wird in China über ein Wachstumsziel per 2023 von 6% räsoniert. Lassen wir unbestechliche Daten sprechen:

Datenpotpourri der letzten 24 Handelsstunden:

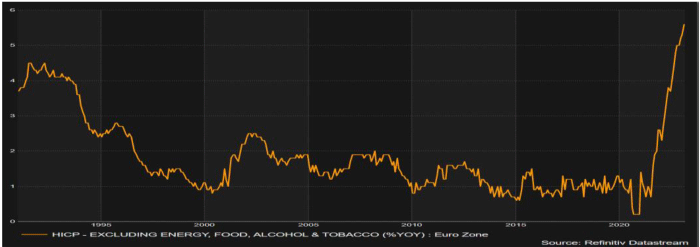

Eurozone: CPI-Kernrate bei 5,6% - ein neuer Rekordwert!

Gemäß Erstschätzung nahmen die Verbraucherpreise im Jahresvergleich per Februar um 8,5% (Prognose 8,2%) nach zuvor 8,6% zu. Die Kernrate der Verbraucherpreise verzeichnete einen Anstieg um 5,6% (Prognose 5,3%) nach zuvor 5,3%. Das stellte einen neuen Rekordwert in der seit 1991 verfügbaren Historie dar. Die Daten implizieren höher Zinsen für länger!

Die Arbeitslosenrate stellte sich per Januar auf 6,7% (Prognose 6,6%) nach zuvor 6,7% (revidiert von 6,6%). Die Quote mäandert nach dem historischen Tiefpunkt bei 6,5% per Oktober/November 2022 leicht in die Höhe.

Griechenland: Die Arbeitslosenquote sank per Januar 2023 auf 10,8% (Vormonat 12,4%) und markierte den niedrigsten Stand seit Dezember 2009.

USA: Produktivität und Lohnstückkosten final wenig erbaulich

Die Arbeitslosenerstanträge lagen per 25. Februar 2023 lagen bei 190.000 (Prognose 195.000) nach 192.000. Die Produktivität per 4. Quartal 2022 stellte sich auf 1,7% (Prognose 2,6%, vorläufiger Wert 3,0%). Die Lohnstückkosten lagen bei 3,2% (vorläufiger Wert 1,1%).

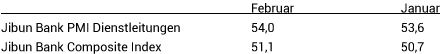

China: Caixin PMI bestätigt Anstieg des NDB PMI

Der von Caixin ermittelte PMI für den Dienstleistungssektor stieg von 52,9 auf 55,0 Punkte.

Russland: Devisenreserven etwas geringer

Die Devisenreserven stellten sich per Berichtswoche 24.2.2023 auf 580,7 nach 582,1 Mrd. USD.

Japan:

Die Verbraucherpreise (Tokio) nahmen per Februar im Jahresvergleich um 3,4% (VM 4,4%) zu. Die Arbeitslosenrate lag per Januar bei 2,4% nach zuvor 2,5% (Tiefpunkt seit Februar 2020)

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem EUR favorisiert. Ein Überwinden der bisherigen Höchstkurse bei 1,1000 – 1.1020 negiert das Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Bostic sorgt für Entspannung – Exkurs – G20 zunehmend gelähmt – Unbestechliche Daten

Veröffentlicht am 03.03.2023, 10:41

Bostic sorgt für Entspannung – Exkurs – G20 zunehmend gelähmt – Unbestechliche Daten

Aktuelle Kommentare

Bitte warten, der nächste Artikel wird geladen ...

Installieren Sie unsere App

Risikohinweis: Beim Handel mit Finanzinstrumenten und/oder Kryptowährungen bestehen erhebliche Risiken, die zum vollständigen oder teilweisen Verlust Ihres investierten Kapitals führen können. Die Kurse von Kryptowährungen unterliegen extremen Schwankungen und können durch externe Einflüsse wie finanzielle, regulatorische oder politische Ereignisse beeinflusst werden. Durch den Einsatz von Margin-Trading wird das finanzielle Risiko erhöht.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

© 2007-2025 - Fusion Media Limited. Alle Rechte vorbehalten.