Vor allem die Aktien von Rüstungsunternehmen konnten jüngst deutliche Kursgewinne erzielen, „weil die Verteidigungsbudgets der europäischen Länder steigen (müssen), da die neue US-Regierung angekündigt hat, ihre Hilfen und Unterstützungen zurückzufahren“. Das war in der vorgestrigen Ausgabe des Newsletters Börse-Intern zu lesen.

Steigende Ausgaben für Verteidigung bedeutet aber mit hoher Wahrscheinlichkeit auch insgesamt höhere Staatsausgaben. Und beobachtet man aktuelle Diskussionen und Wortmeldungen der Politik, führt dies wohl auch zu einer höheren Verschuldung der jeweiligen Länder.

Höhere Staatsausgaben wirken auf die Anleihemärkte

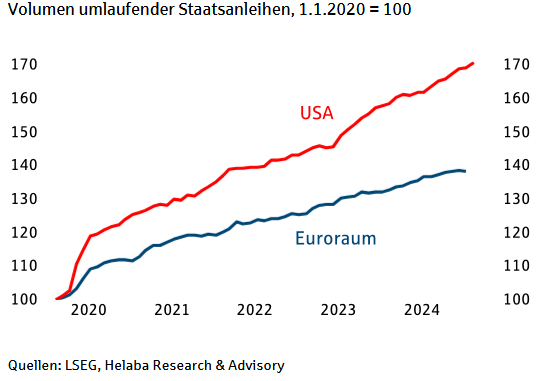

Solche Schulden werden vielfach über Anleihen aufgenommen. Das Angebot dieser Finanzprodukte steigt in einem solchen Fall. In den letzten 5 Jahren ist das Volumen ausstehender Euro-Staatsanleihen bereits um rund 40 % gestiegen.

Ein steigendes Angebot führt bei gleichbleibender Nachfrage zu sinkenden Preisen. Und genau dies lässt sich aktuell bereits am Anleihemarkt wieder im kurzfristigen Bereich beobachten: Die Anleihekurse fallen (und die Anleiherenditen steigen), weil höhere Anleiheemissionen zur Finanzierung der Verteidigungsausgaben vom Markt frühzeitig eingepreist werden.

Der Bund Future hat dadurch jüngst deutlich nachgegeben. Die dynamische Aufwärtsbewegung, mit der eine Rückkehr in den breiten Aufwärtstrendkanal gelungen schien, wurde vollständig abgegeben. Das ist bearish zu werten.

Da im Gegenzug die Renditen steigen, werden Zinssenkungen der Europäischen Zentralbank (EZB) quasi ausgepreist, was sowohl für bisherige als auch für zukünftige gilt. Dadurch wird die Geldpolitik aus Sicht der Notenbank ungewollt straffer. Denn höhere Zinsen bedeuten höhere Kosten für Unternehmen. Die Kreditnachfrage für Investitionen sinkt und sinkende Investitionen wirken bremsend auf die Wirtschaft.

Weitere Leitzinssenkungen gegen straffere Finanzierungsbedingungen

Hinzu kommt, dass die Notenbank einen Bilanzabbau betreibt, indem sie auslaufende Anleihen aus ihrem billionenschweren Bestand nicht mehr ersetzt, wodurch die Bilanz schrumpft. Dadurch wird dem Markt Liquidität entzogen. Zudem steigen laut dem EZB-Direktoriumsmitglied Piero Cipollone durch diese Verkürzung der Notenbankbilanz – auch als quantitative Straffung (QT) bekannt – die Zinssätze von längerfristigen Verbindlichkeiten. Und daher solle die EZB auf ihrem Zinssenkungskurs auch den gegenläufigen Einfluss ihres Bilanzabbaus berücksichtigen, sagte das Mitglied des sechsköpfigen EZB-Führungsteams vorgestern. Denn das führe zu einer „Verschärfung der Finanzierungsbedingungen“. Es sei das erste Mal in der Geschichte der EZB, dass Zinspolitik und Bilanzabbau in entgegengesetzte Richtungen wirken, so Cipollone.

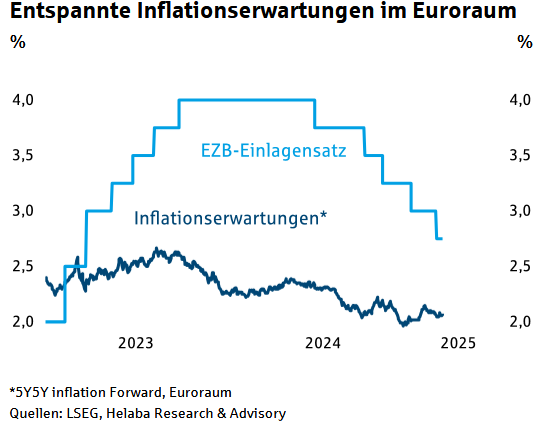

Zur Erinnerung: Der am Finanzmarkt derzeit maßgebliche Einlagensatz, einer von drei Leitzinsen der EZB, liegt inzwischen bei 2,75 %, nachdem er Anfang Juni 2024 noch bei 4,00 % lag, weil die Notenbank seinerzeit aufgrund einer nachlassenden Inflation auf einen Lockerungskurs eingeschwenkt war und seitdem ihre Leitzinsen fünfmal gesenkt hat.

Diese Zinssenkungen der Notenbank sorgen für Abwärtsdruck bei den Zinsen kurzfristiger Verbindlichkeiten, die quantitative Straffung zeitgleich für Aufwärtsdruck bei den längeren Laufzeiten. Und vor diesem Hintergrund kann man die Aussagen von Cipollone dahingehend werten, dass er sich weitere Leitzinssenkungen wünscht, um die Finanzierungsbedingungen weiter zu lockern.

Noch eine Wegstrecke bis zum neutralen Zins

Dazu passen auch die aktuellen Einschätzungen der EZB-Volkswirte, wonach die Notenbank noch eine Wegstrecke vor sich, bevor sie mit ihren Leitzinsen die Wirtschaft nicht mehr bremst. Laut jüngsten Modellschätzungen liege der sogenannte neutrale oder natürliche Zins, der die Wirtschaftsaktivitäten weder bremst noch anheizt, in einer Spanne zwischen 1,75 % und 2,25 %. Das teilten die Volkswirte der EZB in einem am 7. Februar veröffentlichten Aufsatz mit.

Die genannte Spanne entspricht der Bandbreite, die EZB-Präsidentin Christine Lagarde im Januar in Davos genannt hat. Und daraus kann man ableiten, dass die EZB ihre Leitzinsen noch mindestens zweimal um jeweils einen Viertelprozentpunkt senken wird, um zumindest das obere Ende der genannten Spanne zu erreichen.

EZB-Direktorin fordert Debatte über das Ende der Zinssenkungen

Für Verwunderung sorgten daher die vorgestrigen Aussagen von EZB-Direktorin Isabel Schnabel. Sie sei sich nicht mehr länger sicher, ob die Geldpolitik der Notenbank immer noch restriktiv sei, ob sie die Wirtschaft also noch bremst. „Wenn überhaupt nähern wir uns dem Punkt, an dem wir mit unseren Zinssenkungen womöglich pausieren oder sie stoppen müssen“, so Schnabel. Aus ihrer Sicht solle die Notenbank daher mit einer Debatte darüber beginnen, wann sie ihren Zinssenkungskurs pausieren oder stoppen sollte. – Nun gut, debattieren kann man ja nicht früh genug.

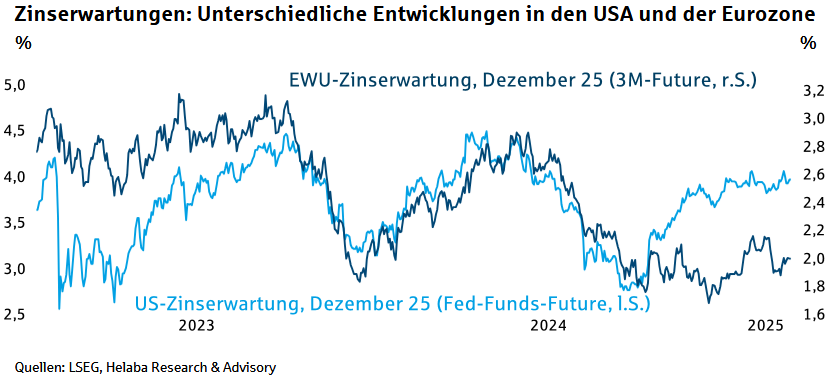

Der Markt erwartet Zinsen von 2 % Ende 2025

Der Markt rechnet jedenfalls fest damit, dass die EZB im März die nächste Senkung (auf dann 2,5 % beim Einlagesatz) vornehmen wird. Und für das Ende des Jahres wird ein Zinssatz von rund 2 % erwartet.

Es werden also nach März noch weitere Zinssenkungen eingepreist. Und das ist angesichts der Entwicklung der Inflationserwartungen (siehe oben) auch plausibel.

Bund-Future: Seitwärts- statt Aufwärtstendenz?

Und das dürfte für den Bund-Future bedeuten, dass sein Abwärtspotential begrenzt erscheint. Denn gewöhnlich gehen sinkende Zinsen ja mit steigendenden Anleihekursen einher.

Allerdings erscheint zugleich auch das Aufwärtspotential begrenzt, wenn zukünftig eine höhere Staatsverschuldung auf den Anleihekursen lastet. Und daher verabschiede ich mich langsam von meiner Erwartung, dass es zu einem breiten, flachen Aufwärtstrend beim Bund-Future kommt.

Stattdessen müssen sich die Bullen wahrscheinlich doch mit einer breiten Seitwärtstendenz zufriedengeben, bei der Kursgewinne womöglich im Bereich der drei Hochs bei 136,29 Punkten gedeckelt sind.

Nach Rücksetzer wieder einen Long-Trade wagen?

Bei der vorangegangenen Bund-Future-Analyse vom 5. Februar hatte ich geschrieben, dass man bei Rücksetzern einen beschriebenen Long-Trade noch einmal zurück ins Depot holen könnte, um auf einen erneuten Anstieg auf das damalige Niveau von ca. 133,62 Punkten zu setzen (siehe „Bund-Future: Gewinnbringende Long-Trades“). Ich glaube, dass man diesen Trade nach dem aktuellen Rücksetzer nun wagen kann.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus