Am 28. Juni hatte ich die Frage gestellt „Steuern die Märkte ins Sommerloch?“. Denn aufgrund mangelnder Kursbewegungen gab es kaum charttechnische Veränderungen bei diversen Märkten.

Sicherlich, seitdem hat es die eine oder andere interessante Nachricht oder Kursbewegung gegeben. Auf der Suche nach impulsgebenden Meldungen habe ich vorgestern zum Beispiel im Börsen-Live-Ticker von Stock3 gelesen, es gäbe in dieser Woche zwei interessante Termine: die Kongressanhörung von Fed-Chairman Jerome Powell und die Veröffentlichung der US-Verbraucherpreisdaten für Juni.

Letztere steht aber erst heute an. Und zu Powells Anhörung vor dem Bankenausschuss des Senats, die bereits vorgestern stattfand, war gestern in dem Nachrichtenstream von Stock3 zu lesen, dass S&P 500 und Nasdaq Composite neue Rekordstände erreicht haben, nachdem (bzw. obwohl) US-Notenbankchef Jerome Powell (unter anderem) vor den Gefahren eines weiterhin hohen Zinsniveaus gewarnt hatte. Aber das ist im Grunde keine Neuigkeit, sondern lediglich die Wiederholung von bereits Bekanntem. Es ist also nicht verwunderlich, dass sich dadurch charttechnisch nichts geändert hat und bestehende Trends (bzw. Übertreibungen) lediglich fortsetzt wurden.

In der Wochenausgabe der „Allstar-Trader“ schrieb Bernd Raschkowski seinen Lesern daher gestern auch: „Zur Wochenmitte sind in Frankfurt kleine Pluszeichen auszumachen. Der Deutsche Aktienindex notiert um 0,5 Prozent höher bei 18.342 Punkten. Nach dem gestrigen Kursrutsch handelt es sich um eine normale Erholung. Übergeordnet ist die Konsolidierung im DAX weiterhin intakt.“ Und weiter: „Ansonsten gibt es kaum relevante Daten oder Nachrichten. Kurzum: Das Sommerloch ist in Frankfurt angekommen.“ Aha! Bernd sieht die Märkte also nicht ins Sommerloch steuern, sondern bereits dort angekommen. Diese Meinung teile ich.

Keinerlei Neuigkeiten von Fed-Chef Jerome Powell

Schauen wir uns aber dennoch kurz an, was Fed-Chef Powell noch gesagt hat. Reuters berichtete über folgende Aussagen:

- Trotz Fortschritten bei der Bekämpfung der Inflation sei die Zeit für eine Zinswende in den USA noch nicht gekommen. Denn man benötige noch größere Zuversicht, dass sich die Teuerung nachhaltig auf das Ziel der Federal Reserve von 2 % zubewege. Jüngste Daten hätten gezeigt, dass es weitere moderate Fortschritte gegeben habe.

- Weitere gute Daten würden die Zuversicht der Zentralbank stärken.

- Bei der Justierung des geldpolitischen Kurses werde sie die einlaufenden Daten sorgfältig sichten.

- Mit Blick auf das Erreichen der Ziele Preisstabilität und Vollbeschäftigung seien die Risiken mittlerweile besser ausbalanciert.

Zum Vergleich: Im schriftlichen Statement zum letzten Zinsentscheid vom 12. Juni war Folgendes zu lesen:

- „In den letzten Monaten gab es bescheidene weitere Fortschritte in Richtung des Inflationsziels des Ausschusses von 2 Prozent.“

- „Der Ausschuss geht nicht davon aus, dass eine Reduzierung des Zielkorridors angemessen sein wird, bis er größeres Vertrauen gewonnen hat, dass sich die Inflation nachhaltig in Richtung 2 Prozent bewegt.“

- „Bei der Beurteilung des angemessenen geldpolitischen Kurses wird der Ausschuss weiterhin die Auswirkungen eingehender Informationen auf die Wirtschaftsaussichten überwachen.“

- „Der Ausschuss ist der Ansicht, dass die Risiken für die Erreichung seiner Beschäftigungs- und Inflationsziele im vergangenen Jahr ausgeglichener geworden sind.“

Powell hätte also auch einfach auf das Statement verweisen oder davon ablesen können.

Notenbankenentscheidungen sind von den hereinkommenden Daten abhängig

Dennoch: Vor diesem Hintergrund können die heutigen Verbraucherpreisdaten für Juni natürlich tatsächlich aufschlussreich werden. Auch die Veröffentlichung des Erzeugerpreisindex am Freitag sollte man im Auge behalten. Sie könnten der Notenbank die Tür für eine erste Leitzinssenkung im September weiter aufstoßen. Gemäß dem Börsen-Live-Ticker von Stock3 preisen die Märkte weiterhin einer Lockerung um 50 Basispunkte bis Jahresende ein und sehen laut CME FedWatch eine fast 72%ige Chance für eine Senkung um 25 Basispunkte auf besagter Fed-Sitzung im September. Vor einem Monat lagen diese Wetten noch bei unter 50 %.

Preise für chinesische Waren und Dienstleistungen sinken

Apropos Verbraucher- und Erzeugerpreisdaten: Aus China kam gestern die Meldung, dass die dortigen Verbraucherpreise im Juni um nur +0,2 % zum Vorjahr gestiegen sind. Erwartet wurden +0,4 %, nach +0,3 % im Vormonat. Im Vergleich zum Vormonat sind die Preise für die Konsumenten sogar um -0,2 % gesunken.

Auch die Erzeugerpreise sind im Juni gesunken, wie von Experten im Durchschnitt erwartet um -0,8 % zum Vorjahr, nach sogar noch -1,4 % im Mai.

Durch die Überproduktion in China sinken die Preise. Und das dürfte auch für Güter gelten, die exportiert werden, unter anderem auch in die USA. Das ist eine schlechte Nachricht für die chinesische Wirtschaft, in der seit einigen Monaten das Risiko einer Deflation herrscht, aber eine positive für die US-Notenbank, die sich über eine importierte Disinflation freuen kann.

Tendenziell stabile Ölpreise

Ebenso kann sich die Fed über tendenziell stabile Ölpreise freuen. Denn die Preisschwankungen bei dem schwarzen Gold scheinen kleiner zu werden (siehe blaue Linien im folgenden Chart).

Etwas problematisch ist sicherlich, dass der Ölpreis der US-Sorte West Texas Intermediate (WTI) kürzlich binnen eines Monats um mehr als 16 % angestiegen ist und er damit aktuell wieder oberhalb meiner Zielspanne (gelb) notiert. Doch seit dem Anstieg hat er auch schon wieder um mehr als 4 % nachgegeben und scheint nun wieder in einer Abwärtsbewegung zu stecken.

Der Rückgang der Ölpreise lässt sich mit schwindenden Ängsten vor Schäden durch den Hurrikan „Beryl“ begründen, der in den vergangenen Tagen vor der US-Südküste gewütet hat. Öl- und Gasfirmen, die ihre Arbeiten deswegen einstellen mussten, haben diese bereits wieder aufgenommen. Einige Häfen wurden wieder geöffnet. Und es gibt erste Anzeichen, dass die Auswirkungen des Hurrikans in Texas relativ gering geblieben sind. Sollte das so bleiben, könnte sich die Abwärtsbewegung der Ölpreise fortsetzen. Und sollte auch die Schwankungsbreite der Ölpreise weiter abnehmen, wäre die Wirkung der Ölpreise auf die Inflation für die Notenbanken leichter kalkulierbar.

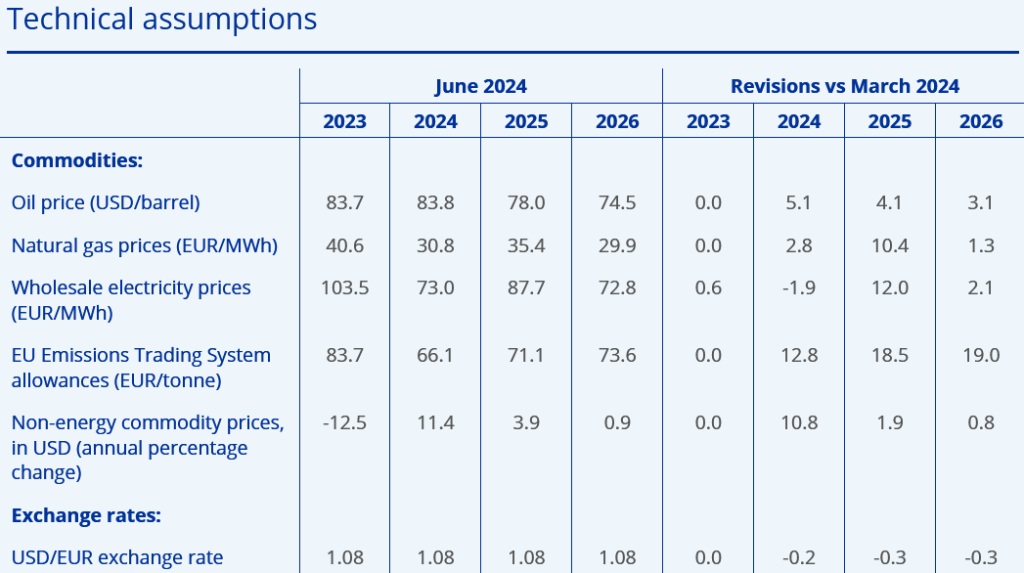

Die Europäische Zentralbank (EZB) geht zum Beispiel von einem bei 83,8 USD stabilen Ölpreis im laufenden und einem auf 78,0 USD sinkenden Ölpreis im kommenden Jahr aus.

(Quelle: EZB)

Das würde durchaus zur aktuellen Tendenz einer abnehmenden Schwankungsbreite passen.

Solange das so bleibt und solange die zukünftigen Konjunkturdaten die Erwartungen der Notenbanken und der Märkte (Hoffnung auf baldige Leitzinssenkungen) erfüllen, könnte es bei mäßigen Kursreaktionen und einer Fortsetzung aktueller Trends oder Konsolidierungen bleiben – und damit (leider) auch beim Sommerloch. (Wobei ich mir ein wenig Ruhe nach den turbulenten Kursschwankungen bzw. Kursrallys der vergangenen Wochen und Monate durchaus wünsche).

Achten Sie also auf die genannten Termine in dieser Woche und die Reaktionen der Märkte darauf. Mehr dazu auch hier, wenn es so weit ist.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus