- Alle Finanzinstrumente

- Indizes

- Aktien

- ETFs

- Fonds

- Rohstoffe

- Währungen

- Krypto

- Anleihen

- Zertifikate

Versuchen Sie es noch einmal mit einem anderen Suchbegriff

Darum ist das Potential der aktuellen Gegenbewegungen begrenzt

Am 6. Oktober haben die Renditen an den Anleihemärkten ein Hoch markiert. Seitdem befinden sie sich in einer Gegenbewegung, wie der folgende Chart der 10-jährigen US-Staatsanleihe zeigt.

Zeitgleich haben auch die Aktienmärkte eine Gegenbewegung gestartet – ihre aktuelle Kurserholung. Man kann also sagen, dass sinkende Anleiherenditen zu steigenden Aktienkursen geführt haben. Diese These ist auch logisch, weil hohe Anleiherenditen eine Konkurrenz für Aktien sind und sinkende Anleiherenditen somit Aktien wieder attraktiver machen.

Bei hohen Anleiherenditen braucht es keine Leitzinsanhebung mehr

Ein Grund für die Kehrtwende am Anleihemarkt sind Aussagen von Mitgliedern der US-Notenbank, wonach der Leitzins nicht weiter erhöht werden muss. „Wenn sich der Arbeitsmarkt weiterhin abkühlt und die Inflation sich unserem Ziel nähert, können wir die Zinssätze konstant halten und die Maßnahmen der Geldpolitik weiter wirken lassen“, sagte zum Beispiel die Chefin des Fed-Bezirks San Francisco, Mary Daly, am 5. Oktober vor dem Economic Club of New York.

Angesichts der restriktiven Geldpolitik, der großen Fortschritte auf dem Weg zu einer Inflationsrate von 2 % und des jüngsten Anstiegs der Renditen von US-Staatsanleihen sei eine Zinspause möglich, so Daly. Mit dem Anstieg der langfristigen Zinssätze in den vergangenen Wochen „ist die Notwendigkeit für uns, weitere Maßnahmen zu ergreifen, geringer geworden, weil die Finanzmärkte sich bereits in diese Richtung bewegen und die Arbeit erledigt haben“, sagte sie zudem.

Wenn nun aber die Renditen am Anleihemarkt sinken, könnte damit eine weitere Leitzinsanhebung wieder auf die Agenda der Währungshüter rücken. Und daher ist aus meiner Sicht derzeit das Potential für sinkende Zinsen bzw. Renditen und somit auch für steigende Aktienkurse begrenzt.

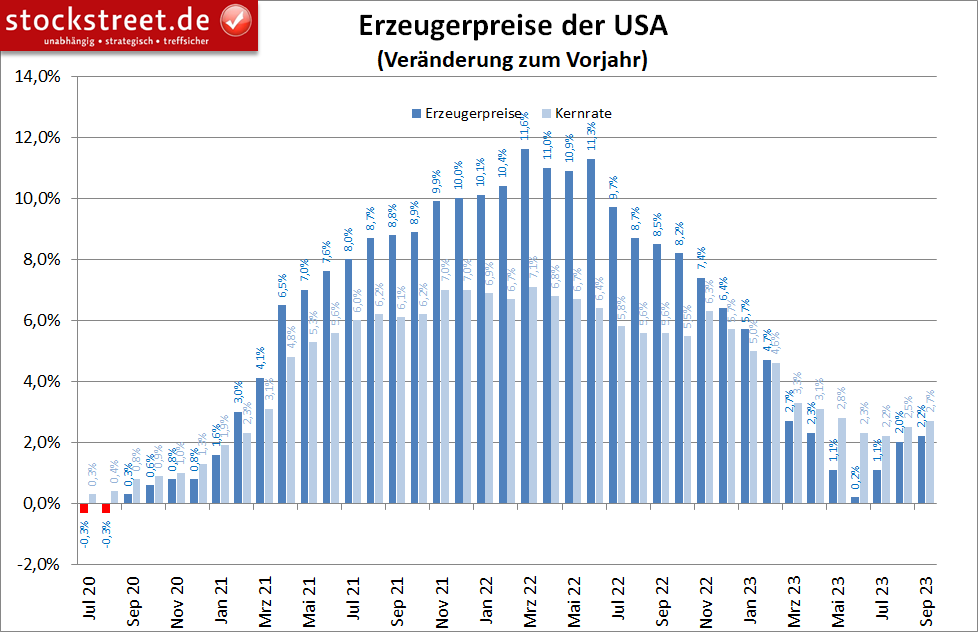

Der Trend bei den US-Erzeugerpreisen geht wieder nach oben

Um Hinweise auf die Notwendigkeit einer weiteren Leitzinsanhebung zu erhalten, sollte man auch die Preis- und Inflationsdaten weiterhin genau im Auge behalten. Gestern wurde der Erzeugerpreisindex der USA für den Monat September veröffentlicht. Und dieser fiel höher als erwartet aus. Zum Vormonat gab es einen Anstieg um +0,5 %, statt erwarteter +0,3 %. Immerhin: Im August lag der Anstieg noch bei +0,7 %.

Allerdings: Im Vergleich zum Vorjahr stiegen die Preise im Durchschnitt um +2,2 %, nach +2,0 % im August. Erwartet worden war hier ein Rückgang auf +1,6 %. Und seit dem Tief vom Juni (+0,2 %) geht die Tendenz wieder nach oben.

Die Kernrate lag im September sogar bei +2,7 %, nach +2,5 % im August. Erwartung: +2,3 %. Auch hier hat die Kurve wieder nach oben gedreht.

Gegenbewegungen am Aktien- UND Anleihemarkt waren zu erwarten

Die aktuelle Entwicklung am Anleihemarkt dürfte daher nicht mehr sein als eine schlichte Gegenbewegung. Die Renditen waren seit Anfang April stark gestiegen, wobei sich der Trend seit der jüngsten Zinsentscheidung noch einmal beschleunigt hatte. Im Gegenzug fielen die Anleihekurse, ebenfalls seit Mitte September mit einer Trendbeschleunigung. Vor genau einer Woche hatte ich dazu bereits geschrieben, dass daher „eine baldige Gegenbewegung ansteht“. Es war also zu erwarten, dass die aktuellen Gegenbewegungen am Aktien- und Anleihemarkt gleichzeitig stattfinden würden. (Zitat: „Eine Gegenbewegung am Anleihemarkt könnte dann auch zu einer Kurserholung an den Aktienmärkten führen, …“)

Bund-Future bleibt wie erwartet in seinen Abwärtstrendkanälen

Beim Bund-Future hat dies nun dazu geführt, dass „sowohl der übergeordnete als auch der kurzfristige Abwärtstrendkanal fortgesetzt wird“, genau wie vor einer Woche geschrieben.

Und ich kann mir aktuell nicht vorstellen, dass die Abwärtstrendkanäle nach oben gebrochen werden. Für einen solchen Anstieg, der mit einem entsprechend deutlichen Rückgang der Renditen einhergehen würde, sehe ich aktuell nicht die fundamentalen Voraussetzungen (Stichwort: Geldpolitik).

Eurozone: Inflationserwartungen leicht gestiegen

Zumal gestern gemeldet wurde, dass die Verbraucher in der Eurozone einer aktuellen EZB-Umfrage zufolge mittelfristig mit einer höheren Inflation rechnen. Im August gingen sie im Mittel davon aus, dass die Teuerung binnen 3 Jahren bei 2,5 % liegen wird. In der Juli-Umfrage hatte sich ein Medianwert von 2,4 % ergeben.

Ihre Inflationserwartungen auf 12-Monatssicht schraubten die Konsumenten ebenfalls etwas nach oben: Sie rechnen derzeit mit einer Teuerung von 3,5 %, nach 3,4 % im Juli.

Da für die Notenbanken auch die Inflationserwartungen sehr wichtig sind, ist angesichts der aktuellen Umfrageergebnisse kein Spielraum für einen Rückgang der Renditen, der den Kampf gegen die Inflation erschweren würde.

Und daher rechne ich damit, dass sich der Bund-Future eher auf dem aktuellen Niveau einpendelt, auch weil der EZB-Leitzins sich wohl auf absehbare Zeit nicht mehr verändern wird. Trades bieten sich daher beim Bund-Future weiterhin nicht an (siehe auch „Darum dürfte die aktuelle Bund-Future- und EUR/USD-Schwäche bald enden“).

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

Verwandte Beiträge

Die Deutsche Bundesbank hat für das Geschäftsjahr 2024 einen Rekordverlust von 19,2 Milliarden Euro ausgewiesen – den höchsten in ihrer Geschichte und den ersten Fehlbetrag seit...

Hol dir jetzt InvestingPro zum günstigsten Preis des Jahres – exklusiv für dich! Jetzt sichern! Risikohinweis: In meinen Videos äußere ich ausschließlich meine Meinung. Dies...

Dow Jones Analyse ab dem 25. Februar 2025

Sind Sie sicher, dass Sie %USER_NAME% sperren möchten?

Dadurch werden Sie und %USER_NAME% nicht mehr in der Lage sein, Beiträge des jeweils anderen auf Investing.com zu sehen.

%USER_NAME% wurde erfolgreich zu Ihrer Sperrliste hinzugefügt.

Da Sie diese Person entsperrt haben, müssen Sie 48 Stunden warten, bevor Sie sie wieder sperren können.

Sagen Sie uns Ihre Meinung zu diesem Kommentar

Vielen Dank!

Ihre Meldung wurde zur Überprüfung an unsere Moderatoren geschickt

Kommentieren

Wir möchten Sie gerne dazu anregen, Kommentare zu schreiben, um sich mit anderen Nutzern auszutauschen. Teilen Sie Ihre Gedanken mit und/oder stellen Sie anderen Nutzern und den Kolumnisten Fragen. Um jedoch das Niveau zu erhalten, welches wir wertschätzen und erwarten, beachten Sie bitte die folgenden Kriterien:

Diejenigen, die die oben genannten Regeln missachten, werden von der Webseite entfernt und können sich in der Zukunft je nach Ermessen von Investing.com nicht mehr anmelden.