- Angst und Panik können zu verpassten Anlagechancen führen, selbst in den stärksten Bullenmärkten.

- Negatives Denken nach einer Börsenbaisse stellt für Investoren häufig eine Falle dar, weshalb es besonders wichtig ist, sich auf praktische Strategien wie Diversifizierung und Vermögensverteilung zu konzentrieren.

- Verlassen Sie sich nicht ausschließlich auf den Rat von Experten oder auf Wirtschaftsprognosen, sondern orientieren Sie sich an der Realität und behalten Sie Ihre eigenen Anlageziele im Auge, um unnötige Risiken zu vermeiden.

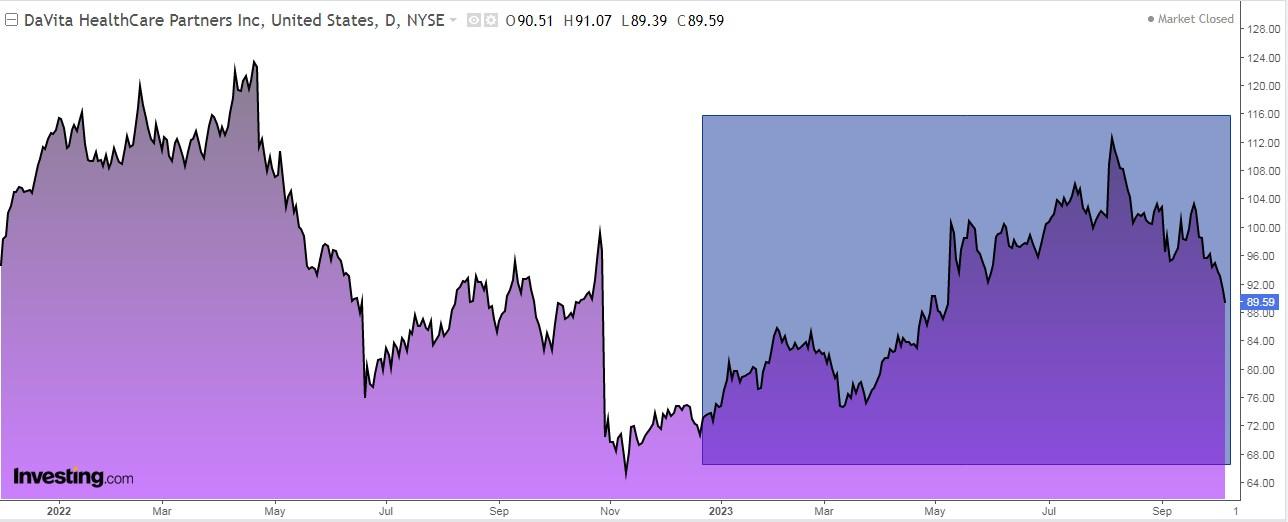

Im März 2009 erschütterte der Subprime-Meltdown die Investoren und das gesamte Finanzsystem. Der Markt war seit seinem Höchststand im Oktober 2007 um rund 58 % eingebrochen.

Ab März 2009 kletterte der Markt dann fünf Monate in Folge.

Allerdings waren sich Investoren und Branchenexperten einig, dass es sich nur um eine technische Erholung handelte und dass der Markt bald wieder abwärts tendieren würde – „Wer hier kauft, tut das auf eigenes Risiko“ ....

Quelle: Fundstrat, Bloomberg

Was dann geschah, ist in die Geschichte des Börsenhandels eingegangen - als eins der besten Jahrzehnte mit einem der stärksten Bullenmärkte aller Zeiten.

So etwas passiert immer wieder. Wenn sich dann noch Ökonomen, Medien und Fondsmanager auf die Negativität nach dem Bärenmarkt stürzen, ist es leicht, der allgemeinen Angst und Panik nachzugeben.

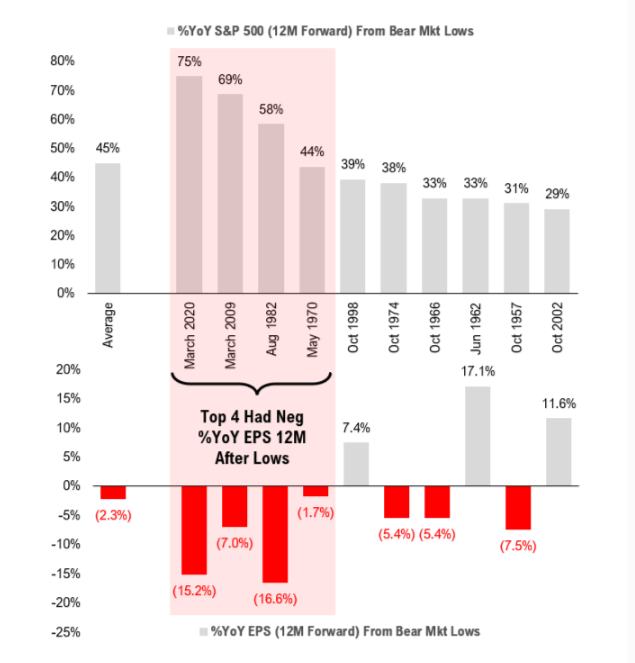

Und nun hören wir immer wieder, dass einer der möglichen Gründe für den nächsten großen Crash (der angeblich unmittelbar bevorsteht) sinkende Unternehmensgewinne sind.

Fakt ist, die Märkte haben nach einer Baisse wie der im Jahr 2022 immer immer die größten Sprünge in der Geschichte gemacht (graue Säulen)... und das bei sinkenden Unternehmensgewinnen (rote Säulen).

Das Spiel läuft immer wieder gleich ab: Wir können bärisch oder bullisch sein, und für jede These immer Daten, ein Diagramm oder einen Experten finden, die unsere bewusste oder unterbewusste VOREINGENOMMENHEIT bestätigen.

Tatsächlich müssen wir jetzt wieder in die Realität zurückkehren und uns auf die langweiligen Dinge konzentrieren: Diversifizierung, strategische und taktische Asset Allocation und Neugewichtung – alles Dinge, die ich gebetsmühlenartig wiederholen werde.

Um diesen Erfahrungen praktische Lehren abzugewinnen, habe ich auch eine Kolumne für ein 60/40-Portfolio für den Zeitraum bis 2030 gestartet, in der Hoffnung, dass die darin enthaltenen Informationen und Hinweise hilfreich sein werden.

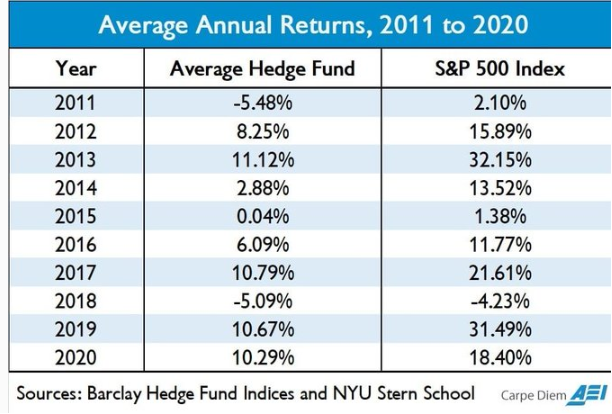

Und zum Thema der berühmten Profis nur so viel: Hier können Sie sehen, wie sie in den letzten zehn Jahren im Vergleich zum Index S&P 500 abgeschnitten haben:

Quelle: NYU School

Sie haben ihn nicht in einem einzigen Jahr geschlagen. Sie fragen sich „Worüber reden wir hier eigentlich?“. Ganz einfach - wenn man auf alle hört, riskiert man Verluste.

Haftungsausschluss: Dieser Artikel dient ausschließlich zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Anlage dar und soll nicht zum Kauf irgendwelcher Vermögenswerte anregen. Ich möchte Sie darauf hinweisen, dass jede Art von Vermögenswerten mit einem hohen Risiko behaftet ist und aus vielen Perspektiven bewertet werden muss. Daher muss der Investor jede Investitionsentscheidung selbst treffen und das damit verbundene Risiko selbst tragen.