Das Hauptthema dieser Handelswoche liegt ganz klar auf dem sogenannten und seit dem 19.06. gespielten Taper seitens der Fed.

Die am Dienstag veröffentlichten ZEW-Daten aus Deutschland, welche über den Erwartungen lagen und die Verbraucherpreise aus den USA, die unter den Erwartungen lagen (und dahingehend interpretieren ließen, dass man aus niedrigeren Inflationsdaten einen größeren Spielraum für die Fed bzgl. der Beibehaltung von QE bzw. einer geringer als erwarteten Reduktion quantitativer Maßnahmen schließt) sorgten für keine Bewegung.

Dass ein Taper bereits eingepreist ist, steht außer Frage. Alleine die Entwicklung der Zinsen auf 10-jährige US-T-Notes ausgehend von den Mai-Tiefs (um 1,6%) zu den September-Hochs (um 3,0%) zeigt, dass die Marktteilnehmer eine Reduktion der US-Staatsanleiheaufkäufe auf Monatsbasis bereits antizipieren.

Quelle: bloomberg.com

Doch durch die letzten US-Wirtschaftsdaten kamen erste Zweifel auf, ob die Fed überhaupt in so großem Umfang tapern kann, wie es der Markt zu antizipieren scheint (Umfragen unter Wirtschaftsexperten zeigen, dass der Konsens im Bereich zwischen 15 – 20 Mrd. USD gelegen haben dürfte (vor den NFPs am 06.09. und den Einzelhandelsumsätzen am 13.09.).

Bereits in meiner Wochenanalyse für den EUR/USD schrieb ich, dass ich mittlerweile nur einen Taper im Bereich um 5 Mrd. USD erwarte.

Bevor wir uns auf die möglichen Szenarien / Ausgänge des Fed-Tapers konzentrieren, zuunächst ein Blick auf den derzeitigen Konsens, welcher sich mittlerweile durchgesetzt hat:

- Beibehaltung des Leitzinsniveaus von derzeit 0,00 – 0,25%

- Reduktion der US-Staatsanleiheaufkäufe um 10 Mrd. USD auf 35 Mrd. USD und Beibehaltung der MBS-Aufkäufe von 40 Mrd. USD / Monat

Szenario 1:

Reduktion QE bleibt aus oder fällt niedriger als erwartet aus, sprich < 10 Mrd. USD

Wie man sieht, weicht meine Einschätzung nur marginal vom Bloomberg-Konsens ab, könnte aber dennoch massive Auswirkungen haben.

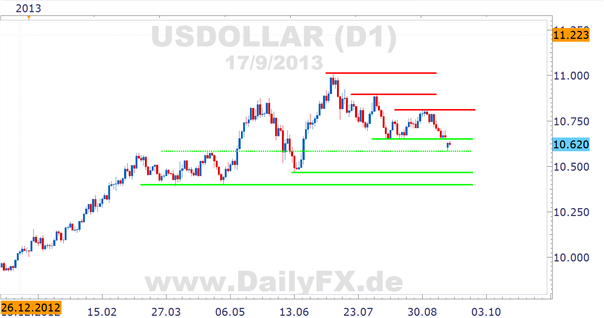

Zu erwarten wäre, dass es zu einem regelrechten Sell Off in bspw. 10-jährigen US-Staatspapieren käme. Der US Dollar Index von FXCM dürfte sein derzeitiges Wochentief bei 10.584 Punkten brechen und in Richtung der Mai-Tiefs um 10.470 Punkten verkauft werden. Es wären starke Rallies im AUD/USD und NZD/USD zu erwarten, ebenso im GBP/USD. Interessant würde wie sich der meines Erachtens in Relation zu diesen Majors schwache Euro schlagen würde: käme die 1,3450er Marke in Bedrängnis? Ich wäre gespannt...

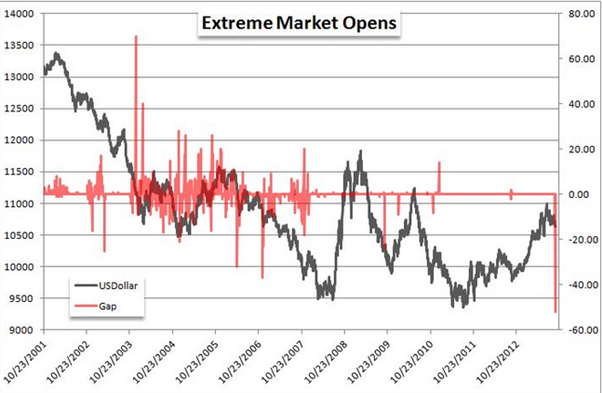

Was meines Erachtens für dieses Szenario spricht zeigt ein Blick auf eine Grafik meines US-Kollegen John Kicklighter: ein Blick auf die Up und Down Gaps im USD zurück bis ins Jahr 2001. Das Down Gap im USD Index am Montag war das größte, welches John in seinen Aufzeichnungen je gefunden hat.

Die letzten Male, dass solche Gaps auftraten war die Richtung für die kommenden Wochen in Richtung des Gaps vorherbestimmt was gegen den USD sprechen würde...

Szenario 2: Reduktion QE fällt wie erwartet aus und entspricht obigem Konsens, sprich = 10 Mrd. USD.

Die Hauptfrage wird hier sein, wie sich die Rhetorik Bernankes darstellt:

- Wie sieht der Plan für weitere QE-Reduktionen aus?

Einige Fed-Offizielle dürften sich noch an den Kollaps an den Bond-Märkten 1994 erinnern. Um einen solchen Bond-Sell Off bzw. ein zu starkes Anziehen der US-Zinsen zu vermeiden dürfte Bernanke darauf verweisen, dass man weiter genau zukünftige Konjukturdaten (besonders vom Arbeitsmarkt) betrachten wird und ausgehend von diesen über weitere Reduktionen entscheiden wird.

- Wie sieht der Ausblick der Fed für die US-Konjunktur generell aus?

Die Fed liefert morgen ein Update für ihren Wachstumsausblick, Inflations und den Arbeitsmarkt. Liegen diese Projektionen unter den vom Markt erwarteten, wäre dies ein tendenziell „dovishes“ Signal, sprich: die Fed dürfte potentiell länger als erwartet an ihrer Niedrigzinspolitik (bspw. von 2015 ins Jahr 2016).

Szenario 3: Reduktion QE fällt unerwartet höher aus sprich > 10 Mrd. USD

Mit Sicherheit das unwahrscheinlichste Szenario, aber eines was den US-Dollar auf breiter Front stark bullish reagieren lassen würde.

Aber wie geschrieben: es ist sehr unwahrscheinlich, der Grund ist: die Fed will vermeiden, dass die Zinsen für US-Bonds durch die Decke schießen und es zu einem Bond-Meltdown kommt wie in 2) thematisiert.