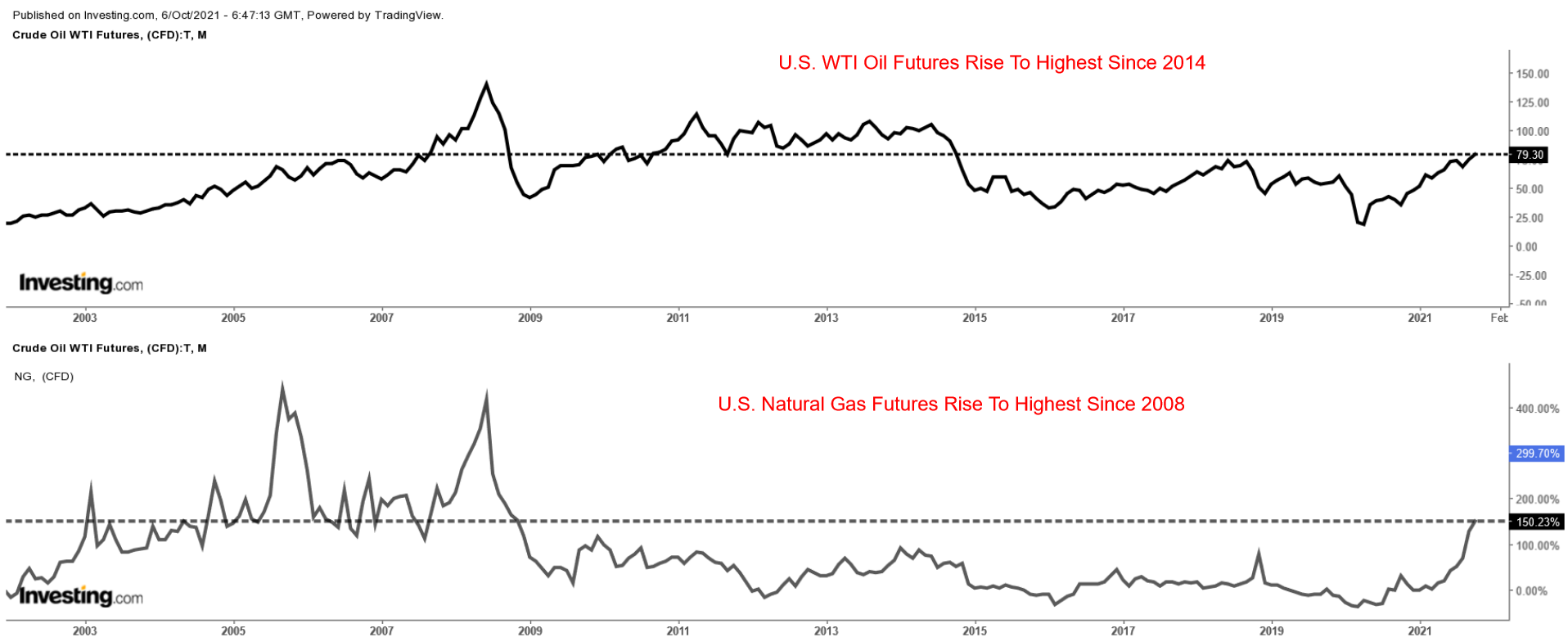

Energieaktien gehörten in den letzten Wochen zu den Favoriten der Börsianer, beflügelt durch eine fulminante Rallye der Preise für Rohöl und Erdgas, die beide auf dem höchsten Stand seit Jahren notieren.

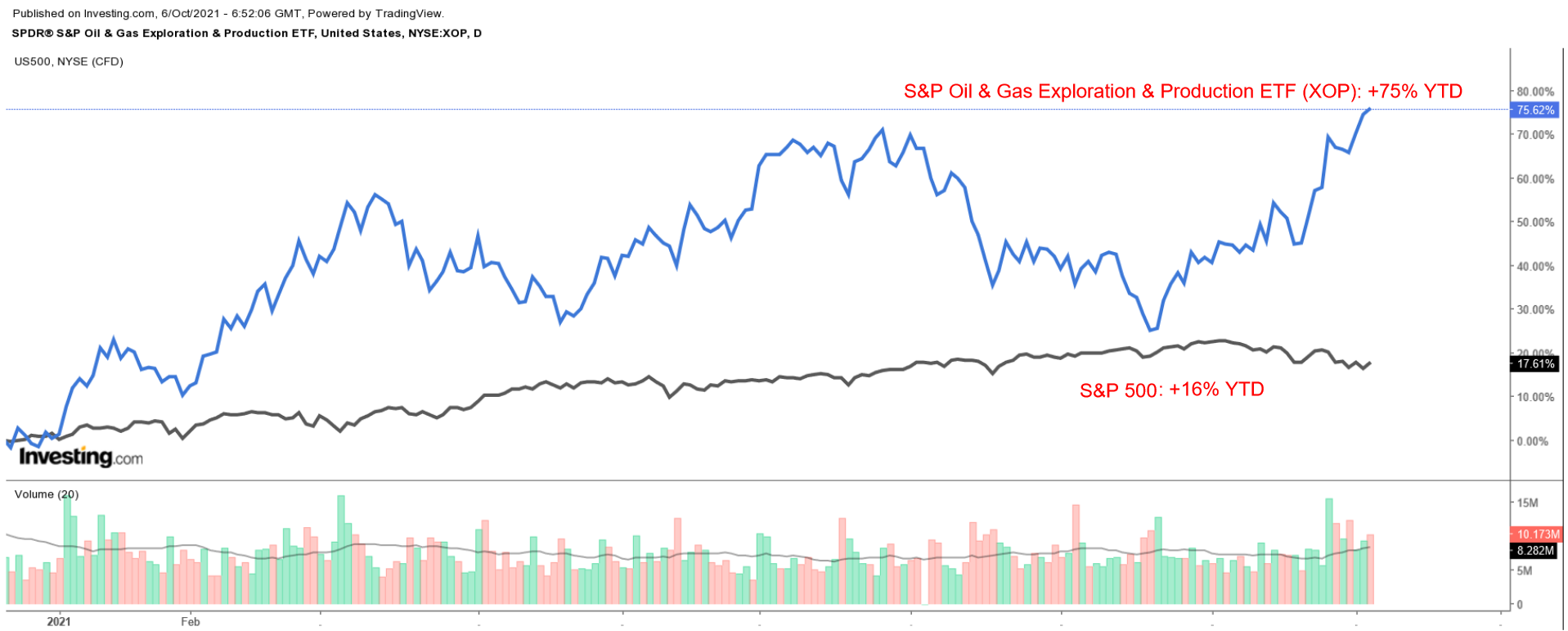

Es überrascht daher nicht, dass einer der wichtigsten ETFs für den Energiesektor - der SPDR S&P Oil & Gas Exploration & Production Fund (NYSE:XOP) - seit Jahresbeginn um 75 % gestiegen ist und damit den höchsten Stand seit Juli 2019 erreicht hat. Im Vergleich dazu ist der S&P 500 im selben Zeitraum um etwa 16 % gestiegen.

Da die Rohöl- und Gaspreise vor neuen Höchstständen stehen, stellen wir im Folgenden drei Energietitel vor, die gut positioniert sind, um ihren Höhenflug in den kommenden Wochen und Monaten fortzusetzen.

1. Pioneer Natural Resources

- Kursentwicklung seit Jahresbeginn: +59,7%

- Börsenwert: 42,3 Milliarden US-Dollar

Pioneer Natural Resources (NYSE:PXD) ist einer der größten Konzerne, der sein Geld mit der Exploration und Produktion von Schieferöl und Erdgas in den Vereinigten Staaten verdient. Das Unternehmen exploriert, entwickelt und produziert Öl, Gas und Flüssiggas, wobei es sich hauptsächlich auf den Midland-Teil des Permischen Beckens in West-Texas konzentriert.

Die Aktien des Energieunternehmens aus Irving in Texas haben in diesem Jahr den breiteren Markt deutlich geschlagen und sind 2021 um etwa 60% gestiegen. In den letzten 12 Monaten betrug der Kursgewinn sogar 110%, da die Aktie von der erstaunlichen Rallye der Öl- und Erdgaspreise profitierte.

PXD stieg am Dienstag auf den höchsten Stand seit Oktober 2018, bevor sie den Handel mit 181,96 US-Dollar auf einem neuen Dreijahreshoch abschloss. Auf dem aktuellem Niveau hat Pioneer eine Marktkapitalisierung von 42,3 Milliarden US-Dollar und ist damit der fünftgrößte US-Energieproduzent hinter Exxon Mobil (NYSE:XOM), Chevron (NYSE:CVX), ConocoPhillips (NYSE:COP) und EOG Resources (NYSE:EOG).

Mit starken Zuwächsen seit Jahresbeginn bleibt Pioneer einer der besten Werte für Anleger, die von der anhaltenden Erholung der amerikanischen Öl- und Gasindustrie profitieren möchten.

Exploration und Produktion des Unternehmens im Permian Basin dürften sich auch in Zukunft glänzend entwickeln und das Gewinn- und Umsatzwachstum ankurbeln, während es gleichzeitig von den hohen Gas- und Ölpreisen profitiert.

Pioneer, das Anfang August gemischte Finanzergebnisse für das zweite Quartal vorlegte, kündigte die Einführung einer ersten variablen Dividende von 1,51 US-Dollar pro Aktie an. Das Unternehmen wird seinen nächsten Quartalsbericht am Montag, dem 1. November, nach Handelsende in den USA, vorlegen.

Der Durchschnitt der Schätzungen sagt für das dritte Quartal einen Gewinn pro Aktie von 3,83 US-Dollar voraus, was gegenüber dem Gewinn je Aktie von 0,17 US-Dollar im Vorjahreszeitraum eine satte Steigerung um 2.100% wäre. Der Umsatz dürfte im Vergleich zum Vorjahr um 154 % auf 4,63 Milliarden US-Dollar steigen, vor allem dank der beeindruckenden Erholung der Rohöl- und Gaspreise.

Neben den Umsatz- und Gewinnzahlen dürften die Anleger auch die neuen Öl- und Gasproduktionsziele von Pioneer für das nächste Jahr sowie die Pläne des Unternehmens, mehr Cash an die Aktionäre zurückzugeben, im Auge behalten.

2. Devon Energy

- Kursentwicklung seit Jahresbeginn: +157,4%

- Börsenwert: 26,2 Milliarden US-Dollar

Devon Energy (NYSE:DVN) ist eines der führenden unabhängigen Energieunternehmen in den USA mit Aktivitäten in vier Schieferregionen: dem Delaware Basin, dem Eagle Ford (NYSE:F), dem Powder River Basin und dem Anadarko Basin. Das Unternehmen ist auch in der Schieferformation STACK in Oklahoma tätig.

Die Aktien des in Oklahoma City, Oklahoma, ansässigen Energieunternehmens haben sich in diesem Jahr hervorragend entwickelt und sind im Jahr 2021 bisher um 157 % gestiegen. Dabei profitiert das Unternehmen von robusten Fördermengen und hohen Öl- und Gaspreisen. In den letzten 12 Monaten ist die Devon-Aktie um 324 % geklettert und gehört damit zu den besten Werten in diesem Sektor.

Die DVN-Aktie kletterte gestern mit 40,24 US-Dollar auf ein neues Dreijahreshoch, bevor sie den Handel bei 40,08 US-Dollar beendete. Auf aktuellem Niveau hat Devon einen Marktwert von 26,2 Milliarden US-Dollar.

Die Zukunft des Low-Cost-Produzenten sieht vielversprechend aus, zum Teil wegen seiner robusten Gewinne im laufenden Jahr, aber auch wegen seiner führenden Position in der US-amerikanischen Öl- und Gasindustrie.

Sowohl der Gewinn als auch der Umsatz von Devon lagen im zweiten Quartal leicht über den Schätzungen. Das Unternehmen veröffentlicht seine Ergebnisse für das dritte Quartal am Dienstag, den 2. November, nach Börsenschluss.

Der Durchschnitt der Schätzungen sieht einen Gewinn von 0,89 US-Dollar pro Aktie, nach einem Verlust von 0,04 US-Dollar im Vorjahreszeitraum. Der Umsatz soll im Jahresvergleich um fast 195% auf 3,16 Milliarden US-Dollar gestiegen sein, vor allem wegen der gestiegenen Öl- und Gaspreise sowie des Wachstums des globalen Energieverbrauchs.

Das Augenmerk der Aktionäre dürfte jedoch vor allem auf den Plänen des Unternehmens liegen, mehr Geld an die Anleger zurückzugeben. Devon kündigte für das zweite Quartal eine festgelegte plus variable Dividende von 0,49 US-Dollar pro Aktie an, was einer Steigerung von 44 % gegenüber der Ausschüttung im vorangegangenen Quartal entspricht.

3. Diamondback Energy

- Kursentwicklung seit Jahresbeginn: +115,2%

- Börsenwert: 18,1 Milliarden US-Dollar

Diamondback Energy (NASDAQ:FANG) ist einer der größten Öl- und Erdgasproduzenten im Permischen Becken und damit ein wichtiger Akteur im US-Energiesektor. Die Region, die sich über Westtexas und Südost-New Mexico erstreckt, macht etwa 30% der heimischen US-Ölförderung aus.

Die Aktien des in Midland, Texas, ansässigen Unternehmens, dessen Kerngeschäft die Exploration, Entwicklung und Produktion von Rohöl, Erdgas und Erdgasflüssigkeiten ist, sind in diesem Jahr um rund 115 % gestiegen. Im Vergleich zum Vorjahr liegt die Rendite sogar bei 241%, da die steigenden Rohöl- und Gaspreise die Stimmung am Markt gegenüber dem Energieproduzenten stark verbessert haben.

Die FANG-Aktie schloss am Dienstag bei 104,16 US-Dollar und damit über einem Zweijahreshoch, was dem Energieunternehmen einen Börsenwert von 18,1 Milliarden US-Dollar verleiht.

Diamondback dürfte weiterhin von den sich verbessernden Fundamentaldaten des Energiemarktes profitieren, insbesondere da die Rohöl- und Erdgaspreise auf neue Mehrjahreshochs zusteuern.

Der hochfliegende Öl- und Gasproduzent, der die Erwartungen für Gewinn und Umsatz im zweiten Quartal deutlich geschlagen hat, legt am Montag, den 1. November, nach Börsenschluss seine aktuellen Finanzergebnisse vor.

Analystenschätzungen gehen von einem Gewinn von 2,65 US-Dollar pro Aktie im dritten Quartal bei einem Umsatz von 1,49 Milliarden US-Dollar aus, was einem Anstieg von etwa 327% bzw. 107% gegenüber dem Vorjahreszeitraum entspricht. Außerdem hoffen die Anleger, dass das Unternehmen seine Prognosen für das Gesamtjahr aktualisiert, um die positiven Auswirkungen der explodierenden Rohstoffpreise auf sein Geschäft zu berücksichtigen.

Gespannt werden die Marktteilnehmer auch darauf sein, ob das Energieunternehmen mehr Geld an die Aktionäre in Form höherer Dividendenausschüttungen und Aktienrückkäufe zurückgeben will. Im September genehmigte der Vorstand von Diamondback ein Aktienrückkaufprogramm in Höhe von bis zu 2 Milliarden US-Dollar, zusätzlich zu seinem Plan, 50 % des freien Cashflows an die Aktionäre zurückzugeben. Außerdem hat das Unternehmen kürzlich seine Dividende um 12,5 % auf jährlich 1,80 US-Dollar je Aktie erhöht.