Trotz der Schlagzeilen in den Medien, Podcasts und Sendungen, die den Eindruck erwecken, dass der "Untergang der Welt, wie wir sie kennen" bevorsteht, ist die Zuversicht der Anleger seit den Tiefstständen im Oktober deutlich gestiegen. Es ist nicht das erste Mal, dass wir über die Stimmung der Anleger sprechen, die in ihren Extremen oft völlig falsch liegt.

"Es ist besonders schwierig, 'gegen' den vorherrschenden Meinungsstrom anzuschwimmen. Eine solche Strategie wird als Contrarian-Investing oder konträrer Ansatz bezeichnet. Einer der berühmtesten Contrarian-Investoren ist Howard Marks, der einmal gesagt hat:

"Es ist nicht leicht, Widerstand zu leisten - und damit als konträrer Investor erfolgreich zu sein. Es gibt viele Faktoren, die eine solche Strategie erschweren, nicht zuletzt der natürliche Herdentrieb und der Schmerz, der entsteht, wenn man aus der Reihe tanzt, insbesondere dann, wenn das Momentum prozyklische Maßnahmen eine Zeit lang als richtig erscheinen lässt.

Wegen der ungewissen Zukunft und der Schwierigkeit, sich ganz sicher zu sein, dass die eigene Position die richtige ist - vor allem, wenn sich die Kurse gegen einen selbst bewegen -, ist es eine Herausforderung, ein einsamer Contrarian zu sein."

Der fettgedruckte Teilsatz ist das Hauptthema der heutigen Diskussion.

Anleger machen in extremen Stimmungslagen, egal ob optimistisch oder pessimistisch, die meisten Fehler. Das liegt vor allem an den Emotionen "Angst" und "Gier", die das Handeln bestimmen. Aus Sicht der konträren Anlagestrategen sollten wir "Käufer" sein, wenn alle verkaufen - und "Verkäufer", wenn alle kaufen.

Das ist jedoch schwierig, weil wir Menschen von unseren eigenen Emotionen dazu getrieben werden, "der Herde zu folgen." Howard Marks sagt sinngemäß, dass ein Contrarian Investor so etwas wie ein "einsamer Wolf" ist. Oftmals ist das aber die einzig richtige Strategie.

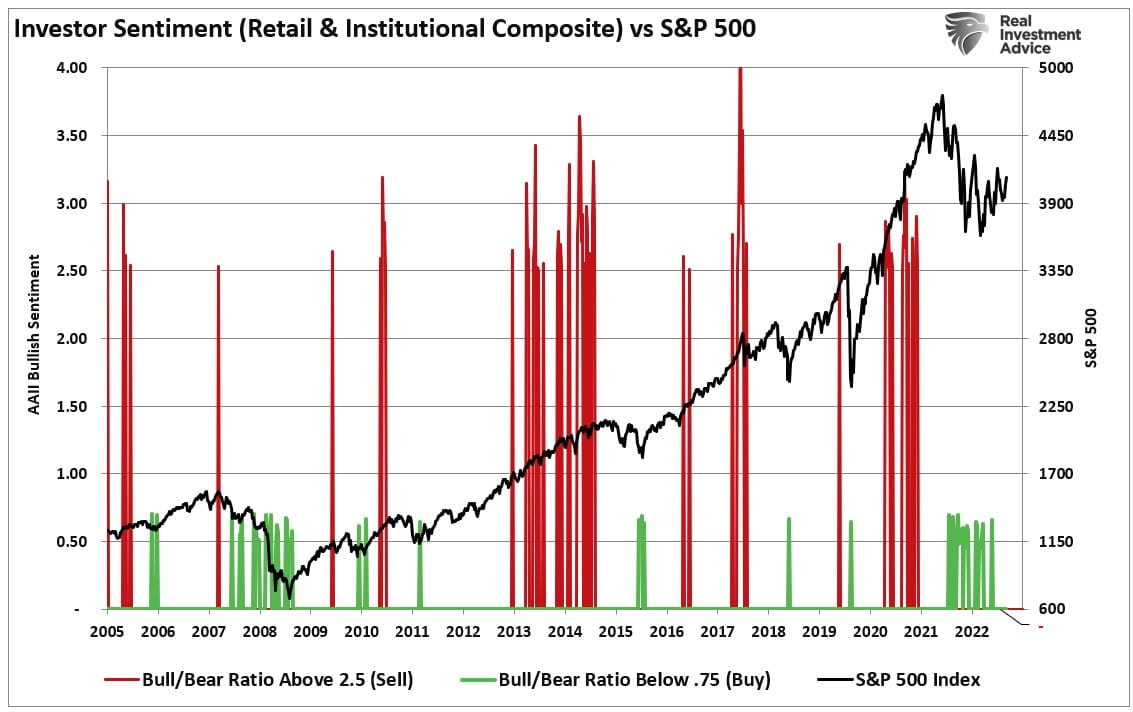

Der Chart unten zeigt einen zusammengesetzten Index der Anlegerstimmung (auf Wochenbasis). Er zeigt nur die Zeiträume an, in denen die Anleger im Vergleich zum S&P 500 Index extrem optimistisch oder pessimistisch eingestellt waren.

Es ist nicht ratsam, die Marktstimmung als Timing-Indikator für Investitionen zu verwenden, da eine extreme Stimmung - egal ob bullisch oder bärisch - über längere Zeiträume anhalten kann, wenn das Preismomentum erst einmal in eine Richtung tendiert. Die Erkenntnis, dass extreme Aufwärts- oder Abwärtsbewegungen in der Regel auf Marktexzesse hindeuten, ist jedoch unerlässlich, um die gefühlsmäßige Reaktion in Schach zu halten.

Am wichtigsten ist, dass wir erkennen müssen, dass die Stimmung der Anleger in der Mitte des Trends oft richtig liegt, während sie in Extremlagen oft falsch ist.

Beim Investieren hat Star Wars unrecht

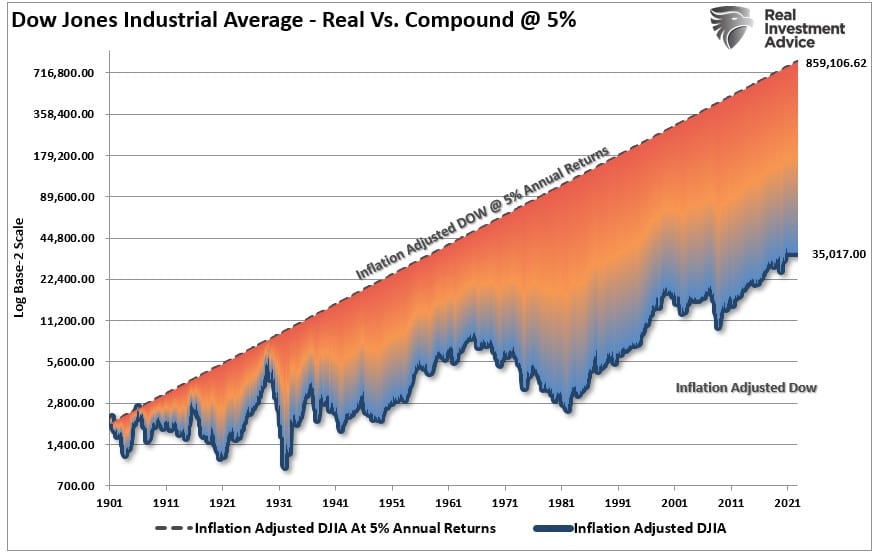

In den Star Wars-Filmen gibt es zahlreiche Szenen, in denen die Charaktere aufgefordert werden, "ihren Gefühlen zu vertrauen", wenn sie herausfinden wollen, was wahr ist. Das Problem ist, dass wir als Menschen dazu neigen, in vorübergehenden Ereignissen dauerhafte Trends zu sehen, vor allem bei unseren Investitionen. Wenn die Märkte steigen, glauben wir, dass der derzeitige Trend unendlich lange anhalten wird. Wenn die Märkte fallen, erwarten wir, dass sie auf Null zurückgehen. Beides stimmt nicht und ist auch der "Irrtum" von Strategien wie "Kaufen und Halten" und "aufgezinsten" Marktrenditen.

Ein kurzer Rückblick auf die Markthistorie zeigt, dass Märkte nicht unbegrenzt steigen oder fallen, und dass optimistische Phasen immer irgendwann in Pessimismus übergehen. Der Chart zeigt die Differenz zwischen dem realen Wert des Dow Jones Industrial und dem Wert, der sich ergeben würde, wenn er jährlich um 5 % wachsen würde (die so genannte Buy-and-Hold-Strategie). Der Unterschied bei den endgültigen Werten ist darauf zurückzuführen, dass die Phasen mit sinkenden Renditen die vorangegangenen Wachstumsperioden umkehren. Phasen sinkender Bewertungen machen diesen Aufzinsungseffekt zunichte.

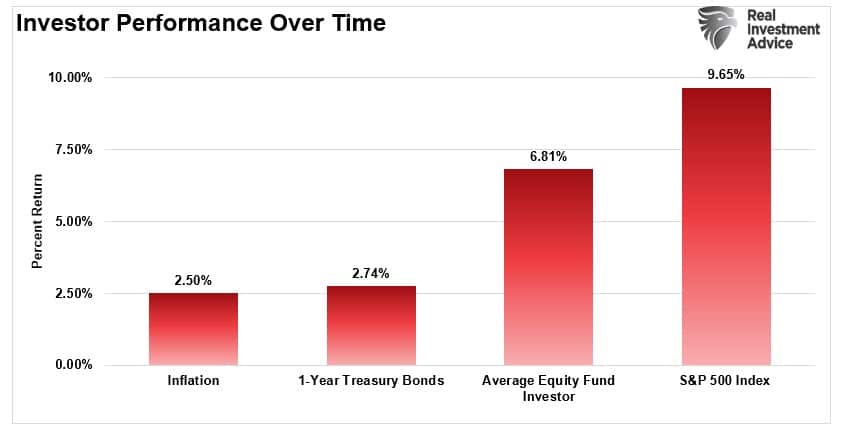

Dieser Unterschied zwischen den Ergebnissen ist schon schlimm genug - leider ist die Realität aufgrund der emotionalen Voreingenommenheit der Anleger noch viel schlimmer. Jedes Jahr erstellt Dalbar eine Investorenstudie, die die durchschnittliche Performance der Investoren im Vergleich zu den Marktrenditen darstellt. Im zitierten Artikel heißt es u.a.:

"Das nachfolgende Balkendiagramm zeigt die Unterschiede der Wertentwicklung und das Wachstum von 100.000 USD zwischen dem durchschnittlichen Aktienanleger und dem S&P 500 Index über die letzten 30 Jahre (bis 2022). Außerdem wird die durchschnittliche jährliche Rendite einer solchen ursprünglichen Investition mit der Inflationsrate und einem Index für kurzfristige Anleihen im gleichen Zeitraum verglichen."

Dalbar erklärt gut, warum es zwischen dem Durchschnittsanleger und dem Markt relativ große Performanceunterschiede gibt.

"Diese Forschungsreihe untersucht die Performance von Anlegern in Investmentfonds. Ziel ist es zu zeigen, wie Anleger ihre Portfolioperformance verbessern können, indem sie Verhaltensweisen unter Kontrolle bringen, die sie zu unvorsichtigem Handeln veranlassen.

Wenn Sie die Forschung von Dalbar über die Jahre hinweg verfolgt haben, wissen Sie, dass ein Thema immer wieder auftaucht. Die in diesen QAIB-Berichten analysierten längerfristigen Daten zeigen nämlich eindeutig , dass die Menschen bei ihren Investitionen meistens ihre eigenen schlimmsten Feinde sind.

Viele Anleger lassen sich häufig von kurzfristigen Strategien wie Market Timing oder der Jagd nach Performance leiten. Dabei stellt sich heraus, dass ihnen das Wissen und/oder die Fähigkeit fehlt, die notwendige Disziplin aufzubringen, um die Vorteile zu nutzen, die die Märkte über längere Zeiträume hinweg bieten können. Kurz gesagt, sie reagieren zu häufig auf Marktentwicklungen und riskieren damit ihre längerfristigen Erträge."

Vereinfacht gesagt, erliegen die Anleger oftmals in dem Moment ihren Emotionen, in dem sie entweder zu optimistisch oder zu pessimistisch sind, und zwar oft in dem Moment, in dem sie eigentlich genau das Gegenteil tun sollten.

Zu Beginn habe ich auf viele negative Schlagzeilen, Prognosen und eine Reihe von Daten hingewiesen, die auf schlechte Ergebnisse für die Aktienmärkte hindeuten. Der Optimismus nimmt jedoch entgegen aller Logik zu.

Wie sollten wir also die aktuelle Anlegerstimmung in unserem Portfoliomanagement berücksichtigen?

In der Mitte richtig, an den Extremen falsch

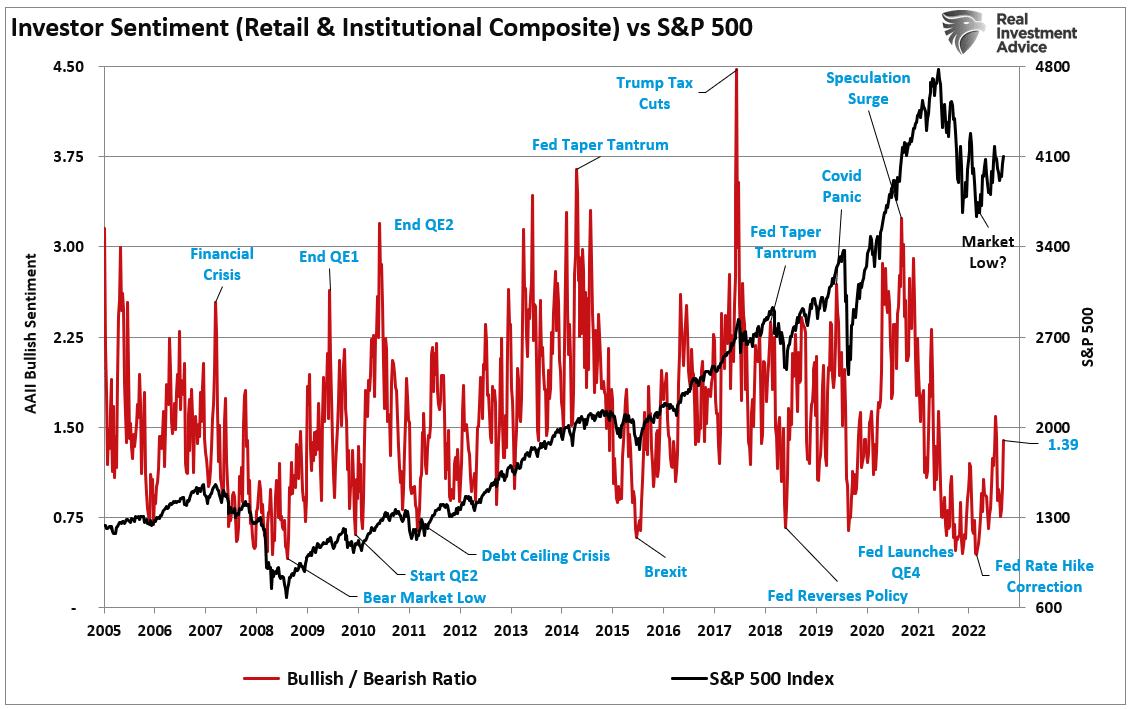

Wie bereits erwähnt, tendiert die Stimmung der Anleger, ob sie nun optimistisch oder pessimistisch ist, dazu, in der Mitte richtig zu liegen und in den Extremen falsch. Wenn wir unseren wöchentlichen Stimmungsindex erneut betrachten, sehen wir, dass er von einem extremen Low aus steigt.

Ein Rückblick auf das Jahr 2008 zeigt, dass die Stimmung über einen längeren Zeitraum schwach bleiben kann. Steigt der Index jedoch beständiger an, markiert er tendenziell den Tiefpunkt des Aktienmarktes. Das könnte das sein, was wir aktuell erleben.

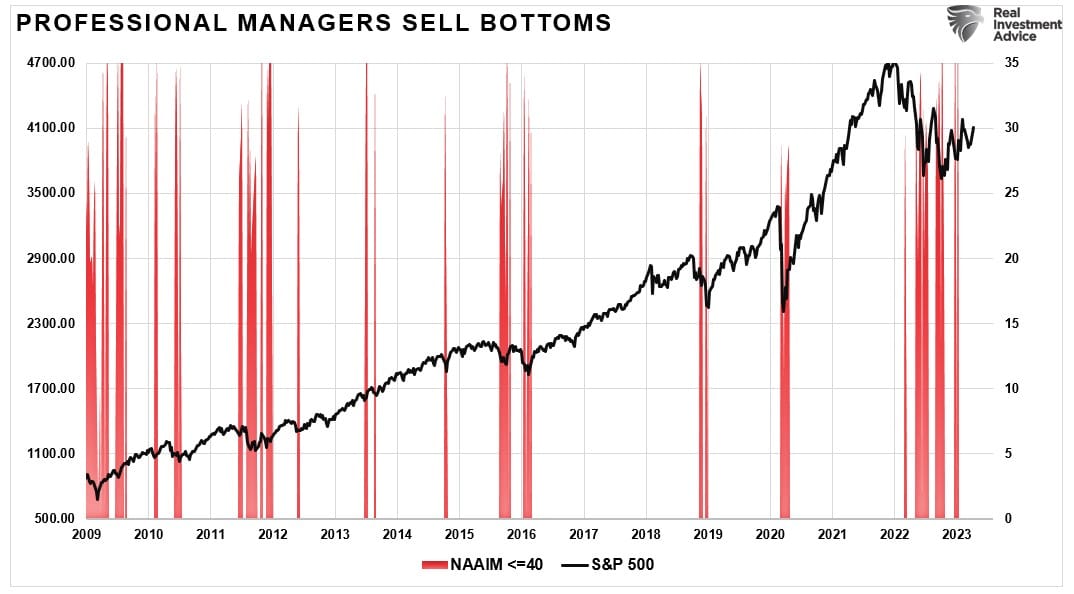

Doch während Menschen sich bei ihren Investitionen von Emotionen leiten lassen, leiden professionelle Anleger unter der gleichen Voreingenommenheit. Der amerikanische Verband aktiver Fondsmanager (National Association of Active Investment Managers - NAAIM) bildet das durchschnittliche Engagement seiner Mitglieder an den US-Aktienmärkten ab. Wenn dieser Index unter 40 % fällt, entspricht dies historisch gesehen einem Tiefpunkt des Marktes (umgekehrt entspricht ein Wert von über 90 % einem Höchststand des Marktes.)

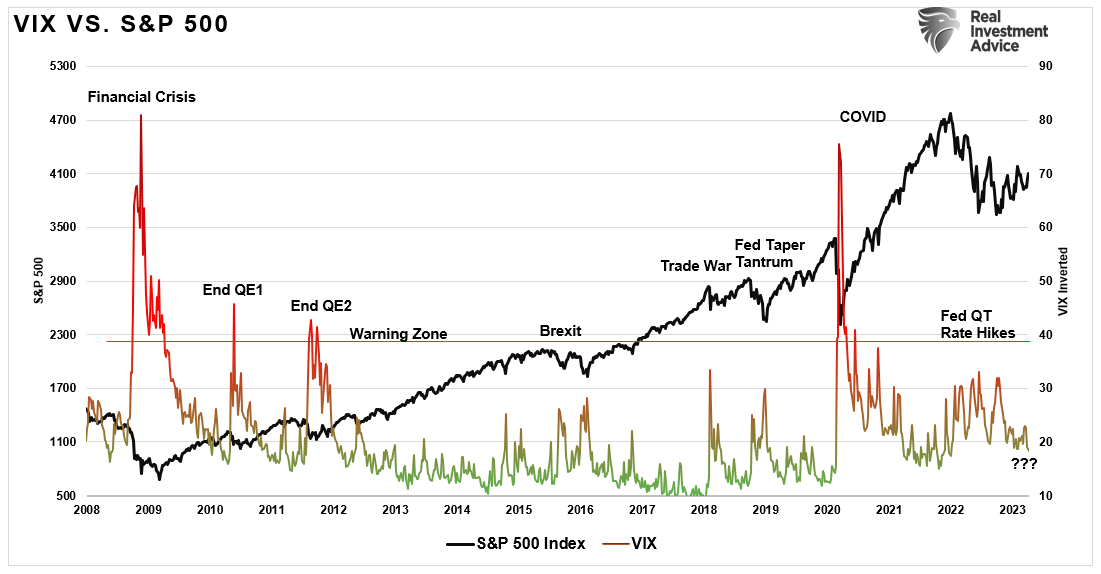

Ein weiteres Stimmungsbarometer, der Volatilitätsindex (VIX), lässt ebenfalls vermuten, dass der Tiefpunkt des Marktes im Oktober erreicht wurde. Extreme VIX-Werte treten bei oder in der Nähe von Markttiefs auf, wenn extreme "Panik" zu Verkäufen führt. Bullenmärkte zeichnen sich in der Regel dadurch aus, dass der VIX gegenüber einem vorherigen Höchststand zurückgeht. Der Ausverkauf von 2022 war eine "Korrektur" innerhalb eines laufenden Bullenmarktes, da der VIX seinen Höchststand bei 30 erreichte. Da dieser Index wieder rückläufig ist, deutet dies auch darauf hin, dass der Oktober der Tiefpunkt der Korrektur war.

Es gibt keinen übermäßigen Optimismus mehr, während der extreme Pessimismus nachlässt, aber immer noch vorherrscht.

Handelt es sich bei der aktuellen Rallye seit Jahresbeginn um eine Rückkehr des Bullenmarktes? Möglich. Es könnte sich auch um eine "Bärenmarktrallye" handeln, die die Anleger anlockt, bevor "der nächste Einschlag kommt."

Leider wissen wir das immer erst, wenn die Entwicklung gelaufen ist. Die allmähliche Erholung von extrem niedrigen Werten aus hat jedoch oft auf einen längeren Marktanstieg hingedeutet, der "eine Mauer der Sorgen erklimmt."

Wie sagte Stephan Cassaday einmal so treffend:

"In keinem ausgewiesenen Bärenmarkt haben Anleger so viel Geld verloren wie bei dem Versuch, Bärenmärkte zu vermeiden."

Man kann sich leicht mithilfe von Headlines, Podcasts und Medienprognosen in der eigenen "emotionalen Voreingenommenheit" bestätigen lassen, aber es ist wichtig, sich auf das zu konzentrieren, was im Markt passiert, und nicht auf das, was wir "glauben", was dort passieren sollte.