Vor kurzem haben wir darüber geschrieben, warum es eine Weile dauert, bis höhere Zinsen wirtschaftlichen Schaden anrichten. Nun wollen wir uns einem ebenso beunruhigenden Thema zuwenden, das ebenfalls mit Verzögerung auf die Zinserhöhungen der Fed folgt. Dem "Higher for longer"-Mantra der Fed folgt voraussichtlich eine Finanzkrise.

Wir sind keine Hellseher, wenn es um die Vorhersage einer Krise geht, aber wir kennen die Finanzgeschichte.

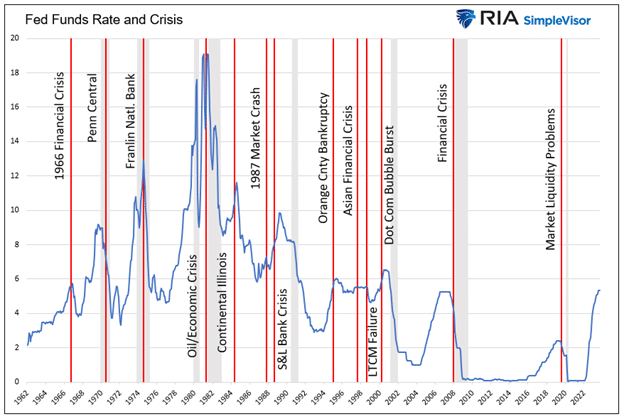

Wie unten dargestellt, tritt eine Krise immer dann auf, wenn die Fed Funds abrupt gestiegen ist. Bei näherer Betrachtung lässt sich feststellen, dass die meisten dieser Situationen auf Zinserhöhungen folgten, auf die die Fed rasch mit einer drastischen Umkehr der Fed Funds Rate reagierte.

In diesem Artikel wird erläutert, warum eine Finanzkrise nach einer Erhöhung der Leitzinsen um 5,50 % und einem Anstieg aller Anleiherenditen in ähnlicher Größenordnung so gut wie unvermeidlich ist.

Leverage und hohe Zinssätze - ein Katastrophenrezept

Warren Buffett hat einst den Satz gesagt: "Erst wenn die Flut verschwindet, sieht man, wer nackt gebadet hat".

Ein starkes Wirtschaftswachstum und niedrige Zinsen überdecken finanzielle Ungleichgewichte. Erst wenn das Wachstum nachlässt und die Zinsen steigen, werden die Ungleichgewichte sichtbar.

Die obige Grafik zeigt: Jede Zinserhöhung führte zu einer Krise. In einigen Fällen betraf die Krise eine einzelne Bank, ein einzelnes Unternehmen oder sogar eine einzelne Region oder ein einzelnes Land. Andere Krisen waren systemischer Natur und erfassten eine ganze Branche, einen Wirtschaftssektor oder einen Finanzmarkt.

Der Grund dafür, dass dies mit zuverlässiger Präzision geschieht, ist die Hebelwirkung von fremdfinanzierten Assets. Stellen Sie sich folgende Situation vor:

Der Hedge Fund ABC kauft Aktien von XYZ im Wert von 100 Mio. USD mit einem Kredit von 90 Mio. USD und bezahlt den Rest in bar. Im Finanzjargon heißt das: ABC nutzt einen Leverage von 10. Wenn die Aktien von XYZ um 5 % fallen, halbiert sich die Beteiligung von ABC an dem Trade. Der Verlust beträgt also 50 %.

Noch beunruhigender ist, dass der Kreditgeber, eine Bank oder ein anderes Finanzinstitut, von ABC zusätzliche Sicherheiten oder Barmittel verlangen wird, um den Hebel (oder Verschuldungsgrad) wieder auf 10x zu bringen. Wenn ABC das Geld nicht aufbringen kann, wird das Finanzinstitut den Verkauf der Aktien erzwingen, also muss der Hedgefonds den Verlust realisieren. Sie können sich selbst ausrechnen was passiert, wenn der Verlust 20 % beträgt - es fehlt nicht mehr viel, um auch das Finanzinstitut in Gefahr zu bringen.

Unser Beispiel ist stark vereinfacht, aber es zeigt, wie die Hebelung die Ausfallwahrscheinlichkeit für den Kreditnehmer und möglicherweise auch für den Kreditgeber erheblich erhöht.

Die Flut zieht sich allmählich zurück. Wenn die Wirtschaft von den Nachlaufeffekten eingeholt wird und die Asset-Preise sinken, werden wir bei den heutigen hohen Zinssätzen sehen können, wer nackt geschwommen ist.

Eine regionale Bankenkrise wurde abgewendet

Im März haben wir gesehen, wie steigende Zinsen eine Krise verursachen können.

Der Zinsanstieg traf viele Banken völlig unvorbereitet. So waren sie gezwungen, Vermögenswerte zu veräußern, als Einlagen abgezogen wurden, um an anderer Stelle höhere Renditen zu erzielen. Die meisten Aktiva der Banken, seien es Kredite oder Wertpapiere, wurden mit Abschlägen zu den Anschaffungskosten gehandelt. Infolgedessen verkauften die Banken einige Vermögenswerte, um ihre Verschuldung auf dem vorgeschriebenen Mindestniveau zu halten. Das Ergebnis waren erhebliche Verluste, die den Run auf die Banken weiter anheizten.

Die Verlierer, nämlich die First Republic, die Silicon Valley Bank (OTC:SIVBQ) und die Signature Bank, stehen für die zweit-, dritt- und viertgrößten Bankzusammenbrüche in der Geschichte der USA. Die Vermögenswerte der drei Banken waren zusammengenommen fast doppelt so hoch wie die der größten Bankenpleite, der Washington Mutual Bank.

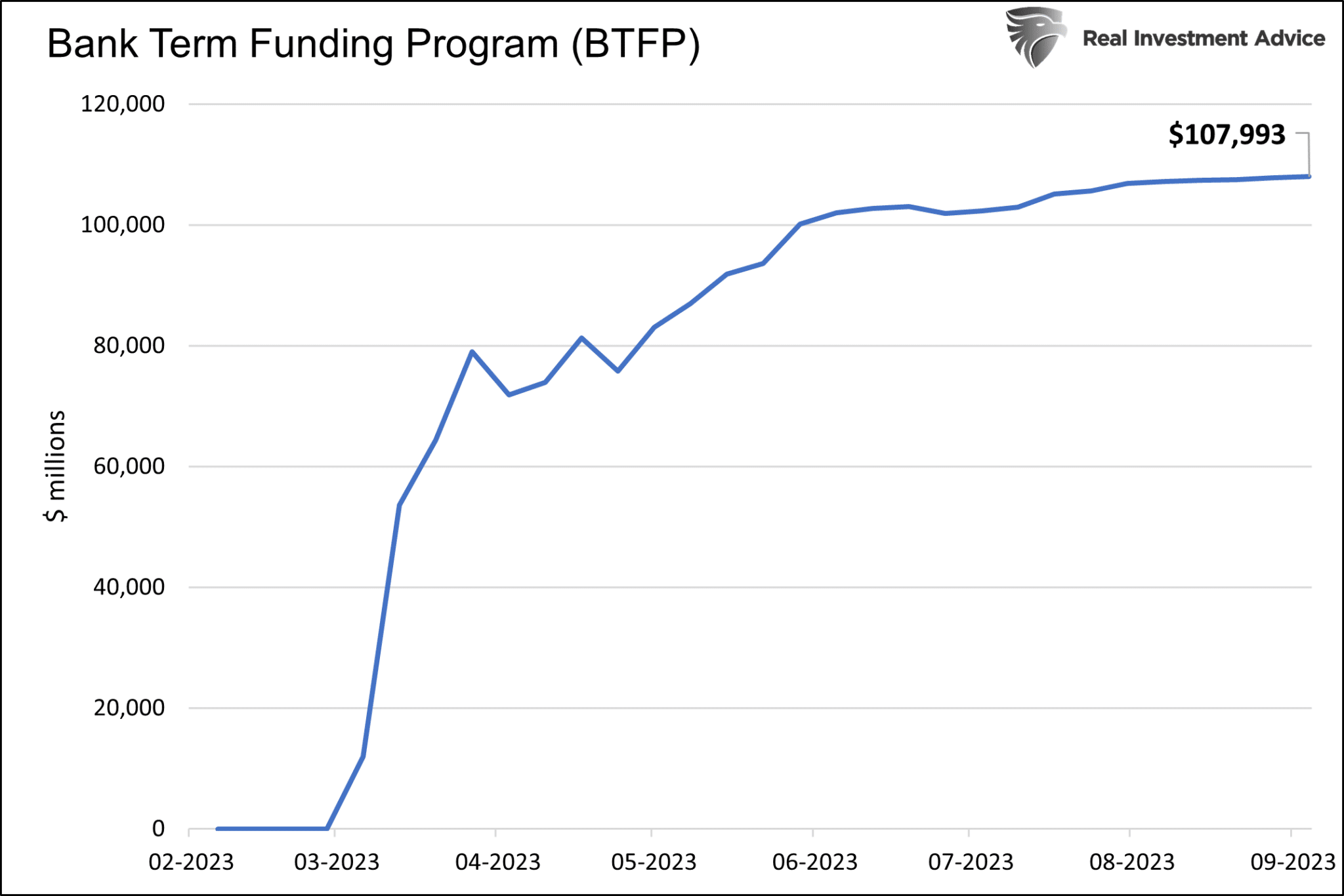

Als größere Banken eine ähnliche Notlage signalisierten, kam ihnen die Fed zu Hilfe und verhinderte, dass sich die Krise ausweitete. Sie schuf zur Eindämmung der Krise rasch das Bank Term Funding Program (BTFP). Das Programm ermöglicht es den Banken, Treasuries, die mit einem Abschlag auf den Nennwert gehandelt werden, als Sicherheit für ein Darlehen zu verpfänden, dessen Höhe sich nach dem Nennwert der Sicherheiten richtet.

Die BTFP-Salden steigen sechs Monate nach Beginn des Programms weiter an, wenn auch langsam. Das Programm endet im März. Die Fed kann es bis dahin weiter auflegen und bestehende Kredite verlängern oder beenden. Das Programm ist eine Form von QE, weshalb die Fed die Verlängerung bestehender Kredite als inflationsfördernd ansehen könnte. Die Schließung der Darlehensfazilität hingegen wird die Krise erneut anheizen.

Wer schwimmt denn nun nackt?

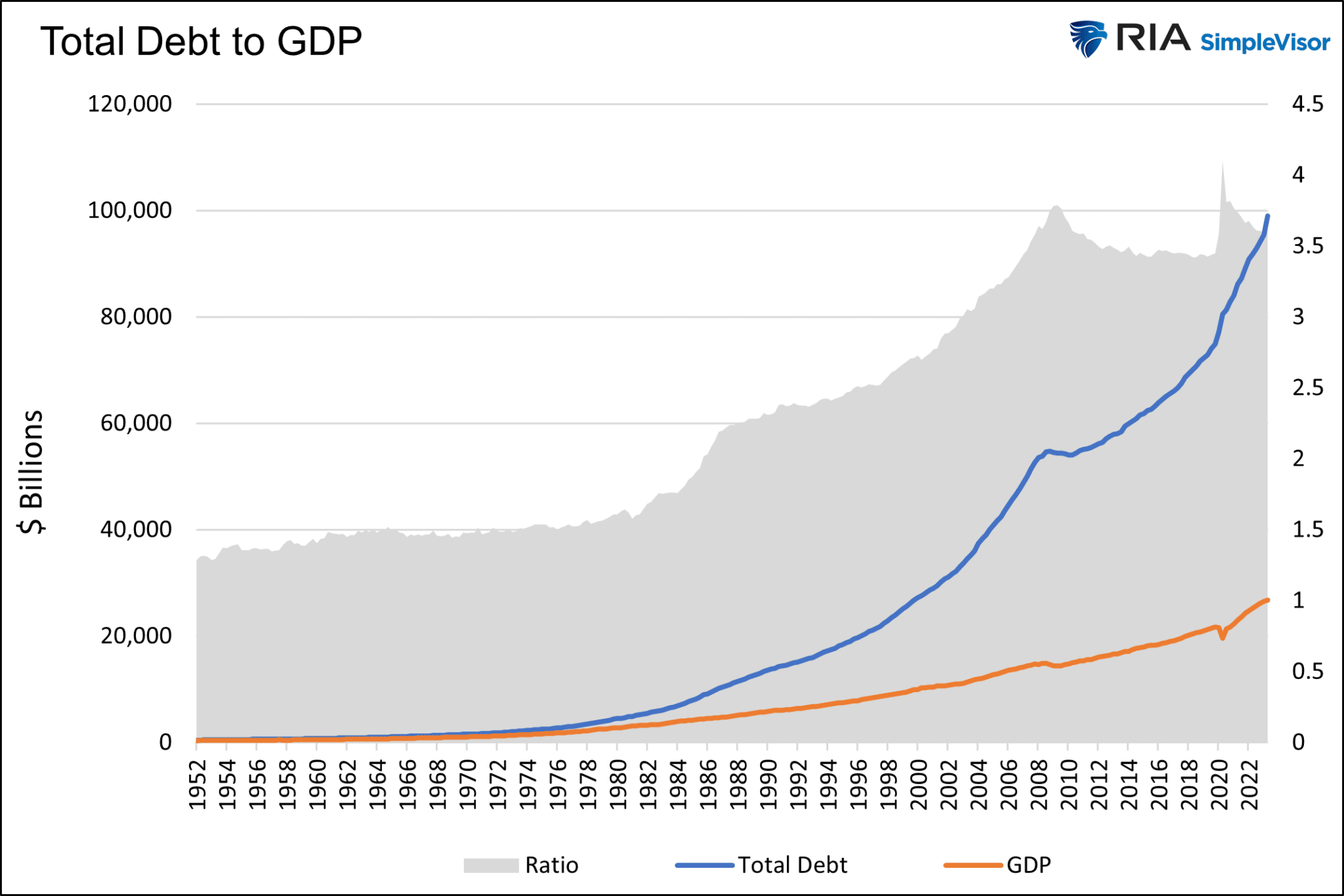

Der Schuldenstand der USA und sein Verhältnis zum Bruttoinlandsprodukt sind deutlich höher als zu der Zeit, als der Fed-Vorsitzende Paul Volcker vor vierzig Jahren die Inflation mit zweistelligen Zinssätzen in Schach hielt. Die Gesamtverschuldung ist doppelt so hoch wie im Jahr 2008. Diese Krise hätte beinahe das gesamte Bankensystem in die Pleite getrieben

Einfach ausgedrückt: In unserem Finanzsystem gibt es viele Nacktschwimmer.

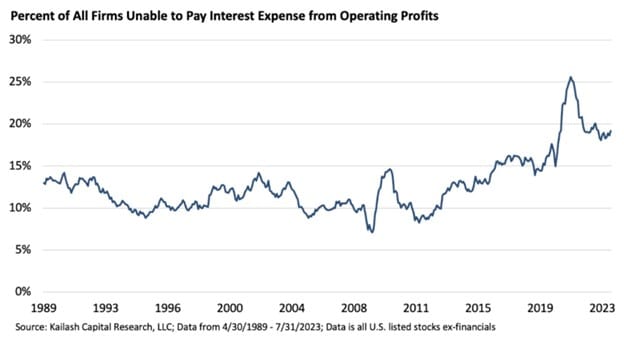

Etwa jedes fünfte börsennotierte Unternehmen ist ein Zombie, wie die folgende Grafik von Kailash Capital Research zeigt. In der Darstellung eines Zombie-Unternehmens übersteigen die Schuldenzahlungen die Gewinne.

Nicht alle Zombies werden an den höheren Zinssätzen sterben. Einigen wird es gelingen, ihre Umsatzerlöse und Gewinne schnell genug steigern, um ihre Schulden zu begleichen. Andere verfügen vielleicht über ausreichende Liquidität, um ihre Gläubiger zu befriedigen. Die Mehrheit von einem Fünftel der US-Unternehmen kann jedoch nur überleben, wenn sie mehr Schulden aufnimmt. Könnte die kommende Krise also zu einer Zombie-Apokalypse werden?

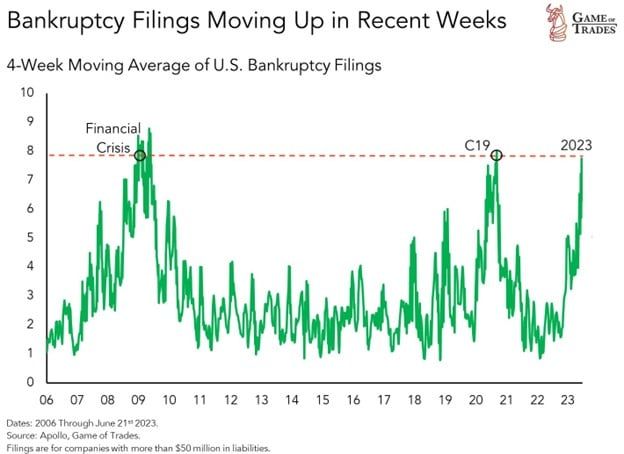

Das nachstehende Schaubild von Game of Trades warnt, dass eine solche Krise vielleicht schon begonnen hat.

Wie schon in der Vergangenheit sind auch jetzt Banken, Hedgefonds und andere institutionelle Investoren, die allesamt mit Fremdkapital arbeiten, die Hauptkandidaten für eine Krise.

Risiken für Zombie-Unternehmen sind anhaltend hohe Zinsen in Verbindung mit sinkenden Erträgen. Für institutionelle Anleger ist es riskant, wenn die Zinsen auf einem hohen Niveau verharren und die Preise für Vermögenswerte nach unten gehen. Die Risiken für Unternehmen und Investoren vervielfachen sich, wenn die Kreditmärkte einfrieren.

Fazit

Die Flut zieht sich allmählich zurück. Damit wird sich die Wirtschaftstätigkeit verlangsamen, und die Asset-Preise werden dieser Entwicklung wahrscheinlich folgen. Verschuldung, Hebel und hohe Zinssätze werden eine Krise auslösen. Eine solche Warnung mag zwar beängstigend klingen, kann aber relativ harmlos ausgehen, wie die Bankenkrise im März.

Die Fed könnte wie in der Vergangenheit in der Lage sein, die Zinssätze wieder auf Null zu senken und QE schnell genug wieder einzuführen, um eine Bankrottwelle abzuwenden.

Leider haben diejenigen, die sich auf die Fed verlassen, nicht immer den besten Überblick über das Finanzsystem oder die Wirtschaft, wie die Projektionen für 2008 gezeigt haben.

Im Jahr zuvor waren Bear Stearns, mehrere große Regionalbanken und Hedgefonds untergegangen. Obwohl die Zeichen auf Sturm standen, hob die Fed ihre BIP-Prognose für den Rest des Jahres von 0,3-1,2 % auf 1,0-1,6 % an.

Wird die Fed die Warnzeichen einer sich anbahnenden Krise erneut ignorieren oder wie 2020 schnell eingreifen?