Sind die Einkaufsmanager zu optimistisch?

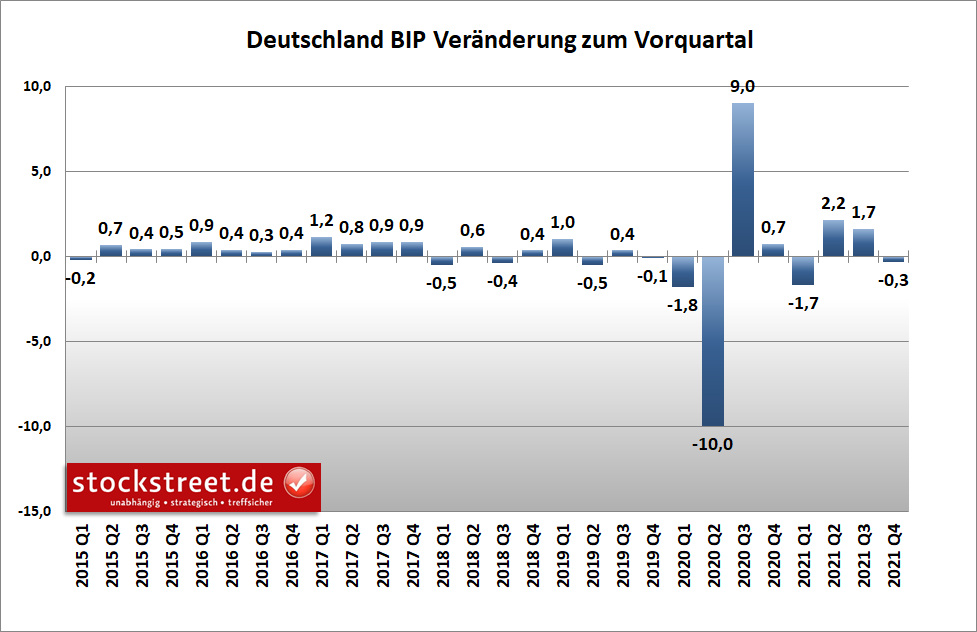

Die deutsche Wirtschaft hat nach Einschätzung der Bundesbank zu Jahresbeginn stagniert. Und Experten erwarten für die am kommenden Freitag anstehenden Daten des Statistischen Bundesamtes zum Bruttoinlandsprodukt (BIP) im ersten Quartal 2022 mehrheitlich ein minimales Plus von 0,2 %, nachdem Ende 2021 sogar ein Minus von 0,3 % zu Buche stand.

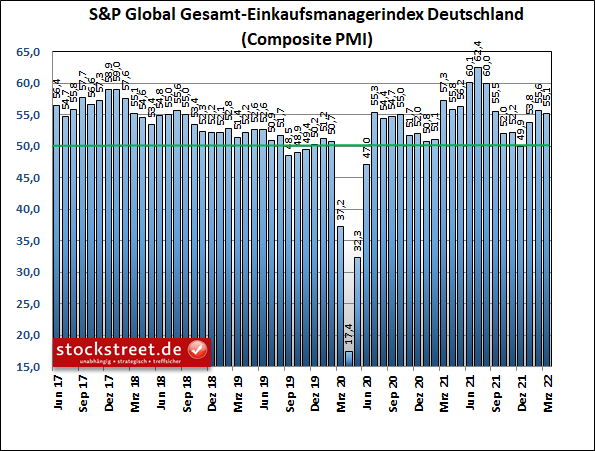

Diese Einschätzungen sind interessant vor dem Hintergrund der gestern veröffentlichten Einkaufsmanagerdaten:

Einkaufsmanager zu optimistisch?

Diese fielen angesichts des Ukraine-Krieges besser aus als erwartet. Der Einkaufsmanagerindex für die gesamte deutsche Privatwirtschaft – also Industrie und Dienstleister zusammen – sank für April zwar um 0,6 auf 54,5 Punkte, von Reuters befragte Ökonomen hatten aber mit einem etwas stärkeren Rückgang auf 54,1 Zähler gerechnet. Und der Stimmungsindikator hielt sich damit weiterhin komfortabel oberhalb der Schwelle von 50 Punkten, ab der Wachstum signalisiert wird.

Da der Frühindikator nur im Dezember 2021 minimal unter die Wachstumsschwelle gerutscht war, die deutsche Wirtschaft aber, wie oben bereits geschrieben, im Schlussquartal 2022 um 0,3 % geschrumpft ist, muss man davon ausgehen, dass die Einkaufsmanager etwas zu optimistisch sind. Zumal Werte von 53,8 für Januar, sogar 55,6 für Februar und 55,1 für März nicht mit einer Stagnation im ersten Quartal 2022 vereinbar sind, selbst mit einem Plus von 0,2 % nicht.

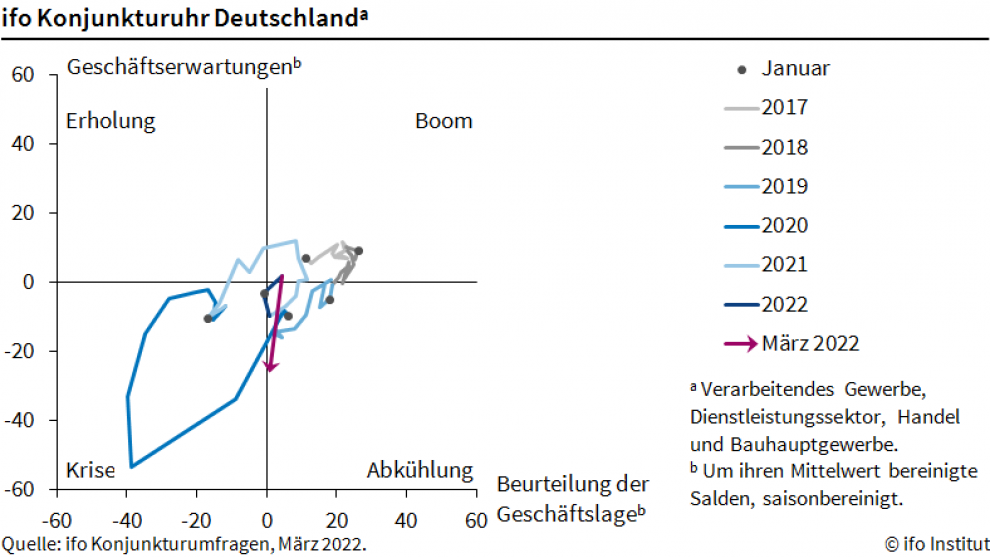

ifo-Institut liefert aktuell scheinbar die besseren Daten

Dagegen scheinen die vom Münchner ifo-Institut befragten rund 9.000 Unternehmen näher an der Wahrheit zu liegen. Am 25. März hatte ich berichtet, dass sich der ifo-Geschäftsklimaindex deutlich stärker eingetrübt hat als die Einkaufsmanagerdaten (siehe „Düstere Wolken am Konjunkturhimmel“). Ende 2020 stand die ifo-Konjunkturuhr schon auf Abkühlung, kehrte kurz in den Boom-Quadranten zurück, um dann umso stärker Richtung Krise zu zeigen.

Diese Entwicklung passt scheinbar besser zum tatsächlichen Konjunkturverlauf. Man darf daher gespannt sein, wie die BIP-Daten in der kommenden Woche ausfallen.

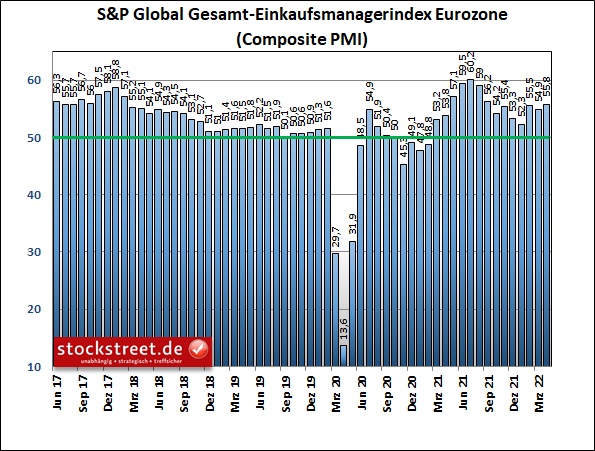

Kann die Wirtschaft der Eurozone trotz Ukraine-Krieg an Tempo zulegen?

Übrigens: Glaubt man den Einkaufsmanagerdaten von S&P Global (ehemals IHS Markit), dann hat die Wirtschaft der Euro-Zone im April trotz des russischen Kriegs gegen die Ukraine sogar überraschend an Tempo gewonnen. Der Gesamt-Einkaufsmanagerindex stieg um 0,9 auf 55,8 Punkte.

Er erreichte damit den höchsten Stand seit sieben Monaten. Ökonomen hatten dagegen im Durchschnitt mit einem Rückgang auf 53,9 Zähler gerechnet.

Ukraine-Krieg löst die Corona-Krise als Belastungsfaktor ab

Was man nachvollziehen kann, ist der Grund für die Stimmungsaufhellung.

„Die Industrieproduktion kam aufgrund anhaltender Lieferengpässe, steigender Preise und Anzeichen dafür, dass die Ausgabenbereitschaft durch die kriegsbedingte Risikoscheu beeinträchtigt wurden, annähernd zum Stillstand“, so S&P-Global zu den Umfrageergebnissen. Dagegen legten die Dienstleister - ausgelöst durch die Lockerungen der Corona-Restriktionen - merklich zu. Der Ukraine-Krieg hat die Corona-Krise also als Belastungsfaktor für die Wirtschaft abgelöst.

Preise steigen in einem erneuten Rekordtempo

Die Verkaufs- und Angebotspreise für Güter und Dienstleistungen legten dabei erneut in einem noch nie dagewesenen Ausmaß zu. „Ein besorgniserregendes Signal dafür, dass der Inflationsdruck weiter zunimmt“, so S&P-Global. Und ich hoffe, dass dies die Europäische Zentralbank (EZB) endlich zur Kenntnis nimmt. Zumal S&P Global mahnt, die schwächelnde Industrie gebe Anlass zu großer Sorge und steigende Lebenshaltungskosten könnten zudem die Dienstleister künftig belasten. Es wird also immer dringlicher, dass die Inflation von Seiten der Notenbanken endlich mit deutlich steigenden Zinsen bekämpft wird.

US-Indizes senden wieder bearishe Signale

Wegen der geldpolitischen Wende erneuere ich trotz der besser als erwarteten Einkaufsmanagerdaten meine Warnung vor einem zu hohen Optimismus an den Aktienmärkten. Und ich verweise dazu auf die Kursentwicklung der US-Indizes.

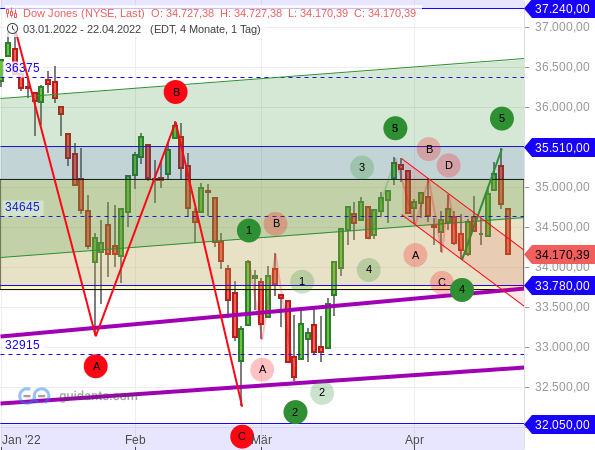

Dow Jones beendet die Welle 5

Der Dow Jones ist vorgestern und gestern mit großen Schritten von seinem neuen Erholungshoch zurückgekommen.

Damit scheint das Hoch der Welle 5 gefunden und meine Elliott-Wellen-Analyse sich zu bewahrheiten.

S&P 500 und Nasdaq 100 mit neuen Korrekturtiefs

Nasdaq 100 und S&P 500 haben sogar bereits jeweils ein neues Tief in den seit dem 29. März laufenden Abwärtsbewegungen markiert. Dabei folgt auch der Nasdaq 100 exakt meinem Elliott-Wellen-Szenario (siehe dazu auch Börse-Intern vom 8. April – „Dow Jones noch bullish, Nasdaq 100 schon bearish“):

Ich bin selbst überrascht, wie genau sich der Technologieindex in den vergangenen Tagen und Wochen an den von mir skizzierten Verlauf hält. Logisch, dass ich vor diesem Hintergrund umso mehr auf meine Erwartung vertraue, dass es insbesondere aufgrund der geldpolitischen Wende und dem anstehenden Liquiditätsentzug noch zu einer zweiten großen Korrekturwelle kommt. Und womöglich wurde diese durch das Ende der (5-gliedrigen) Kurserholung im Dow Jones besiegelt.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus