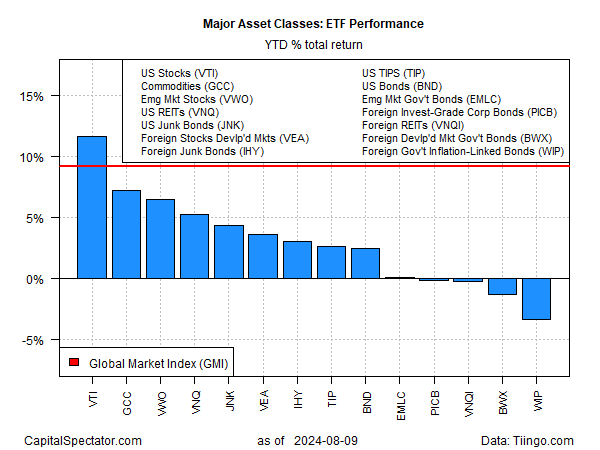

Die letzten Wochen waren unerfreulich, aber die Trenddaten lassen immer noch Raum für Spekulationen auf steigende Kurse. Mit Blick auf eine Reihe repräsentativer ETFs zeigt sich, dass die meisten der wichtigsten Anlageklassen bis zum Schlusstag am Freitag (9. August) im Plus lagen.

US-Aktien liegen seit Jahresbeginn weiterhin in Führung, gemessen am S&P 500 (NYSE:SPY), der um fast 13 % gestiegen ist. Rohstoffe (GSG), Schwellenländeraktien (VWO) und US-Immobilien (VNQ) folgten auf den nächsten Plätzen. Die schlechteste Performance erzielten inflationsindexierte Staatsanleihen ohne USA (WIP) mit einem Verlust von 3,3 % im Jahr 2024.

Der Gesamttrend für ein global diversifiziertes Portfolio bleibt auch in diesem Jahr erfreulich optimistisch. Der Global Market Index (GMI) ist seit Jahresbeginn um 9,2 % gestiegen, was angesichts der jüngsten Volatilität eine solide Performance darstellt. Der GMI ist ein nicht verwalteter, von CapitalSpectator.com veröffentlichter Vergleichsindex, der alle wichtigen Anlageklassen (mit Ausnahme von Cash) in marktwertgewichteten ETFs enthält und eine wettbewerbsfähige Benchmark für Multi-Asset-Portfolios darstellt.

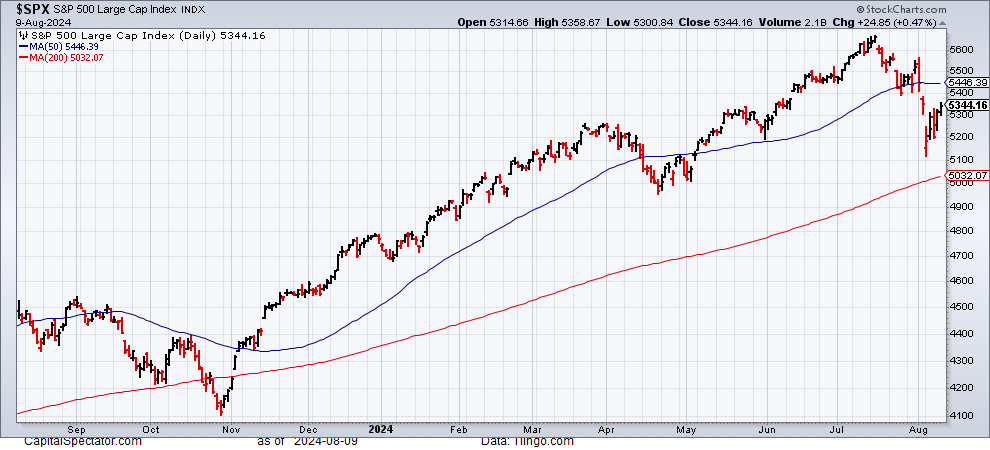

Allerdings hat die jüngste Korrektur die Anleger verunsichert und Zweifel an der weiteren Marktentwicklung geweckt. Betrachtet man jedoch die Entwicklung der US-Aktien, so ist es verfrüht, von einem Ende der Hausse zu sprechen. Der S&P 500 ist zwar von seinem Mitte Juli erreichten Rekordhoch gefallen, aber die Korrektur fällt noch in die Kategorie "normal".

Der 50-Tage-Durchschnitt des S&P liegt weiterhin deutlich über dem 200-Tage-Durchschnitt, was auf einen anhaltend positiven Trend hindeutet.

Was könnte das Kalkül ändern und dem Markttrend den Todesstoß versetzen? Hier ist eine Liste der wichtigsten Dinge, die schief gehen könnten: Inflationsdaten, die heißer als erwartet ausfallen und die Argumente für eine als sicher geltende Zinssenkung der Fed auf ihrer nächsten Sitzung schwächen. Die für Mittwoch (14. August) erwarteten Verbraucherpreise für Juli dürften im Vergleich zum Vorjahr stabil bleiben, und die voraussichtlich relativ positiven Erstanträge auf Arbeitslosenhilfe sowie die Einzelhandelsumsätze für Juli am folgenden Tag (Freitag, 15. August) dürften das Szenario einer "harten Landung" der US-Wirtschaft etwas entschärfen.

"Es gibt einige deutliche Anzeichen für eine Verlangsamung der Wirtschaft, aber ich glaube nicht, dass die Daten darauf hindeuten, dass wir in naher Zukunft eine harte Landung erleben werden", kommentierte der Ökonom Nouriel Roubini, auch bekannt als Dr. Doom. "Wenn überhaupt, gibt es einige Elemente von Stärke in der Wirtschaft".

Auch die Prognose der Atlanta Fed für das dritte Quartal für das BIP bestätigt dieses insgesamt optimistische Bild der US-Wirtschaft. Die Schätzung des GDPNow-Modells vom 8. August: +2,9 %: Sollte diese Schätzung zutreffen, entspräche dies einer leichten Verbesserung gegenüber dem soliden Plus von 2,8 % im zweiten Quartal.