Der S&P 500 hat sich in den letzten anderthalb Monaten erholt und die Verluste nach der Korrektur im Sommer/Herbst vollständig wettgemacht.

Derzeit notiert der Markt knapp unter seinem Juli-Hoch. Ein klarer Sprung über dieses Niveau würde die Ansicht bestärken, dass der US-Aktienmarkt bereit für einen Breakout aus der Handelsspanne ist, die in den letzten zwei Jahren über weite Strecken vorherrschte.

Eine interessante Perspektive bietet der Wochenchart des S&P 500. Die Aufwärtsdynamik ist im Bereich von 4550 bis 4600 zum Erliegen gekommen. Hier stellt sich die Frage, ob es sich dabei um einen harten Widerstand oder lediglich um eine Pause handelt, die die Basis für eine Wiederaufnahme des vor mehr als einem Jahr begonnenen Aufwärtstrends bildet.

Das große "Kursetikett" ist das im Januar 2022 markierte Rekordhoch, das kurz vor Beginn des Zinserhöhungszyklus der US-Notenbank Fed erreicht wurde und im letzten Jahr zu kräftigen Kursverlusten an den Aktienmärkten geführt hatte. Die in den letzten Monaten gewachsene Zuversicht, dass weitere Zinserhöhungen ausbleiben und Zinssenkungen im nächsten Jahr wahrscheinlich sind, verstärkt die Hausse an den Börsen.

Und auch der Trend der Benchmark-Rendite für 10-jährige US-Staatsanleihen deutet nach mehreren Jahren des Aufwärtstrends auf eine Richtungsänderung hin. Die Rendite ist in den letzten zwei Monaten gesunken und schloss am Mittwoch (6. Dezember) bei 4,12 %, dem niedrigsten Stand seit Anfang September. Weitere Rückgänge würden vermutlich höhere Aktienkurse unterstützen.

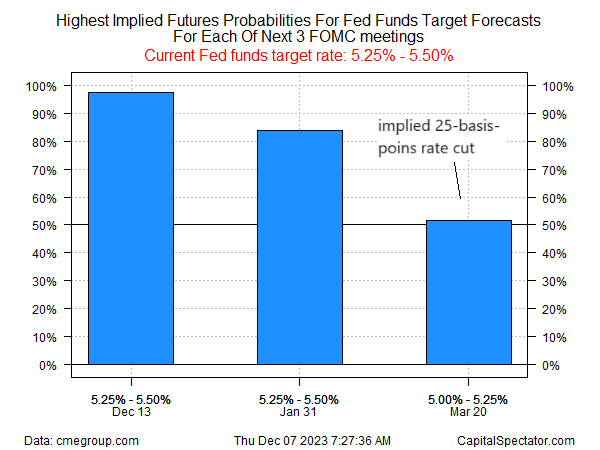

Die weitere Zinsentwicklung wird ein Schlüsselfaktor dafür sein, ob die US-Börsen aus ihrer jüngsten Handelsspanne ausbrechen können. Die Fed Funds Futures preisen derzeit nur eine sehr geringe Wahrscheinlichkeit ein, dass die Fed den Leitzins im März um 25 Basispunkte absenkt. Das ist zwar kein überzeugendes Argument, markiert aber einen Stimmungsumschwung, der den Beginn einer geldpolitischen Lockerung im Jahr 2024 vorwegnimmt.

Obwohl die Erwartung niedrigerer Zinssätze die Kurse von US-Aktien in letzter Zeit gestützt hat, gibt es auch eine Kehrseite der Medaille, wie Quincy Krosby, Chief Global Strategist bei LPL Research, anmerkt. Der jüngste Rückgang der Renditen sei "beunruhigend, spiegelt er doch ein sich abschwächendes wirtschaftliches Umfeld wider, das sich vielleicht schneller verschlechtert als erwünscht".

Aus dieser Perspektive stellt sich für Aktienanleger eine wichtige Frage: Wie lange können sinkende Zinsen höhere Aktienkurse stützen? Man könnte argumentieren, dass ein anhaltender Zinsrückgang irgendwann ein Signal für zunehmende konjunkturelle Probleme ist.

Die aktuelle BIP-Prognose (Stand: 6. Dezember) der Atlanta Fed für das 4. Quartal rechnet mit einer deutlichen Verlangsamung des Wirtschaftswachstums auf 1,3 % nach einem kräftigen Plus von 5,2 % im dritten Quartal.

Wie viel des Guten (niedrigere Zinsen) wäre also zu viel für die gute Stimmung am Aktienmarkt?

Niemand weiß es genau, aber es könnte für den S&P 500 schwieriger werden, aus seiner Handelsspanne auszubrechen, als es derzeit den Anschein hat, wenn der Rückgang der Treasury-Renditen allein auf Sorgen über eine sich abschwächende Konjunktur oder eine nachlassende Inflation zurückzuführen ist.

In eigener Sache: InvestingPro+ mit 60 % Rabatt ist kein gutes Cyber Monday Extended Angebot? Wir legen noch einen drauf! Mit dem Rabattcode "PROTRADER" gibt es weitere 10 % auf das InvestingPro+ 2-Jahres-Abo (insgesamt bis zu 70 %). Hier klicken und Rabattcode nicht vergessen