Über die nächsten Schritte in der Eurozone finden die Märkte einfach keinen gemeinsamen Nenner. Wird die EZB diese Woche die Zinsen erhöhen oder nicht? Wir gehen davon aus, dass es zu einer Zinserhöhung kommen wird, spielen aber verschiedene Szenarien durch, die sich auf die Zinsen und den Wechselkurs auswirken könnten. Selbst in unserem Basisszenario dürften die Märkte nur sehr schwer davon zu überzeugen sein, dass es sich hierbei nicht um den Zinsgipfel handelt. Die positive Reaktion auf die EUR-Zinsen und den Euro dürfte nicht allzu groß und vor allem nur von kurzer Dauer sein.

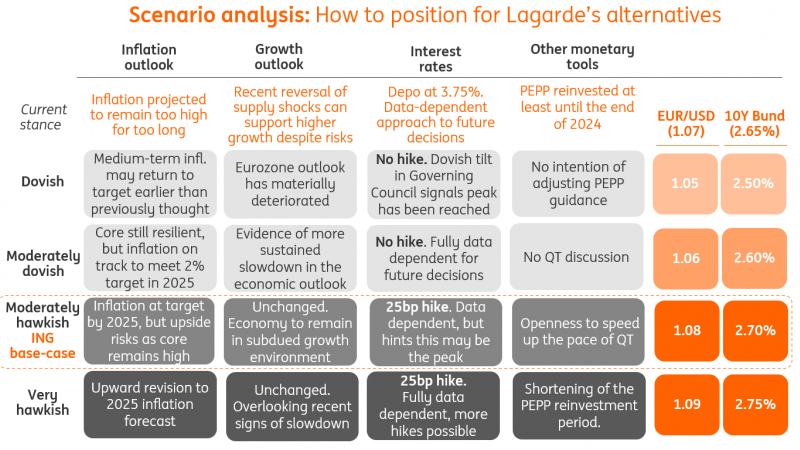

Wie in der Vorschau unseres Wirtschaftsteams auf die Sitzung der Europäischen Zentralbank erörtert, wird für diese Woche die Wahrscheinlichkeit einer Zinserhöhung knapp favorisiert. Der Konsens der Ökonomen tendiert leicht in Richtung "nichts passiert", und auch die Märkte sehen eine höhere Wahrscheinlichkeit für unveränderte Leitzinsen (60%). In obiger Darstellung analysieren wir vier verschiedene Szenarien, unter anderem unser Basisszenario, sowie deren erwartete Auswirkungen auf den EUR/USD-Wechselkurs und die 10-jährigen Bundesanleihen.

Wir gehen davon aus, dass im EZB-Rat bei dieser Tagung stärkere Uneinigkeit herrschen wird als sonst. Unabhängig davon, für welche Richtung sich die EZB entscheidet, wird die Debatte wahrscheinlich heftiger sein als bei früheren Sitzungen, da das Argument des anhaltenden Druck auf die Kerninflation durch Anzeichen für eine rasche Verschlechterung der wirtschaftlichen Bedingungen im Euroraum ausgeglichen wird. Dementsprechend ist zu erwarten, dass die Gesamtbotschaft der EZB nicht nur von den schriftlichen Äußerungen beeinflusst wird, sondern auch davon, a) inwieweit es Präsidentin Christine Lagarde gelingt, die zunehmende Spaltung und Disharmonie innerhalb des EZB-Rats während der Pressekonferenz zu verbergen, und b) von etwaigen "Lecks" in den Medien nach der Sitzung, die von Abweichlern zur Beeinflussung der Marktwirkung genutzt werden könnten.

Zinsen: Wie man trotz makroökonomischen Gegenwinds eine hawkische Botschaft vermitteln kann

Die trüben makroökonomischen Aussichten dämpfen die Erwartungen an eine Zinserhöhung durch die EZB, was dazu geführt hat, dass die Realzinsen - ein Maß für die Wahrnehmung des geldpolitischen Kurses der EZB durch den Markt - seit Juli erheblich gesunken sind. Wie Isabel Schnabel von der EZB vor kurzem feststellte, sind die Realzinsen auf das Niveau der EZB-Sitzung vom Februar, wenn nicht sogar noch darunter, gefallen.

Die EZB hat durch ihre Datenabhängigkeit ihre Fähigkeit eingeschränkt, glaubwürdige Zusagen über die Zinsaussichten zu machen, obwohl sie sich verpflichtet hat, eine ausreichend restriktive Politik zu verfolgen, um ihre Inflationsziele zu erreichen.

Aus diesem Grund sehen wir das Zünglein an der Waage immer noch in Richtung einer Zinserhöhung in dieser Woche tendieren - Taten sprechen lauter als Worte. Der Markt geht von einer Wahrscheinlichkeit von nur 40 % für eine Zinserhöhung aus, was ein gewisses Potenzial für Überraschungen im Markt beinhaltet. Der Markt sieht jedoch eine Gesamtwahrscheinlichkeit von 70 % für eine Zinserhöhung vor Jahresende, was signalisiert, dass ein Großteil der Revisionen lediglich die Erwartungen künftiger Zinserhöhungen vorantreibt, aber nicht notwendigerweise eine weitere Verschärfung der Geldpolitik zur Folge hat. Schließlich hat sich die makroökonomische Situation nicht geändert, und selbst bei den Beratungen der EZB in dieser Woche könnte der Abschwächung der Konjunktur ein größeres Gewicht beigemessen werden.

Die Märkte könnten spüren, dass hier das wahrscheinliche Ende des Zinserhöhungszyklus gekommen ist. Dennoch möchte die EZB möglicherweise der Vorstellung entgegentreten, dass dies das Ende ihrer allgemeinen Bemühungen zur Inflationsbekämpfung ist.Inwieweit diese Gratwanderung gelingt, wird darüber entscheiden, wie stark sich die Zinsen am kurzen Ende nach oben bewegen und am langen Ende abflachen. Eine erneute Fokussierung auf eine quantitative Straffung könnte dazu beitragen, die Zinsen am langen Ende auf einer relativen Basis nach oben zu stützen. Andere Mittel der Straffung, wie die Anpassung der Mindestreservesätze (einige EZB-Mitglieder wie Bundesbankpräsident Joachim Nagel sehen hier Handlungsspielraum), würden sich wahrscheinlich weniger stark auf das lange Ende der Zinskurve auswirken.

EZB kann Rettungsleine für den EUR/USD sein - kein Trampolin

Die EZB-Sitzung im September wird ein binäres Risikoereignis für den Euro darstellen. In unserem Basisszenario wird von einer Zinserhöhung ausgegangen. Der Euro würde nach der Zinsbekanntgabe aufwerten. Der Grund: Die Marktpreise deuten eher darauf hin, dass die EZB die Füße stillhalten wird. Da sich der EUR/USD-Kurs jedoch seit dem Höchststand von 1,12 im Juli auf einem stetigen Abwärtstrend befindet, stellt sich die Frage, ob eine Anhebung den Trend umkehren würde. Die kurze Antwort lautet wahrscheinlich nein, allerdings gibt es dazu einige wichtige Überlegungen, die man ins Kalkül einbeziehen muss.

Zunächst einmal sollte erklärt werden, warum wir glauben, dass die Auswirkungen einer EZB-Erhöhung auf den Wechselkurs von so kurzer Dauer sein werden. Ein wichtiger Grund dafür ist die Preisgestaltung: Die Märkte bezweifeln, dass die EZB in dieser Woche eine Zinserhöhung vornehmen kann (9 Basispunkte sind bereits eingepreist), rechnen aber immer noch mit einer Anhebung um insgesamt 17 Basispunkte bis zum Jahresende. Die Falken der EZB werden wohl kein großes Interesse daran haben, in dieser Woche eine Zinserhöhung vorzunehmen und dabei einen dovishen Ton anzuschlagen, da die effektive Straffung begrenzt wäre, so dass sie eine Anhebung mit der Bereitschaft zu "weiteren Maßnahmen" verbinden sollten. Angesichts der sich rasch abschwächenden Wirtschaftslage in der Eurozone und der zunehmenden ablehnenden Haltung innerhalb der EZB wird es jedoch schwer sein, die Märkte davon zu überzeugen, eine weitere Straffung einzupreisen.

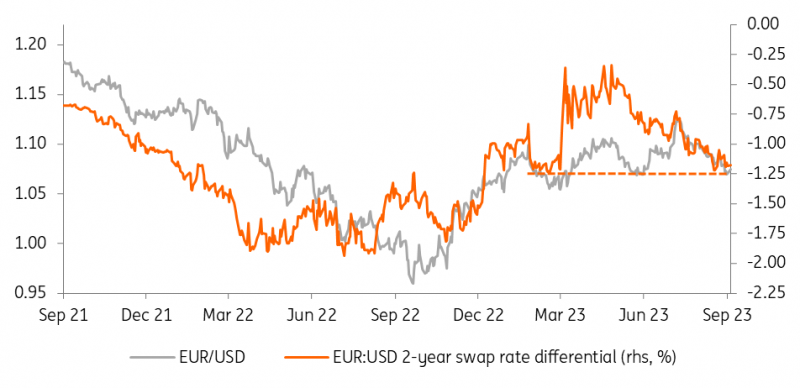

Ein Blick auf den 2-Jahres-Swapsatz von Euro zu Dollar, der ein wichtiger Faktor für Währungsschwankungen ist, zeigt, dass er sich in letzter Zeit dem Unterstützungsniveau von -125 Basispunkten genähert hat (fünf Zentralbank-"Längen" zwischen der Federal Reserve und der EZB). Wir erinnern uns, dass der Swap-Satz den erwarteten Durchschnittssatz für die nächsten zwei Jahre angibt, also auch die Erwartungen für die letzten Schritte im Straffungszyklus (falls es sie geben wird) und Zinssenkungen enthält. Der eigentliche Grund für die jüngste Ausweitung des Spreads zu Gunsten des Dollars war nicht etwa eine Neubepreisung höherer Erwartungen in puncto Leitzinserhöhungen der Fed, sondern nachlassende Wetten zu einer Lockerung in den USA für das nächste Jahr.

EUR/USD und kurzfristiger Swap-Spread

Während sich die Zinserhöhungszyklen dem Ende zuneigen, reagieren die Swap-Sätze zunehmend auf Erwartungen über den Zeitpunkt und das Tempo der Lockerungszyklen. Diese Erwartungen lassen sich jedoch weit weniger durch die Kommunikation der Zentralbanken steuern und richten sich viel stärker nach den Daten.

Aber kann die EZB wenigstens Anzeichen einer vereinten aggressiven Front zeigen und den Spekulationen über Zinssenkungen überzeugend entgegentreten? (Die erste EZB-Senkung ist für Juli 2024 eingepreist). Wenn sie das kann, gibt es ein Trampolin für eine nachhaltige EUR/USD-Rallye, andernfalls - und wir glauben wirklich, dass dies der Fall sein wird - ist das Beste, was Präsidentin Lagarde dem Euro bieten kann, ein Rettungsanker.

Eine Möglichkeit, wie die EZB jedoch einen länger anhaltenden Einfluss auf den Devisenmarkt ausüben könnte, ist eine Beschleunigung der quantitativen Straffung. Das birgt jedoch nicht zu vernachlässigende Risiken für die Spreads in der Peripherie, und die politischen Entscheidungsträger sollten in dieser Hinsicht sehr vorsichtig sein.

Nach den kurzfristigen Auswirkungen dürfte der EUR/USD wieder in erster Linie vom Faktor Dollar angetrieben werden, oder anders gesagt von den Zinserwartungen der Fed und den US-Daten. Wir erwarten nach wie vor steigende EUR-Notierungen, aber für uns EUR/USD-Bullen ist Geduld das A und O. Weitere Abwärtskorrekturen, selbst nach einer möglichen Überraschung durch die EZB, sind ein sehr greifbares Risiko.

Haftungsausschluss: Diese Publikation wurde von der ING (AS:INGA) ausschließlich zu Informationszwecken erstellt, unabhängig von den finanziellen Mitteln, der finanziellen Situation oder den Anlagezielen eines bestimmten Nutzers. Die Informationen stellen weder eine Anlageempfehlung noch eine Anlage-, Rechts- oder Steuerberatung und auch kein Angebot oder eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Mehr lesen