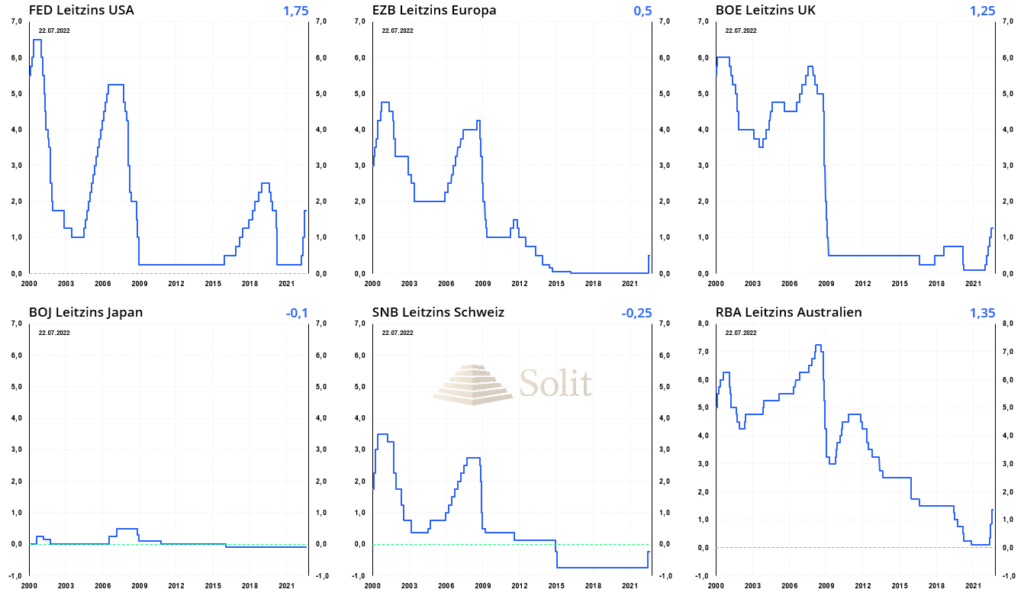

Die Europäische Zentralbank (EZB) hatte am Donnerstag ihren Leitzins um 50 Basispunkte auf 0,5 % angehoben und damit das elf Jahre dauernde planwirtschaftliche Experiment der Nullzinspolitik beendet. Die EZB liegt damit weit hinter der Kurve, da der Leitzins aufgrund der historisch hohen Inflationsrate im Euroraum bei 8,6 % längst über 13 % liegen müsste.

Wollte die EZB die hohe Preissteigerung, die man selbst durch das Drucken von Geld zu verschulden hat, wirklich bekämpfen, so hätte sie die Macht dazu. Um die Kaufkraft des Euros zu erhalten, bräuchte sie lediglich die Manipulation des Anleihenmarktes aufgeben und einen Zinsanstieg zulassen, während man die ausgeweitete Geldmenge wieder reduziert.

Bei steigenden Zinsen würde es die europäische „Zombiewirtschaft“ mitsamt der politischen Union zerreißen, weshalb die Genossen in der EZB davor zurückschrecken. Kaum steigen die Zinsen für Staatsanleihen ein wenig Richtung eines fairen Marktniveaus, droht bereits der Kollaps der hochverschuldeten europäischen Südstaaten, wie beispielsweise Italien. Das Drucken von Geld hat die Probleme von 2008 nicht gelöst, sondern nur in die Zukunft verschoben und die Lage zusätzlich verschärft. Deshalb hat die EZB den neuen Rettungsschirm „TPI“ (Transmission Protection Instrument) gespannt, mit dem sie Anleihen dieser vor dem Bankrott stehenden Staaten unbegrenzt aufkaufen und so die Schuldenlast der einzelnen Staaten für einige Zeit senken kann. Staatsanleihen der noch halbwegs solventen Eurostaaten werden hingegen verkauft und deren Renditen steigen künstlich an, womit die solventen Nationen die Zinsen der insolventen Staaten bezahlen werden. Das TPI ist der Grundstein für ein neues künftiges QE-Programm und somit für mehr Inflation.

Marktkräfte lassen sich wie Naturgesetze jedoch nicht dauerhaft verbiegen und es stellt sich die Frage, wie viele Staatsanleihen die EZB aufkaufen kann, um einen Zinsanstieg der Staaten zu verhindern, ohne dabei neues Geld drucken und ihre Bilanz wieder vergrößern zu müssen. Wohin die Reise geht, steht längst fest, wobei sich nur noch das Ende dieser Reise etwas hinauszögern lässt.

Nullzinspolitik und planwirtschaftliche Eingriffe haben zu einer Überschuldung und einem Verlust der Wettbewerbsfähigkeit Europas geführt, weshalb es nun vor einem Zusammenbruch steht. Selbst bei einer Fortsetzung der Nullzinspolitik würde diese Zombiewirtschaft in eine nicht mehr endende Rezession und Niedergang abgleiten – bei gleichzeitig hohen Inflationsraten. Weitere Zinsanstiege lassen sich daher nur dann verlangsamen, wenn die EZB als Käufer der letzten Instanz Staatsfinanzierung betreibt und die Geldmenge weiter ausweitet. Wie das ausgehen kann, hatten zuletzt die Hyperinflationen in Zimbabwe und Venezuela gezeigt. Ich habe bereits 2018 und 2019 in vielen Artikeln darauf hingewiesen, dass die Positionierung der EZB unausweichlich in eine langandauernde Stagflation führen wird.

Würde die EZB wirklich die hohen Inflationsraten bekämpfen wollen, indem man dem Markt die Liquidität wieder entzieht und die Zinsen ansteigen lässt, so würde die Wirtschaft sofort in die stärkste Rezession rutschen, die Europa seit dem zweiten Weltkrieg sah. Aus diesem Grund weigert sich die Europäische Zentralbank die Inflation zu bekämpfen und plant stattdessen eine gezielte Entwertung des Euros, sowie die Enteignung der Vermögen. Die Rezession und der Niedergang der Wirtschaft lassen sich nicht verhindern, doch durch diese Maßnahmen lässt sich der eigene Machtverlust in der Politik verhindern, worauf alle Maßnahmen der EZB ausgerichtet sind.

Bei der staatlichen Berichterstattung, wonach der Zinsschritt stark sei und das Ziel verfolgen würde die Inflation konsequent zu bekämpfen, handelte es sich nur um abstruse staatliche Propaganda, die die Bevölkerung ruhig halten soll.

Es muss erst schlimmer werden, bevor es besser wird

Die einzige Möglichkeit, um die Wirtschaft wieder auf Wachstumskurs zu bringen, ist genau das Gegenteil von dem zu tun, was man die letzten 40 Jahre gemacht hat. Es sind scharfe Deregulierungen und Steuersenkungen nötig, bei gleichzeitiger Schrumpfung des Staatsapparats mit einem Rückzug der Politik aus Wirtschaft und Gesellschaft. Europa als politische Einheit, sowie die Währungsunion waren und sind totalitäre Utopien, die abgewickelt werden müssen, wenn der Wohlstand wieder wachsen und es eine gute Zukunft in Freiheit und Wohlstand für künftige Generationen geben soll. Entweder lässt man den Menschen und deren Wirtschaft die Freiheit zu wachsen und zu gedeihen oder der planwirtschaftliche Niedergang wird sich fortsetzen, bis nichts als Ruinen übrigbleiben, ebenso wie in allen ehemaligen sozialistischen Ländern.

Die Rezession kommt jedoch in jedem Fall, da Jahrzehnte politischer Eingriffe in die Wirtschaft und das Geldsystem zu gigantischen Fehlallokationen geführt haben, die erst bereinigt werden müssen, bevor es wieder aufwärtsgehen kann.

Wir werden in den nächsten Jahren eine anhaltende Rezession bei gleichzeitig steigenden Preisen erleben. Die Stagflation wird sich fortsetzen und der Immobilien- sowie der Aktienmarkt aufgrund der steigenden Zinsen zunehmend kollabieren. Die Notenbanken werden mit dem Drucken von Geld reagieren und die Preise weiter ansteigen. Diese Krise wird erst dann ein Ende finden, wenn die Zinsen über längere Zeit wieder deutlich im zweistelligen Bereich notieren und alle durch die planwirtschaftlichen Eingriffe erzeugten Fehlallokationen weggewaschen wurden. Gold und Silber werden in dieser Zeit die stark nachgefragten sichere Häfen sein, deren Preise durch die Decke schießen werden. Auch die Gold- und Silberminen werden davon überproportional profitieren können. Man sollte daher weiter in Gold und Silber investieren, da wir erst am Anfang der Krise stehen und diese erst bei viel höheren Zinsen in einigen Jahren ihr Ende finden wird.

Edelmetalle beginnen Boden auszubilden

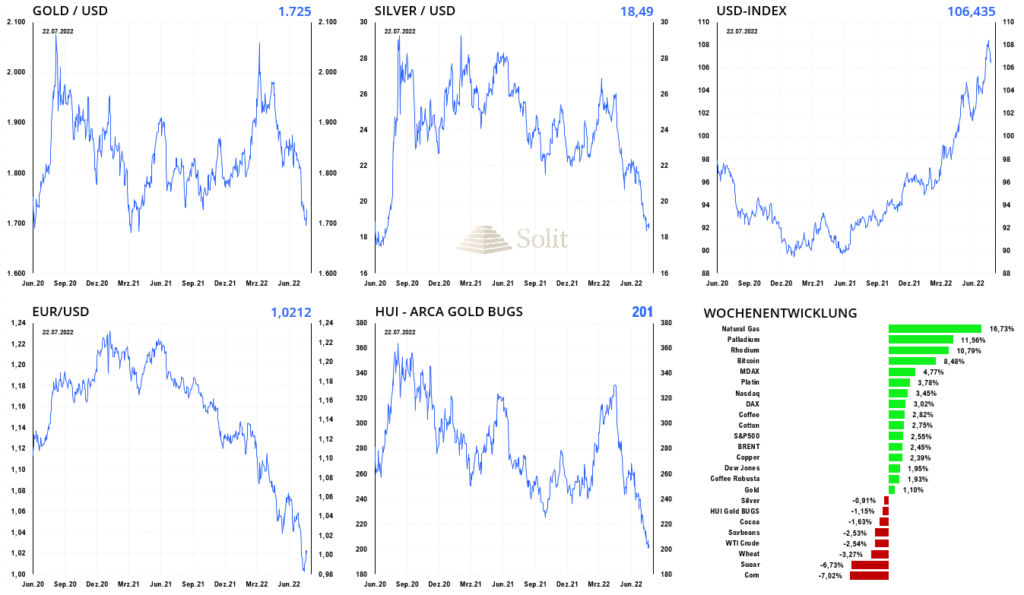

Der Goldpreis fiel in der letzten Woche auf die langjährige Unterstützung bei 1.680 US-Dollar, während der Goldpreis in Euro die langfristige Unterstützung bei 1.660 Euro anlief. Diese beiden Marken wollte der Markt scheinbar noch einmal abarbeiten, bevor die Bären ihre Shortgewinne eindeckten und zu Bullen mutierten. Der Gold- und der Silberpreis hatten exakt unsere Korrekturziele bei 1.680-1.700 US-Dollar und 18 US-Dollar erreicht und beginnen nun an diesen wichtigen Unterstützungen einen Boden auszubilden. Die nächsten Wochen und Monate dürften zäh werden, da die Masse der Investoren noch immer den Aussagen der Notenbanken und Regierungen Glauben schenken, wonach man die Inflation bekämpfen und bald senken würde. In Europa sehen wir mit dem TPI-Programm bereits, dass diese Vorstellung falsch ist und auch in den USA wird sich diese Wahrheit bald zeigen. Dann, wenn die Notenbanken von ihrem geplanten Pfad abweichen und die Zinsen nicht weiter anheben oder neue Lockerungen bekanntgeben, werden die Edelmetallpreise stark ansteigen. Die Stärke des US-Dollars wird spätestens bei 120 Punkten im USD-Index ihr Ende finden und mit einer folgenden Schwäche den Edelmetallpreisen wieder Rückenwind verschaffen.

Für Trader, sowie Gold- und Silberbugs ist dieser Rücksetzer ein Geschenk des Himmels, da die einen zuerst auf fallende Preise wetten konnten, um nun wieder zu kaufen, während die anderen die womöglich finale Chance bekommen, Gold und Silber noch einmal so günstig kaufen zu können. Gold, Silber und Platin haben unsere Korrekturziele erreicht, weshalb wir die Gewinne bereits eingestrichen haben. Auch die Gold- und Silberminen haben fast wichtige Aufwärtstrends erreicht auf extrem überverkauftem Niveau. Wir sehen hier nicht mehr viel Korrekturpotenzial und in 12 Monaten bereits deutlich höhere Notierungen. Der Euro könnte nach dieser Gegenbewegung an der Parität jedoch noch einmal unter Verkaufsdruck geraten, weshalb gerade Investoren im Euroraum diesen Rücksetzer bei Gold und Silber nutzen sollten, um sich im Team der Bullen zu positionieren.