- Die Ergebniskennzahlen von Alphabet, Microsoft, Amazon, Meta Platforms und Apple stehen an.

- Das Gewinn- und Umsatzwachstum sowie die aktualisierten Prognosen der FAAMG-Gruppe sind die nächste Nagelprobe für Tech-Investoren.

- Hier die wichtigsten Fakten zu den anstehenden Geschäftszahlen der "Big Five" unter den Mega-Caps des Technologiesektors.

- Sie suchen weitere praktische Handelsideen, um die aktuelle Marktvolatilität zu meistern? Als Abonnent von InvestingPro haben Sie exklusiven Zugang zu Ideen und Strategien, mit denen Sie sich in jedem Marktumfeld zurechtfinden. Mehr dazu »

Die Berichtssaison an der Wall Street für das vierte Quartal beginnt diese Woche mit der Veröffentlichung der aktuellen Ergebnisse einiger der größten Unternehmen des Marktes.

Während der S&P 500 und der Nasdaq Composite in der Nähe ihrer Allzeithochs notieren, wird sich das Augenmerk erneut auf die "Big 5“, die Gruppe der Unternehmen mit der höchsten Marktkapitalisierung, richten.

Die Ergebnisse von Alphabet (NASDAQ:GOOGL) (GOOG), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Meta Platforms (NASDAQ:META) und Apple (NASDAQ: AAPL) stellen für den gesamten Markt wichtige Daten dar, immerhin haben diese fünf Aktien sowohl im S&P 500 als auch im Nasdaq ein erhebliches Gewicht und waren im vergangenen Jahr für den Großteil der Indexgewinne verantwortlich.

Es wird also viel auf dem Spiel stehen, wenn die so genannte "FAAMG"-Gruppe von Mega-Cap-Unternehmen ihre Ergebnisse in den nächsten Wochen vorlegt.

Alphabet

- Bilanzvorlage: Dienstag, 30. Januar

- Geschätztes EPS-Wachstums: +52,4 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +12 % (im Jahresvergleich)

Die Google-Mutter Alphabet wird am Dienstag, den 30. Januar um 22 Uhr als erstes "FAAMG"-Unternehmen nach Börsenschluss in den USA seine aktuellen Quartalsergebnisse veröffentlichen.

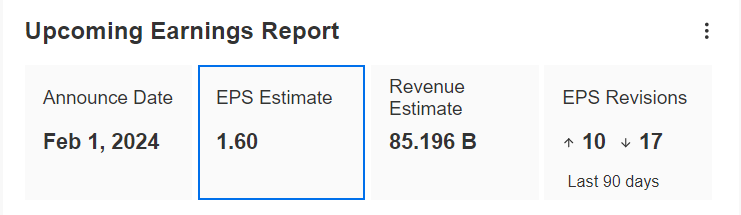

Von den 27 befragten Analysten haben 17 ihre Gewinnprognosen für GOOGL nach unten korrigiert, dem stehen zehn Aufwärtskorrekturen gegenüber.

Quelle: InvestingPro

Laut Konsensschätzungen wird Alphabet für das 4. Quartal einen Gewinn von 1,60 USD pro Aktie ausweisen. Das entspricht einem Anstieg von fast 52 % gegenüber dem Gewinn pro Aktie von 1,05 USD im Vorjahresquartal, der Suchmaschinengigant erntet offensichtlich weiterhin die Früchte seiner laufenden Kostensenkungsmaßnahmen.

Der Umsatz wird gegenüber dem Vorjahreszeitraum voraussichtlich um 12 % auf rund 85,2 Mrd. USD steigen, was, sollte sich diese Schätzung bestätigen, den höchsten Quartalsumsatz in der Geschichte des Unternehmens bedeuten würde.

Die wichtigsten Kennzahlen

Der Markt wird sich weiterhin auf die Wachstumsraten der Google Cloud Platform von Alphabet konzentrieren, deren Umsatz im 3. Quartal um 22 % auf 8,41 Mrd. USD gestiegen ist. Trotz des zweistelligen Umsatzwachstums lag das Ergebnis unter den Schätzungen von 8,64 Mrd. USD.

Der Gigant im Bereich der Internet-Suche hat stark in sein Cloud-Geschäft investiert, zu dem neben der Google Cloud Platform auch die Produktivitätsanwendungen von Google Workspace gehören, mit denen er den Rückstand auf Amazon Web Services und Microsoft Azure, den beiden führenden Anbietern auf dem Markt, aufholen will.

Performance der GOOGL-Aktie

Die GOOGL-Aktie, die in den letzten 12 Monaten um 54,2 % gestiegen ist, schloss den Handel am Donnerstag bei 143,48 USD, nicht weit entfernt von ihrem Allzeithoch vom Februar 2022 bei 151,55 USD ab.

Das Unternehmen mit Sitz in Mountain View, Kalifornien, hat derzeit eine Marktkapitalisierung von 1,80 Bio. USD und ist damit das drittwertvollste Unternehmen an der US-Börse.

Quelle: InvestingPro

Trotz des jüngsten Höhenflugs hat GOOGL laut InvestingPro ein Kurspotenzial von 9,9 %, was die Aktie näher an ihren "fairen Wert" von 157,66 USD bringen würde.

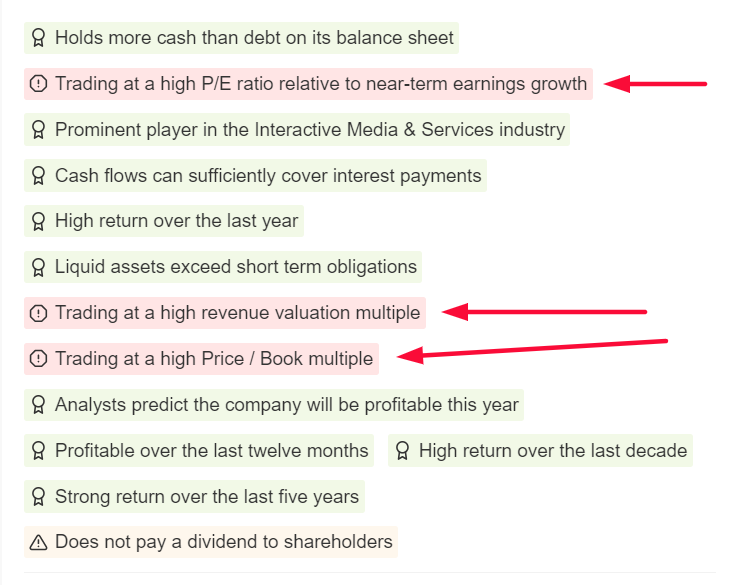

ProTips für Alphabet

Laut den ProTips von InvestingPro ist das Aktienprofil von Alphabet recht günstig. Das Unternehmen profitiert von mehreren positiven Entwicklungen, wie z.B. einem robusten Rentabilitätsausblick und einem starken freien Cashflow.

Quelle: InvestingPro

Andererseits warnt ProTips davor, dass Alphabet mit einem hohen Kurs-Gewinn-Verhältnis (KGV) im Verhältnis zum kurzfristigen Gewinnwachstum sowie mit hohen Umsatzmultiples und einem hohen Kurs-Buchwert-Verhältnis gehandelt wird, was auf die Risiken einer Überbewertung hinweist.

Microsoft

- Bilanzvorlage: Dienstag, 30. Januar

- Geschätztes EPS-Wachstums: +19 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +15,8 % (im Jahresvergleich)

Microsoft wird am Dienstag, den 30. Januar um 22.05 Uhr ET nach Börsenschluss in den USA seine Gewinn- und Umsatzzahlen für das 2. Geschäftsquartal bekannt geben. Es wird erwartet, dass der in Redmond, Washington, ansässige Software- und Hardwareriese ein weiteres Quartal mit zweistelligem Gewinn- und Umsatzwachstum verzeichnen wird.

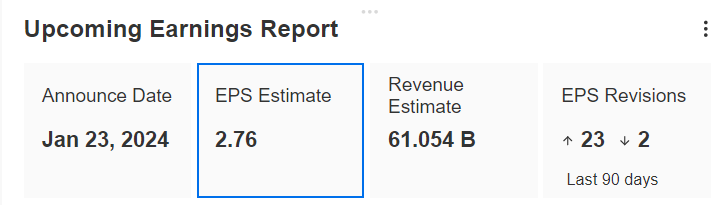

Eine InvestingPro-Umfrage zu den Gewinnrevisionen der Analysten lässt zunehmenden Optimismus im Vorfeld des Berichts von Microsoft erkennen: In den letzten 90 Tagen haben die Analysten ihre EPS-Schätzungen 23 Mal erhöht, dem stehen nur zwei Abwärtskorrekturen gegenüber.

Quelle: InvestingPro

Die Konsensschätzungen rechnen mit einem Gewinn pro Aktie von 2,76 USD, was einer Steigerung von 19 % gegenüber dem Gewinn von 2,32 USD im Vorjahreszeitraum entspricht, hier kommen die positiven Auswirkungen der gesunkenen Betriebskosten und der laufende Stellenabbau zum Tragen.

Gleichzeitig wird ein jährliches Umsatzwachstum von 15,8 % auf 61,0 Mrd. USD erwartet, das einer starken Performance im Cloud-Geschäft sowie neuen Initiativen im Bereich der künstlichen Intelligenz zu verdanken ist.

Falls diese Zahlen bestätigt werden, wäre das der höchste Quartalsumsatz in der 48-jährigen Geschichte von Microsoft und ein Beweis für die Stärke und Robustheit des operativen Geschäfts sowie für die starke Umsetzung im gesamten Unternehmen.

Die wichtigsten Kennzahlen

Das Hauptaugenmerk wird wie immer auf der Performance des Segments Intelligent Cloud von Microsoft liegen, das die öffentlichen Cloud-Dienste Azure, Windows Server, SQL Server, Visual Studio, Nuance, GitHub und Enterprise Services beinhaltet.

Die wichtigste Einheit verzeichnete im ersten Quartal des Geschäftsjahres ein Umsatzwachstum von 19 % auf 23,49 Mrd. USD, während die Einnahmen aus den Azure-Cloud-Diensten, die Microsoft nicht in USD ausweist, um 28 % stiegen, verglichen mit 27 % im vorangegangenen Quartal.

Performance der MSFT-Aktie

Die MSFT-Aktie schloss gestern Abend auf einem neuen Rekordhoch von 393,87 USD. Mit einer Marktkapitalisierung von 2,93 Bio. USD hat Microsoft vor kurzem Apple (NASDAQ:AAPL) als wertvollstes Unternehmen an der US-Börse abgelöst.

Die Aktie hat im vergangenen Jahr einen starken Aufwärtstrend erlebt und sind in den letzten 12 Monaten um 71,3 % gestiegen - das Tech-Schwergewicht profitiert von seinem wachsenden Engagement im aufstrebenden KI-Geschäft.

Quelle: InvestingPro

Im Vorfeld der Earnings zeigt das quantitative Modell von InvestingPro für die Microsoft-Aktie ein Abwärtsrisiko von 6,9 % gegenüber dem aktuellen Kursniveau an.

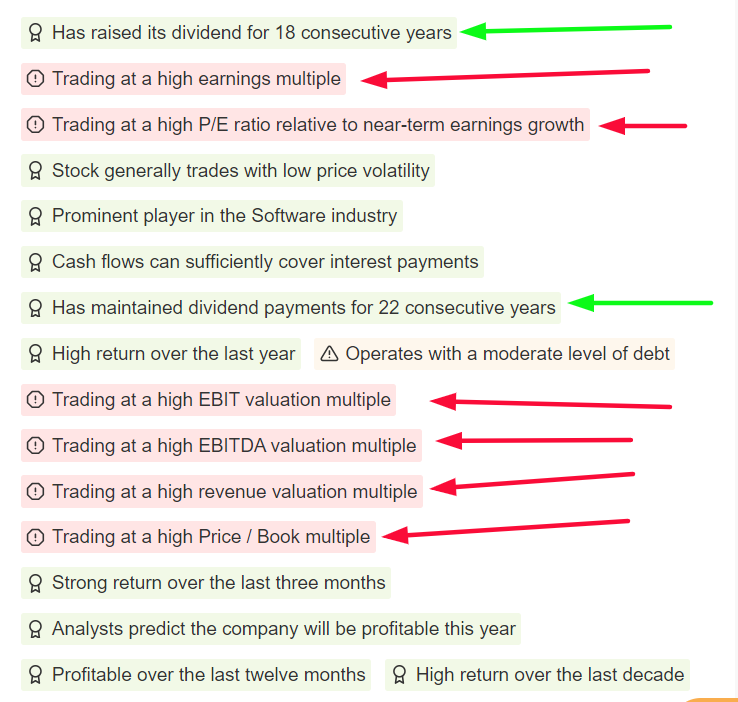

ProTips für Microsoft

Wie Sie bei den ProTips sehen, genießt Microsoft dank robuster Ertragsaussichten und einer gesunden Rentabilitätsprognose derzeit eine hervorragende Bewertung der finanziellen Gesundheit. Darüber hinaus sind die Profitabilitäts-Prognosen für das Unternehmen vielversprechend. Außerdem konnte das Unternehmen seine Dividendenausschüttung achtzehn Jahre in Folge steigern.

Quelle: InvestingPro

ProTips weist allerdings auf das hohe Kurs-Gewinn-Verhältnis (KGV) von Microsoft im Verhältnis zum kurzfristigen Ertragswachstum hin, das Anlass zur Sorge geben könnte.

Darüber hinaus wird das Unternehmen aufgrund der hohen Umsatzmultiples und des hohen Kurs-Buchwert-Verhältnisses, die beide Fragen zur aktuellen Bewertung aufwerfen, mit einer gewissen Skepsis beobachtet.

Amazon

- Bilanzvorlage: Donnerstag, 1. Februar

- Geschätztes EPS-Wachstums: +2.533,3 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +11,3 % (im Jahresvergleich)

Amazon wird am Donnerstag, den 1. Februar um 22 Uhr seine Finanzergebnisse für das vierte Quartal veröffentlichen, die auch die Zahlen der geschäftskritischen Weihnachtssaison beinhalten, zu der sich die Sell-Side recht optimistisch äußert.

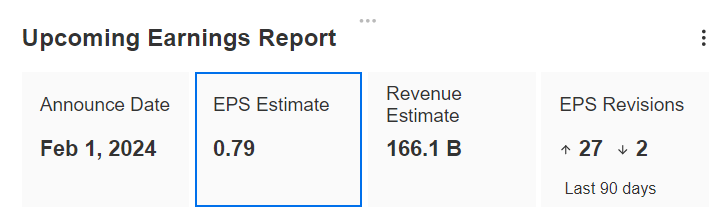

Laut einer Untersuchung von InvestingPro wurden die Gewinnschätzungen in den letzten 90 Tagen 27 Mal nach oben korrigiert, dem stehen lediglich zwei Abwärtskorrekturen gegenüber, ein Zeichen dafür, dass die Wall Street den E-Commerce- und Cloud-Giganten zunehmend optimistisch bewertet.

Quelle: InvestingPro

Der Konsens geht davon aus, dass Amazon einen Gewinn je Aktie von 0,79 USD erzielen wird, was einem Sprung von über 2.500 % gegenüber dem Gewinn je Aktie von 0,03 USD im 4. Quartal 2022 entspricht, was auf die Erfolge mehrerer in den letzten Monaten durchgeführter Kostensenkungsmaßnahmen zurückzuführen ist.

Der Umsatz wird voraussichtlich um 11,3 % gegenüber dem Vorjahr auf 166,1 Mrd. USD ansteigen, was der anhaltende Stärke des Unternehmens in den Bereichen Cloud-Computing und Werbung zu verdanken ist. Sollte sich dies bestätigen, wäre dies der höchste Quartalsumsatz in der Geschichte des Unternehmens.

Die wichtigsten Kennzahlen

Die Anleger werden die Cloud-Einheit von Amazon mit Argusaugen unter Beobachtung halten, um zu sehen, ob dieses Segment sein Wachstumstempo beibehalten kann. Der Umsatz von Amazon Web Services (AWS) stieg im 3. Quartal um 12 % auf 23,1 Milliarden USD.

AWS von Amazon gilt weithin als Marktführer im Bereich Cloud-Computing - noch vor Microsoft Azure und Google Cloud.

Performance der AMZN-Aktie

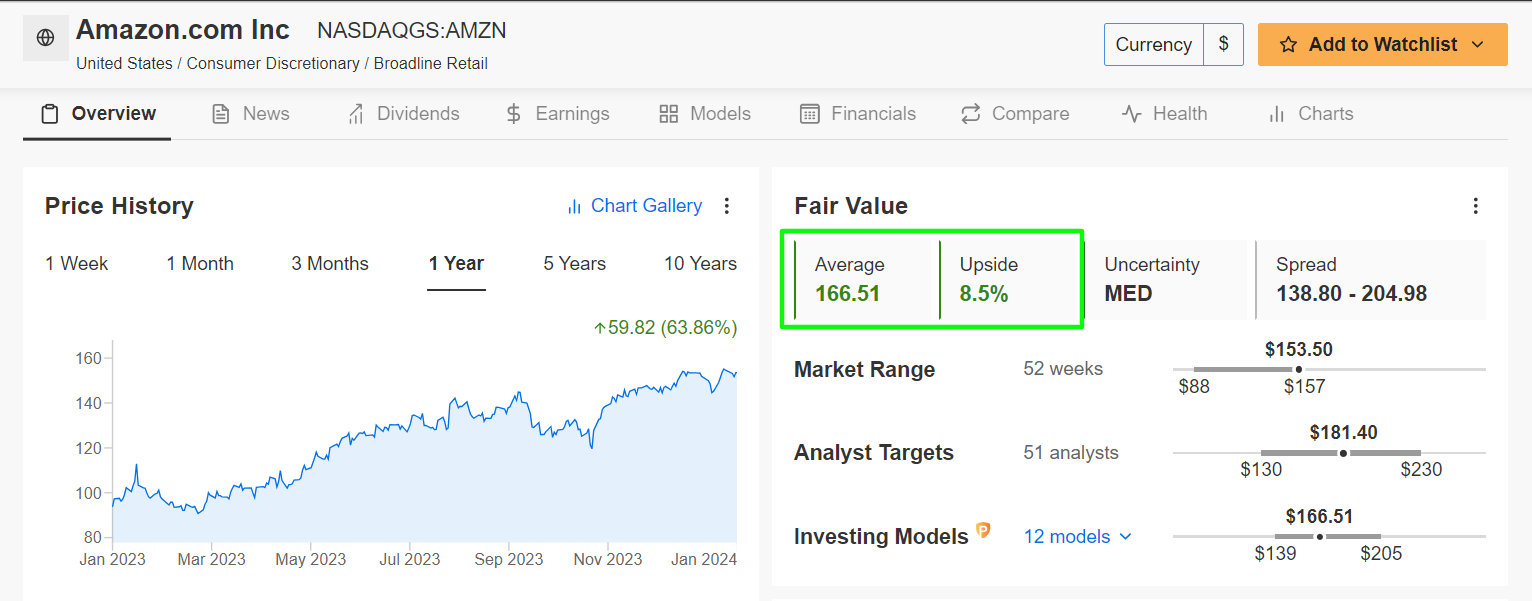

Die AMZN-Aktie schloss am Donnerstag bei 153,50 USD und war damit in der Nähe der jüngsten 52-Wochen-Rekordnotierung bei 157,17 USD vom 11. Januar. Mit einer Bewertung von 1,59 Billionen USD ist der in Seattle, Washington, ansässige Tech-Gigant das viertwertvollste Unternehmen an der US-Börse.

Der Kurs vom AMZN hat sich in den letzten 12 Monaten mit einem Anstieg von rund 64 % deutlich besser entwickelt als der breite Markt.

Quelle: InvestingPro

Trotz der beeindruckenden Rallye ist die Amazon-Aktie laut dem InvestingPro-Modell auch weiterhin relativ unterbewertet und könnte von den aktuellen Notierungen um 8,5 % steigen, was sie näher an ihren "fairen Wert" von 166,49 USD pro Aktie bringen würde.

ProTips für Amazon

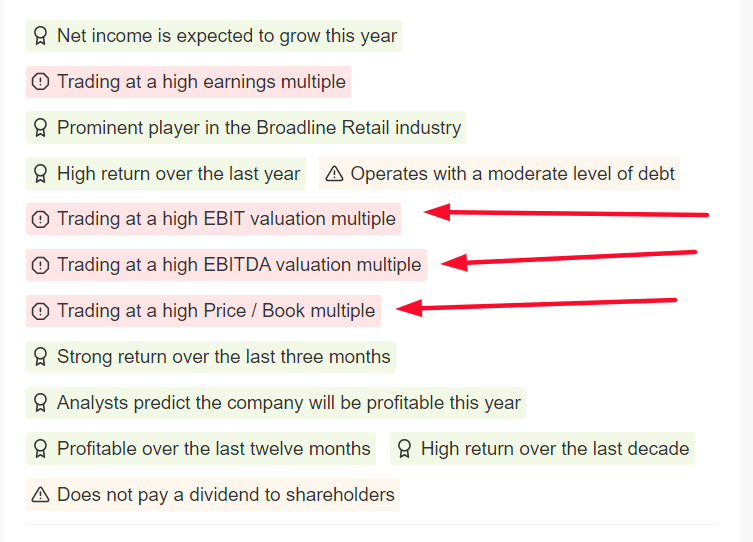

Die ProTips von InvestingPro betonen die vielversprechenden Aussichten von Amazon und weisen insbesondere auf die vorteilhafte Positionierung des Unternehmens in den Bereichen E-Commerce und Einzelhandel hin, die es dem Unternehmen ermöglicht hat, von einem robusten Geschäftsmodell und einem starken Umsatzwachstum zu profitieren.

Quelle: InvestingPro

Trotz dieser Stärken sollten Anleger die Aktie mit Vorsicht betrachten, zumal die Bewertung des Titels, insbesondere das hohe Kurs-Gewinn-Verhältnis, Fragen nach einer möglichen Überbewertung aufwirft.

Meta Platforms

- Bilanzvorlage: Donnerstag, 1. Februar

- Geschätztes EPS-Wachstums: +180,1 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +21,3 % (im Jahresvergleich)

Meta Platforms, die Muttergesellschaft der sozialen Netzwerke Facebook, Instagram, Threads und WhatsApp, wird ihre Ergebnisse für das vierte Quartal voraussichtlich am Donnerstag, den 1. Februar (nachbörslich) veröffentlichen.

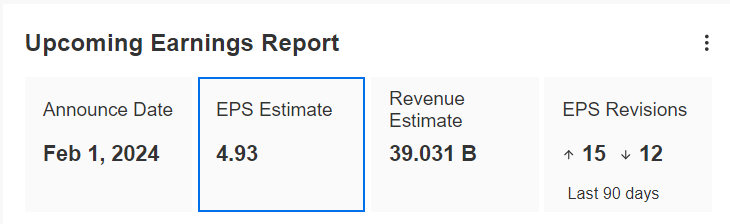

Laut einer Untersuchung von InvestingPro haben Analysten ihre EPS-Schätzungen in den letzten 90 Tagen 15 Mal angehoben, dem stehen Abwärtsrevisionen gegenüber.

Quelle: InvestingPro

Die Wall Street geht davon aus, dass Meta einen Gewinn von 4,93 USD pro Aktie erwirtschaften wird, was einer Steigerung von 180 % gegenüber den 1,76 USD des Vorjahreszeitraums entspricht, während sich das von Mark Zuckerberg geführte Unternehmen auch weiterhin auf die Verbesserung der operativen Effizienz konzentriert.

Sollte das tatsächlich der Fall sein, könnte Meta das profitabelste Quartal in der 20-jährigen Geschichte des Unternehmens feiern.

Es wird erwartet, dass der Umsatz im Vergleich zum Vorjahr um 21,3 % auf 39,0 Mrd. USD steigen wird, der Grund dafür sind Anzeichen einer Verbesserung der Bedingungen auf dem digitalen Werbemarkt.

Die wichtigsten Kennzahlen

Wie üblich werden die Investoren die aktuellen Zahlen von Meta zur täglichen und monatlichen aktiven Nutzung von Facebook-Konten aufmerksam verfolgen - zwei wichtige Kennzahlen für den Social-Media-Riesen.

Im letzten Quartal stieg die Zahl der täglich aktiven Nutzer laut Facebook um 5 % auf 2,09 Mrd. und die Zahl der monatlich aktiven Nutzer um 3 % auf 3,05 Mrd.

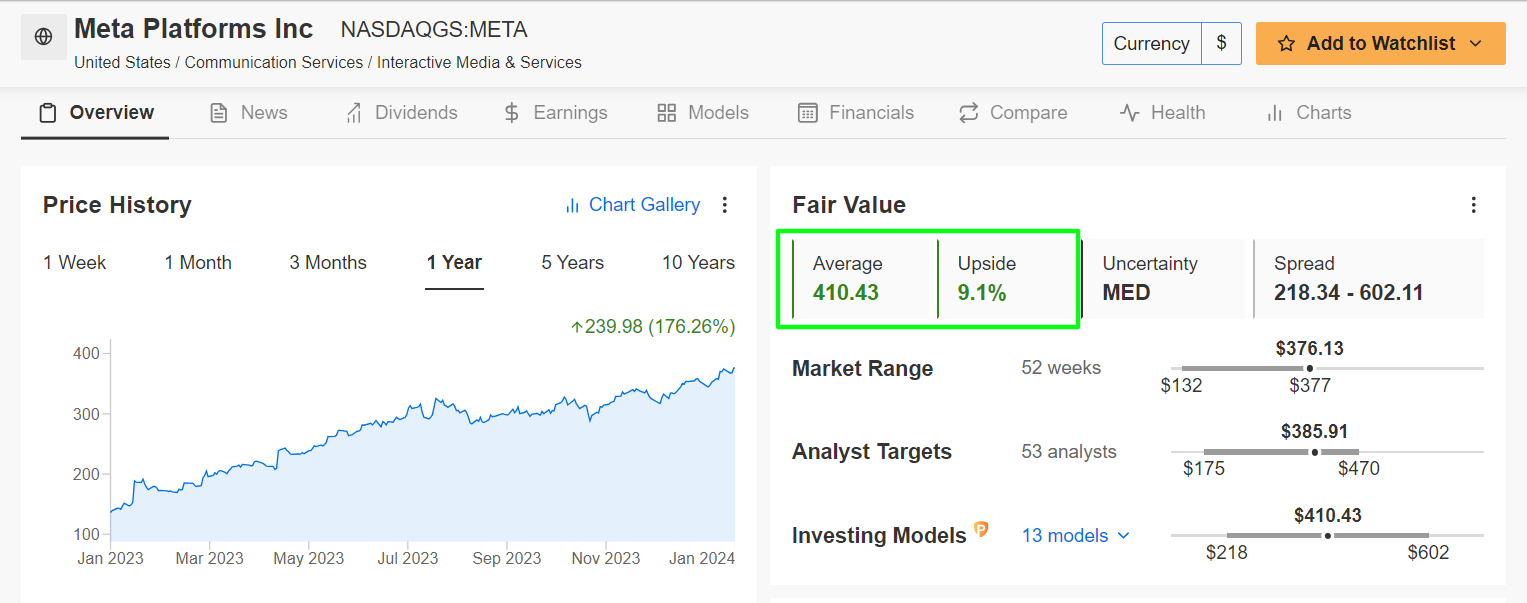

Performance der META-Aktie

Der Kurs von Meta hat sich im Vorfeld des Quartalsberichts sehr gut entwickelt. Die Aktie des in Menlo Park, Kalifornien, ansässigen Technologieunternehmens erreichte kürzlich gleich eine Serie von 52-Wochen-Höchstständen.

Die META-Aktie schloss am Donnerstag bei 376,13 USD und damit etwas unter ihrem Allzeithoch von 384,33 USD im September 2021. Die Marktkapitalisierung von Meta liegt derzeit bei 967 Mrd. USD.

Die Aktie hat in den letzten 12 Monaten eine erstaunliche Rallye hingelegt und ist in diesem Zeitraum um satte 176 % gestiegen, dabei wurden die Anleger durch die aggressiven Kostensenkungen ermutigt, die CEO Mark Zuckerberg in den letzten Monaten durchgeführt hat.

Laut InvestingPro ist die META-Aktie derzeit immer noch unterbewertet und könnte um 9,1 % gegenüber dem aktuellen Marktwert steigen, was sie näher an ihren "fairen Wert" von 410,43 USD bringen würde.

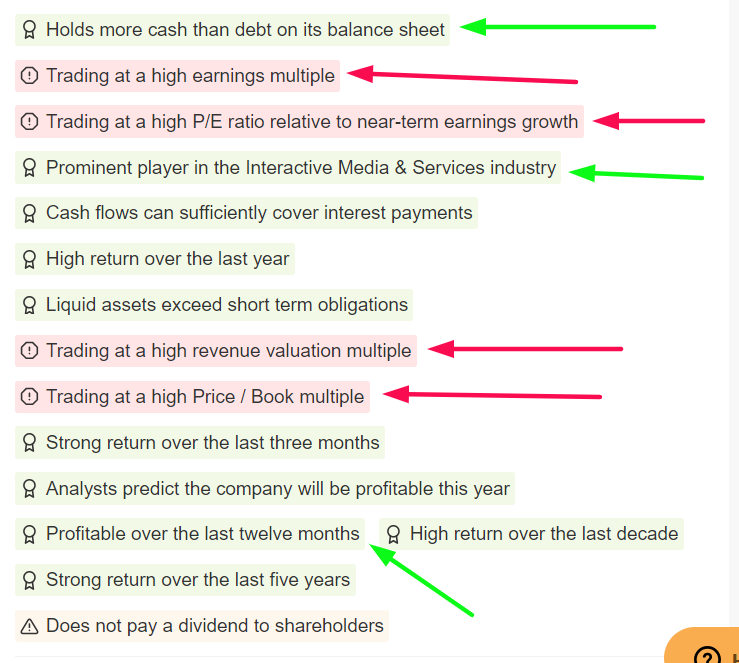

ProTips für Meta Platforms

InvestingPro weist weiterhin auf mehrere positive Trends bei Meta hin, darunter eine robuste Gewinnprognose, eine gesunde Rentabilität sowie ein solides Cashflow-Wachstum.

Quelle: InvestingPro

Wie ProTips anmerkt, gibt es jedoch Bedenken hinsichtlich der Bewertung, weshalb Anleger sich die Frage stellen sollten, ob die Aktie überbewertet ist.

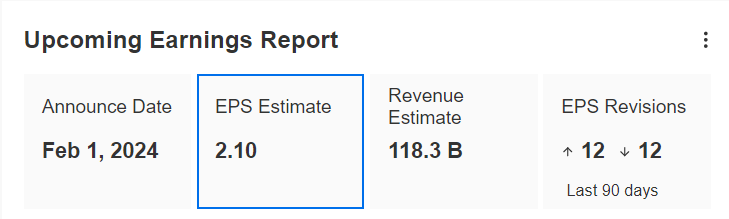

Apple

- Bilanzvorlage: Donnerstag, 1. Februar

- Geschätztes EPS-Wachstums: +11,7 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +0,9 % (im Jahresvergleich)

Apple wird die letzte "FAAMG"-Aktie sein, die am Donnerstag, den 1. Februar, nach Börsenschluss um 22.30 Uhr ihre Quartalsergebnisse für das erste Quartal vorlegen wird. Eine Telefonkonferenz mit CEO Tim Cook und CFO Luca Maestri ist für 23.00 Uhr angesetzt.

Der im kalifornischen Cupertino ansässige Riese im Bereich der Unterhaltungselektronik wird voraussichtlich ein jährliches Umsatzwachstum von weniger als 1 % berichten, was auf die schwierigen Rahmenbedingungen zurückzuführen ist, die die Nachfrage nach seinen teuren Smartphone-Modellen gedämpft haben.

Da der iPhone-Hersteller offensichtlich mit mehreren Gegenwinden zu kämpfen hat, überrascht es nicht, dass die Gewinnprognosen laut InvestingPro in den letzten 90 Tagen 12 Mal nach unten korrigiert wurden.

Quelle: InvestingPro

Laut den Konsensschätzungen von Investing.com liegt der Gewinn pro Aktie von Apple im wichtigen Weihnachtsquartal bei 2,10 USD, was einem Anstieg von 11,7 % gegenüber dem Gewinn pro Aktie von 1,88 USD vor einem Jahr entspricht.

Der Umsatz wird im Jahresvergleich voraussichtlich lediglich um 0,9 % auf 118,3 Mrd. USD steigen, der Grund dafür ist die nachlassende Nachfrage nach den High-End-Smartphones und -Computern des Unternehmens.

Die wichtigsten Kennzahlen

Die Wall Street wird sehr genau auf das Wachstum von Apples Dienstleistungsgeschäft schauen, das im 4. Quartal des Geschäftsjahres mit einem Umsatzwachstum von 16 % auf 22,31 Mrd. USD das Segment mit dem rasantesten Wachstum war.

Dieser Geschäftsbereich berücksichtigt Verkäufe aus Apples App Store, verlängerte Garantien über AppleCare, Lizenzgebühren, Einnahmen aus Suchlizenzen sowie monatliche Abonnements wie iCloud-Speicher und Apple Music.

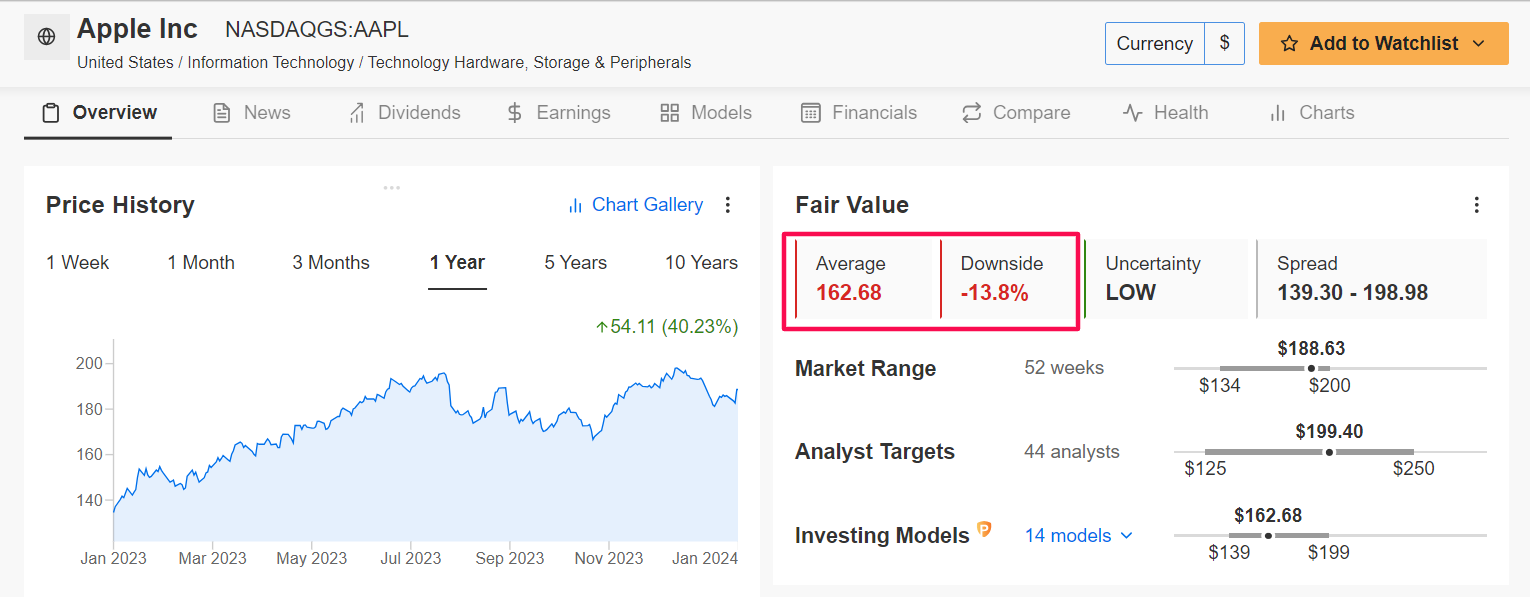

Performance der AAPL-Aktie

Die AAPL-Aktie, die im vergangenen Jahr um 40,2 % gestiegen ist, schloss am Donnerstag bei 188,63 USD, unweit von ihrem Allzeithoch bei 199,62 USD Mitte Dezember.

Mit einer Marktkapitalisierung von 2,92 Bio. USD ist Apple das zweitwertvollste Unternehmen an der US-Börse.

Quelle: InvestingPro

Laut einer Reihe von Bewertungsmodellen auf InvestingPro ist die Aktie vor der Veröffentlichung der Ergebnisse überbewertet: Der durchschnittliche 'Faire Wert' für AAPL liegt bei 162,68 USD, was einem potenziellen Abschlag von 13,8 % gegenüber der aktuellen Notierung entspricht.

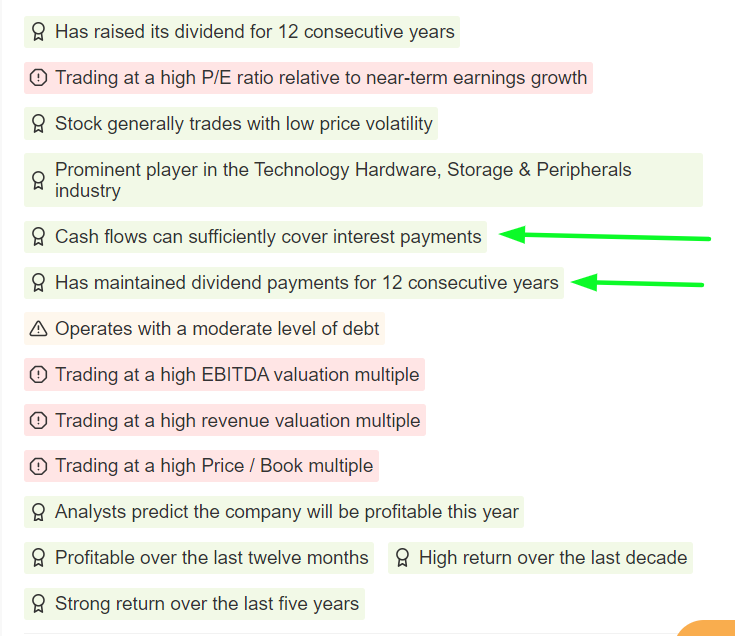

ProTips für Apple

Die ProTips von InvestingPro zeichnen ein überwiegend optimistisches Bild von der Aktie und führen dabei die starke Marktpräsenz und das innovative Produkt-Ökosystem als wesentliche Stärken an.

Sie verweisen auch insbesondere auf den robusten freien Cashflow, die starke Dividende und das stetige Gewinnwachstum.

Quelle: InvestingPro

ProTips weist jedoch ausdrücklich auf Bedenken hinsichtlich der Bewertungskennzahlen von Apple hin, darunter das hohe Kurs-Gewinn-Verhältnis (KGV) im Verhältnis zum kurzfristigen Gewinnwachstum sowie das steile Kurs-Buchwert-Verhältnis.

***

Mit ProPicks, dem neuesten Feature in InvestingPro, erhalten Sie konkrete Strategieempfehlungen, die den S&P 500 in den vergangenen 10 Jahren nachweislich um bis zu 1146 % outperfomed haben. All das bekommen Sie aktuell als Neujahrsangebot mit einem Rabatt von bis zu 50%. Und wenn das noch nicht reicht, dann nutzen Sie für das 1-Jahres-Pro+ den Rabattcode "ProPicks1J" und für das 2-Jahres-Abo den Rabattcode "ProPicks2J" für weitere 10 % Rabatt (insgesamt bis zu 60 %). Hier klicken und Rabattcode nicht vergessen!

Offenlegung: Jesse Cohen hält per Redaktionsschluss über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Außerdem ist er long im Technology Select Sector SPDR ETF (NYSE:XLK).

Er richtet sein Portfolio aus Einzeltiteln und ETFs regelmäßig neu aus, ausgehend von einer kontinuierlichen Risikoeinschätzung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen.

Die in diesem Artikel geäußerten Ansichten geben ausschließlich die Meinung des Autors wieder und sind nicht als Anlageberatung zu verstehen.