Rückblick

Ausgehend vom Tief am 6.Okotber bei 1.810 USD konnte der Goldpreis in den folgenden drei Wochen um fast 200 USD bzw. 11% bzw. auf 2.009 USD stark ansteigen. Ein zweiwöchiger Rücksetzer führte die Notierungen im Anschluss bis Mitte November zurück an die 200-Tagelinie (1.941 USD). Diese wichtige Unterstützung brachte jedoch zügig neue Käufer in den Markt, so dass sich die Goldnotierungen schnell wieder erholen konnten und in der abgelaufenen Handelswoche immer wieder mit der psychologischen Marke von 2.000 USD flirteten.

Mit einem Schlusskurs von 2.002,49 USD beendete der Goldpreis am Freitag die vorletzte Handelswoche im November schließlich knapp oberhalb von 2.000 USD. Sollte der Goldpreis am kommenden Donnerstagabend, den 30. November, ebenfalls oberhalb von 2.000 USD schließen, läge endlich der langersehnte erste Monatsschlusskurs oberhalb dieser magischen Marke vor.

Gold in US-Dollar, Monatscharts vom 25. November 2023. Quelle: Tradingview

Eine ähnliche Situation war letztmals vor rund 14 Jahren zu beobachten! Nachdem der Goldpreis damals monatelang gegen die Marke von 1.000 USD angelaufen war, sorgte der erste Monatsschlusskurs darüber ab Ende September 2009 für einen gewaltigen Befreiungsschlag. In den folgenden drei Monaten explodierte der Goldpreis und stieg ohne nennenswerte Rücksetzer bis auf 1.225 USD um rund 25% an.

Ein ähnliches Szenario schwebt uns auch dieses Mal vor. Tatsächlich sehen wir die Wahrscheinlichkeiten deutlich erhöht, dass der Goldpreis den November oder Dezember oberhalb von 2.000 USD beenden wird können. Dann wäre bis zum Frühling 2024 eine starke Ausbruchsrally zu erwarten.

Chartanalyse Gold in US-Dollar

Wochenchart: Verkürzte rechte Schulter

Gold in US-Dollar, Wochenchart vom 25. November 2023. Quelle: Tradingview

Dank dem starken Kursanstieg im Oktober sowie dem beharrlichen Anlaufen gegen die Marke von 2.000 USD sieht es mittlerweile so aus, als ob die umgekehrte Schulter-Kopf-Schulter Formation auf dem Wochenchart mit einer verkürzten rechten Schulter kurz vor ihrem Abschluss steht. Alles, was noch fehlt ist ein Durchbruch durch die Nackenlinie bei 2.075 USD. Bis dorthin fehlen dem Goldpreis aktuell noch 73 USD bzw. 3,65%.

Angesichts der klar überkauften Wochenstochastik gibt es allerdings berechtigte Zweifel an dieser sehr bullischen Perspektive. Idealerweise kann der Goldpreis in den kommenden vier bis fünf Wochen trotzdem bis zur Nackenlinie bei 2.075 USD weiter vordringen, so dass dann ein Rücksetzer von z.B. ca. 2.075 oder 2.100 USD zurück auf z.B. 2.000 USD für eine gesunde Abkühlung bzw. das notwendige Kraftaufladen vor der eigentlichen Ausbruchsrally sorgen könnte. Sollte der Goldpreis hingegen wider Erwarten an der psychologischen Marke von 2.000 USD oder an der Nackenlinie bei 2.075 USD erneut scheitern, müsste eine wesentlich größere rechte Schulter eingeplant werden.

Insgesamt ist der Wochenchart bullisch und lässt trotz der überkauften Lage einen Ausbruch über 2.000 USD sowie einen Anstieg bis 2.075 USD bis Ende Dezember bzw. Anfang Januar erwarten. Gelingt im weiteren Verlauf auch der Ausbruch über die Nackenlinie bei 2.075 USD, lässt sich mit der Differenz zwischen dem Kopf der umgekehrten SKS-Formation bei 1.615 USD sowie der Nackenline bei 2.075 USD ein theoretisches Kursziel von ca. 2.535 USD ermitteln, welches angesichts der seit über 12 Jahren aufgestauten Energie innerhalb weniger Monate erreicht werden könnte.

Tageschart: Es fehlt nicht viel zum Ausbruch

Gold in US-Dollar, Tageschart vom 25. November 2023. Quelle: Tradingview

Auf dem Tageschart hat die 200-Tagelinie (1.941 USD) dem Angriff der Bären vor zwei Wochen standgehalten. Der Goldpreis hat diese Unterstützung als Sprungbrett genutzt und hat nun die Widerstandszone um 2.000 USD erneut erreicht.

Die Tages-Stochastik ist klar überkauft, hätte aber mit zwei weiteren positiven Handelstagen in der kommenden Handelswoche die Chance, in den eingebetteten super bullischen Status zu transformieren. Dann wäre der Aufwärtstrend festgezurrt und ein Durchmarsch bis auf 2.075 bis 2.100 USD höchstwahrscheinlich. Alternativ kommt zwischen Ende November und dem nächsten FED-Zinsentscheid am 13.Dezember nochmals zur einer Korrekturschleife, die aber spätestens an der steigenden 200-Tagelinie (1.941 USD) bzw. idealerweise sogar schon oberhalb von 1.975 USD enden sollte.

Problematisch bleibt die offene Kurslücke („Hamas-Gap“) bei 1.830 USD. In der Regel werden 80% der Kurslücken früher oder später geschlossen. Wir gehen momentan eher davon aus, dass zunächst ein scharfer Ausbruch gelingt, bevor im späteren Jahresverlauf 2024 die Verwerfungen an den Kapitalmärkten für einen Liquiditätskrise sorgen werden, die auch den Goldpreis in die Tiefe und bis zur Kurslücke zwingen wird.

In der Summe ist der Tageschart bullisch, aber überkauft. Kurzfristig kommt es darauf an, ob der Goldpreis sich bis zum Donnerstag, den 30.November, oberhalb von 2.000 USD halten kann. Gelingt dies, stehen alle Ampeln auf grün. Andernfalls müsste nochmals eine überschaubare Korrekturschleife eingeplant werden.

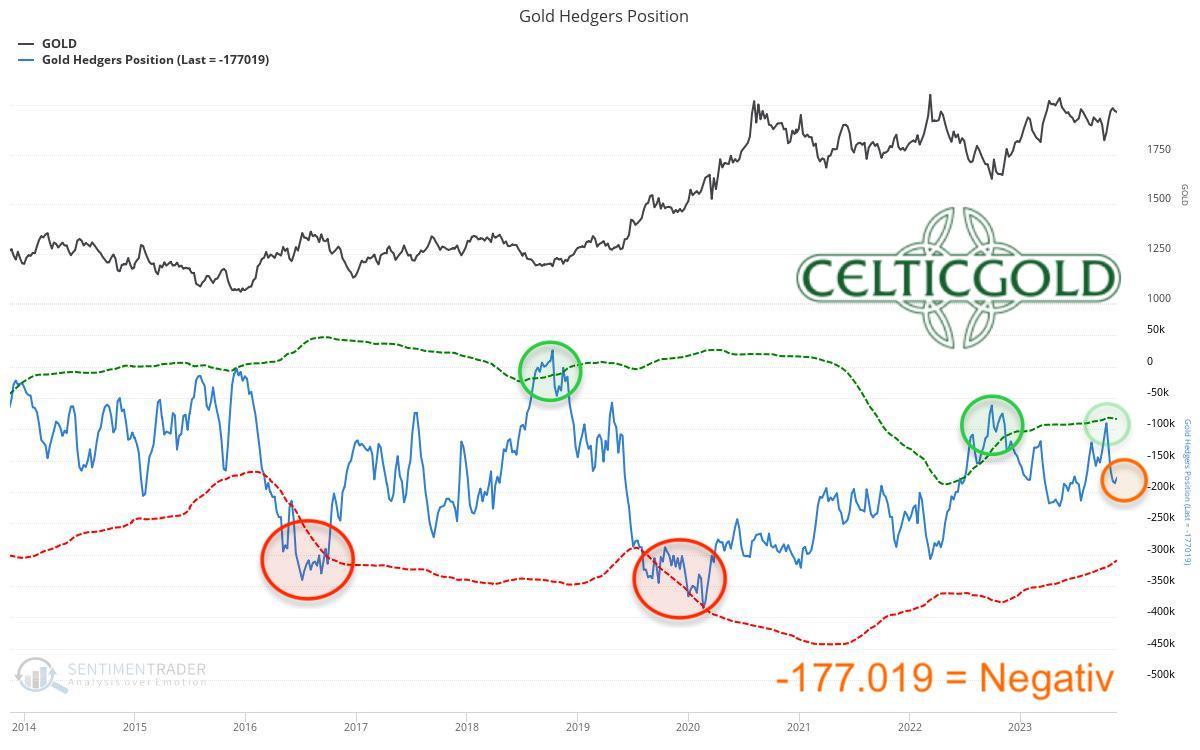

Terminmarktstruktur Gold

Commitments of Traders Report für den Gold-Future vom 24. November 2023. Quelle: Sentimenttrader

Bei einem Goldpreis von 1.965 USD hielten die kommerziellen Händler zuletzt eine kumulierte Leerverkaufsposition in Höhe von 177.019 Future-Kontrakten auf den Goldpreis. Damit hat sich die Lage am Terminmarkt aufgrund der gestiegenen Kurse wieder klar verschlechtert. Trotzdem hätte der Terminmarkt bis zu einer Extrem-Konstellation (ca. 300.000 bis 350.000 leerverkaufte Kontrakte) noch viel Platz.

Insgesamt ist der aktuelle CoT-Report zunehmend bärisch und steht einem Ausbruch über 2.075 USD eher entgegen.

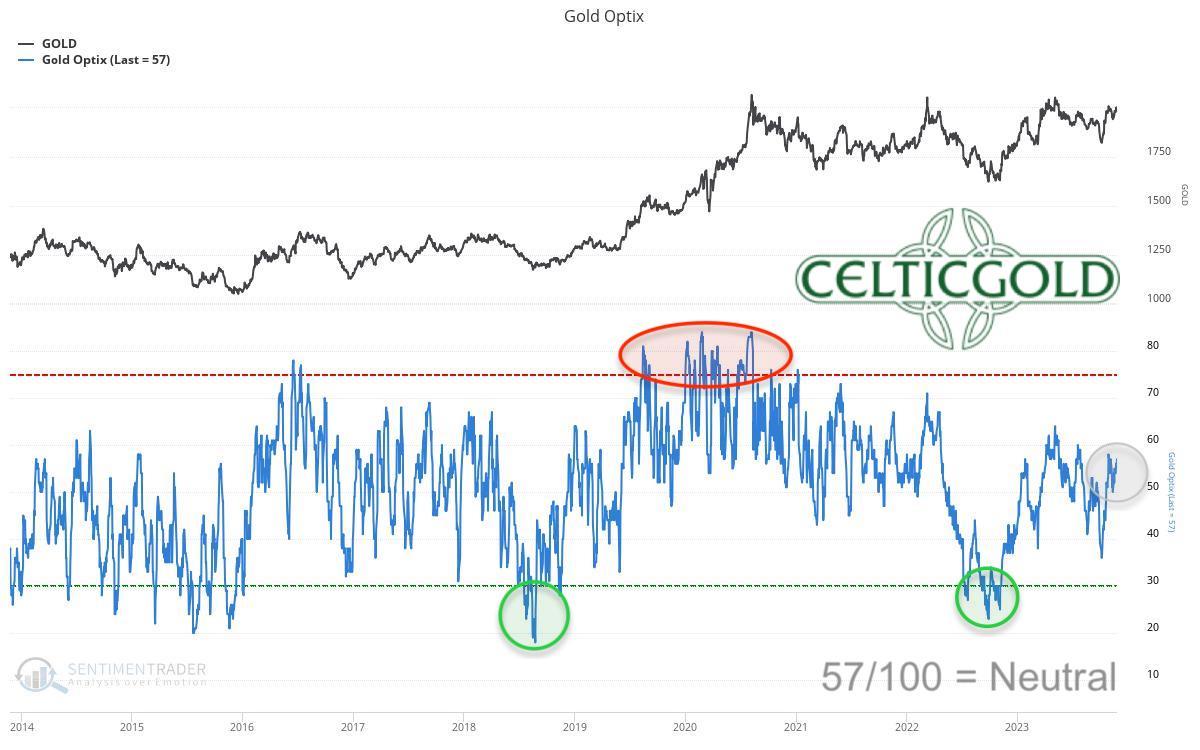

Sentiment Gold

Sentiment Optix für Gold vom 24. November 2023. Quelle: Sentimenttrader

Mit einem Wert von 57 misst der Sentiment-Indikator weiterhin ein neutrales Stimmungsbild am Goldmarkt. Da es aber zwischen dem 20.September und dem 6.Oktober vorübergehend zu einer „Blutbadphase“ und Bereinigung kam, ist nicht davon auszugehen, dass die Stimmung schon in Kürze wieder in deutlich zu viel Pessimismus kippen könnte. Im Gegenteil, für unser super bullisches Ausbruchsszenario ist der Sentiment-Indikator aktuell ideal positioniert!

Insgesamt ist das Sentiment am Goldmarkt neutral und bietet damit sehr viel Platz bis zu einer übertriebenen Euphorie-Phase.

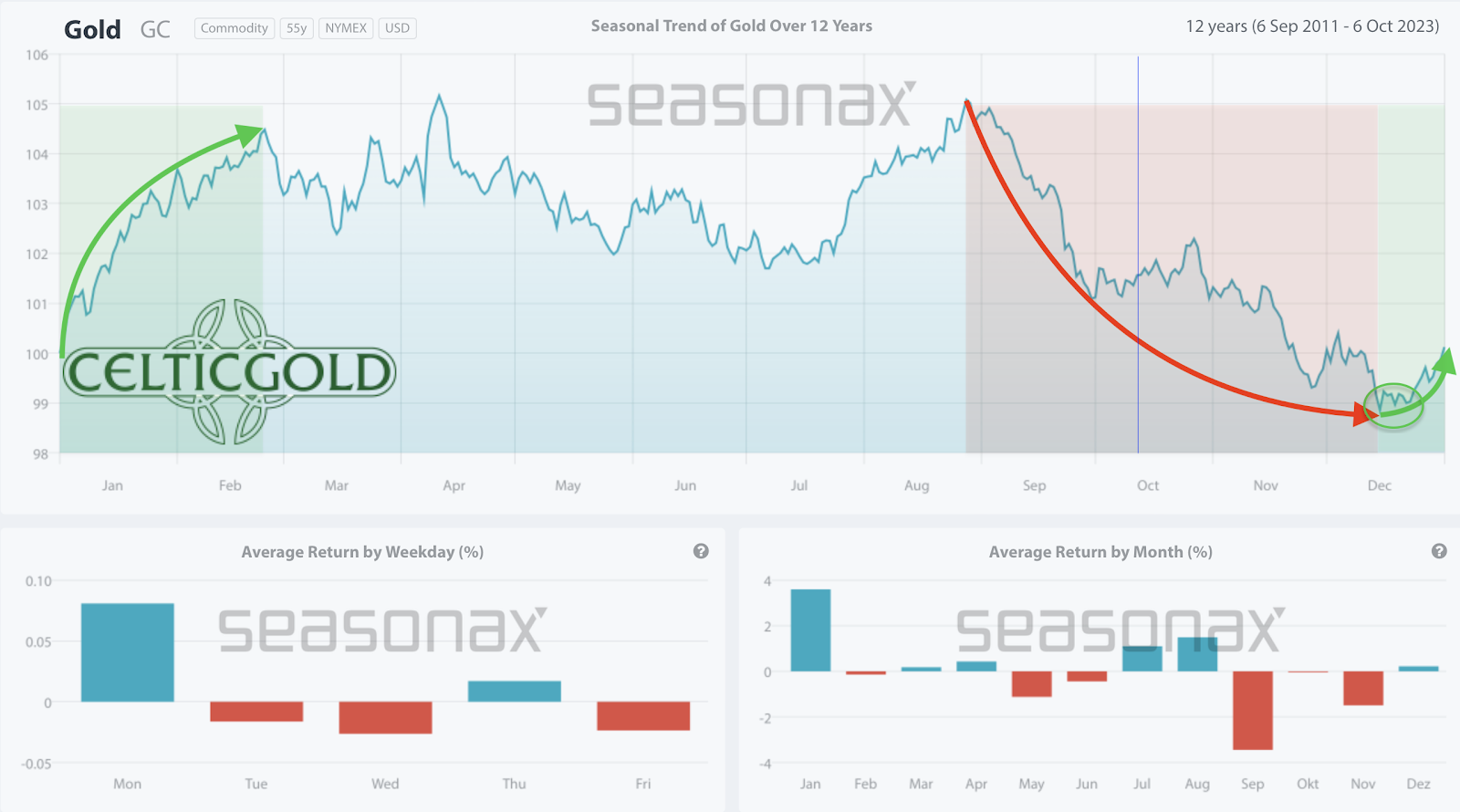

Saisonalität Gold

Saisonalität für den Goldpreis über die letzten 12 Jahre vom 9. Oktober 2023. Quelle: Seasonax

Basierend auf dem saisonalen Durchschnitt der letzten 12 Jahre fehlen dem Goldmarkt noch zwei Wochen bis zum Beginn der äußerst positiven Phase zwischen Mitte Dezember und Ende Februar. Der Zeitpunkt zum „Voll investiert sein“ ist jetzt zum Greifen nah.

Basierend auf den letzten 12 Jahren ist die saisonale Komponente ab Mitte Dezember sehr bulisch und lässt deutliche Kursanstiege erwarten.

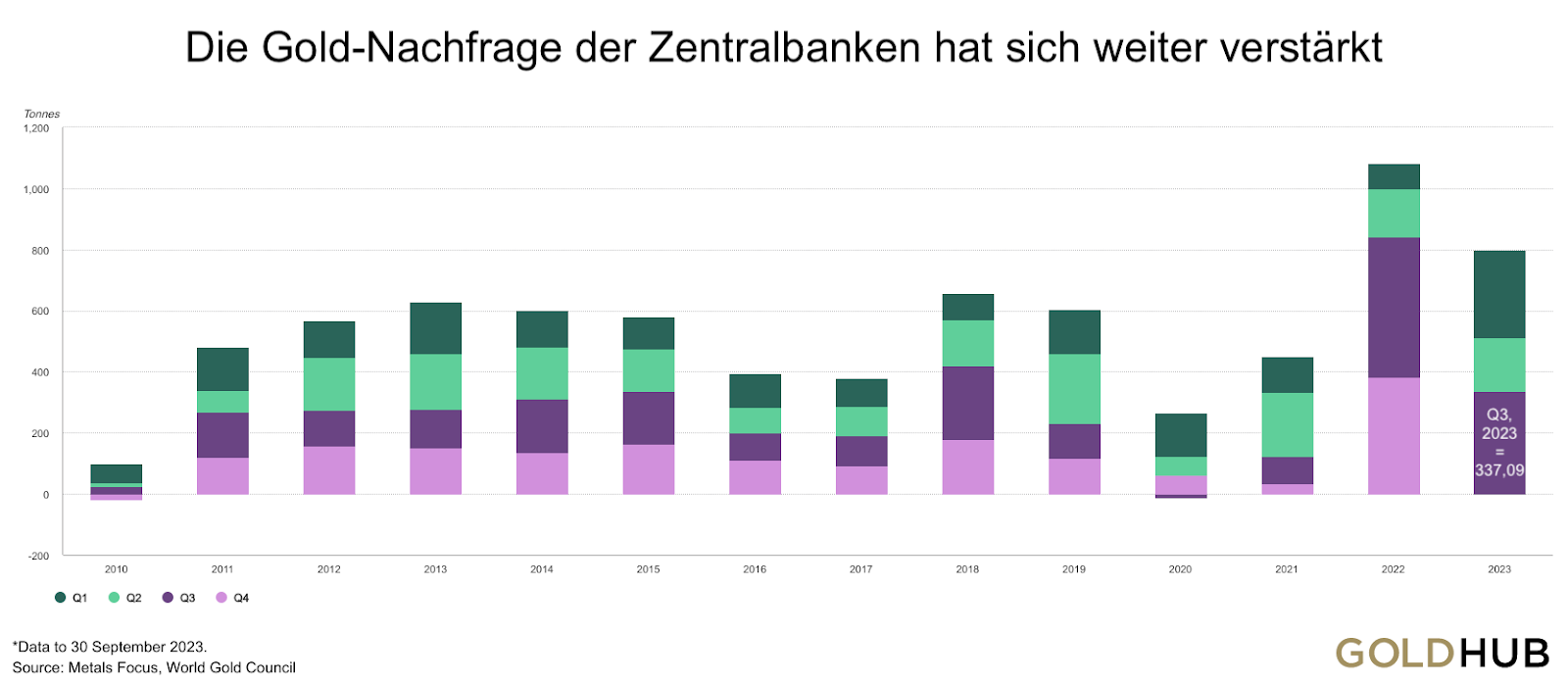

Makro-Update – Zentralbank mit starker Gold-Nachfrage

Zentralbanken Goldkäufe seit 2010. Quelle: IMF IFS, Respective central banks, World Gold Council

Während an den Finanzmärkten der AI-Boom, die mögliche Zulassung der Bitcoin-ETFs, eine Waffenruhe im Gaza-Streifen sowie die Jahresendrally aktuell für Hoffnung und Erleichterung sorgen, liegen die Nettogoldkäufe der Zentralbanken in diesem Jahr rund 14% über denen von 2022. Insgesamt haben die Zentralbanken bisher netto ca. 800 Tonnen Gold gekauft, so viel wie nie zuvor in diesem Neunmonatszeitraum.

Insbesondere ist das Spektrum der Länder, deren Zentralbanken ihre Reserven in den letzten Quartalen aufgestockt haben, mittlerweile breit gefächert. Allein die 33 wichtigsten Zentralbanken, angeführt von China (78 Tonnen), Polen (57 Tonnen), Türkei (39 Tonnen) und Indien (9 Tonnen), kauften im dritten Quartal 2023 insgesamt 197,85 Tonnen Gold, was durchschnittlich 66 Tonnen pro Monat bedeutet.

Die Gründe für die gestiegene Zentralbank-Nachfrage sind sicherlich vielseitig und teilweise individuell begründet. Vor allem aber dürfte sie der allgemein hohen Verunsicherung, der Geopolitik sowie der gestiegenen Volatilität an den Anleihemärkten als auch der exponentiell ansteigenden US-Staatsschulden und US-Zinszahlungen geschuldet sein.

Wirtschaftssanktionen beschleunigen Entdollarisierung

Da die Geopolitik spätestens seit dem russischen Angriff auf die Ukraine klar in zwei Blöcke (Ost und West) zerfallen ist, befindet sich die Globalisierung auf dem Rückzug. Aufgescheucht durch die Wirtschaftssanktionen gegen Russland bemühen sich viele Staaten um eine Diversifizierung ihrer Währungsreserven und suchen nach alternativen zum US-Dollar, dessen Deckung durch den saudischen Ölhandel (Petrodollar) zunehmend geschwächt wird.

Hohe Volatilität an den Anleihenmärkten

Gleichzeitig ist die Volatilität an den Anleihenmärkten im Vergleich zu den letzten 20 Jahren weiterhin deutlich erhöht. So kam beispielsweise die Rendite der 10-jährigen US-Staatsanleihen in den letzten vier Wochen von 5,02% bis auf 4,37% um über 13% zurück. Das sind Bewegungen, die für Notenbanken und institutionelle Anleger im festverzinslichen Teil ihrer Portfolios zu stark sind.

Insbesondere aber dürften die über die Bedenken über die Nachhaltigkeit des US-Schuldenkurses für eine weiterhin steigende Goldnachfrage seitens Zentralbanken sorgen. Die explodierenden Schuldenquoten sowie eskalierende Zinskosten, die bis 2024 voraussichtlich 20 % der staatlichen Steuereinnahmen aufzehren werden, signalisieren die bevorstehenden Herausforderungen für US-Dollar Inhaber und auf US-Dollar lautende Schulden.

Erste Zinssenkung im Mai 2024?

Aktuell erwarten die Märkte, dass die Federal Reserve Bank die Zinsen im Dezember nicht mehr weiter erhöhen wird, sondern im Mai mit der ersten Zinssenkung aufwarten wird. Hier ist grundsätzlich wichtig zu verstehen, dass die FED den Vorgaben der Märkte mit Verzögerung folgt. Sollten Rezession und wirtschaftlichen Verwerfungen („crash landing“) deutlicher zu Tage treten, dürfte die FED trotz erhöhter Inflation von den Märkten wohl zu starken Zinssenkungen gezwungen werden. Dies dürfte den US-Dollar stark belasten und gleichzeitig den Goldpreis beflügeln. Wie immer preisen die Märkte all dies mit einem Vorlauf von ca. sechs Monaten ein.

Das makroökonomische Umfeld bleibt damit äußerst günstig für den Goldpreis.

Fazit: Gold – Monatsschlusskurs oberhalb von 2.000 USD triggert die Ausbruchsrally

Der Goldpreis steht aktuell kurz vor seinem ersten Monatsschlusskurs oberhalb von 2.000 USD. Gelingt dies Ende November dürfte zunächst ein Anstieg bis zum Allzeithoch um 2.075 USD folgen. Da mit jedem Angriff auf eine Widerstandsmarke deren Widerstandsfähigkeit abnimmt, sollte der vierte oder spätestens der fünfte Angriff auf das Allzeithoch den erfolgreichen Durchbruch bringen.

Die anschließende Ausbruchsrally dürfte ähnlich wie bspw. 2009 spektakulär werden, schließlich hat sich am Goldmarkt in den vergangenen 12 Jahren viel Energie aufgestaut. Wie dargestellt stehen die Chancen in diesem Fall gut, dass die Goldnotierungen bis zum Frühjahr 2024 deutlich um ca. 20 bis 25% zulegen könnten. Um dieses sehr bullische Szenario realisieren zu können, sollten sich etwaige Rücksetzer ab jetzt spätestens an der 200-Tagelinie (1.941 USD) wieder fangen.

Diese Aktienstrategien könnten Ihr Portfolio beflügeln!

ProPicks KI erobert neue Märkte – jetzt auch in Deutschland! Bisher bekannt für ihre herausragenden Ergebnisse auf dem US-Aktienmarkt, liefert ProPicks KI von Investing.com jetzt smarte Aktienportfolios für Deutschland, Deutschland und andere internationale Märkte. Ob die USA, Europa oder spannende Schwellenländer: Unsere Strategien sind weltweit erfolgreich. Ein Beispiel? Die „Tech Stars“-Strategie hat 2024 den S&P 500 fast um das Doppelte geschlagen. Auch Alpha Germany Select begeistert: Mit einer Performance von +340 % und einem 10-jährigen Backtest überzeugt sie als eine zuverlässige Strategie für den deutschen Markt. Welches deutsche Unternehmen startet wohl als nächstes richtig durch?

ProPicks-KI freischalten