Anfang des Monats habe ich an dieser Stelle geschrieben, dass es nicht klar sei, ob sich derzeit ein breit angelegtes Signal zur Risikoreduzierung anbahne. Drei Wochen später sieht es bei Betrachtung mehrerer Gegenüberstellungen von ETFs so aus, als sprächen wir schon von Realitäten, und nicht mehr nur von Vermutungen.

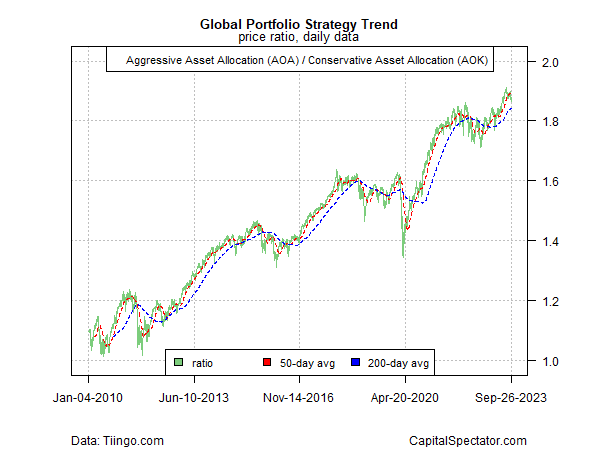

Auch ein globales Asset-Allocation-Profil ist keine Wunderwaffe gegen alle denkbaren Problemkonstellationen. Der abnehmende Quotient zwischen aggressiven (AOA) und konservativen (AOK) Asset-Allocation-ETFs ist noch nicht dramatisch und kann nicht als klares Zeichen einer Trendwende interpretiert werden. Mit anderen Worten: Diese Gegenüberstellung interpretiert die jüngsten Marktturbulenzen eher als Rauschen.

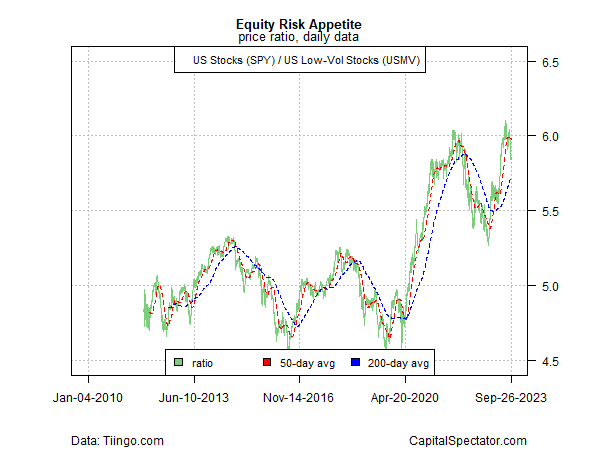

Das technische Profil des US-Aktienmarktes zeichnet dagegen ein etwas düstereres Bild. Das Verhältnis zwischen ETFs auf US-Aktien (SPY) und Aktien mit niedriger Volatilität (USMV) - ein Indikator für den Risikoappetit gegenüber US-Aktien - hat eindeutig seinen Höhepunkt erreicht, auch wenn er noch nicht auf ein Niveau gefallen ist, das eindeutig eine bearishe Trendwende signalisiert.

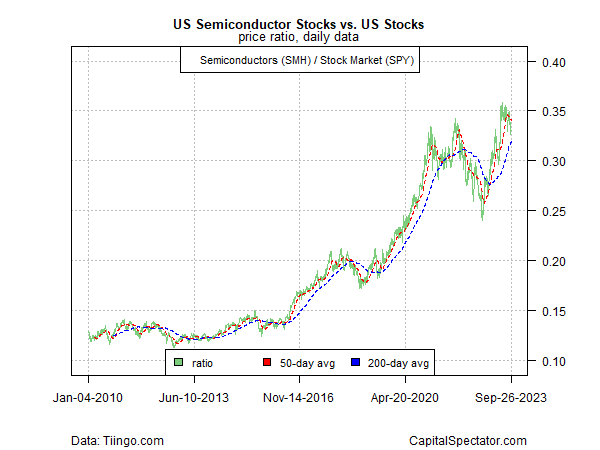

Das Gleiche gilt für die Halbleiteraktien (SMH) verglichen mit dem breiten US-Aktienmarkt (SPY). Halbleiter gelten als Indikator für die Risikobereitschaft und den Konjunkturzyklus am Markt, und hier hat sich die Stimmung nach einer Phase überschwänglicher Risikobereitschaft recht deutlich geändert.

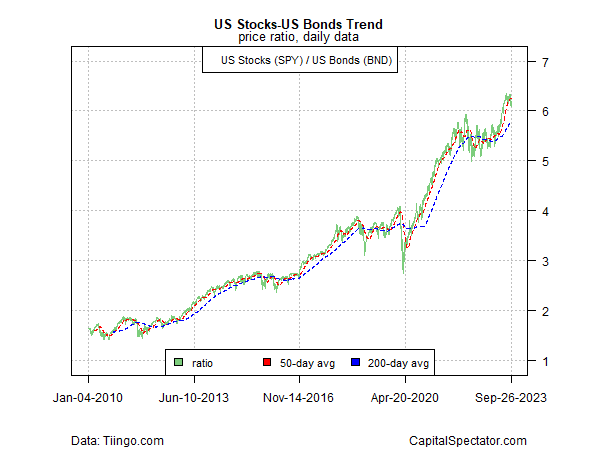

Ein Hinweis darauf, dass die üblichen Signale möglicherweise verzerrt sind, besteht darin, dass die Beziehung zwischen dem US-Aktienmarkt und dem US-Anleihemarkt (SPY vs. BND) weiterhin Stärke zeigt. Doch das täuscht, denn derzeit leiden sowohl die Aktien- als auch die Rentenmärkte. Der klassische Diversifikationsvorteil, den das Halten beider Anlageklassen mit sich bringt, schwindet, da sich beide Märkte historisch entkoppelt und zuletzt parallel entwickelt haben.

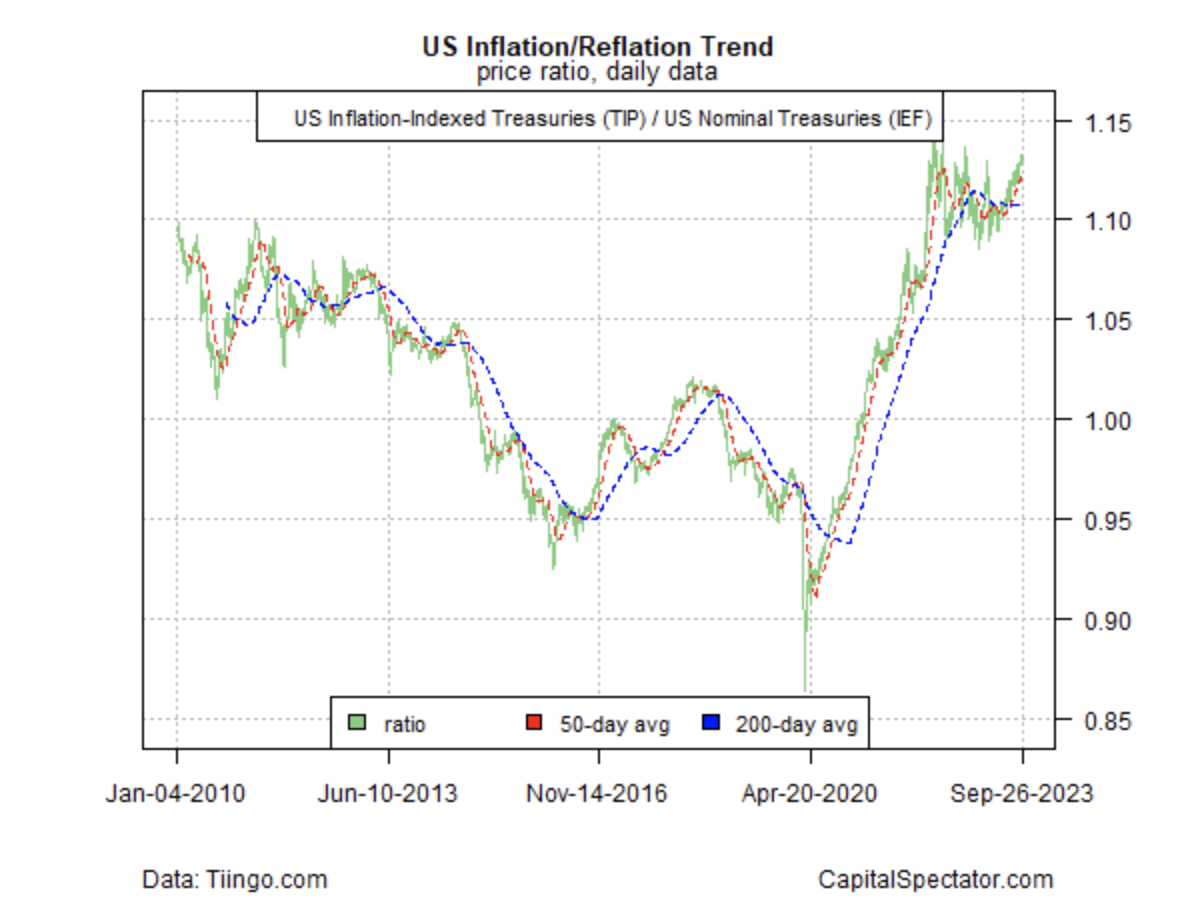

Schließlich könnte der erneute Anstieg der relativen Preise von inflationsindexierten US-Treasuries (TIP) gegenüber dem IEF, der die nominalen Anlageergebnisse des ICE® U.S. Treasury 7-10 Year Bond Index widerspiegelt, eine potenziell beunruhigende Wende für die Märkte ankündigen. In den letzten Monaten sah es so aus, als ob das Wiederaufleben der Inflation ihren Höhepunkt erreicht hätte - ein an sich positives Signal.

Die jüngsten Entwicklungen deuten jedoch darauf hin, dass der Appetit auf Inflationsabsicherungen wieder zunimmt. Sollte dieser Trend anhalten, wäre dies ein beunruhigendes Zeichen dafür, dass die Märkte das Inflationsrisiko wieder als Gegenwind für Risikoanlagen wahrnehmen. Folglich sollte die Gegenüberstellung dieser Indizes als mögliche Vorwarnung für das, was auf uns zukommen könnte, besondere Beachtung finden.