Das Wichtigste in Kürze

- Microsofts Aktienkurs ist in diesem Jahr bereits um 25 % gefallen, da Investoren einen großen Bogen um wachstumsstarke Aktien machen

- MSFT ist ein hochwertiger, risikoarmer Tech-Gigant mit erheblichen Wettbewerbsvorteilen

- Die zuletzt vorgestellten Ergebnisse des Unternehmens zeigen, dass sich der Softwarehersteller weiterhin auf einem starken Wachstumspfad befindet

- Wenn Sie auf der Suche nach neuen, lukrativen Ideen für Ihr Portfolio sind, dann schauen Sie doch mal bei InvestingPro+ vorbei

Wenn die Märkte abstürzen, wird es schwieriger sein, die Spreu vom Weizen zu trennen. Während des derzeitigen Abschwungs verkaufen die Anleger wahllos alles und treiben den Wert einiger der am besten geführten Unternehmen so tief, dass ihre Aktien für jeden, der ein Portfolio mit langfristiger Perspektive verwaltet, recht attraktiv geworden sind.

Das zweitwertvollste Unternehmen der USA, Microsoft (NASDAQ:MSFT), ist ein Beispiel für diese Entwicklung. Die Aktien sind in diesem Jahr um etwa 25 % gesunken, da die Anleger wachstumsstarke Aktien meiden, während die US-Notenbank die geldpolitischen Bedingungen aggressiv verschärft, ein Schritt, der die Wirtschaft in eine Rezession stürzen könnte.

Die derzeitige pessimistische Phase folgt zwei Jahren, in denen die MSFT-Aktie kräftig zugelegt hat. Allein im Jahr 2021 zog die Aktie des Softwareriesen um knapp 55 % an, fast doppelt so stark wie der Referenzindex Nasdaq 100.

Wie lange der derzeitige Abverkauf dauern wird, kann man nur vermuten, aber es spricht einiges dafür, dass die Microsoft-Aktie ein guter Kaufkandidat ist, wenn die Kurse fallen.

Das Unternehmen mit Sitz im Bundesstaat Washington ist ein hochwertiger, risikoarmer Tech-Gigant mit erheblichen Wettbewerbsvorteilen. Der Softwarehersteller gehört zu den Unternehmen, die am besten aufgestellt sind, um wirtschaftliche Störungen zu überstehen, und die über die stärkste Preismacht verfügen, um den Inflationsdruck auszugleichen.

Microsoft ist aufgrund des diversifizierten Geschäftsmodells, das eine Reihe von Office-Produkten, eigene Cloud-Dienste und einen Gaming-Bereich umfasst, gut in der digitalen Wirtschaft verankert. Das Cloud-Computing-Geschäft des Unternehmens war die treibende Kraft hinter dem Anstieg der Aktie um 285 % in den letzten fünf Jahren. In diesem Zeitraum erschloss der CEO Satya Nadella neue Wachstumsbereiche und konzentrierte sich insbesondere auf die Cloud-Computing-Arena.

Nach Ansicht vieler Analysten gibt es bei dieser beispiellosen Serie von Kursgewinnen immer noch Luft nach oben. Einer der Hauptfaktoren für diesen Optimismus ist der branchenweite Übergang zum Cloud-Computing, der gerade erst richtig begonnen hat.

Microsofts Unternehmenseinheit Azure, die Rechenleistung an Start-ups und größere Unternehmen vermietet, kann problemlos über die nächsten Jahre florieren. Laut Wedbush Securities werden sich die weltweiten Ausgaben für Cloud-Services in den nächsten zehn Jahren der Marke von 1 Billion USD nähern, da Unternehmen immer mehr Geld für Cloud-Computing ausgeben.

Robust auch in der Rezession

Der jüngste Gewinnbericht des Unternehmens zeigt, dass sich Microsoft weiterhin auf einem robusten Wachstumspfad bewegt, der Störungen der Lieferkette und inflationärem Druck standhält. Der Unternehmensbereich Azure, der bei den Cloud-Infrastrukturdiensten nur von Amazons (NASDAQ:AMZN) AWS Web Service Group übertroffen wird, verzeichnete im 1. Quartal des Geschäftsjahres ein Wachstum von 46 %, was der Rate des 2. Quartals entspricht und die Schätzungen erfüllt.

Das Unternehmen meldete darüber hinaus einen starken Anstieg der gewerblichen Bestellungen, ein Maß für künftige Umsätze, wobei mehrjährige Verträge für Office 365, Microsoft 365 und Azure das Fundament für das Wachstum bildeten. Die Vertragsverlängerungen sind der beste Beweis für die Zufriedenheit der Kunden mit den Cloud-Produkten von Microsoft.

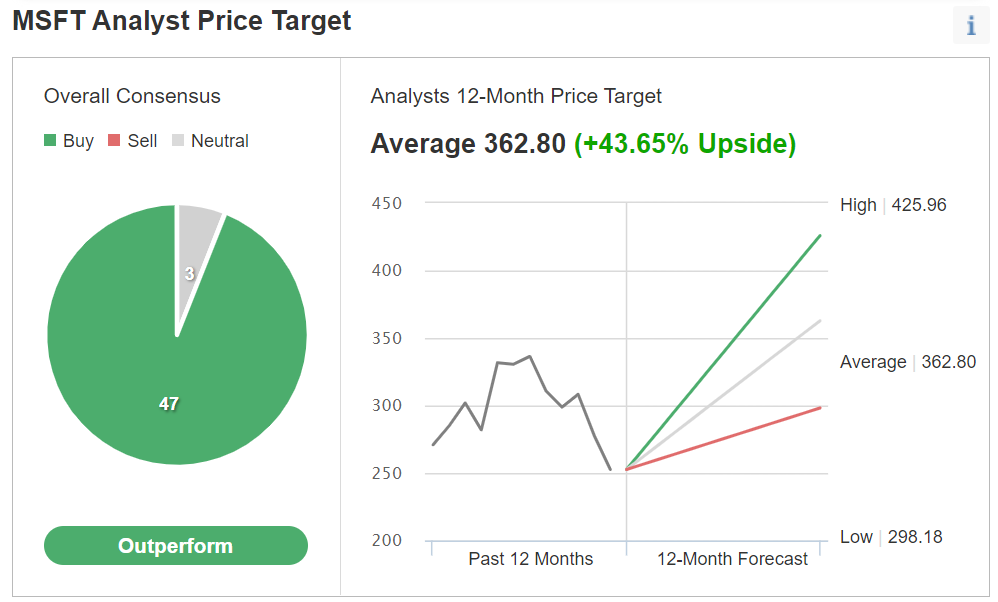

Aufgrund dieser Stärken bleibt die Microsoft-Aktie bei den Analysten ein Favorit.

Quelle: Investing.com

Anlässlich einer Umfrage von Investing.com unter 50 Analysten stuften 47 die Aktie mit "Buy" ein, wobei das durchschnittliche Kursziel ein Aufwärtspotenzial von etwa 44 % signalisiert.

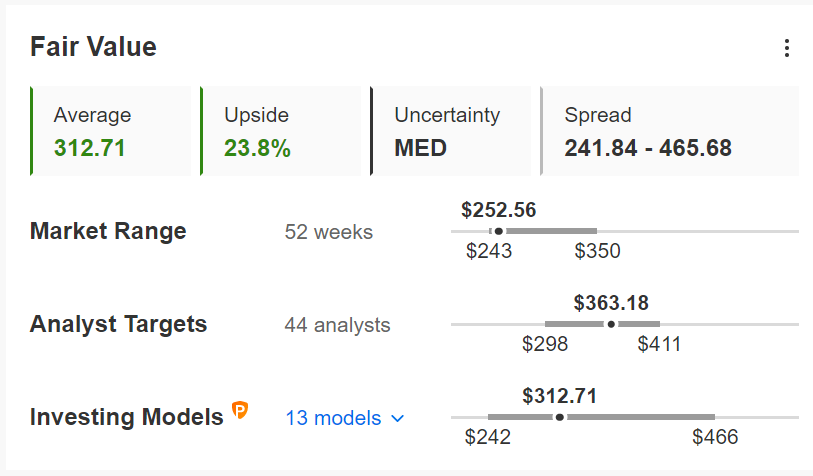

Quelle: InvestingPro

Laut den Bewertungsmodellen von InvestingPro liegt der durchschnittliche faire Wert der MSFT-Aktie bei 312,71 Dollar. Daraus ergibt sich Ertragspotenzial von etwa 24 % gegenüber dem aktuellen Stand.

RBC hat Microsoft letzte Woche in einer Anlegernotiz erneut als "Outperform" eingestuft und argumentierte, das Unternehmen werde sich in einer Rezession als robust erweisen. In der Notiz hieß es weiter:

"Wir haben virtuelle Investorentreffen mit Microsoft Investor Relations veranstaltet. Das sind unsere wichtigsten Erkenntnisse aus diesen Gesprächen: 1) keine Änderung in Bezug auf die makroökonomischen und nachfrageseitigen Rahmenbedingungen, und wir glauben, dass sich das Geschäftsmodell im Falle einer Rezession als robust erweisen würde; 2) die Auswirkungen der Lohnsteigerungen sind minimal, und wir erwarten weiterhin eine Margenausweitung für das Geschäftsjahr 2023".

Eine andere Investmentbank, Barclays, stufte Microsoft erneut als "Overweight" ein und bezeichnete die "Teams-Chat"-Software des Unternehmens als "85 Milliarden Dollar-Chance". Der Kommentar wies auf Folgendes hin:

"In letzter Zeit konnten wir eine zunehmende Nervosität der Investoren in Bezug auf die zukünftigen Wachstumschancen der Microsoft Office-Reihe feststellen. Wir sind jedoch der Meinung, dass diese Bedenken ausgeräumt werden, wenn man die großen Chancen erkennt, die sich dem Unternehmen allein durch eine stärkere Marktdurchdringung von 'Teams' bieten. Das sollte Microsoft als Premium-Investition in unserem Software-Universum bestätigen."

Die solide Bilanz und das Dividendenprogramm von Microsoft sind ein weiteres gutes Argument für Anleger, die in den derzeit unsicheren Zeiten sichere Werte suchen. MSFT zahlt derzeit vierteljährlich 0,62 USD, was einer jährlichen Rendite von 0,93 % entspricht. Aber mit Cash-Reserven von mehr als 130 Mrd. USD hat das Unternehmen genügend Munition, um seine Aktien durch Aktienrückkäufe und Dividendenerhöhungen zu stützen.

Microsoft ist nur eines von zwei börsennotierten Unternehmen, die sowohl von Moody's Investors Service als auch von S&P Global Triple-A-Ratings erhalten haben.

Fazit zu Microsoft

Auch wenn Microsoft und andere Tech-Giganten im aktuellen Abverkauf des Marktes weiter fallen könnten, sollte diese Schwäche als Kaufgelegenheit für MSFT genutzt werden. Es bietet sich die Gelegenheit zur Beteiligung an einem ausgezeichneten Unternehmen, dessen Wettbewerbsvorteil keineswegs gefährdet ist.

Hinweis: Sie sind auf der Suche nach interessanten Aktien für Ihr Portfolio? Dann ist InvestingPro genau das Richtige für Sie. Neben exklusiven Daten zu einer Vielzahl nationaler und internationaler Aktien können Sie anhand zahlreicher quantitativer Modelle ganz einfach den Fair Value Ihrer Lieblings-Aktien berechnen. Jetzt sieben Tage kostenlos testen.