US-Aktien waren über weite Strecken des Jahres der Outperformer unter den wichtigsten Anlageklassen, wenn man eine Reihe von Proxy-ETFs betrachtet. Der ausgeprägte Optimismus in Bezug auf US-Aktien könnte jedoch im vierten Quartal durch eine Reihe von Risikofaktoren getrübt werden.

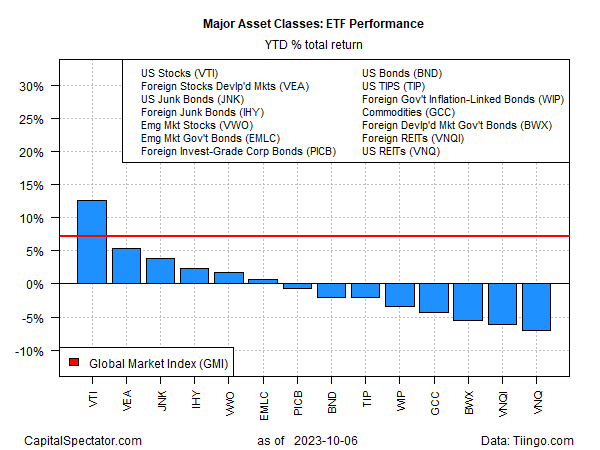

Im laufenden Jahr haben US-Aktien noch die Nase deutlich vorn. Der Vanguard Total (EPA:TTEF) Stock Market ETF (NYSE:VTI) hat im bisherigen Jahresverlauf um fast 13 % zugelegt. In absoluten Zahlen ist das ein solider Zuwachs, der im Vergleich zu anderen globalen Märkten noch besser aussieht.

Die zweitbeste Performance im bisherigen Jahresverlauf erzielten ausländische Aktien aus Industrieländern (VEA) mit einem vergleichsweise bescheidenen Plus von 5,4 %. Am unteren Ende der diesjährigen Performanceliste: Verluste von über 5 % bei ausländischen und US-amerikanischen Immobilienaktien (VNQI bzw. VNQ).

Ein wichtiger Treiber für US-Aktien ist die ausgezeichnete Performance von Technologieaktien, die in marktkapitalgewichteten Fonds wie dem VTI dominieren. So konnte der Technology Select Sector SPDR® Fund (NYSE:XLK) in diesem Jahr bisher um 36 % an Wert gewinnen, wodurch breite Aktienfonds, die Aktien zum Marktwert halten, überproportional zulegen konnten.

Der Terroranschlag in Israel am vergangenen Wochenende hat die Diskussion über die Anfälligkeit risikobehafteter Wertpapiere neu entfacht, insbesondere von US-Aktien, deren starke Rallye in diesem Jahr in letzter Zeit ins Stocken geraten ist. Das erhöhte geopolitische Risiko geht einher mit der Befürchtung, dass steigende Anleiherenditen den Boom an den US-Aktienmärkten gefährden könnten.

"Geopolitische Risiken halten sich in der Regel nicht lange an den Märkten, aber es gibt viele Zweitrundeneffekte, die sich in den kommenden Wochen, Monaten und Jahren aus den Entwicklungen dieses Wochenendes ergeben könnten", kommentiert Jim Reid, Research-Stratege bei der Deutschen Bank (ETR:DBKGn).

Die Zukunft ist so ungewiss wie eh und je, aber die Vergangenheit ist kristallklar. Das wirft die Frage auf, ob der kräftige Performanceaufschlag, den US-Aktien in diesem Jahr gegenüber dem Rest des Feldes erzielt haben, weiterhin gerechtfertigt ist. Wenn die Investoren der Meinung sind, dass dies der Fall ist, dann beruht ein großer Teil der Antwort auf der Annahme, dass US-Technologieaktien weiterhin eine überdurchschnittliche Performance erzielen werden und damit einen Rückenwind liefern, den es in anderen Teilen der Welt nicht gibt.

Mit Wetten gegen US-Aktien hat man seit Jahren nur Verluste gemacht, und so fällt es schwer zu glauben, dass sich dieser Trend kurzfristig umkehren könnte. Damit sind wir aber schon beim nächsten Problem, dem Rebalancing von Multi-Asset-Portfolios. Jeder, der solche Strategien für längerfristig sinnvoll hält, muss sich fragen, ob der Zeitpunkt für ein Rebalancing gekommen ist, wenn ein Segment durch eine derart starke Performance-Schere auffällt.

Es sei darauf hingewiesen, dass US-Aktien nicht nur in diesem Jahr, sondern auch in den letzten 10 Jahren mit Abstand die Nase vorn hatten.

Für Anleger ergeben sich zum Jahresende also einige schwierige Fragen: Ist ein Rebalancing noch wichtig? Wenn die Antwort "Ja" lautet, was die Meinung des Autors ist, dann lautet die wichtigste Frage: Wenn nicht jetzt, wann dann?

Es gibt keine einfachen Antworten, aber aus einer längerfristigen Perspektive ist ein Rebalancing immer noch relativ attraktiv, wenn eine große Diskrepanz zwischen Performance und Risiko besteht.