Der Euro eröffnet heute gegenüber dem USD bei 1,0864 (05:55 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0863 im fernöstlichen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 146,41. In der Folge notiert EUR-JPY bei 159,06. EUR-CHF oszilliert bei 0,9566.

Blick auf den Markt: "Rot" dominiert

Die Finanzmärkte stehen unter Druck. Risikoaversion steht im Mittelpunkt. Liquiditätspräferenz ist dominant. Zinssorgen wegen hartnäckiger Inflation stellen einen Katalysator dar. In der Tat ergeben sich neben zuletzt stärker steigender Preise in den USA (CPI) auch in Teilen des globalen Südens Inflationsanstiege (u.a. Indien, Russland).

Aber auch an westlichen Arbeitsmärkten zeigen sich zarte Fissuren. Arbeitsmarktdaten sind nachlaufende Indikatoren. Ergo reagieren sie erst spät auf konjunkturelle Veränderungen. Gerade in Europa ergeben sich jetzt im 3. Quartal 2023 erste Anzeichen zunehmender Arbeitslosigkeit ausgehend von einem sehr niedrigen Niveau (u.a. Deutschland, Niederlande).

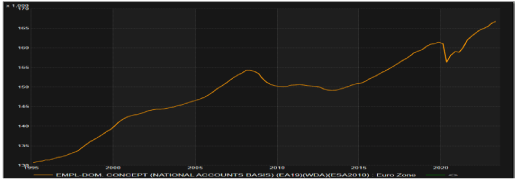

Freuen wir uns zunächst über die Entwicklung des Arbeitsmarktes der Eurozone in der Vergangenheit des 2. Quartals 2023, als ein neuer Beschäftigungsrekord markiert wurde (siehe Datenpotpourri). Die Veröffentlichung entfaltete ebenso wie andere tendenziell besser als erwartete Datensätze der Eurozone als auch der USA (Industrieproduktion) keine Wirkung.

Aktienmärkte standen weltweit unter Druck. Der Abverkauf korrelierte mit der Veröffentlichung des FOMC-Protokolls (siehe unten) nach 20 Uhr unserer Zeit. Der Markt interpretierte das Protokoll in die Richtung, dass weitere US-Zinsschritte wahrscheinlicher würden.

An den Rentenmärkten etabliert sich das erhöhte Renditeniveau. Während die 10 jährige Bundesanleihe einen leichten Renditerückgang von gestern 2,69% auf derzeit 2,67% zu verzeichnen hatte, kam es in den USA zu einem deutliche Renditesprung von 4,20% auf aktuell 4,31%. Damit wurde das höchste US-Renditeniveau seit 2007 erreicht.

Das wirkte sich nur geringfügig an den Devisenmärkten aus. Der EUR verlor gegenüber dem USD leicht an Boden. Heute früh wurden Tiefstkurse in Fernost bei 1.0863 markiert. Die relative Stabilität des Euros wirft hinsichtlich des zinstechnischen Hintergrunds, hinsichtlich des konjunkturellen Hintergrund und hinsichtlich des Kapitalstromhintergrunds (Verlagerung Unternehmen in die USA) Fragen auf, ob nur Marktkräfte die Kurse bestimmen. Gold und Silber verloren gegenüber dem USD weiter an Boden.

Fed: Protokoll des Offenmarktausschusses erhöht Risikoaversion

Der Offenmarktausschuss der Fed hat laut Protokoll der letzten Sitzung das Thema weiterer Zinserhöhungen kontrovers diskutiert. Bei der Diskussion, ob die Zinszügel nach der Juli-Sitzung angezogen werden sollten oder nicht, wurden unterschiedliche Argumente vorgebracht. Die meisten Teilnehmer sahen die Inflation als Hauptrisiko, das weitere Zinsmaßnahmen erfordern könnte.

Warnende Stimmen betonten, dass Konjunkturrisiken und Auswirkungen auf die Arbeitsmärkte in die Bewertung einzubeziehen seien. Insbesondere wurde auf die Möglichkeit verwiesen, dass die makroökonomischen Auswirkungen der Verschärfung der Finanzierungsbedingungen größer ausfallen könnten. Man stimmte überein, dass das Maß an Unsicherheit weiterhin hoch sei. Künftige Zinsentscheidungen sollten datenabhängig getroffen werden.

Kommentar: Es bleibt offen, ob weitere Zinsschritte folgen. Fakt ist, dass Zinsmaßnahmen erst nach mehr als 12 Monaten ihre volle Wirkung entfalten. Ergo Vorsicht Überdosierung! Andererseits ist an Daten (global) ablesbar, dass Inflation hartnäckig ist und bleiben wird. Die Märkte gaben ihr Votum ab und reagierten mit erhöhter Risikoaversion.

Deutschland: Konjunkturmaßnahmen der Regierung

Kommentar: Die Notwendigkeit von massiven Subventionsmaßnahmen des Staates als Folge der diskretionären Regierungspolitik dieser Regierung (aber auch in Teilen der Merkel- Regierungen) spricht für sich selbst. So etwas passiert, wenn zeitig warnende Stimmen bewusst ignoriert werden (auch in der Merkel-Ära).

Zur Einstimmung verweise ich auf Einlassungen von dem gestrigen NRW-Unternehmertag in Düsseldorf (Kanzler war anwesend). Die Unternehmer warnten, dass die Lage ernst sei und das Risiko bestehe, dass Wertschöpfungsketten reißen (Wirtschaftscluster/Kapitalstock). Die Energiepolitik entscheide über den Wirtschaftsstandort Deutschland.

Die Bundesregierung will den am Mittwoch wegen Streits in der Koalition verschobenen Beschluss über Steuererleichterungen für Unternehmen Ende August nachholen. Es hieß, die Koalition hätte sich verständigt, dass die Kabinettsklausur in Meseberg die wirtschaftliche Situation zum Schwerpunkt machen würde. Die Koalition sei sich einig, die Wirtschaft mit Impulsen zu unterstützen, um Investitionen der Unternehmen zu stärken. Finanzminister Lindner sagte, dass die strukturellen Bedingungen für die Wirtschaft verbessert werden müssten und Investitionen attraktiver würden.

Kommentar: Schön, dass Herr Lindner den Begriff Struktur (Aristoteles) adressiert. Schön, wenn auch sehr spät, dass die Regierung erkennt, dass der Investitionsstandort Deutschland nicht konkurrenzfähig ist, denn dieses Defizit führt zu den angekündigten Maßnahmen. Traurig, aber auch erschreckend, dass das Kind erst in den Brunnen fallen musste. Viele Kollateralschäden hätten bei intellektueller Weitsicht und Fokussierung auf das Mandat der Regierung vermieden werden können.

Das Finanzministerium hält es für möglich, dass die Regierung bei ihrer Kabinettsklausur ein noch größeres Paket zur Entlastung von Unternehmen beschließt. Das Volumen würde eher erweitert als reduziert, sagte ein hochrangiger Regierungsvertreter. Das Entlastungsvolumen für Unternehmen ist bislang auf rund 6 Mrd. EUR pro Jahr taxiert.

Kommentar: Das mag erforderlich sein. Die aktuell verfügbaren Datensätze (vergangenheits-, nicht gegenwartsbezogen) spiegeln das ökonomische Dilemma nur in Teilen. Der Vertrauensverlust bei den in Deutschland tätigen Unternehmen ist massiv und lässt sich nur in Teilen durch Subventionspolitik heilen.

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: Erfreuliche Daten aus der Eurozone

Das BIP legte per 2. Quartal 2023 im Quartalsvergleich um 0,3% und im Jahresvergleich um 0,6% zu. Beides entsprach den Prognosen. Die Industrieproduktion stieg per Juni im Monatsvergleich um 0,5% (Prognose -0,1%) nach zuvor 0,0% (revidiert von 0,2%). Im Jahresvergleich ergab sich ein Rückgang um 1,2% (Prognose -4,2%) nach zuvor -2,5% (revidiert von -2,2%). Die Beschäftigung in der Eurozone nahm per 2. Quartal 2023 im Jahresvergleich um 1,5% auf einen neuen Rekordwert in Höhe von 166.745.310 zu.

© Reuters

UK: Verbraucherpreisanstieg mit 6,8% am Tiefpunkt seit 02/2022

Die Verbraucherpreise sanken per Juli im Monatsvergleich um 0,4% (Prognose -0,5%) nach zuvor +0,1%. Im Jahresvergleich ergab sich ein Anstieg um 6,8% (Prognose 6,8%) nach 7,9%. Die Kernrate der Verbraucherpreise legte per Juli im Monatsvergleich um 0,3% (Prognose 0,2%) nach zuvor 0,2% zu. Im Jahresvergleich lag der Anstieg bei 6,9% (Prognose 6,8%) nach 6,9%.

USA: Starke Industrieproduktion

Die Industrieproduktion verzeichnete per Juli im Monatsvergleich einen Anstieg um 1,0% (Prognose 0,3%) nach zuvor -0,8% (revidiert von -0,5%). Im Jahresvergleich ergab sich ein Rückgang um 0,23% nach zuvor -0,78% (revidiert von -0,43%). Die Kapazitätsauslastung lag per Juli bei 79,3% (Prognose 79,1%) nach zuvor 78,6% (revidiert von 78,9%).

Der MBA Hypothekenmarktindex stellte sich in der Berichtswoche per 11. August auf 193,0 nach zuvor 194,5 Punkten. Die Zahl der Neubaubeginne lag per Juli in der annualisierten Fassung bei 1,452 Mio. (Prognose 1,448 Mio.) nach zuvor 1,398 Mio. (revidiert von 1,434 Mio.). Die Zahl der Baugenehmigungen verzeichnete per Juli einen Anstieg um 0,1% auf 1,442 Mio. (Prognose 1,463 Mio.) nach zuvor 1,441 Millionen.

Russland: Starker Anstieg der Erzeugerpreise

Die Erzeugerpreise nahmen per Juli im Monatsvergleich um 1,4% und im Jahresvergleich um 4,1% (Vormonat 0,0%) zu.

Japan: Handelsbilanz mit kleinem Defizit

Die Handelsbilanz wies per Juli ein Defizit in Höhe von 0,5 Mrd. USD aus (Prognose +0,2 Mrd. USD). Exporte sanken im Jahresvergleich um 0,3%, während Importe um 13,5% fielen.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützung bei 1,0820 – 1,0850 negiert dieses Szenario.

Viel Erfolg

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.