Der EUR eröffnet gegenüber dem USD bei 1,0826 (05:12 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0824 im fernöstlichen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 151,24. In der Folge notiert EUR-JPY bei 163,75. EUR-CHF oszilliert bei 0,9769.

Märkte: Geopolitik belastet Aktienmärkte

Die Finanzmärkte werden wegen jüngster geopolitischer Entwicklungen nervöser. Das gilt vor allen Dingen für die Aktienmärkte.

Die Konfliktlage im Nahen Osten hat sich nach dem Angriff auf iranische Botschaftsgebäude in Syrien deutlich verschärft. Der Iran droht Israel und Israel antwortete mit Drohungen gegenüber dem Iran. In der Folge konnte der Ölpreis (Brent) auf über 90 USD zulegen. Das Risiko einer Ausweitung dieses Konflikts in die gesamte Region ist seit Beginn dieser Krise nie größer gewesen.

Die Nato feierte ihr 75-jähriges Bestehen. Das Event wurde zum Anlass genommen, vollste Solidarität mit der Ukraine zu signalisieren. Der Nato-Beitritt der Ukraine wurde wie besiegelt behandelt. Eskalation bleibt das dominierende Thema.

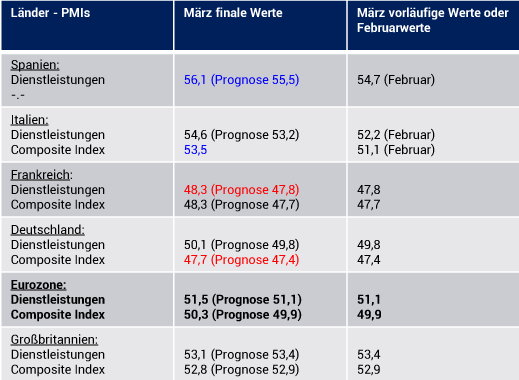

An der Datenfront gab es positive Akzente. Die Einkaufsmanagerindices aus Kontinentaleuropa waren in ihrer finalen Fassung besser als die vorläufigen Werte und Prognosen. Das galt nicht für das UK. Losgelöst von diesen besseren Ergebnissen bleibt es Tatsache, dass die Eurozone der Weltwirtschaft hinterherhinkt. Das gilt noch mehr für Deutschland, aber auch für Frankreich.

Bezüglich der Inflationsfront erreichten uns sowohl aus der Schweiz (niedrigster Verbraucherpreisanstieg seit September 2021) als auch der Eurozone (Erzeugerpreise im

Jahresvergleich -8,3%) erfreuliche Datensätze.

Aktienmärkte standen unter Druck. So sanken der Late DAX um 0,93% und der EuroStoxx 50 um 1,16%. In den USA verloren der S&P 500 1,48%, der Dow Jones 1,59% und der Citi US Tech 100 1,83%. In Fernost gab der Nikkei (Japan) Stand 07:05 Uhr um 2,06% nach. Der Hangseng (Hongkong) sank um 0,40% und der Sensex (Indien) verlor lediglich 0,08%.

Rentenmärkte profitierten von der erhöhten geopolitischen Risikolage. 10-jährige Bundesanleihen rentieren mit 2,35% (Vortag 2,38%), 10-jährige US-Staatsanleihen mit 4,31% (Vortag 4,37%).

Der USD ist gegenüber dem EUR wenig verändert. Gold und Silber nach vorheriger Stärke verloren an Boden. Heute steht der US-Arbeitsmarktbericht im Fokus.

EZB-Protokoll: Argumente für Zinswende werden stärker

Aus Sicht der Europäischen Zentralbank gewinnen die Argumente für eine Zinssenkung angesichts einer deutlich abgeschwächten Inflation an Kraft. So waren die Verbraucherpreise der Eurozone im letzten Berichtsmonat von zuvor 2,6% auf 2,4% gesunken. Es war der geringste Anstieg seit Juli 2021 (seinerzeit Leitzins 0,00%, aktuell 4,50%). Die Vorlaufindikatoren, unter anderem Erzeugerpreise (aktuell -8,3%), signalisieren fortgesetzte Entspannung aus dem Wirtschaftssektor.

Kommentar: Der positive Realzins (Leitzins abzüglich Inflation, ergo 2,1%) ist nahezu prohibitiv hoch und belastet die Konjunkturlage der Eurozone erheblich. Die Wirtschaftslage der Eurozone (siehe PMIs im Datenpotpourri) ist im relativen Vergleich zu anderen Nationen als schwach zu klassifizieren,. Das gilt allen voran für die ökonomischen Schwergewichte Deutschland und Frankreich.

Die EZB-Ratsmitglieder hätten sich auf ihrer letzten Zinssitzung weitgehend zuversichtlich geäußert, dass die Inflation rechtzeitig und nachhaltig auf das Inflationsziel der Notenbank von 2,0% zurückgehen würde. Es sei weiter ratsam, eingehende Daten und Entwicklungen abzuwarten. Die Argumente für Zinssenkungen seien eindeutig stärker geworden.

Kommentar: Das 2%-Ziel wird zu sehr als Doktrin thematisiert. Gerade das Beispiel Japan lehrt, dass es einer Zentralbank auch darum gehen muss, ob die Treiber der Inflation durch Zinspolitik beeinflussbar sind und ob exogene und nicht beeinflussbare Größen nicht sogar wie Zinserhöhungen Wirkung entfalten.

Im Protokoll wurde betont, dass bis zur Sitzung im Juni neben den neuen Projektionen wesentlich mehr Daten und Informationen (u.a. Lohnentwicklung) vorliegen würden. Für die in der kommenden Woche am 11. April anstehende EZB-Ratssitzung hatten sie darauf verwiesen, dass voraussichtlich noch nicht genügend Daten zur Verfügung stünden, um den Zinssenkungszyklus zu starten.

Kommentar: Ich stimme dem EZB-Rat zu, dass das Thema Lohnentwicklungen derzeit den sensibelsten Aspekt darstellt. Ich teile die Zuversicht des EZB-Rats diesbezüglich. Ob die Projektionen seitens der Experten so relevant sind, darf hinsichtlich der Trefferquoten dieser Projektionen hinterfragt werden (anekdotische Evidenz).

Globale Zahlungsmoral laut Studie so stark verschlechtert wie seit 2008 nicht mehr Die weltweite Zahlungsmoral hat sich per 2023 einer Studie der Allianz (ETR:ALVG) Trade zufolge so stark verschlechtert wie seit der Finanzkrise 2008 nicht mehr. Der Zeitraum zwischen Rechnungslegung und deren Bezahlung sei um drei auf 59 Tage gestiegen. Der Anstieg sei fast doppelt so hoch ausgefallen wie 2022.

Kommentar: Diese Entwicklung kann nicht erstaunen. Hybride Wirtschafts- und Finanzkriege des Westens gegen maßgebliche Länder des Globalen Südens haben genauso ihren Preis, wie die Geopolitik. Diese beiden Einflussfaktoren führen latent zu ökonomischen Verwerfungen, die sich schlussendlich in der Zahlungsmoral niederschlagen.

Deutsche Unternehmen bleiben zuverlässig. Sie beglichen Rechnungen nach 54 Tagen, ein Anstieg von 0,8 Tagen.

Kommentar: Diese Tatsache erfreut, dass sich Deutschland positiv abhebt, aber auch hier trübt sich die Lage ein.

Der Chef von Allianz Trade in Deutschland Bogaerts sagte, dass die Zahlungsmoral ein wichtiger Indikator für potenzielle Zahlungsausfälle und damit Vorbote für Insolvenzen sei. Er erwartet, dass die Zahl der Insolvenzen in Deutschland per 2023 Jahr um 13% steigen wird.

Kommentar: Der Kapitalstock erodiert – die Wirtschaftsstruktur dieses Landes leidet!

Datenpotpourri der letzten 24 Handelsstunden

Einkaufsmanagerindices: Dienstleistungssektor und Gesamtwirtschaft (Composite)

Eurozone: Erzeugerpreise bei -8,3% (J)

Die Erzeugerpreise verzeichneten per Februar im Monatsvergleich einen Rückgang um 1,0% (Prognose -0,7%, Vormonat -0,9%). Im Jahresvergleich ergab sich ein Minus in Höhe von 8,3% (Prognose -8,6%) nach zuvor -8,0% (revidiert von -8,6%).

Schweiz: CPI auf Tiefpunkt seit 09/2021

Die Verbraucherpreise waren per März im Monatsvergleich unverändert (Prognose 0,3%) nach zuvor 0,6%. Im Jahresvergleich kam es zu einem Anstieg um 1,0% (Prognose 1,3%) nach zuvor 1,2%. Es ist der geringste Anstieg im Jahresvergleich seit September 2021.

USA: Daten ohne neue Erkenntnisse

Die Handelsbilanz wies per Februar ein Defizit in Höhe von 68,9 Mrd. USD (Prognose -67,3 Mrd. USD) nach zuvor 67,6 Mrd. USD (revidiert von 67,4 Mrd. USD) aus. Die Arbeitslosenerstanträge stellten sich per 30. März 2024 auf 221.000 (Prognose 214.000) nach zuvor 212.000 (revidiert von 210.000).

Russland: Devisenreserven geringfügig niedriger

Die Devisenreserven lagen per Stichtag 29. März 2024 bei 589,4 Mrd. USD nach zuvor 590,1 Mrd. USD.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützungszone bei 1,0700 – 1,0730 negiert das für den EUR positive Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!