Wenn wir am Muttertag die Leistungen unserer Mütter feiern, neigen wir dazu, uns an die offensichtlichen Dinge zu erinnern: die endlosen Umarmungen, die warmen Mahlzeiten und die unermüdliche Fürsorge. Doch was ist mit den weniger offensichtlichen Lehren, die sie uns einflößen? Insbesondere diejenigen, die uns auf unserem finanziellen Weg begleiten?

Als Kind und Teenager war meine Mutter eine unerschöpfliche Quelle der Weisheit. Auf jede Frage, die mit einem "Warum?" begann, folgte stets ihre "kluge" Antwort: "...weil ich es sage." Doch erst als Erwachsener erkannte ich, dass hinter dieser scheinbar simplen Antwort eine Fülle von wertvollen Lektionen steckte – insbesondere in Bezug auf die Geldanlage.

In dieser Saison der Muttertagsgeschenke und der angespannten Märkte ist es an der Zeit, die verborgenen Perlen des mütterlichen Rats zu offenbaren und sie auf den Prüfstand der heutigen Finanzrealität zu stellen.

Meine Mutter war keine Wall-Street-Analystin oder Finanzguru, aber ihre Ratschläge haben sich als äußerst wertvoll erwiesen. Ihre Weisheiten, die ich hier teilen werde, mögen gegen den Strom der modernen Anlagetipps schwimmen, aber sie sind das Produkt von Erfahrung und einem tiefen Verständnis für den Wert des Geldes.

Lassen Sie uns gemeinsam einige dieser zeitlosen Lektionen erkunden und dabei die heiligen Rituale des mütterlichen Wissens respektieren, während wir gleichzeitig einen Blick auf die Finanzwelt von heute werfen.

1) Lauf nicht mit scharfen Gegenständen herum!

Es ist nicht schwer zu verstehen, warum sie nicht wollte, dass ich mit einer Schere durchs Haus renne - ich glaube, ich habe das manchmal einfach gemacht, nur um sie in Panik zu versetzen. Als ich jedoch später in meiner ersten Wohnung lebte, bin ich mit einer Schere durch die ganze Wohnung gerannt, habe die Haustür offen gelassen, die Klimaanlage eingeschaltet und alle Lichter im Haus brennen lassen.

Diese Rebellion hörte schlagartig auf, als meine erste Stromrechnung kam.

Irgendwann Mitte der 90er Jahre wurden die Finanzmärkte zum Casino, als das Internetzeitalter eine ganze Generation von Zockern hervorbrachte, die sich für Investoren hielten. Zwischen Investieren und Spekulieren besteht ein gravierender Unterschied, der für den Gesamterfolg entscheidend ist.

Eine solide Anlagestrategie kombiniert definierte Ziele, einen Akkumulationsplan, eine Allokationsanalyse und vor allem eine definierte Verkaufsstrategie und einen Risikomanagementplan.

Spekulation ist nichts anderes als Zockerei. Wenn Sie die neueste heiße Aktie kaufen, Aktien nachjagen, die sich bereits um 100 % oder mehr bewegt haben, oder einfach nur Geld in den Markt pumpen, weil Sie glauben, dass Sie "es tun müssen", dann sind Sie ein Glücksspieler.

Das Wichtigste beim Glücksspiel ist, dass der Erfolg von den Wahrscheinlichkeiten und Möglichkeiten abhängt, bei jeder Wette zu gewinnen oder zu verlieren.

Am Aktienmarkt spielen die Anleger weiter mit den Möglichkeiten statt mit den Wahrscheinlichkeiten. Die Falle lauert bei frühen Erfolgen im spekulativen Handel. Erfolg schafft Selbstvertrauen, und Selbstvertrauen schafft Ignoranz. Die meisten spekulativen Händler neigen dazu, sich “selbst in die Luft zu jagen", weil sie mit ihren spekulativen Anlagegewohnheiten schon früh erfolgreich waren.

Beim Investieren ist zu bedenken, dass die Wahrscheinlichkeit eines Verlustes mit der Häufigkeit der Transaktionen steigt. Genau wie beim Rennen mit einer Schere - man wird sich wahrscheinlich wehtun, wenn man es nur oft genug tut.

2) Schau in beide Richtungen, bevor du über die Straße gehst

Ich bin in einer Kleinstadt aufgewachsen, wo das Überqueren der Straße nicht so gefährlich war wie in der Stadt. Trotzdem wurde ich mehr als einmal am Kragen gepackt, als ich die Straße überqueren wollte, wahrscheinlich um "zu sehen, was auf der anderen Seite ist". Man muss sich klar machen, dass der Verkehr in zwei Richtungen läuft. Wenn man nur in eine Richtung schaut, wird es früher oder später einen Unfall geben.

Viele Menschen wollen entweder ein Bulle oder ein Bär sein. Ein kluger Investor entscheidet sich nicht für eine Seite, sondern analysiert beide Seiten, um herauszufinden, welche Strategie im aktuellen Marktumfeld die beste ist.

Das Problem, sich auf eine Seite zu schlagen, besteht darin, dass man die andere Seite der Argumente nicht analysiert und sich seiner Position so sicher ist, dass man übersieht, dass "das Licht am Ende des Tunnels auch ein entgegenkommender Zug sein könnte".

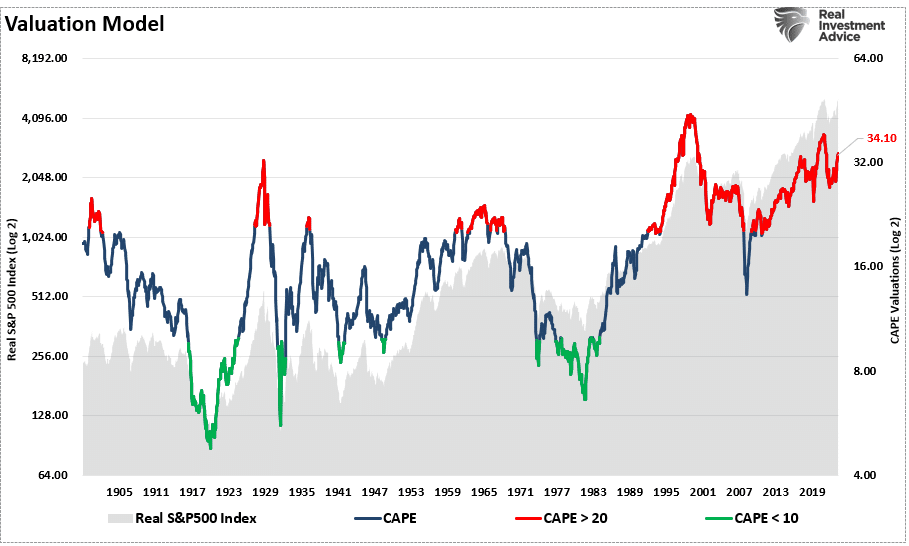

Bevor Sie Ihr Geld an den Finanzmärkten anlegen, sollten Sie sich nicht nur überlegen, "wo" Sie investieren, sondern auch, "wann".

3) Trage immer saubere Unterwäsche - für den Fall, dass du ins Krankenhaus musst.

Das war einer meiner Lieblingssprüche meiner Mutter, weil ich mich immer über die Gründe für diese Aussage gewundert habe. Ich habe immer gedacht, dass, selbst wenn man vor einem Unfall saubere Unterwäsche getragen hat, man nach dem Unfall wahrscheinlich ohne saubere Unterwäsche dasteht.

Die Lektion für Investoren lautet: "Du irrst dich nur, wenn du an deiner falschen Meinung festhältst".

Clevere Anleger sind jedoch immer auf den Fall vorbereitet, dass etwas schief geht. Das bedeutet einfach, einen Mechanismus zu haben, der einen schützt, wenn man mit einer Investitionsentscheidung falsch liegt.

Sie werden feststellen, dass ich im vorigen Absatz gesagt habe: "wenn man falsch liegt". Viele Ihrer Investitionsentscheidungen werden sich wahrscheinlich als falsch erweisen. Aber wenn Sie diese falschen Entscheidungen korrigieren und dann die richtigen umsetzen, werden Sie auf lange Sicht Gewinne erzielen.

Jeder, der Ihnen von all den gewinnbringenden Trades erzählt, die er auf dem Markt gemacht hat, lügt entweder oder ist noch nicht abgestürzt.

Eines von beiden trifft mit 100 %iger Wahrscheinlichkeit zu.

Das Verständnis des "Risiko-Chance-Verhältnisses" jeder Investition ist der erste Schritt zum Risikomanagement in Ihrem Portfolio. Für Ihr langfristiges Überleben an den Finanzmärkten ist es von entscheidender Bedeutung, dass Sie wissen, wie Sie das Verlustrisiko bei Ihren Anlagen begrenzen können.

4) Wenn alle von der Klippe springen würden - würden Sie hinterherspringen?

Jedes Kind hat schon einmal versucht, seine Mutter unter dem Vorwand des "Gruppenzwangs" zu etwas zu überreden. Ich dachte, wenn sie mich nicht machen lässt, was ich will, wird sie sich dem Willen der imaginären Massen beugen. Das hat sie nie getan.

"Gruppenzwang" ist einer der größten Fehler, den Investoren immer wieder begehen. Die Jagd nach den neuesten "heißen Aktien" oder "Anlagetrends", die bereits überbewertet sind und mit spekulativem Eifer in die Höhe getrieben werden, endet immer in Enttäuschung.

Anleger kaufen Aktien, die sich von ihren Tiefstständen an den Finanzmärkten weit entfernt haben, weil sie fürchten, "etwas zu verpassen". Das ist Spekulieren, Zocken, Raten, Hoffen, Beten - alles andere als Investieren. Wenn die Medien über ein bestimmtes Investment berichten, hat der Leser in der Regel bereits den größten Teil der Entwicklung verpasst. Zu diesem Zeitpunkt überwiegt die Wahrscheinlichkeit eines Rückgangs gegenüber der Möglichkeit weiterer Gewinne.

Die Lektion für Investoren ist, sich über das Phänomen der "Herdenmentalität“ im Klaren zu sein. Historisch gesehen tendieren Anleger dazu, in die gleiche Richtung zu laufen, bis diese Richtung ins Wanken gerät. Die "Herde" dreht dann um und galoppiert in die entgegengesetzte Richtung. Das spielt sich über lange Zeiträume hinweg zu Lasten der Renditen der Anleger ab.

Das ist auch der Grund, warum Anleger in der Regel teuer kaufen und billig verkaufen. Wer als Anleger langfristig erfolgreich sein will, muss die "Herdenmentalität" verstehen und zu seinem Vorteil nutzen - vor der Herde aussteigen, bevor man niedergetrampelt wird.

Bevor Sie also einer Aktie hinterherlaufen, die sich bereits um 100 % oder mehr bewegt hat, sollten Sie herausfinden, wohin die Herde als Nächstes galoppieren könnte, und "Ihre Wetten dort platzieren". Das erfordert Disziplin, Geduld und eine Menge Hausaufgaben, aber Sie werden oft für Ihre Bemühungen belohnt.

5) Sprich nicht mit Fremden

Dies ist einfach ein guter, solider Ratschlag für alle Beteiligten. Schalten Sie den Fernseher ein, egal zu welcher Tages- oder Nachtzeit - und sie sehen eine "Parade von Fremden mit schlechten Absichten". Ich weiß nicht, ob es nur an mir liegt oder ob die Medien nur Nachrichten senden, die die Abgründe der menschlichen Schlechtigkeit zeigen. Dennoch frage ich mich manchmal, ob wir nicht für eine planetarische Säuberung durch ein göttliches Eingreifen fällig sind.

Doch zurück zu den Lektionen über das Investieren: Wenn Sie Ihre Aktientipps von Fremden erhalten, ist das ein sicherer Weg, um an der Börse Geld zu verlieren. Ihre Hausaufgaben in Sachen Geldanlage sollten NICHT aus einer täglichen CNBC-Runde bestehen, gefolgt von einer Dosis Tipps aus dem Supermarkt - abgerundet mit dem Verkaufsgespräch eines Finanzberaters.

Um langfristig erfolgreich zu sein, müssen Sie die Investitionsprinzipien und die Katalysatoren verstehen, die diese Investition rentabel machen. Denken Sie daran: Wenn Sie in ein Unternehmen investieren, kaufen Sie einen Teil des Unternehmens und seiner Geschäftsplanung. Sie legen Ihr hart verdientes Geld in den Glauben an, dass die Personen, die das Unternehmen leiten, nur Ihr Bestes wollen. Die Hoffnung ist, dass sie so arbeiten, dass sie Ihre Investition wertvoller machen, so dass sie schließlich mit Gewinn an jemand anderen verkauft werden kann.

Das verkörpert auch die "Greater Fool Theory", die besagt, dass immer jemand bereit sein wird, eine Investition zu einem immer höheren Preis zu kaufen. Die Lektion in Sachen Geldanlage lautet, dass am Ende immer jemand "die Zeche zahlen muss." Der Trick hierbei ist, darauf zu achten, dass das nicht Sie sind.

Das muss man auch wissen, wenn man sich von den "Investitionstipps in 5 Minuten“ im Fernsehen beraten lässt. Wenn ein "Experte" Ihnen von einem Unternehmen erzählt, das Sie kaufen sollten, denken Sie daran, dass er es bereits besitzt und höchstwahrscheinlich derjenige ist, der seine Aktien an Sie verkauft.

6) Entweder tust du es - oder lass es!

Als ich aufwuchs, hasste ich es, meine Hausaufgaben zu machen, was ironisch ist, da ich heute mehr Hausaufgaben mache, als ich mir in meiner Jugend je hätte träumen lassen. Da ich meine Hausaufgaben nie gerne gemacht habe, habe ich meine Schulprojekte selten vor dem Abend vor dem Abgabetermin begonnen. Ich war der König der Zauderer.

Meine Mutter war immer da, um mir zu helfen und mir gute Ratschläge zu geben, die zumeist aus dem Satz "weil ich es dir gesagt habe“ bestanden.

Interessanterweise tendieren viele Anleger dazu, Aktien über einen sehr langen Zeitraum zu beobachten, nie entsprechend ihrer Analyse zu handeln, sondern tatenlos zuzusehen, wie sich ihr Instinkt als richtig erweist und die Aktie im Kurs steigt.

Sie haben dann das Gefühl, den Einstiegspunkt verpasst zu haben, und beschließen zu warten - in der Hoffnung, dass die Aktie noch einmal zurückkommt, um dann einzusteigen. Die Aktie steigt weiter an. Der Anleger schaut weiter zu und wird immer frustrierter, bis er schließlich vor seinen Gefühlen kapituliert und die Anlage nahe dem Höchststand kauft.

Die Lektion in Sachen Geldanlage besteht darin, sich der Gefahren des Zögerns und des Hinausschiebens bewusst zu sein. Auf dem Weg nach oben und nach unten ist das Zaudern der Vorläufer des emotionalen Drucks, der sich aus dem Verlust von Chancen oder der Zerstörung von Kapital ergibt.

Wenn Sie jedoch Ihre Hausaufgaben gemacht und gute Argumente für den Kauf gefunden haben, sollten Sie nicht zögern. Wenn Sie die Gelegenheit zum richtigen Einstieg in eine Position verpassen, sollten Sie ihr nicht hinterherlaufen. Lassen Sie es und kommen Sie ein anderes Mal wieder, wenn eins klar ist: "Der Preis ist heiß."

7) Spiel nicht damit, sonst wirst du blind!

Nun, muss ich darauf eingehen? Alles, was ich mit Sicherheit weiß, ist, dass ich heute nicht blind bin. Was ich nie mit Sicherheit wissen werde, ist, ob sie es geglaubt hat oder ob es nur dazu diente, mir einen gehörigen Schrecken einzujagen.

Aber Spaß beiseite, die Lektion für Anleger ist, dass man bei Investitionen an den Finanzmärkten sehr leicht seine eigentlichen Absichten aus den Augen verlieren kann. Wenn man sich von dem Hype anstecken lässt, sich von den Emotionen der Angst und der Gier leiten lässt und allgemein von der Vielzahl der verfügbaren Optionen verwirrt ist, kann man leicht das Ziel aus den Augen verlieren.

Kehren Sie immer zu dem Grundprinzip zurück, mit dem Sie begonnen haben. Dieses Ziel bestand darin, aus Ihrem kleinen Haufen Geld einen viel größeren zu machen.

Die Quintessenz

Mein Vater hat mir auch einmal eine grundlegende Lektion in Sachen Investitionen erteilt: KISS: Keep It Simple, Stupid.

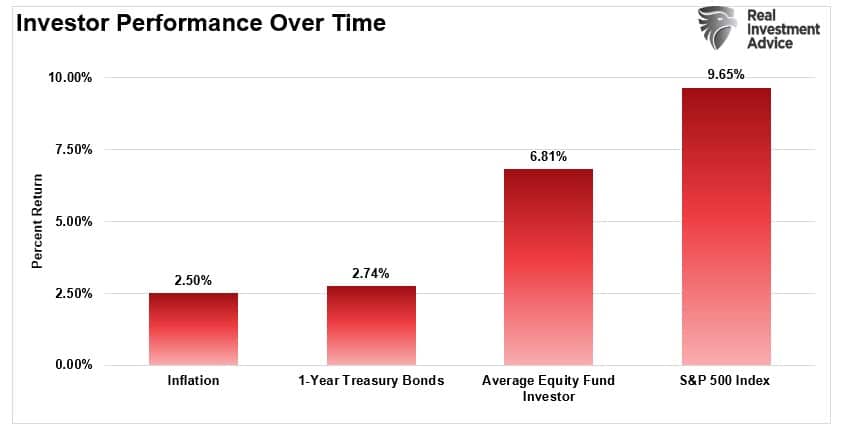

Das ist immer noch eine der besten Investitionslektionen, die Sie jemals erhalten werden. Zu viele Menschen versuchen, klüger als der Markt zu sein, um eine kleine, bruchstückhafte Renditesteigerung zu erzielen. Leider gehen sie dabei unverhältnismäßig hohe Risiken ein, was oft zu negativen Ergebnissen führt. Je einfacher die Strategie ist, desto besser sind in der Regel die Erträge. Warum? Es ermöglicht eine bessere Kontrolle über das Portfolio.

Die Entwicklung einer KISS-Portfoliostrategie wird dazu beitragen, dass Sie sich nicht durch ständiges Herumspielen mit Ihrem Portfolio blenden lassen und Ihre ursprünglichen Ziele aus den Augen verlieren.

- Entscheiden Sie sich, was Ihr Ziel ist: Ruhestand, Uni, Haus, usw.

- Bestimmen Sie einen Zeitrahmen, in dem Sie Ihr Ziel erreichen wollen.

- Bestimmen Sie, wie viel Geld Sie "realistischerweise" für Ihr monatliches Ziel einsetzen können.

- Berechnen Sie die Erträge, die Sie benötigen, um Ihr Ziel zu erreichen, auf der Grundlage Ihres Startkapitals, der Anzahl der Jahre bis zu Ihrem Ziel und Ihrer monatlichen Beiträge.

- Teilen Sie Ihr Ziel in erreichbare Etappenziele auf. Diese Etappenziele können vierteljährlich, halbjährlich oder jährlich erreicht werden und tragen dazu bei, dass Sie bei Ihrem Ziel dranbleiben.

- Wählen Sie die geeignete Mischung von Vermögenswerten, mit der Sie die gewünschten Ergebnisse erzielen können, ohne ein übermäßiges Risiko einzugehen, das zu größeren Verlusten als geplant führen könnte.

- Entwickeln und setzen Sie eine spezifische Strategie ein, um Positionen während zufälliger Marktereignisse oder unerwarteter Marktabschwünge zu verkaufen .

- Wenn das mehr ist, als Sie können - beauftragen Sie einen Fachmann, der sich mit dem grundlegenden Portfolio- und Risikomanagement auskennt.

Bei der Verwaltung Ihres Portfolios geht es um viel mehr als nur um die Grundsätze, die wir von unseren Müttern gelernt haben. Aber sie sind ein Start in die richtige Richtung, und wenn Sie mir nicht glauben - fragen Sie einfach Ihre Mutter.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!