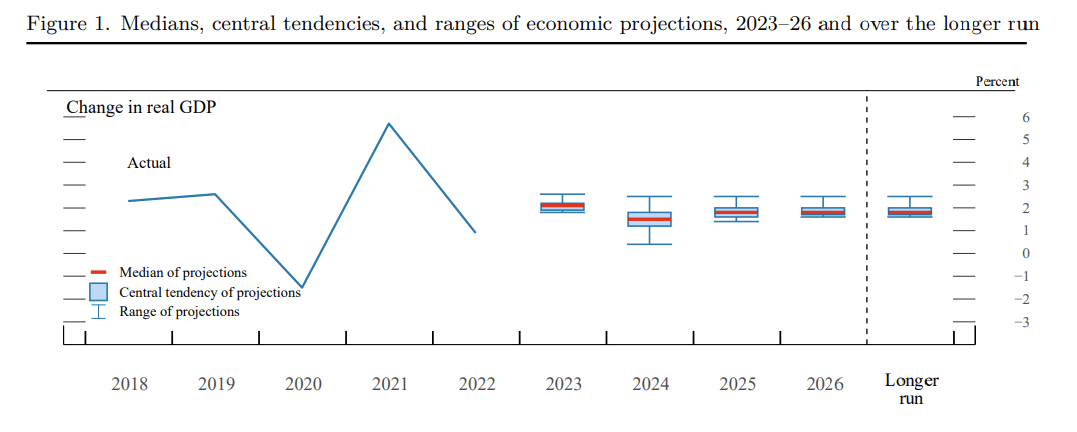

Die Hoffnungen der Fed auf eine "weiche Landung" sind wahrscheinlich zu optimistisch. Zu diesem Schluss kommt unser jüngster Bericht, in dem wir die lange Historie der Wachstumsprognosen der Fed untersuchen. Darin heißt es unter anderem:

"Bei den Prognosen der Fed gibt es ein echtes Problem. Die Notenbank ist historisch gesehen in puncto Wirtschaftsprognosen die schlechteste Institution aller Zeiten. Wir verfolgen den Medianwert ihrer Projektionen seit 2011, und wenig davon ist eingetreten. Die Tabelle und das Schaubild zeigen, dass die Prognosen der Fed stets zu optimistisch sind.

Wie man sieht: Die Fed hat 2022 ein Wachstum von fast 3 % prognostiziert. Dieser Wert wurde inzwischen auf nur noch 2,2 % nach unten korrigiert und wird Ende des Jahres wahrscheinlich noch niedriger liegen."

Wie wir festgestellt haben, lässt die Fed aufgrund ihrer Aussichten auf ein robusteres Wachstum das Schwert mindestens einer weiteren Zinserhöhung über den Märkten schweben. Obwohl die Aussicht auf weitere Zinserhöhungen die Aktien- und Anleihemärkte unmittelbar nach der Ankündigung aufschreckte, war das, wie wir bereits besprochen haben, notwendig, um die Märkte unter Kontrolle zu halten.

"Dass die Fed eine letzte Zinserhöhung in Aussicht stellt, ist auch ein Mittel, um die Anleger davon abzuhalten, sich sofort mit der nächsten Frage zu beschäftigen: Wann wird die Fed die Zinsen senken? Das Risiko besteht darin, dass die Anleger hohe Erwartungen an Zinssenkungen und damit an die langfristigen Renditen entwickeln. Das würde der Konjunktur einen Schub geben, den die Fed noch nicht will.

Seit Oktober letzten Jahres spekuliert der Markt auf Zinssenkungen und steigende Asset-Preise. Höhere Asset-Preise stärken das Verbrauchervertrauen, was logischerweise den Inflationsdruck erhöhen kann. Die Erwartung einer Zinserhöhung hält der Fed ihre Optionen offen."

Sind die Hoffnungen der Fed auf eine "weiche Landung" ein Trugschluss?

Hoffnungen auf eine weiche Landung und wirtschaftliche Realitäten

"Im Vorfeld der Rezessionen von 1990, 2001 und 2007 haben viele Ökonomen an der Wall Street ihre Weisheit kundgetan, dass die USA kurz vor einer weichen Landung stünden, bei der Zinserhöhungen die Inflation eindämmen würden, ohne eine Rezession auszulösen”. - Nick Timaros, WSJ

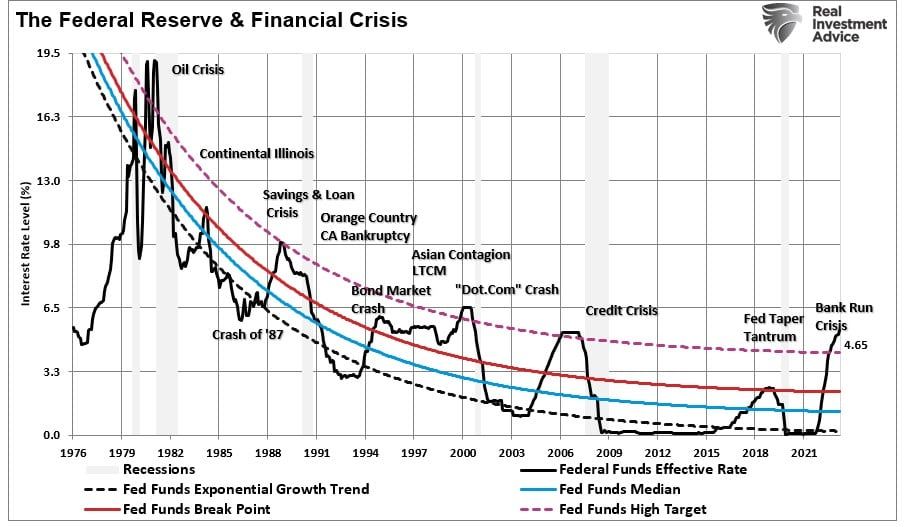

In ähnlicher Weise hat die Kombination aus nachlassender Inflation und einem sich abschwächenden Arbeitsmarkt die Hoffnung auf eine "weiche Landung" unter Ökonomen und Vertretern der Fed genährt. Eine weiche Landung ist jedoch schwer zu erreichen: Die Fed hält die Zinsen oft zu lange zu hoch. Irgendwann kommt es zu einem finanziellen oder wirtschaftlichen Zusammenbruch oder zu beidem, was zu Rezessionen und Bärenmärkten führt.

Die Fed und die meisten Ökonomen lagen falsch, als sie für 2022 einen wirtschaftlichen Abschwung prognostizierten. Wirtschaftswachstum, Arbeitsmarkt und Konsumausgaben haben sich trotz steigender Zinsen und hoher Inflation als unerwartet robust erwiesen. Ein Großteil dieses Wachstums ist nach wie vor der massiven Geldschwemme zu verdanken.

Mit der Wiederaufnahme der Rückzahlungen von Studentenkredite, dem Streik der großen nordamerikanischen Gewerkschaft UAW und den immer noch hohen Preisen, die die überschüssigen Ersparnisse der Verbraucher aufzehren, schwindet diese Unterstützung. Aber auch andere Messgrößen, die nahezu perfekte Ergebnisse bei der Vorhersage von Rezessionen aufweisen, deuten darauf hin, dass die Hoffnung auf eine weiche Landung wahrscheinlich falsch ist.

Die Frühindikatoren weisen den Weg

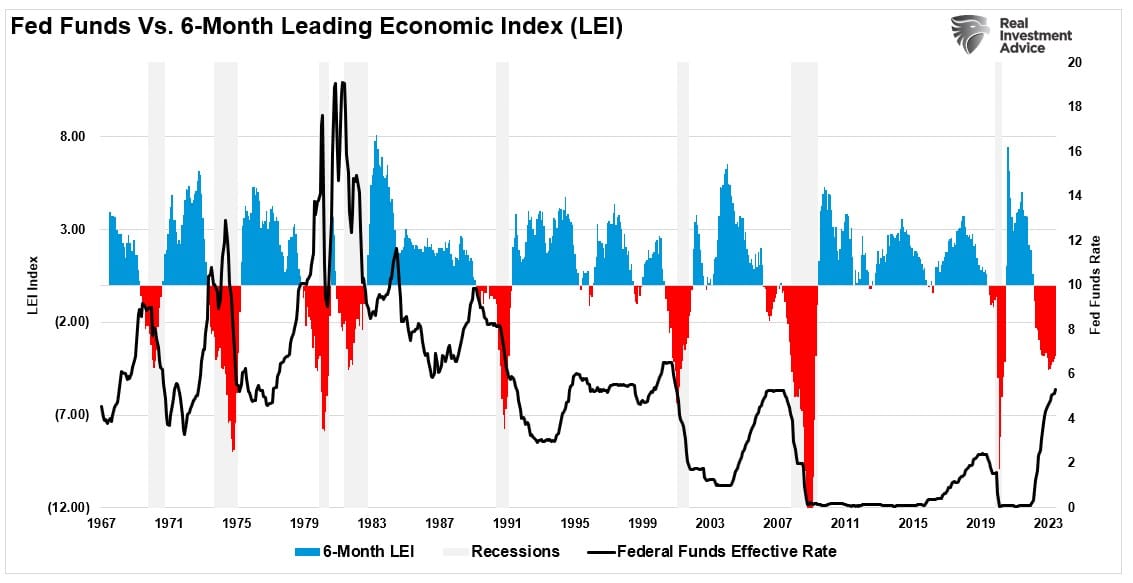

Der Leading Economic Index ist einer der Indikatoren, den man immer im Augen behalten sollte. Wie der Name schon sagt, sind die Daten des LEI zukunftsorientiert. Mit einem negativen Wert seit 17 Monaten in Folge ist die Rezessionswarnung offensichtlich. Wie gezeigt, kam es immer dann zu einer Rezession, wenn die Fed die Zinsen anhob und die 6-Monats-Veränderungsrate des LEI um mehr als 2 % in den roten Zahlen war.

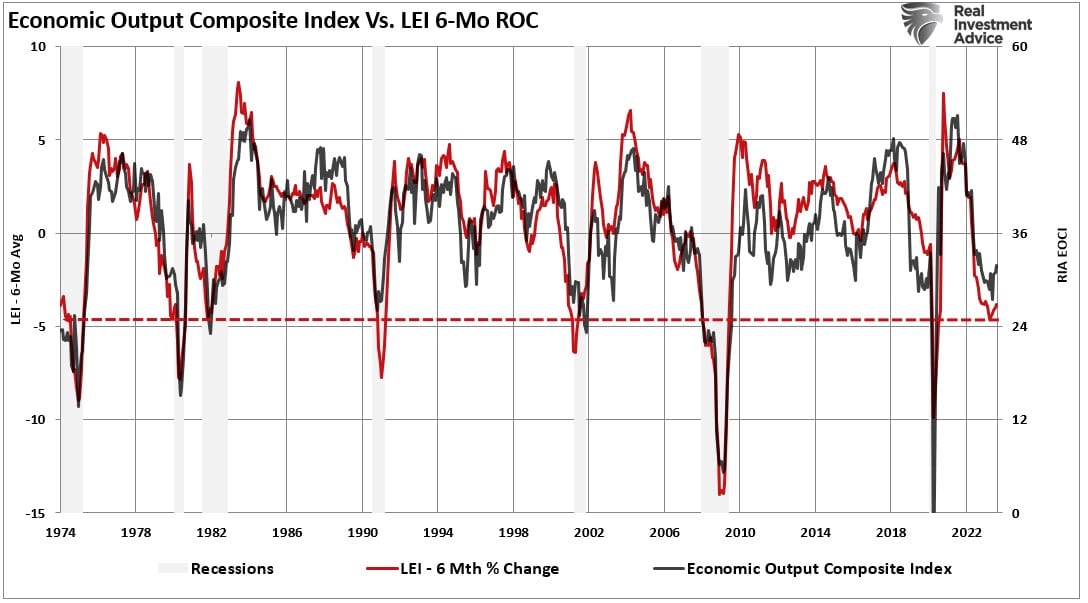

Unser eigener Economic Output Composite Index, der mehr als 100 Datenpunkte harter und weicher, vorlaufender und nachlaufender Indikatoren umfasst, bestätigt jedoch die Warnungen des LEI.

Da wir wissen, dass sich Zinserhöhungen auf das Wirtschaftswachstum auswirken, ist es nicht überraschend, dass sich das Wirtschaftswachstum verlangsamt, wenn die jährliche Änderungsrate der Zinssätze in die Höhe schnellt. Angesichts des Ausmaßes der gegenwärtigen Zinsänderungen in einer hoch verschuldeten Wirtschaft scheint die Hoffnung auf eine weiche Landung weit hergeholt zu sein.

Ein Indikator deutet jedoch darauf hin, dass eine Rezession vor allem in der zweiten Hälfte des Jahres 2024 zu erwarten ist.

Die Wahrscheinlichkeit einer Rezession im Jahr 2024 ist hoch

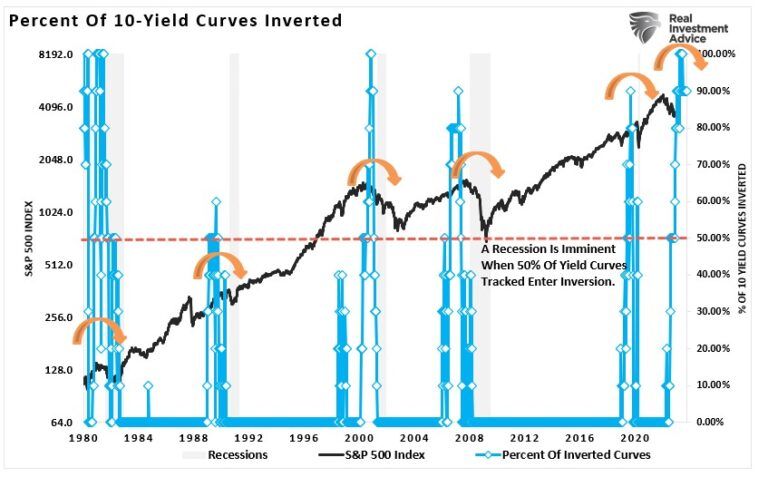

Von allen Wirtschaftsindikatoren, die wir regelmäßig überprüfen, ist einer den wirtschaftlichen Rezessionen stets vorausgegangen. Die Hoffnungen auf eine weiche Landung sind groß, doch die Umkehrung mehrerer Renditekurven deutet darauf hin, dass diese Hoffnungen unangebracht sind. Wie bereits erwähnt, gehen die Medien immer davon aus, dass es diesmal anders ist - mit dem Argument, dass es nicht sofort nach der Umkehr der Renditekurve zu einer Rezession gekommen ist. Es gibt mit dieser Denkweise zwei Probleme.

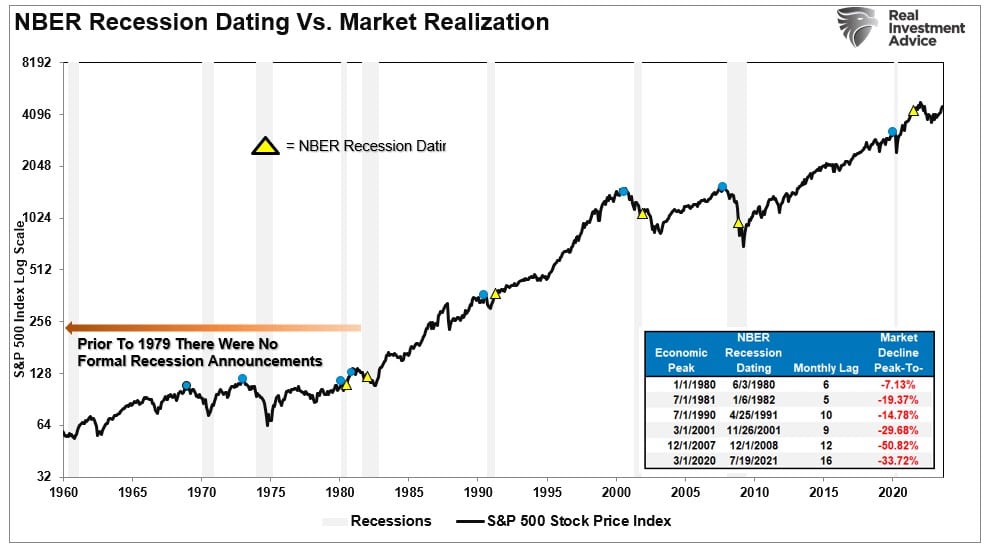

- Das National Bureau of Economic Research (NBER) ist die offizielle Stelle für die Bestimmung des Datums der Rezession. Sie warten Datenrevisionen des Bureau of Economic Analysis (BEA) ab, bevor der offizielle Beginn einer Rezession bekannt gegeben wird. Daher hinkt das NBER bei der Datierung der Rezession immer 6-12 Monate hinterher.

- Es ist nicht die Inversion der Renditekurve, die die Rezession kennzeichnet. Die Inversion ist das "Warnzeichen", während die Umkehr der Inversion den Beginn der Rezession markiert, die das NBER später offiziell benennen wird.

Wenn Sie auf die offizielle Ankündigung des NBER warten, die eine Rezession bestätigt, ist es dann bereits zu spät. Genauer gesagt:

"Jeder dieser Punkte ist der Höhepunkt des Marktes VOR dem Beginn einer Rezession. In 9 von 10 Fällen hat der S&P 500 seinen Höhepunkt erreicht und nach unten gedreht, bevor eine Rezession offiziell anerkannt wurde."

Während sich viele Analysten auf eine spezielle Inversion der Renditekurve konzentrieren, beobachten und verfolgen wir zehn verschiedene Rendite-Spreads, die verschiedene Wirtschaftsbereiche betreffen. Derzeit sind 90 % der von uns beobachteten Spreads (siehe unten) invertiert, historisch gesehen einer der zuverlässigsten Indikatoren für eine Rezession. Dann hat es aber noch mehrere Monate gedauert, bis die Wirtschaft in eine Rezession abgerutscht ist.

Wenn diese Rendite-Spreads negativ werden und es nicht sofort zu einer Rezession kommt, wird das Risiko in den Medien heruntergespielt. Deshalb gab es vor früheren Rezessionen die Hoffnung auf eine weiche Landung. Wie man sieht, folgte eine Rezession auf eine Inversion von 50 % oder mehr der erfassten Renditekurven. Man beachte, dass während der weichen Landung von 1995 die Renditekurven niemals Inversionen vollzogen haben.

Fazit

Wichtig: Es ist NICHT die Inversion der Renditekurven, die den Beginn einer Rezession anzeigt. Der Beginn der Rezession findet dann statt, wenn sich die Inversion der Renditekurve umkehrt.

Wenn die Renditen am längeren Ende der Kurve zu sinken beginnen, wird dies mit einem Rückgang der Wirtschaftstätigkeit einhergehen. Dann werden die letzten Hoffnungen auf eine weiche Landung der Realität einer wirtschaftlichen Rezession weichen.

Die Renditekurve sendet eine Botschaft, die Anleger nicht ignorieren sollten. Außerdem neigen risikoorientierte Investoren dazu, eher früher als später zu handeln. Natürlich verursacht der Rückgang der Liquidität den Rückgang und verschärft dann letztendlich den wirtschaftlichen Abschwung.

Trotz gegenteiliger Kommentare ist die Renditekurve ein "Frühindikator" für das Wirtschaftsgeschehen. Die Fed konzentriert sich jedoch weiterhin auf Wirtschaftsdaten, die nachlaufen und massiven Revisionen unterworfen sind.

Auch wenn die Verbraucher das Wirtschaftswachstum weiterhin unterstützen, wird die Situation dramatisch kippen, wenn Arbeitsplätze verloren gehen. Mit dem zunehmenden Verlust von Arbeitsplätzen vollzieht sich ein rascher Wandel der Marktpsychologie.

Es ist unklug, der "Renditekurve" als Instrument des "Market Timing" zu viel Vertrauen schenken. Die Botschaft, die sie uns sendet, völlig zu ignorieren, ist jedoch ebenfalls nicht weise.

Denen, die das tun, ist die Geschichte nicht gut gesonnen.