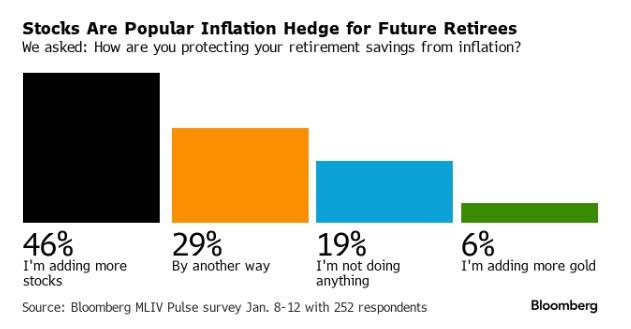

Während die Börsen immer neue Höhen erklimmen, erhöhen Rentensparer bewusst ihr Aktienrisiko. Das ist das Ergebnis einer aktuellen Bloomberg-Umfrage.

"Laut der jüngsten Bloomberg Markets Live Pulse-Umfrage wollen Rentner mehr Aktien in ihren Portfolios, um sich gegen Inflation abzusichern. Langfristig könnte das den Kursen in einer alternden Gesellschaft Auftrieb geben.

Fast die Hälfte der 252 Befragten gab an, als Reaktion auf steigende Preise mehr Geld in Aktien zu investieren - weit mehr als die 6 %, die den traditionellen Inflationsschutz Gold als Beimischung nannten." - Simon White

Obwohl die Befragten angaben, dass sie Aktien kaufen, um sich gegen Inflation zu schützen, was ein Teil der Antwort sein könnte, ist der wahre Grund wahrscheinlich der seit 14 Jahren anhaltende Bullenmarkt.

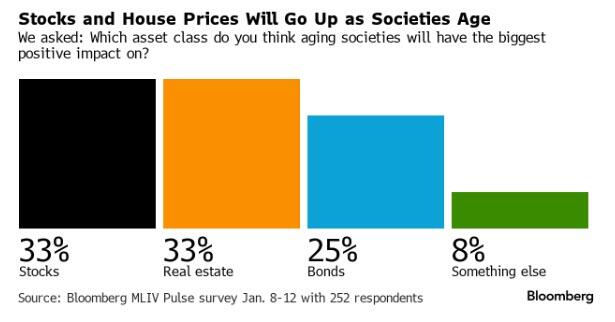

Die gleiche Psychologie zeigte sich auch bei der nächsten Frage, welche Anlageklassen sich am besten entwickeln werden, wenn die Gesellschaft altert.

In Anbetracht der praktischen Erfahrungen der meisten Menschen mit explodierenden Immobilienpreisen und Aktien war es nicht überraschend, dass beide Antworten an erster Stelle standen.

Angesichts der Reflexivität (ein schönes Wort für eine selektive Gedächtnisstörung) bei den meisten Menschen waren die Antworten nicht überraschend, lag doch der Anteil der Marktgewinne im Vergleich zu den langfristigen Durchschnittswerten überdurchschnittlich hoch.

Dieses Phänomen wurde kürzlich in einem Artikel behandelt, in dem es unter anderem heißt:

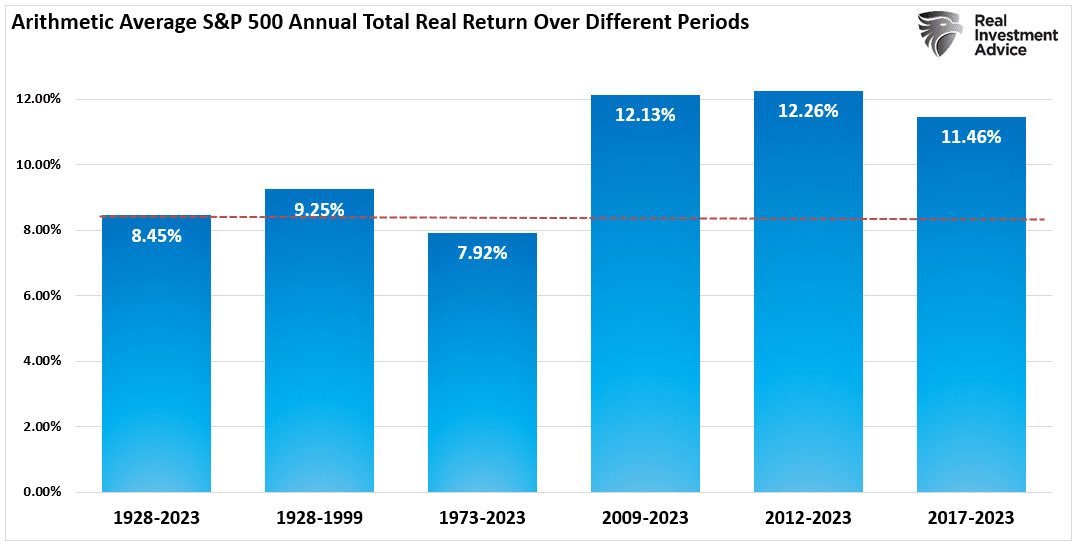

"Die Grafik zeigt die durchschnittlichen jährlichen inflationsbereinigten Gesamtrenditen (einschließlich Dividenden) seit 1928.

Ich habe die Gesamtrenditedaten von Aswath Damodaran, Professor an der Stern School of Business der New York University, herangezogen. Daraus geht hervor, dass der Markt von 1928 bis 2023 eine Rendite von 8,45 % (nach Inflation) erzielt hat.

Dabei ist jedoch zu beachten, dass die Renditen nach der Finanzkrise 2008 in den verschiedenen Zeiträumen um durchschnittlich vier Prozentpunkte gestiegen sind.

Nach mehr als einem Jahrzehnt haben sich viele Anleger an die hohen Renditen gewöhnt, die sie von den Finanzmärkten erwarten. Aber können diese Erwartungen auch in Zukunft erfüllt werden?"

Dieser letzte Satz ist entscheidend.

Ein beeindruckendes Defizit

Es gibt eine Reihe von offensichtlichen Gründen, warum die Menschen bereit sind, höhere Risiken in ihren Portfolios einzugehen, aber der offensichtlichste Grund ist die relativ große Lücke im Ersparten.

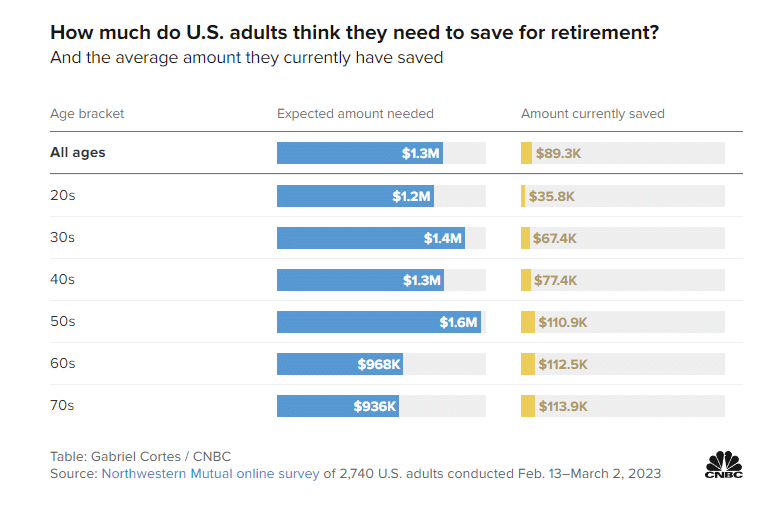

So ergab eine kürzlich von CNBC durchgeführte Umfrage, dass die meisten Amerikaner 1,3 Mio. USD benötigen, um sorgenfrei in den Ruhestand gehen zu können.

"Wenn es darum geht, wie viel Geld sie für einen komfortablen Ruhestand benötigen, haben Amerikaner eine "magische Zahl" im Kopf - 1,27 Mio. USD, so eine neue Studie von Northwestern) Mutual.

Die Umfrage ergab, dass die Befragten in ihren 50ern erwarteten, im Ruhestand die höchsten Beträge zu benötigen - mehr als 1,5 Mio. USD. Für die 60- und 70-Jährigen, die kurz vor oder bereits im Ruhestand sind, sanken diese Erwartungen auf weniger als 1 Mio. USD."

Das Problem mit diesen Zahlen ist, dass die meisten Menschen nicht annähernd so viel sparen.

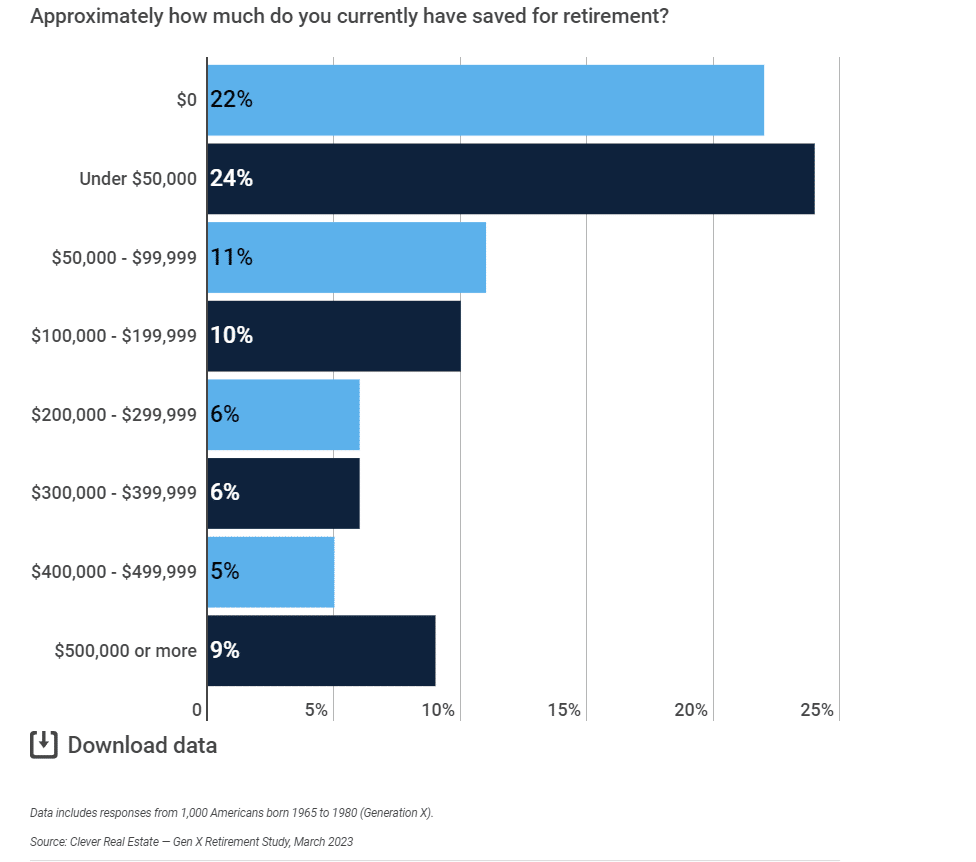

"In einer kürzlich von Clever Real Estate durchgeführten Umfrage wurden 1.000 zwischen 1965 und 1980 geborene Gen-Xer befragt, um herauszufinden, wie es um ihre persönlichen Finanzen und ihre Planung für den Ruhestand steht.

Erstaunliche 56 % der Generation X gaben an, dass sie weniger als 100.000 USD für den Ruhestand gespart haben, und 22 % gaben an, dass sie noch keinen einzigen Cent gespart haben.

Der Wunsch, in den Ruhestand zu gehen, mag zwar da sein, aber das nötige Geld ist nicht da. Satte 64 % der Befragten gaben an, dass nicht mehr für den Ruhestand sparen, weil sie es sich einfach nicht leisten können, und nicht, weil sie es nicht wollen.

Darüber hinaus zeigt eine Umfrage des LendingClub, dass 61 % der US-Verbraucher von Gehaltsscheck zu Gehaltsscheck leben.

Für die meisten Amerikaner, insbesondere für diejenigen, die auf ihre Rente sparen wollen, ist das eine schlimme Situation. Es ist daher nicht überraschend, dass immer mehr Menschen den Aktienmarkt als Lösung für den Ausgleich für die gähnenden Lücken sehen.

Genau darin liegt das Risiko.

Das Risiko des Risikos

Eine der phänomenalen genetischen Eigenschaften des Menschen ist seine Fähigkeit, Schmerzen zu vergessen. Dieses Merkmal ist für das Überleben der Art unerlässlich.

Hätten sich die Höhlenmenschen deutlich an den quälenden Schmerz erinnert, wenn sie von einem Raubtier angegriffen wurden, hätten sie wahrscheinlich nie ihre Höhlen verlassen, um zu jagen.

Wenn Frauen sich lebhaft an die unerträglichen Schmerzen bei der Geburt eines Kindes erinnern würden, würden sie wahrscheinlich nie mehr als ein Kind bekommen.

An den Finanzmärkten vergessen die Anleger nur allzu schnell die schmerzhaften Erinnerungen an Bärenmärkte, vor allem, wenn die Bullen am Ruder sind.

Derzeit ist der 2009 begonnene Bullenmarkt weiterhin intakt. Trotz eines leichten Rücksetzers im Jahr 2022 bleibt der langfristige Trend aufwärts gerichtet, und die Anleger sind zuversichtlich, dass dieser Trend auf unbestimmte Zeit anhalten wird.

Angesichts der überdurchschnittlichen Renditen der letzten zehn Jahre wurde jedoch ein Risiko übersehen. Dieses Risiko ist die Liquidität, die wir in diesem Artikel bereits ausführlich erörtert haben.

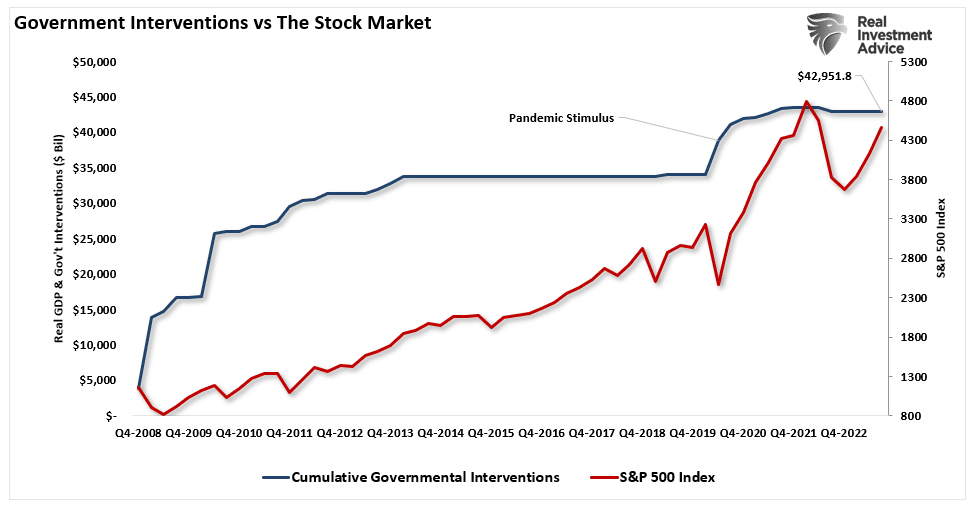

"Der psychologische Wandel ist eine Folge von mehr als einem Jahrzehnt fiskalischer und geldpolitischer Interventionen, die die Finanzmärkte von den wirtschaftlichen Fundamentaldaten getrennt haben.

Seit 2007 haben die Fed und die US-Regierung dem Finanzsystem und der Wirtschaft kontinuierlich Liquidität in Höhe von rund 43 Bio. USD zugeführt, um das Wachstum zu stützen. Diese Unterstützung ist in das Finanzsystem eingeflossen, hat die Asset-Preise steigen lassen und das Vertrauen der Verbraucher gestärkt, um das Wirtschaftswachstum zu fördern."

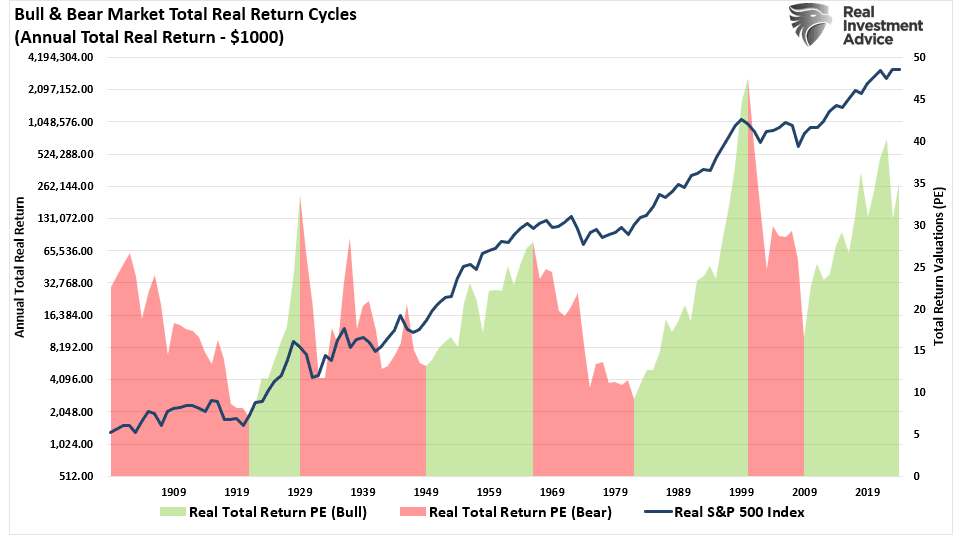

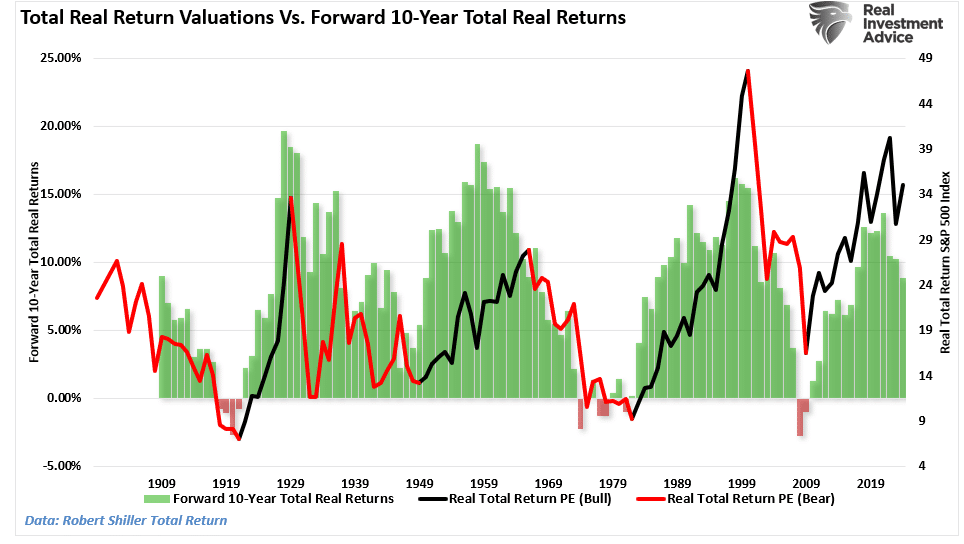

Das Risiko einer geringeren monetären Liquidität könnte es dem Aktienmarkt unmöglich machen, das derzeitige Renditeniveau zu halten. Wie unten dargestellt, sind fast 100 % der Indexrenditen von 1900 bis heute in vier Perioden gefallen, die mit einer Ausweitung der Multiplikatoren einhergingen.

Bei den derzeit sehr hohen Bewertungen könnte die Verringerung der monetären Liquidität zu einer nächsten säkularen Phase der "Kontraktion der Multiples" führen, was deutlich niedrigere Renditen zur Folge hätte.

Mit anderen Worten: Sparer, die ihre Ersparnisse jetzt verstärkt in Aktien stecken, müssen sich möglicherweise auf eine längere Phase erhöhter Volatilität und niedrigerer Renditeerwartungen einstellen.

Fazit

Jeremy Grantham hat das so formuliert:

"Alle 2-Sigma-Aktienblasen in den Industrieländern sind zum Trend zurückgekehrt. Doch bevor dies geschah, entwickelten sich einige wenige zu Superblasen von 3-Sigma oder mehr: in den USA 1929 und 2000 und in Japan 1989.

In den USA gab es 2006, in Japan 1989 eine Superblase im Immobiliensektor. Alle fünf Superblasen korrigierten den ganzen Weg zurück zum Trend - und das mit viel größeren und längeren Schmerzen als es durchschnittlich der Fall ist.

Heute bewegen wir uns in den USA in der vierten Superblase der letzten hundert Jahre".

Wenn sich die US-Notenbank nicht zu einem nicht enden wollenden Programm von Nullzinsen und quantitativer Lockerung verpflichtet, ist eine Rückkehr der Renditen zu ihrem langfristigen Mittelwert unumgänglich.

Es ist schwer vorstellbar, dass die künftigen Renditen im Vergleich zum letzten Jahrzehnt nicht enttäuschen werden. Diese Überrenditen waren jedoch das Ergebnis einer monetären Blase. Für die Anleger wird es unter Umständen schmerzhaft sein, wenn sie irgendwann platzt.

Im Laufe der Geschichte haben die Anleger jedoch immer wieder am stärksten in Aktien investiert, und zwar zu den denkbar schlechtesten Zeiten. Denjenigen, die auf ihren Ruhestand sparen, könnte genau das wieder drohen.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Nur noch für kurze Zeit können Sie von unserem exklusiven Neujahrsangebot profitieren und bis zu 50% Rabatt auf unsere Tools und Funktionen erhalten! InvestingPro bietet Ihnen nicht nur eine Plattform, sondern ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrung auf InvestingPro weiter verbessern werden.

Sichern Sie sich jetzt Ihr InvestingPro-Abo mit unserem unschlagbaren Neujahrsangebot! Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProPicks1J" für das 1-Jahres-Abo Pro+ und "ProPicks2J" für das 2-Jahres-Abo zusätzliche 10% Rabatt – insgesamt bis zu 60%! Nutzen Sie InvestingPro – der Schlüssel zu Ihrem Erfolg an der Börse!