- Alle Finanzinstrumente

- Indizes

- Aktien

- ETFs

- Fonds

- Rohstoffe

- Währungen

- Krypto

- Anleihen

- Zertifikate

Versuchen Sie es noch einmal mit einem anderen Suchbegriff

Rutscht die Wirtschaft im zweiten Halbjahr in eine Rezession?

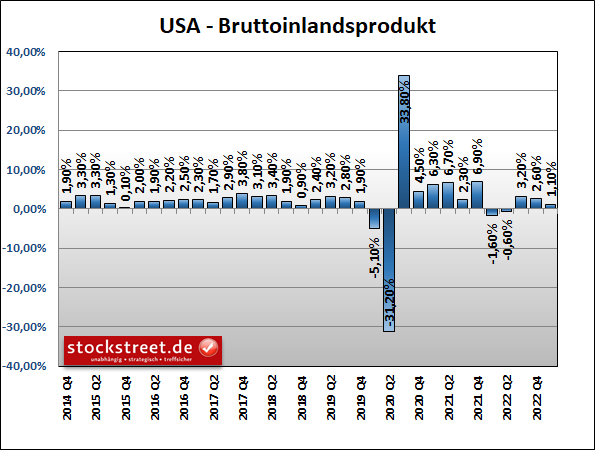

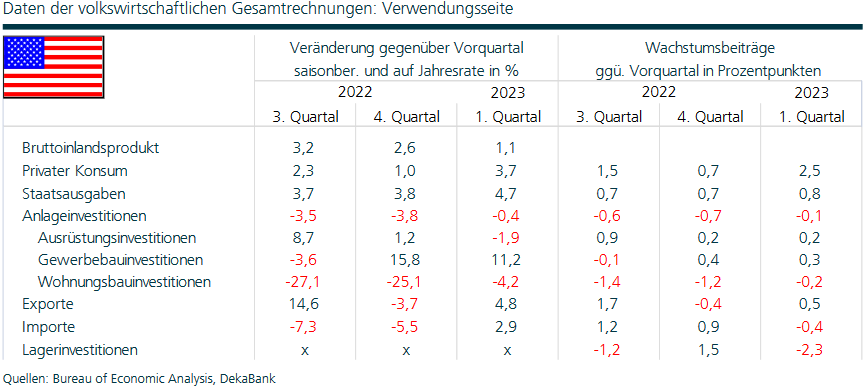

Das Wirtschaftswachstum der USA hat im 1. Quartal 2023 unerwartet stark an Schwung verloren und lag deutlich unter den Prognosen. Das Bruttoinlandsprodukt (BIP) wuchs nur um 0,3 % zum Vorquartal.

Annualisiert ist dies ein Plus von 1,1 %, was fast einen Prozentpunkt unter den Schätzungen der Analysten von 2,0 % liegt. Im Quartal zuvor hatte es noch einen Anstieg um 2,6 % gegeben.

Gebremst wurde die Wirtschaft vor allem dadurch, dass die Unternehmen ihre Lager weniger stark auffüllten. Alleine dies drückte das BIP-Wachstum um 2,3 Prozentpunkte. Zudem gingen die Ausrüstungsinvestitionen zurück. Offenbar stellen sich die Firmen auf eine schwächere Nachfrage ein. Dass auch die Baubranche schwächelte, war angesichts der gestiegenen Zinsen keine große Überraschung.

Immerhin legten die privaten Konsumausgaben mit 3,7 % noch deutlich zu. Und die Exporte wuchsen sogar um 4,8 %. Dadurch, und dank hoher Staatsausgaben (+4,7 %), blieb der weltgrößten Volkswirtschaft eine Rezession weiterhin erspart.

Allerdings erwarten Experten diese für das zweite Halbjahr, da die Banken ihre Bedingungen für die Kreditvergabe verschärft haben. Und im Zusammenspiel mit den massiven Zinserhöhungen der US-Notenbank (Fed) ist die Gefahr einer weiteren Wirtschaftsabschwächung groß.

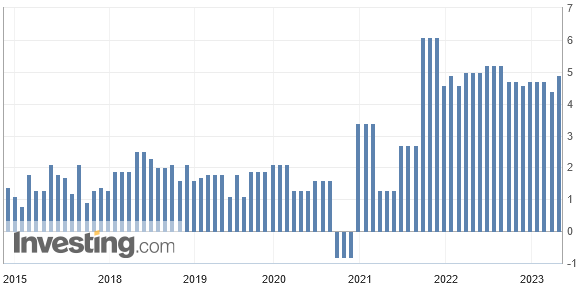

Schwaches Wachstum bei hartnäckig hoher Inflation

Zumal wohl weitere Zinsanhebungen nötig sind. Denn die Inflation hält sich hartnäckig. Die von der Fed primär beachtete PCE-Kernrate, also die Kernrate der privaten Konsumausgaben, lag im April bei 4,9 %. Sie stieg damit einen halben Prozentpunkt über den vorangegangenen Wert von 4,4 % und auf den höchsten Wert seit vergangenem August.

Schwaches Wachstum bei weiterhin zu hoher Inflation – das ist eigentlich kein Szenario, welches sich die Anleger an den Börsen wünschen. Denn durch die hartnäckige Inflation muss die Fed den Leitzins in der kommenden Woche wohl zumindest noch ein weiteres Mal anheben. Dadurch wird die Wirtschaft noch stärker gebremst. Und so ist es für mich weiterhin ein Mysterium, warum sich die Aktienkurse derzeit so stabil halten und sogar tendenziell weiter nach oben streben.

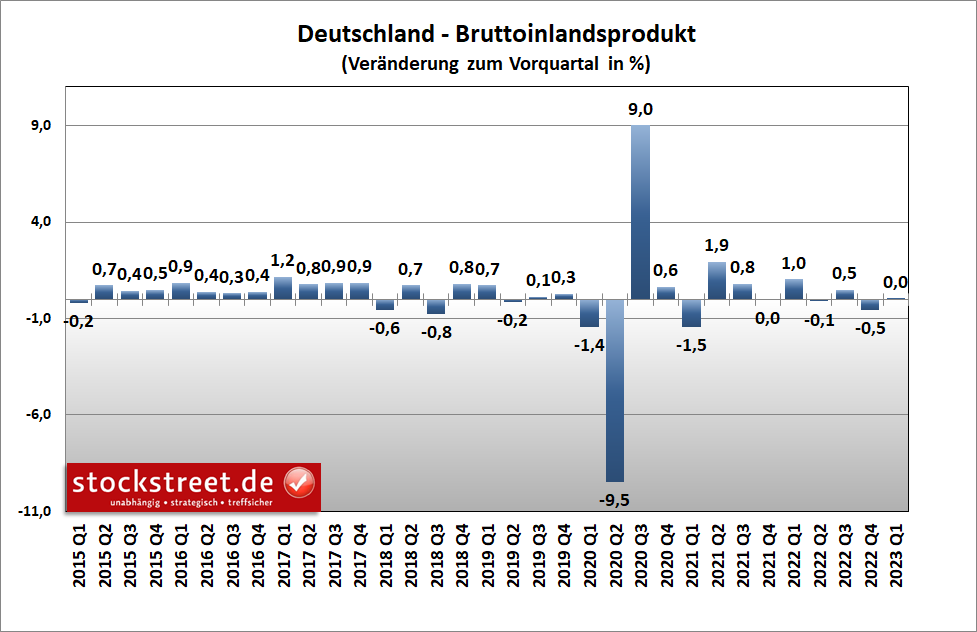

DAX erhält einen Dämpfer, weil deutsche Wirtschaft nur stagniert

Einen deutlichen Dämpfer hat der DAX gestern erhalten. Er machte sich am Morgen zunächst wieder in Richtung Norden auf und erreichte sogar ein neues Trendhoch, wenn auch nur im Nachkommabereich. Doch er prallte bei rund 15.900 Punkten wieder am oberen Ende der Seitwärtsspanne ab, die nun schon seit zwei Wochen Bestand hat. Und als um 10 Uhr die Daten zum deutschen BIP veröffentlicht wurden, rutschten die Kurse sogar auf ein Niveau, welches der deutsche Leitindex zuletzt am 13. April gesehen hat. Durch die folgende Erholung konnte ein bearisher Ausbruch aus der zweiwöchigen Seitwärtstendenz aber verhindert werden.

Grund für den Kursrutsch war, dass die deutsche Wirtschaft im Auftaktquartal 2023 lediglich stagnierte. Das war eine negative Überraschung, weil der Markt inzwischen eigentlich von einem leichten Wachstum (+0,3 %) ausgegangen war, nachdem er lange Zeit eine Winter-Rezession befürchtet hatte.

Diese ist laut den aktuellen Zahlen immerhin ausgeblieben. Wobei es zu beachten gilt, dass der Wert für das Schlussquartal 2022 von -0,4 auf -0,5 % nach unten revidiert wurde. Und das kann natürlich auch noch mit den Zahlen zum 1. Quartal 2023 passieren. Dann wäre Deutschland doch bereits in einer technischen Rezession, also in einer Phase von zwei negativen BIP-Quartalen in Folge.

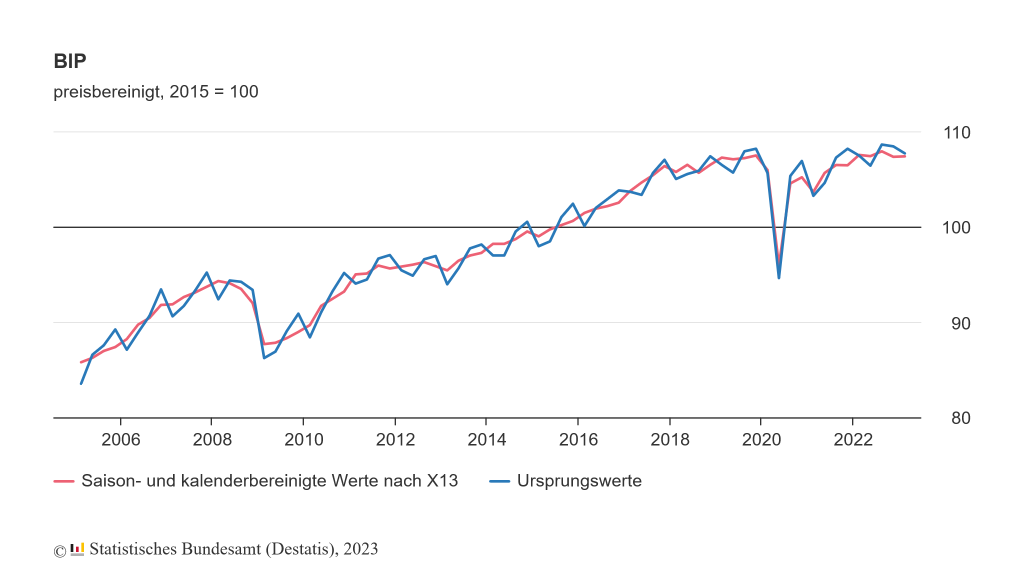

Passt die Kursentwicklung des DAX zum BIP?

Würde dazu noch die starke Erholung des DAX passen? Zumal das BIP preis- und kalenderbereinigt im Vergleich zum Vorjahres Zeitraum sogar um 0,1 % gesunken ist.

Die Antwort lautet durchaus „Ja!“. Denn das deutsche BIP befindet sich in der Nähe seiner Höchststände, genau wie der DAX.

Es fällt bei einem direkten Vergleich lediglich auf, dass der DAX oberhalb der Hochs von 2018 und 2020 notiert, das BIP allerdings Ende 2022 unter sein Hoch von 2019 zurückgefallen ist. Insofern könnte man argumentieren, dass es der DAX ein wenig übertrieben hat.

Dennoch halte ich das aktuelle Kursniveau durchaus für angemessen, wenn man das Kurs-Gewinn-Verhältnis (KGV) zugrunde legt. Ich betrachte lediglich das Tempo, mit dem der Index auf dieses Niveau zurückgekehrt ist, mit Skepsis, weil er damit charttechnisch überkauft ist und dies einer Konsolidierung bedarf. Das weitere Kurspotential erscheint daher begrenzt, auch weil für den Rest des Jahres nicht von einer deutlichen Belebung des Wachstums ausgegangen wird. Die Bundesregierung rechnet aktuell für das Gesamtjahr 2023 mit einem moderaten BIP-Plus von 0,4 %.

Hatte die OPEC+ auf eine absehbare Nachfrageschwäche reagiert?

Zu der Erwartung eines weiterhin nur schwachen Wachstums passt auch die Entwicklung der Ölpreise. Am 4. April hatte ich über einen starken Anstieg berichtet, nachdem die OPEC kurz zuvor angekündigt hatte, die Öl-Produktion ab Mai massiv zu drosseln (siehe „Die OPEC reagiert zwei Wochen zu spät“). Doch dieser Effekt (siehe grüner Pfeil im folgenden Chart) ist inzwischen vollständig verpufft. Der Ölpreis der Sorte-WTI ist zum Beispiel wieder an das untere Ende seiner Seitwärtsrange (gelbes Rechteck) und damit unter das Ausgangsniveau des Preissprungs gefallen.

Womöglich ist der erneute Rückgang der Ölpreise das Ergebnis einer Nachfrageschwäche. Und vielleicht lägen die Preise heute deutlich niedriger, wenn die OPEC+-Staaten nicht den Plan einer Angebotsverknappung verfolgen würden. Die ölfördernden Länder haben offenbar eine wirtschaftliche Schwäche antizipiert.

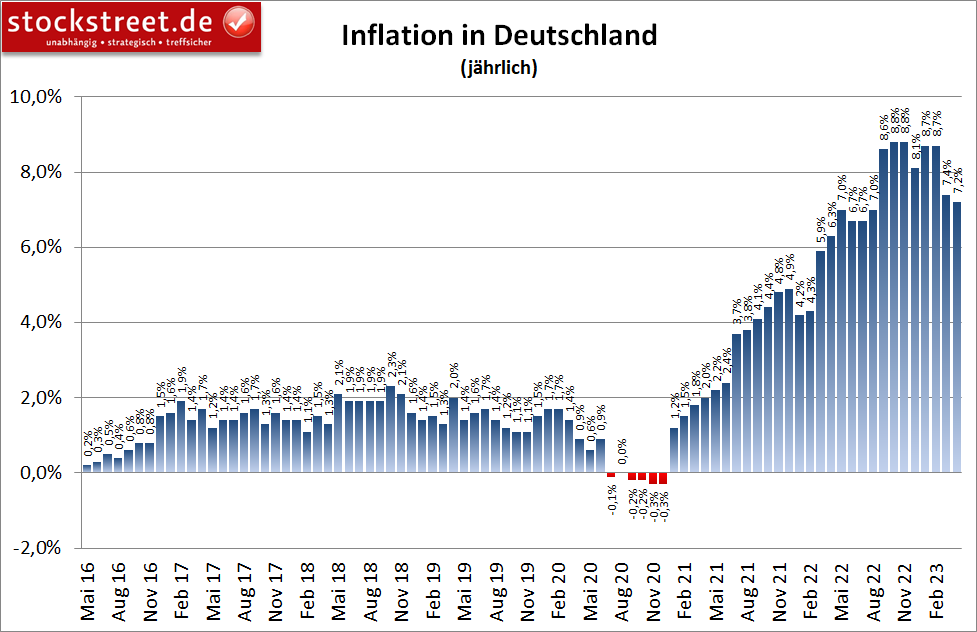

Inflation auch in Deutschland noch viel zu hoch

Von den Notenbanken ist ein schwächeres Wachstum ja durchaus gewünscht, weil dies den Kampf gegen die Inflation erleichtert. Und die ist auch in Deutschland immer noch unerwünscht hoch. Laut gestern veröffentlichten vorläufigen Daten ist die Jahresrate zwar im April erneut zurückgegangen, mit noch 7,2 %, nach 7,4 % im März, ist das Tempo des Rückgangs aber viel zu langsam.

Zwar wird die Inflationsrate mit hoher Wahrscheinlichkeit in den kommenden Monaten weiter nachgeben – darauf deuten Firmenumfragen und weitere Preisdaten wie die Importpreise hin – dennoch wird angesichts der bisherigen mauen Fortschritte auch die EZB ihre Leitzinsen in der kommenden Woche (Donnerstag) weiter anheben müssen. Und daher bleibe ich gegenüber jeglichen weiteren Kursanstiegen am Aktienmarkt skeptisch.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

Verwandte Beiträge

(1) Hält der S&P 500 an der 200-Tage-Linie? Der Markt steht an einem kritischen Punkt. Wird der S&P 500 seine Unterstützung an der 200-Tage-Durchschnittslinie behaupten?...

Viele schreiben Winston Churchill das Zitat zu: „Niemals eine gute Krise ungenutzt lassen.“ Andere wiederum glauben, dass es Rahm Emanuel, der damalige Stabschef von Präsident...

Letzte Woche haben wir darüber gesprochen, wie eine Kombination aus anhaltendem bullischen Enthusiasmus und Sorglosigkeit schnell in Volatilität umschlagen kann. Genau das zeigte...

Sind Sie sicher, dass Sie %USER_NAME% sperren möchten?

Dadurch werden Sie und %USER_NAME% nicht mehr in der Lage sein, Beiträge des jeweils anderen auf Investing.com zu sehen.

%USER_NAME% wurde erfolgreich zu Ihrer Sperrliste hinzugefügt.

Da Sie diese Person entsperrt haben, müssen Sie 48 Stunden warten, bevor Sie sie wieder sperren können.

Sagen Sie uns Ihre Meinung zu diesem Kommentar

Vielen Dank!

Ihre Meldung wurde zur Überprüfung an unsere Moderatoren geschickt

Kommentieren

Wir möchten Sie gerne dazu anregen, Kommentare zu schreiben, um sich mit anderen Nutzern auszutauschen. Teilen Sie Ihre Gedanken mit und/oder stellen Sie anderen Nutzern und den Kolumnisten Fragen. Um jedoch das Niveau zu erhalten, welches wir wertschätzen und erwarten, beachten Sie bitte die folgenden Kriterien:

Diejenigen, die die oben genannten Regeln missachten, werden von der Webseite entfernt und können sich in der Zukunft je nach Ermessen von Investing.com nicht mehr anmelden.