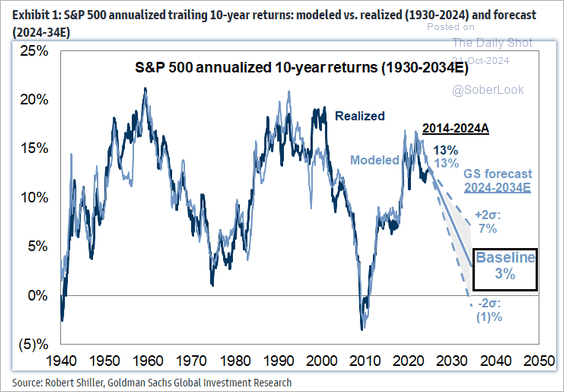

Ich habe kürzlich mehrere E-Mails zu einem Morningstar-Artikel erhalten, der auf Warnungen von J.P. Morgan hinweist, dass die Renditen für den S&P 500 im kommenden Jahrzehnt geringer ausfallen könnten. Ebenfalls gab es eine Reihe von Nachrichten zu den jüngsten Aussagen von Goldman Sachs (NYSE:GS), die für die nächsten zehn Jahre eine jährliche Rendite von lediglich 3 % prognostizieren.

Auch wenn wir diese Themen bereits mehrfach angesprochen haben, scheint eine umfassendere Analyse angebracht. Wir beginnen mit der zentralen Schlussfolgerung des Artikels von J.P. Morgan:

„Laut den Modellen der Investmentbank könnte die durchschnittliche Jahresrendite (Kalenderjahr) des S&P 500 auf 5,7 % sinken, was etwa der Hälfte des historischen Durchschnitts seit dem Zweiten Weltkrieg entspricht. Millennials und die Generation Z könnten daher auf die starken Renditen verzichten müssen, die einst die Konten ihrer Eltern und Großeltern für den Ruhestand füllten.“

Für langjährige Marktbeobachter mögen solche Prognosen wenig überraschend sein. Doch die überdurchschnittlichen Renditen der letzten Jahre haben viele Anleger dazu gebracht, sich zu fragen, ob „dieses Mal alles anders ist“. Dieser Frage sind wir bereits in unserem Artikel „Übertriebene Renditeerwartungen – Anleger steuern auf eine herbe Enttäuschung zu“ nachgegangen, in dem wir darlegen:

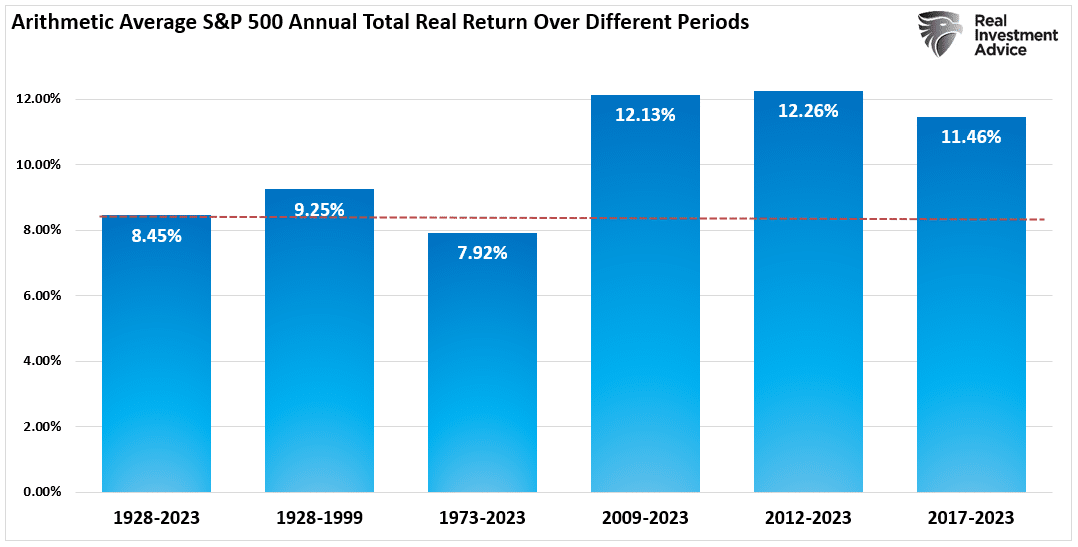

„Die Abbildung zeigt die durchschnittlichen jährlichen inflationsbereinigten Gesamtrenditen (einschließlich Dividenden) seit 1928. Ich habe hierfür die Daten zur Gesamtrendite von Aswath Damodaran, Professor an der Stern School of Business der New York University, verwendet. Die Grafik zeigt, dass der Markt von 1928 bis 2023 eine Rendite von 8,45 % (nach Inflation) erzielt hat. Allerdings ist zu beachten, dass die Renditen nach der Finanzkrise 2008 in den verschiedenen Zeiträumen um durchschnittlich vier Prozentpunkte gestiegen sind. Nach mehr als einem Jahrzehnt haben sich viele Anleger daran gewöhnt, hohe Renditen von den Finanzmärkten zu erwarten. Aber können sich diese Erwartungen auch in Zukunft erfüllen?“

Nach mehr als einem Jahrzehnt hoher Renditen scheinen viele Anleger mittlerweile fast selbstverständlich davon auszugehen, dass solche Gewinne „normal“ sind. Die Realität könnte jedoch deutlich anders aussehen.

Der Aktienmarkt ist ein dynamisches System, beeinflusst von einer Vielzahl von Faktoren wie Bewertungen, Inflation, Geldpolitik und politischen Entwicklungen. Diese Einflüsse könnten sich stärker auf die Renditen der Zukunft auswirken, da wir möglicherweise in eine Phase mit dauerhaft höherer Inflation eintreten – im Vergleich zum vergangenen Jahrzehnt. Gleichzeitig lockern die Zentralbanken ihre Geldpolitik nicht mehr so stark, und die politische Unsicherheit nimmt zu.

- In eigener Sache: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.

Bewertungen an den Aktienmärkten: Befinden wir uns in einer Blasenkonstellation?

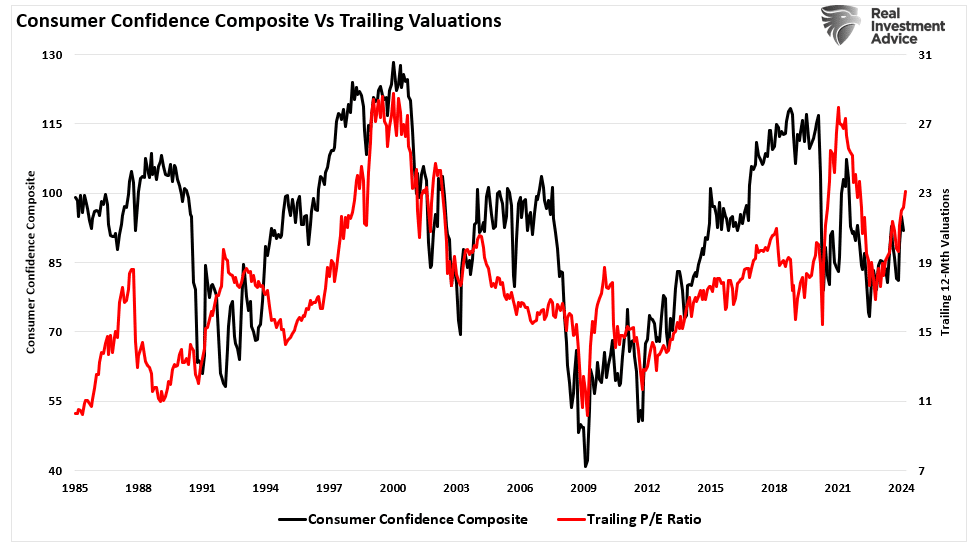

Die Bewertung ist einer der wichtigsten Faktoren bei der Bestimmung der künftigen Aktienmarktrenditen. Bewertungen sind allerdings ein schlechter Indikator für das Markt-Timing. Sie messen lediglich, ob sich die Kurse schneller oder langsamer als die Earnings entwickeln. Kurzfristig sind Bewertungen ein Maß für die Psychologie und der "Bigger Fool Theory". Wie man sieht, besteht eine hohe Korrelation zwischen unserem zusammengesetzten Verbrauchervertrauensindex und den 1-Jahres-Bewertungen des S&P 500.

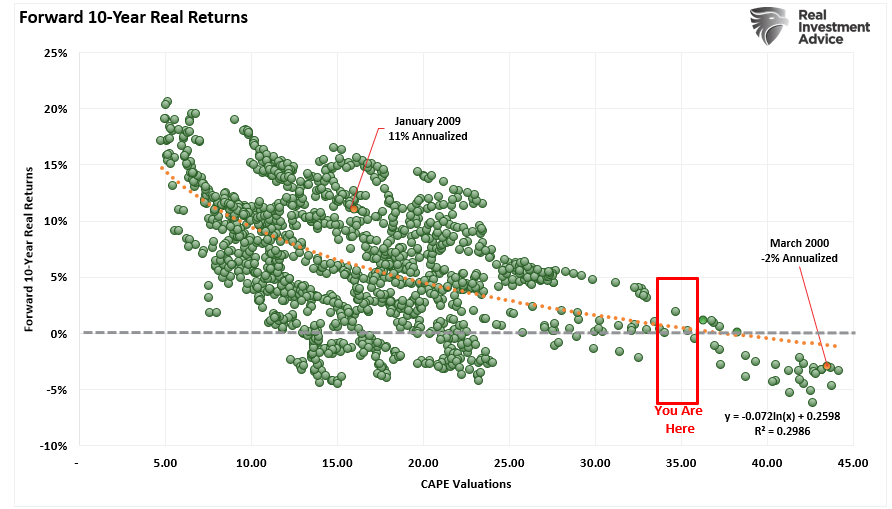

Auf die Bewertungen kommt es jedoch erst langfristig an. Historisch gesehen sind die künftigen Renditen über ein Jahrzehnt oder länger tendenziell niedriger, wenn die Aktienkurse im Verhältnis zu den Gewinnen hoch sind. Kennzahlen wie das Kurs-Gewinn-Verhältnis (KGV) sind ein Maß dafür. Umgekehrt sind die künftigen Renditen tendenziell höher, wenn die Bewertungen niedrig sind. Das folgende Streudiagramm vergleicht Bewertungen und Renditen über einen rollierenden 10-Jahres-Zeitraum.

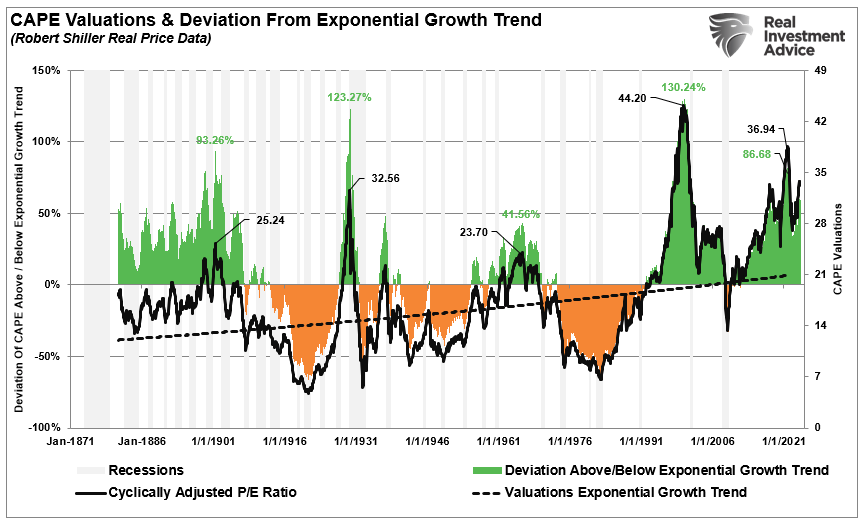

Es ist unbestritten, dass die Bewertungen an den US-Aktienmärkten im Vergleich zu den historischen Durchschnittswerten zu hoch sind. Das zyklisch bereinigte Kurs-Gewinn-Verhältnis (CAPE-Ratio) des S&P 500 liegt weiterhin deutlich über seinem langfristigen exponentiellen Wachstumstrend. Hohe Bewertungen spiegeln Optimismus wider, können aber auch zur Vorsicht mahnen. Wenn der Markt ein perfektes Ergebnis einpreist, kann jede Enttäuschung erheblichen Korrekturen auslösen.

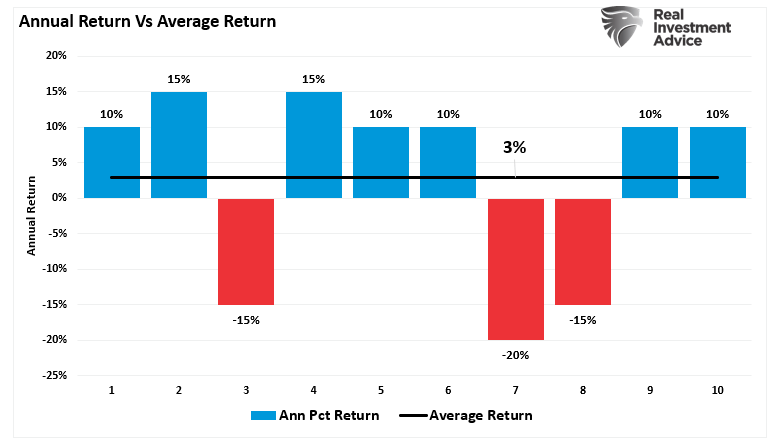

Der entscheidende Punkt ist aber: Hohe Bewertungen bedeuten nicht, dass wir in den nächsten zehn Jahren jedes Jahr mit niedrigen Renditen rechnen müssen. Sie weisen nur darauf hin, dass die durchschnittliche Rendite über den gesamten Zeitraum niedriger ausfallen könnte.

Unsere Abbildung zeigt eine hypothetische jährliche Marktrendite mit einem 10-Jahres-Durchschnitt von lediglich 3 %. Interessanterweise lagen in etwa 70 % der Jahre die Renditen bei 10 % oder höher, während die verbleibenden 30 % der Jahre mit negativen Renditen den Durchschnitt deutlich nach unten zogen. Das zeigt, wie stark Marktrückgänge und der Faktor Zeit die langfristige Rendite beeinflussen können.

Auch die Inflation ist eine Herausforderung für künftige Erträge.

Weniger lockere Geldpolitik: Das Ende des billigen Geldes?

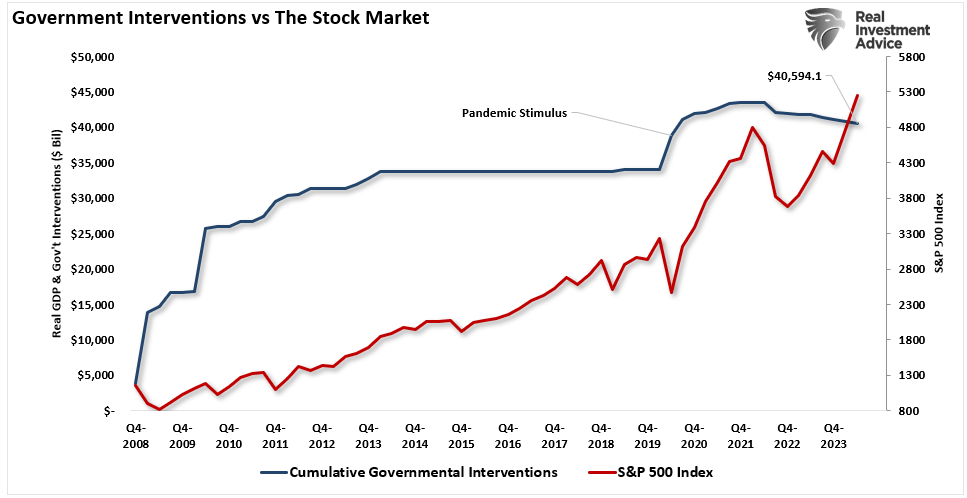

In den letzten zehn Jahren haben die Fed und andere Zentralbanken weltweit eine sehr lockere Geldpolitik verfolgt. Nahezu Nullzinsen und großangelegte Vermögenskäufe (Quantitative Lockerung) sorgten für kräftigen Rückenwind an den Aktienmärkten: Die Kreditkosten sanken, und die Risikobereitschaft der Investoren nahm spürbar zu.

Sollte sich die Inflation jedoch auf oder sogar über dem Zielwert von 2 % der Fed stabilisieren, könnten die Zentralbanken gezwungen sein, ihre Strategie anzupassen. Obwohl die Federal Reserve begonnen hat, ihre Bilanz zu verkleinern, sorgen steigende Staatsausgaben durch Maßnahmen wie den Inflation Reduction und CHIPs Act weiterhin für wirtschaftliche Impulse und treiben das Wachstum – und damit die Earnings – zusätzlich an.

Die Fed hat zwar begonnen, die Zinsen zu senken, hat aber auch erklärt, dass sie nicht damit rechnet, dass der Leitzins wieder auf Null zurückgeht. Wenn die Zentralbanken also bei einem höheren Zinsniveau bleiben und ihre Bilanzen weiter abbauen, könnte das Ende des billigen Geldes die künftigen Renditen belasten.

Politische und regulatorische Veränderungen

Die politische Unsicherheit ist ein weiterer Faktor, der sich auf die Aktienmarktrenditen auswirken könnte. Mit Blick auf die Zukunft gibt es mehrere potenzielle regulatorische Änderungen, die die Märkte beeinflussen könnten. So könnten sich beispielsweise höhere Steuern, strengere Umweltvorschriften und Änderungen des Arbeitsrechts negativ auf die Unternehmensgewinne auswirken.

Ein wichtiger Bereich, der Anlass zur Sorge gibt, ist die Gefahr höherer Unternehmenssteuern. Die derzeitige US-Regierung hat zwar erwogen, die Steuern für Unternehmen und vermögende Privatpersonen zu erhöhen, dabei ist aber unklar, ob derartige Maßnahmen vom Kongress genehmigt werden. Sollten die Steuersätze allerdings steigen, könnten die Gewinne der Unternehmen nach Steuern sinken, das wiederum würde die Aktienkurse unter Druck setzen.

Ein weiterer Bereich, den Unternehmen und Anleger im Augen behalten werden, ist die Regulierung des Technologiesektors. Die führenden Technologieunternehmen werden von den Aufsichtsbehörden weltweit zunehmend unter die Lupe genommen - das betrifft Themnkreise, die sich vom Datenschutz bis hin zu monopolistischen Praktiken erstrecken. Jede neue Regulierungsinitiative, die darauf abzielt, die Macht von Big Tech einzuschränken, könnte angesichts der überragenden Rolle, die diese Unternehmen auf dem heutigen Markt spielen, erhebliche Auswirkungen auf die Marktentwicklung haben.

Auch dieses Mal ist wahrscheinlich nicht alles anders

Wie bereits erwähnt - Bewertungen sind ein schlechter Indikator für das Markt-Timing. Sie sagen jedoch viel über Vermögensblasen, die Psychologie der Anleger und künftige Renditen aus.

Ganz gleich, wie viele Bewertungsmaßnahmen wir anwenden, die Botschaft ist immer dieselbe: Bei den derzeitigen Bewertungsniveaus werden die erwarteten Renditen der Anleger in den nächsten zehn Jahren niedriger sein als in den vergangenen zehn Jahren.

Es gibt eine große Gruppe von Personen, die das anders sehen und behaupten, dass der "Bullenmarkt" noch jahrelang so weiterlaufen kann. Leider wird diese Behauptung nicht von den Bewertungen gestützt.

Lassen Sie mich jedoch eine Sache klarstellen: Ich behaupte nicht, dass die nächste "Finanzkrise" vor der Tür steht. Ich gehe davon aus, dass die künftigen Renditen im Vergleich zu den letzten acht Jahren relativ niedrig ausfallen werden. Das gilt insbesondere, wenn die Fed und die Zentralbanken weltweit beginnen, sich aus dem Interventionszyklus zurückzuziehen.

Es heißt aber nicht, dass die Märkte in den nächsten zehn Jahren jedes Jahr einstellige Renditen erzielen werden. Es wird in diesem Zeitraum auch einige großartige Jahre für Investitionen geben. Leider wird es die Herausforderung der meisten dieser Jahre sein, die Verluste aus der kommenden Rezession und Marktkorrektur auszugleichen.

Fazit

Genau das macht die Welt des Investierens und der Marktzyklen aus. Es wird fantastische Bullenphasen geben, wie wir sie in den letzten zehn Jahren erlebt haben, aber um die Höhen zu erleben, muss man auch mit den möglichen Abstürzen leben können. Das ist Teil der vollständigen Marktzyklen, die jeden Wirtschafts- und Konjunkturzyklus ausmachen.

Und obwohl viele das hoffen: Niemand kann die Zyklen des Marktes und der Konjunktur außer Kraft setzen. Künstliche Eingriffe können Zyklen zwar verzögern und verlängern, das funktioniert aber nur eine gewisse Zeit, und irgendwann geht es dann doch kräftig in die andere Richtung.

Nein. "Diesmal ist nicht alles anders" - und am Ende werden viele Anleger wieder einmal an diese einfache Tatsache erinnert werden:

"Der Preis, den Sie heute für eine Investition zahlen, bestimmt den Wert, den Sie morgen erhalten".

Leider werden wir immer wieder auf die schmerzhafteste Art und Weise an diese Tatsache erinnert.

In eigener Sache: Möchten Sie Ihr Wissen teilen und dabei verdienen? Werden Sie jetzt Affiliate von InvestingPro und erhalten Sie 70 % Provision auf jeden Abschluss. Erfahren Sie hier mehr über unser Programm und wie Sie starten können.