Der US-Arbeitsmarktbericht hat für gedämpfte Zinssenkungserwartungen der Anleger gesorgt, die zu kräftigen Kursanpassungen an den Börsen geführt haben. Doch die Arbeitsmarktdaten sind nicht der einzige Grund für die Kurswechsel. Stattdessen hatten schon am Donnerstag vergangener Woche die Einkaufsmanagerdaten vom Institute for Supply Management (ISM) für den Dienstleistungsbereich der USA Zweifel an weiteren großen Zinssenkungsschritten der US-Notenbank (Fed) aufkommen lassen.

US-Dienstleister mit stärkstem Wachstum seit 1,5 Jahren

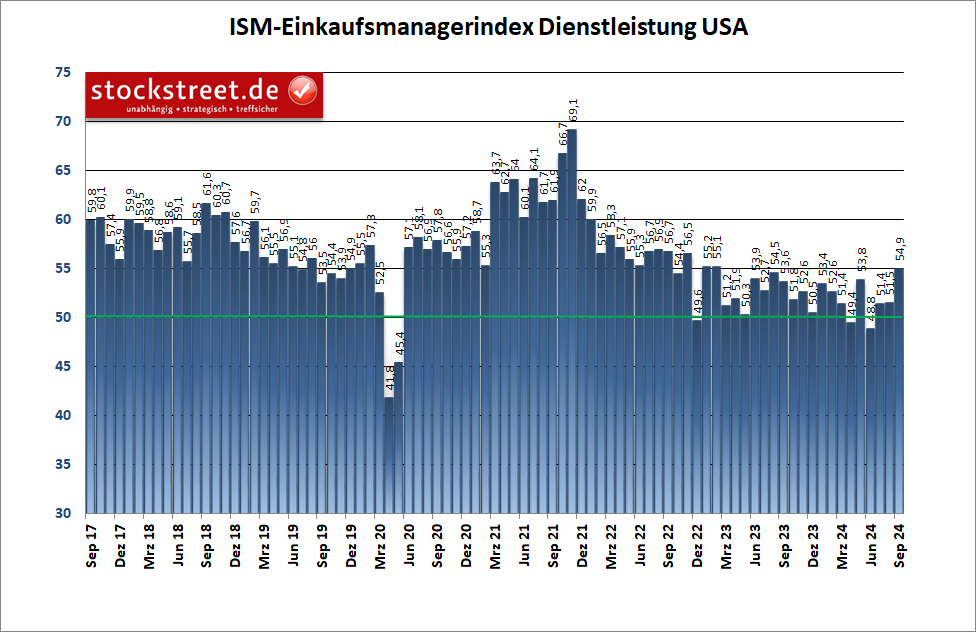

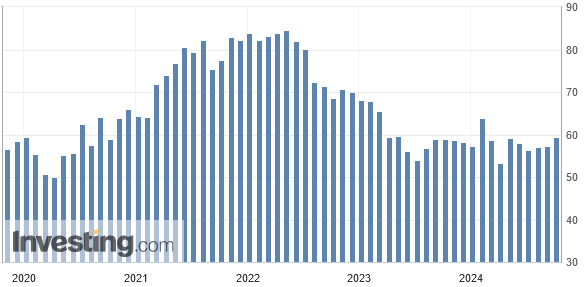

Denn laut diesen Daten boomt der Service-Sektor weiterhin, der fast 70 % zum Bruttoinlandsprodukt (BIP) der weltgrößten Volkswirtschaft beisteuert. Der ISM-Service-Index sprang im September auf 54,9 Punkte, von 51,5 Zählern im Vormonat. Und er erreichte mit dem dritten Anstieg in Folge den höchsten Stand seit Februar 2023, also seit mehr als 1,5 Jahren. Das lag deutlich über den durchschnittlichen Markterwartungen von 51,7 Punkten.

Die vorherige Abwärtstendenz, die im April und Juni sogar unter die Wachstumsschwelle von 50 Zählern geführt und Rezessionssorgen geschürt hatte, ist damit kein Thema mehr. Stattdessen deutet der aktuelle Wert auf ein mögliches BIP-Wachstum von +1,9 % hin.

Service-Sektor der USA platzt aus fast allen Nähten

Alleine dieser Hinweis auf ein anhaltend kräftiges Wirtschaftswachstum war schon Grund genug, sämtliche Rezessionsängste auszuräumen und weitere große Zinssenkungsschritte der US-Notenbank als äußerst unwahrscheinlich erscheinen zu lassen. Einziges Haar in der Suppe: Die Beschäftigungskomponente des ISM-Index fiel um 2,1 auf 48,1 Punkte und damit unter die Wachstumsschwelle. Auch deshalb war der Arbeitsmarktbericht vom Freitag eine so große Überraschung.

Doch dieses Manko wurde durch die anderen Daten weit mehr als wettgemacht. Der Teilindex für die Geschäftsaktivität lag im September bei 59,9 und damit sagenhafte 6,6 Zähler über den bereits starken 53,3 Punkten vom August. Vor ähnlicher Kraft strotzt der Auftragseingangsindex, der im September um 6,4 auf 59,4 Punkte stieg.

Das Inflationsproblem ist noch nicht gelöst

Allerdings legte auch der Preisindex zu (+2,1) und erreichte durch den vierten Anstieg in Folge auf nun 59,4 Zähler einen relativ hohen Wert.

Das Inflationsproblem scheint dadurch noch längst nicht gelöst. Hinzu kommen die jüngst stark gestiegenen Ölpreise. Vom Tief des 1. Oktober bis zum vorgestrigen Hoch legte die US-Sorte West Texas Intermadiate (WTI) um fast 18 % zu.

Es ist mit Sicherheit kein Zufall, dass die Rendite der 10-jährigen US-Staatsanleihe ebenfalls am 1. Oktober ein (höheres) Tief markiert hat und seitdem kräftig angestiegen ist.

Und es ist auch kein Zufall, dass das Renditetief vom 11. September mit dem Tief des Ölpreises zusammenfällt. Auch vor diesem Hintergrund stellt sich die Frage, ob es die große Zinssenkung der Fed vom 18. September überhaupt gebraucht hätte. „Vor allem die Zweifel an der Verfassung der US-Wirtschaft, die dadurch geschürt wurden, hätte man sich offenbar sparen können“, hieß es vorgestern dazu von mir bereits.

Auch beim USD/JPY wurde Zinssenkungsfantasie ausgepreist

Am 27. September hatte ich jedenfalls zum USD/JPY geschrieben, dass „die Anleger mit einer weiteren Zinserhöhung der BoJ erst im Dezember rechnen und die Erwartungen für weitere Zinssenkungen der Fed recht hoch sind“. Und weiter: „Es ist also schon viel Zinsfantasie im Markt eingepreist.“ Daher hatte ich dazu geraten, von Short-Positionen auf das Währungspaar abzusehen (siehe „Erneut mächtige Kursbewegungen in Asien – Bieten sich Tradingchancen?“). Seitdem ist der Wechselkurs von ca. 142,6 auf aktuell 148,6 Yen gestiegen.

Und auch hier zeigt sich eine klare Korrelation zum Ölpreis bzw. der US-Rendite. Mitte September wurde beim USD/JPY das Korrekturtief und zum Monatswechsel ein tieferes Hoch gebildet, von dem eine dynamische Aufwärtsbewegung ausging.

Chancen für einen neuen Short-Trade auf den USD/JPY

Ähnlich wie beim Anleihemarkt (siehe vorgestrige Börse-Intern), bietet sich durch diese Gegenbewegungen auch beim USD/JPY ein neuer Trade an. Denn nicht nur „die Zinssenkungen der Europäischen Zentralbank (EZB) werden sich aller Voraussicht nach fortsetzen, was die Anleihekurse tendenziell wieder nach oben treiben sollte, wenn auch in einem moderaten Tempo“, wie es gestern hieß, sondern auch die US-Notenbank wird ihren eingeschlagenen Kurs fortsetzen, wenn auch nicht mit Zinsschritten von 50 Basispunkten.

Das dürfte tendenziell den Dollar belasten. Und weil die japanische Zentralbank weitere Zinsanhebungen plant, dürfte dies zugleich tendenziell den Yen stärken. Der USD/JPY wird daher aller Voraussicht nach zukünftig wieder nachgeben. Zwar ist auch hier ein moderates Tempo zu erwarten, doch lege ich nun meine abwartende Haltung ab und sehe jetzt wieder gute Chancen für neue Short-Positionen auf diesen Wechselkurs.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus