- Die Zinskurve bleibt invertiert, hat sich aber seit ihrem Tiefstand im August sichtbar versteilt

- Der Finanzsekor, der oftmals als Frühindikator für den Aktienmarkt gilt, entwickelt sich vor dem Hintergrund steigender Zinsen besser als der Gesamtmarkt

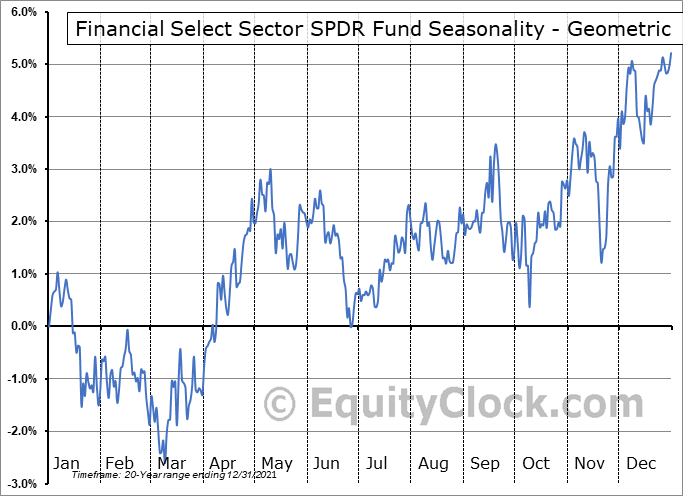

- Positive saisonale Trends, eine günstige Bewertung und eine bullische Kursentwicklung im Bereich der Regionalbanken sprechen für diesen Sektor

Der Financial Select Sector SPDR Fund (NYSE:XLF) hat sich gegenüber dem Gesamtmarkt in letzter Zeit besser geschlagen, was nicht nur für den angeschlagenen Sektor, sondern auch für den S&P 500 ein positives Zeichen sein könnte. Dabei ist zu bedenken, dass der Sektor oft dann gut performt, wenn die Zinskurve steiler wird. Eine steilere Zinskurve gilt als typisches Merkmal für die Anfänge einer breiteren Markterholung.

Zinskurve wird steiler

Der allseits bekannte 2s10s Spread, die Renditedifferenz zwischen der 10-jährigen und der 2-jährigen US-Verzinsung, stürzte Anfang August auf fast -0,6 % ab, hat sich seitdem aber wieder auf fast minus 20 Basispunkte erholt. Grund für die Versteilung der Zinskurve sind höhere mittelfristige Zinssätze, weil sich der Markt auf eine Fed einstellt, die ihre Zinsen länger auf einem höheren Niveau halten will.

2s10s wird steiler, bleibt aber invertiert

Quelle: TradingView

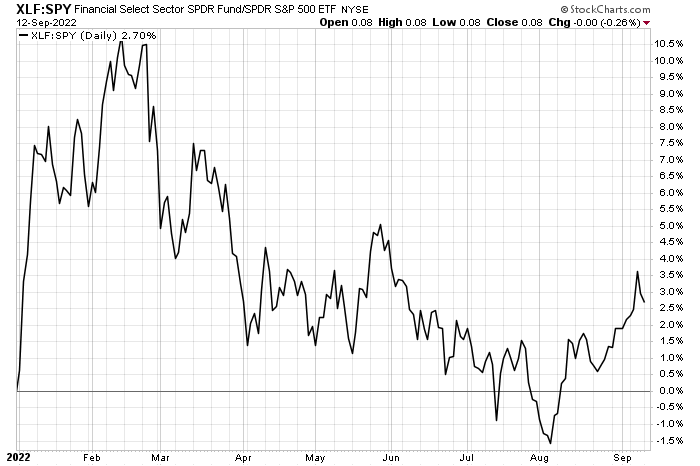

Wie Sie im nachstehenden Schaubild zum Kräfteverhältnis zwischen XLF und SPY erkennen können, konnte der Finanzsektor gegenüber dem S&P 500 seit der Erholung der Zinskurve im August wieder an Boden gewinnen. Grundsätzlich sollte man wissen, dass die Rentabilität der Banken mehr von der Zinsdifferenz zwischen den 3-Monats- und 10-Jahres-Renditen abhängt als von der Differenz zwischen den zwei- und zehnjährigen Renditen. Trotzdem lässt sich die Korrelation hier kaum ignorieren.

Techniker sehen diese Art von relativer Stärke bei Finanztiteln besonders gern, wenn wir uns auf eine für Aktien oft turbulente Zeit zubewegen - die zweite Septemberhälfte. In Jahren mit Zwischenwahlen kommt es Anfang Oktober häufig zu einer allgemeinen Erholung, und dann blühen auch die Finanztitel in der Regel auf.

Finanztitel im Vergleich zum S&P 500: Relative Stärke seit Anfang August

Quelle: Stockcharts.com

Saisonale Perspektive: Finanztitel entwickeln sich ab Oktober tendenziell gut

Quelle: Equity Clock

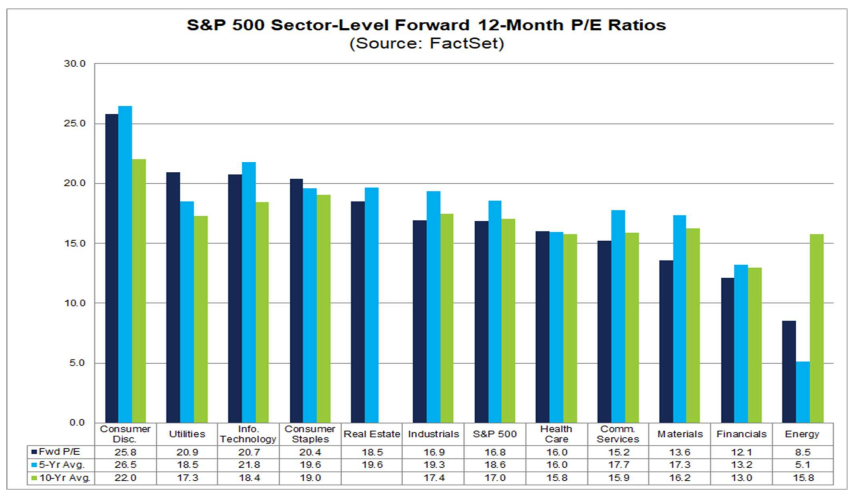

Hinsichtlich der Bewertung weist der Finanzsektor ein äußerst niedriges Kurs-Gewinn-Verhältnis (Forward Price-to-Earnings) auf. Laut John Butters von FactSet wird der viertgrößte Sektor des S&P 500 mit dem nur 12,1-fachen der erwarteten 12-Monats-Gewinne gehandelt. Mit diesem unter dem Marktdurchschnitt liegenden Multiplikator ist er nach dem Energiesektor der zweitgünstigste Sektor.

Sektoren innerhalb des S&P 500: Operative Kurs-Gewinn-Verhältnisse: Finanztitel günstig bewertet?

Quelle: FactSet

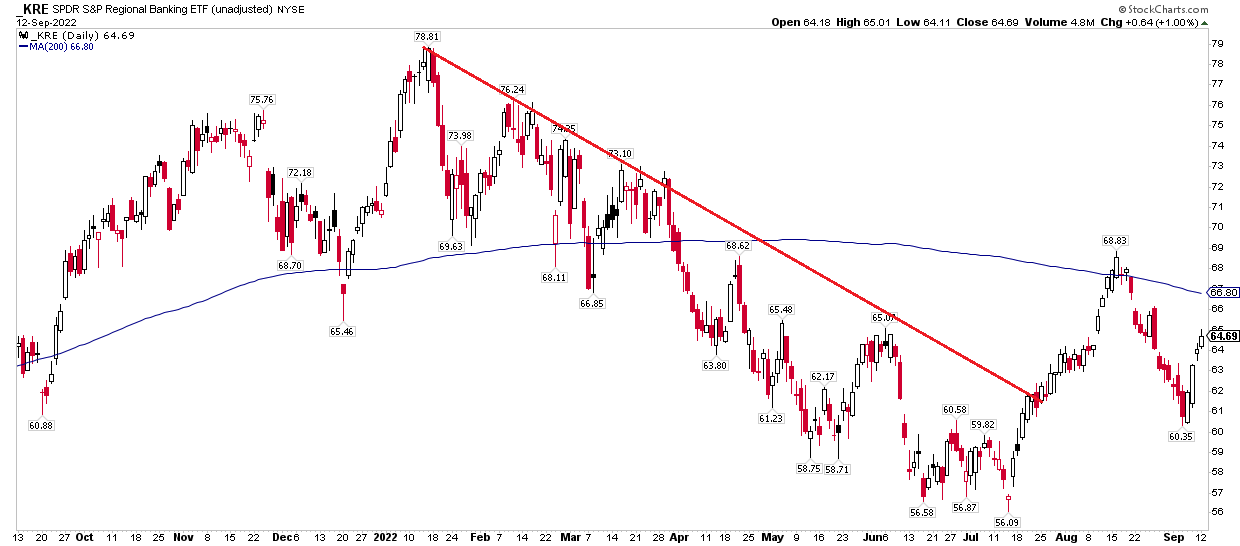

Ich konzentriere mich hierbei am liebsten auf eines der volatilsten Segmente des Sektors, das auch als Frühindikator für die Gesamtwirtschaft gilt: Regionalbanken. Der SPDR S&P Regional Banking ETF (NYSE:KRE) verließ Ende Juli seinen Abwärtstrend und hielt dann im August an seinem fallenden gleitenden 200-Tage-Durchschnitt inne. Bis heute hat der ETF einen Teil seiner im August und September erlittenen Verluste wieder wettgemacht. Händler sollten den gleitenden 200-Tage-Durchschnitt und das August-Hoch genau im Auge behalten, falls sich die Kursstärke fortsetzt. Außerdem muss der KRE sein Tief von Anfang September halten.

Regionalbanken drehen gen Norden und nehmen abermals den wichtigen gleitenden 200-Tage-Durchschnitt ins Visier

Quelle: Stockcharts.com

Fazit

Alles in allem könnten sich die technische Ausgangslage sowie die fundamentalen Rahmenbedingungen für den Finanzsektor gerade jetzt als günstig erweisen. Für positive Impulse sorgen könnte außerdem die Tatsache, dass sich die Renditekurve weiter versteilt und sich tatsächlich aus ihrer Inversion herauslöst. Wer auf diese Möglichkeit vorbereitet sein will, sollte in zinsempfindliche Titel wie Geldhäuser und Regionalbanken investieren.

Disclaimer: Mike Zaccardi besitzt keine der in diesem Artikel erwähnten Titel.