Wird 2021, wie das Jahr 2017, ohne echte Korrektur der Aktienmärkte, aber mit einem neuen Rekord an neuen Allzeithochs?

Es ist derzeit immer wieder feststellen: Keine Wirtschaftsmeldung, ob aus dem In- oder Ausland konnte die Aktienmärkte in die Knie zwingen. Auch bisher nicht im schwächsten Börsenmonat des Jahres, obwohl die amerikanischen Arbeitsmarktdaten in Koexistenz mit gespannten Lieferketten und ausufernder Inflation doch für jede Menge Anlässe für Gewinnmitnamen gesorgt hätten.

Über den ganz großen dominierten Faktor braucht hier nicht gleich wieder berichtet zu werden, so dass man sich knapp 80 Börsentage vor dem Jahresultimo einmal mehr die Fragen stellen könnte: Wird 2021, wie das Jahr 2017, ohne echte Korrektur der Aktienmärkte, aber mit einem neuen Rekord an neuen Allzeithochs? Natürlich ist diese Frage Spekulation pur, aber die Umsetzung würde nicht unwahrscheinlicher, wenn der Monat September so handzahm wie bisher verlaufen wäre.

Aktienmärkte: Der aktuelle Börsenmonat September, eigentlich ein Bärenmonat

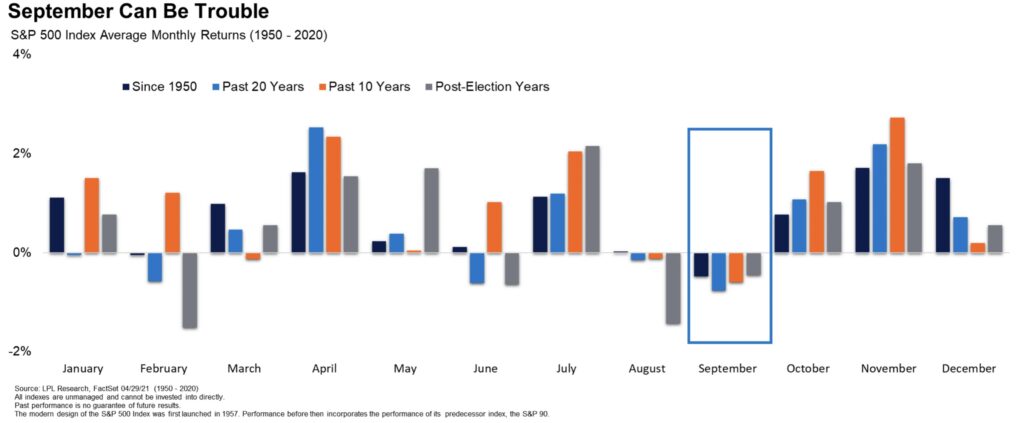

Was werden derzeit nicht alles an Statistiken bemüht, um eine Begründung für eine zumindest zwischenzeitliche Korrektur des großen Aufschwungs seit April 2020 zu geben. Hier eine Übersicht von LP Research, die die Langfristbilanz des Septembers darstellt:

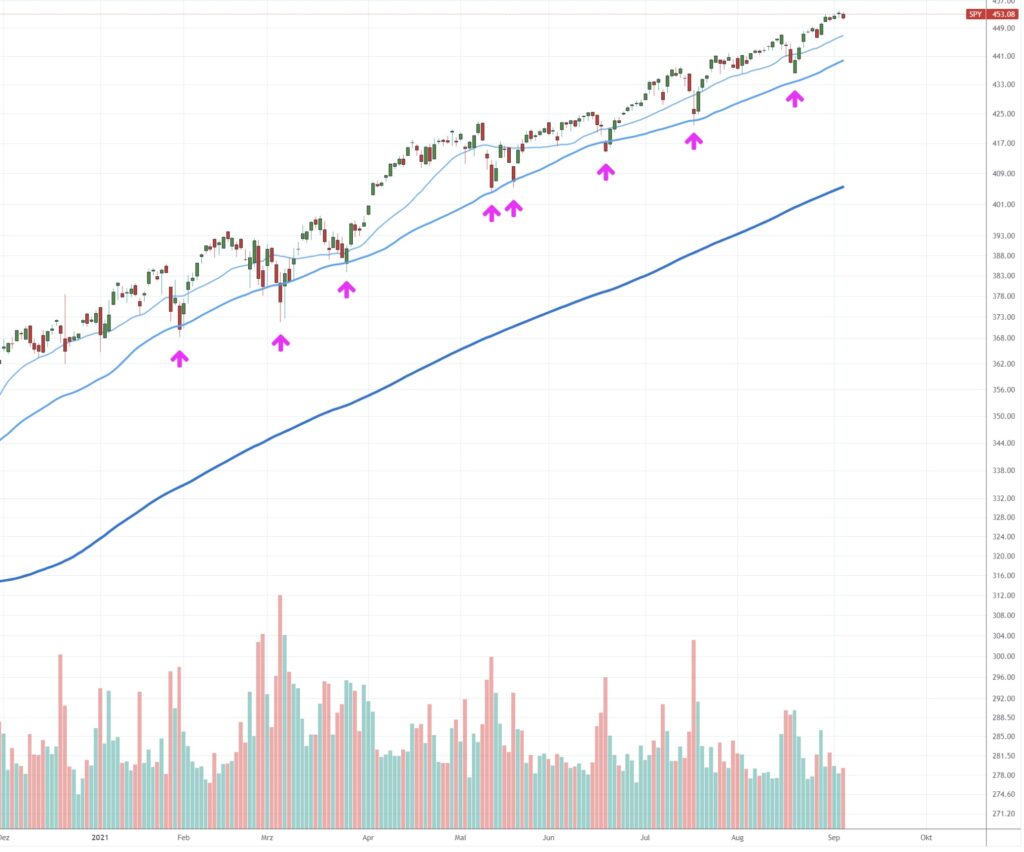

Schließlich sind es bereits sieben Monate in Folge an steigenden Kursen beim Weltleitindex S&P 500 – und selbst der Jahresauftakt-Monat Januar brachte nur ein Mini-Minus von 1,11 Prozent. Wie schon öfters erwähnt, der Index verläuft 2021 wie auf Schienen, schon acht Mal fungierte der Aufwärtstrend (50 Tage-Linie) als Auffangnetz. Was natürlich jedem Charttechniker bekannt ist und die Gefahr besteht, dass gerade dort große Stopploss-Orders zur Gewinnmitnahme positioniert sind. Bisher galt immer: Buy the Dip!

Der S&P 500 seit Jahresbeginn:

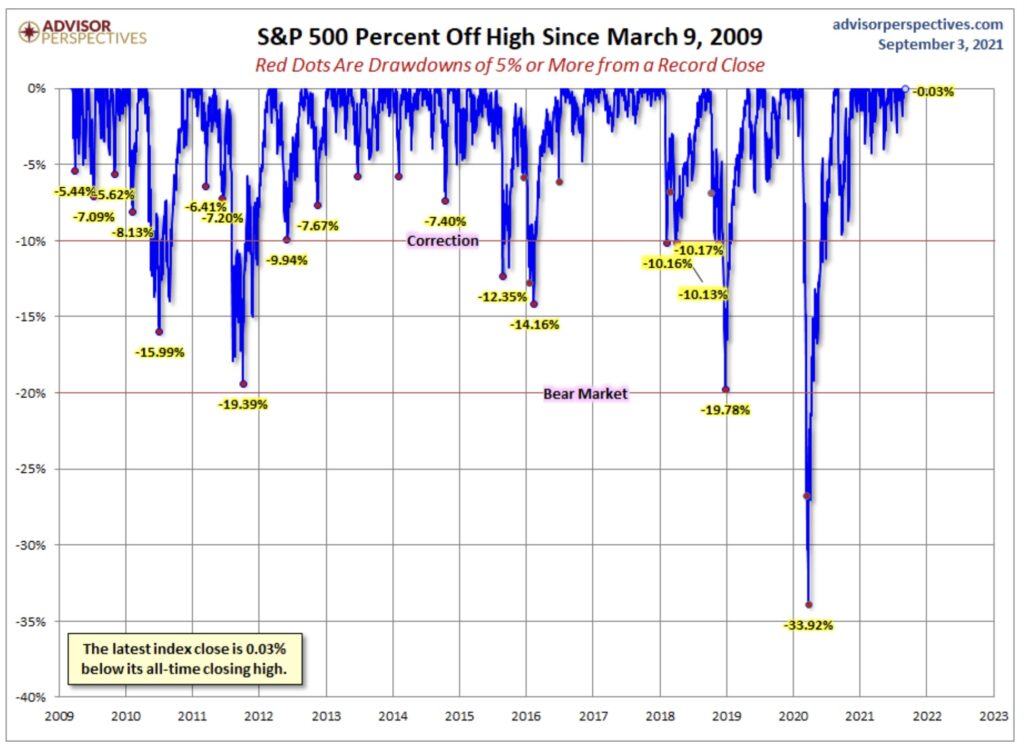

Auch die schon öfters gezeigte Grafik von Advisor Perspectives zeigt es von Woche zu Woche deutlicher. Das Jahr 2021 könnte tatsächlich, knapp 80 Handelstage vor dem Jahresultimo, in die Fußstapfen der Entwicklung der Aktienmärkte von 2017, oder von 2013, 2014 treten:

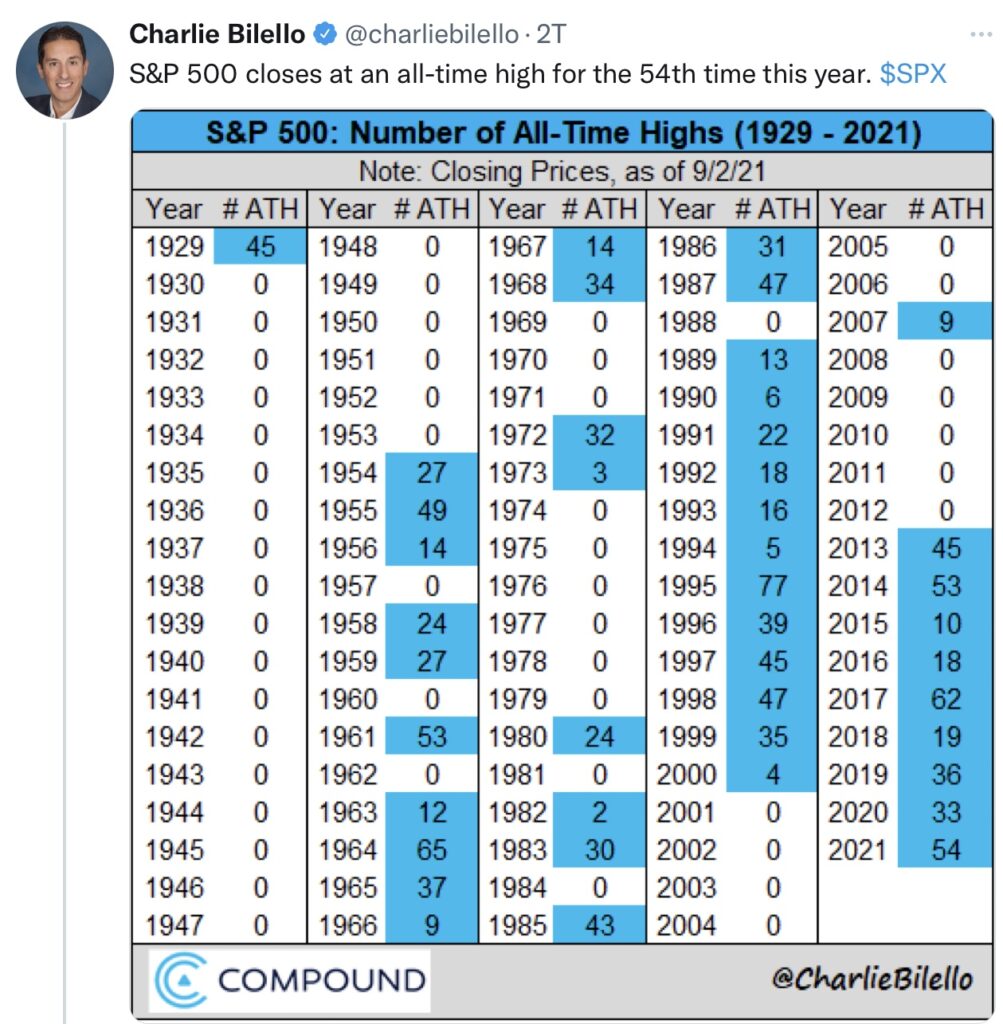

Diese Grafik von Charlie Bilello macht immer mehr die Runde. Mit 54 Allzeithochs ist man schon nicht mehr weit entfernt vom Anti-Volatilitätsjahr 2017 mit seinen 62 Hochs und selbst der Jahrhundertrekord von 1995 (77) wäre machbar – theoretisch:

Aber langsam wird diese Hausse der Aktienmärkte irgendwie unheimlich: Nach plus 28,88 Prozent (2019) und plus 16,26 Prozent (2020) hat der S&P 500 im laufenden Jahr bereits schon wieder 20,75 Prozent vorgelegt. „Stocks never do always go up“, ein Zurückschwingen auf einen irgendwie definierten Langzeittrend wird kommen, auch in diesem Zyklus. Zumeist aber am Ende mit Euphorie unterlegt.

Fazit

16 Wochen sind für die Aktienmärkte noch eine lange Zeit, vor allem wenn man sich erst am Beginn des Börsenmonats September befindet. Aber man fragt sich schon, welche Meldung die Potenz aufweisen könnte, um Investoren aus Sicherheitsgründen aus dem Markt zu drängen.

Schließlich fürchten aktive Investmentfonds, dass ihnen dann die passive Branche (ETFs) davon laufen werde und zum anderen sind Realrenditen von minus 4 Prozent für Großanleger schwer zu verdauen. Aber auch schwerlich den Kunden zu erklären, falls sich Jerome Powell und Christine Lagarde nicht noch zumindest in den nächsten beiden Monaten zu einer heftigen (verbalen) Abkehr von ihren Anleihekaufprogrammen hinreißen lassen sollten. Am Donnerstag wird bei der nächsten EZB-Sitzung Neues zu hören und zu lesen sein – von der „dovishsten“ aller Notenbanken.