Der US-Aktienmarkt hat sich in letzter Zeit stabilisiert und handelt leicht über seinem jüngsten Tiefstand. Die Erholung weckt die Hoffnung, dass das Schlimmste vorbei sein könnte. Möglich. Ein Blick auf die verschiedenen Kennzahlen zeigt jedoch, dass es gute Gründe für eine defensive Strategie gibt, bis sich substanziellere Beweise dafür ergeben, dass die jüngste Gegenbewegung der Beginn einer neuen Hausse ist.

Zugegeben - die aktuellen Marktbedingungen haben sich seit dem letzten update im Oktober verbessert. Es ist aber mit Blick auf die Daten bis zum gestrigen Börsenschluss (17. Januar) noch nicht erwiesen, dass der Bärenmarkt endgültig hinter uns liegt. Der Kurschart des S&P 500 Index macht das deutlicher.

Die jüngste Gegenbewegung könnte den Beginn eines neuen Bullenmarktes oder eine Phase relativer Stabilität markieren, in der der Markt in einer Seitwärtsspanne verharrt. Das technische Profil des Marktes signalisiert jedoch, dass er immer noch nach Süden tendiert. In den nächsten Wochen kann sich dieser Eindruck natürlich ändern, der Trend bleibt jedoch vorerst abwärts gerichtet.

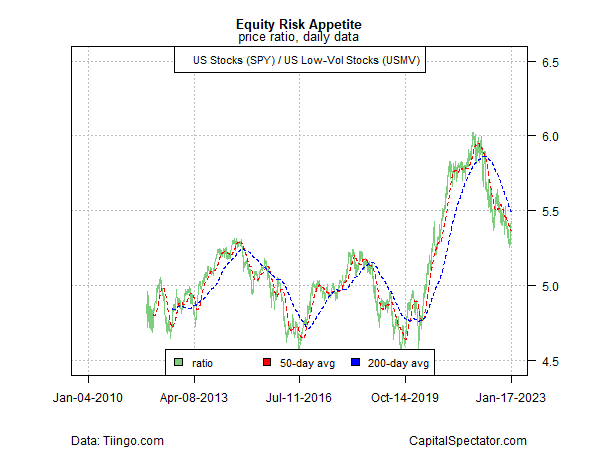

Zur Vorsicht mahnen auch zwei US-amerikanische ETFs, die als Indikatoren für die Einschätzung der Risikobereitschaft bzw. der Risikoaversion des Marktes dienen können. Diese Ratio erreichte vor mehr als einem Jahr ihr High und deutet weiterhin auf einen negativen Trend für den Gesamtmarkt hin.

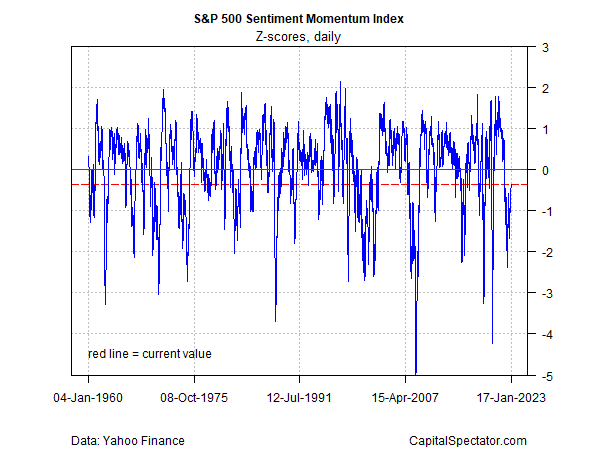

Auch ein anderes Stimmungsbarometer lässt eine Erholung in den letzten Monaten erkennen, aber auch hier bleibt die Tendenz bei Betrachtung des S&P 500 Sentiment Momentum Index von CapitalSpectator.com pessimistisch. Dieser Indikator kann für eine Contarian-Strategie genutzt werden - extrem negative Werte bedeuten, dass sich der Markt zumindest vorübergehend erholen wird. Für strategisch orientierte Anleger mit einer relativ geringen bis moderaten Risikotoleranz ist jedoch zum jetzigen Zeitpunkt Vorsicht geboten.

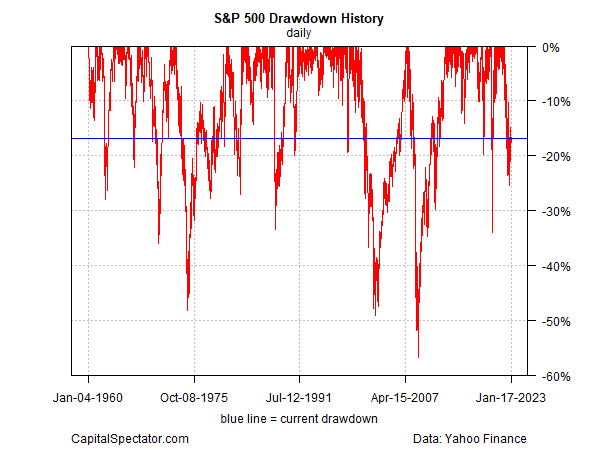

Der derzeitige Drawdown des S&P 500 ist nach wie vor relativ ausgeprägt. Auch darin könnten die Investoren einen nützlichen Kontraindikator sehen, aber solange sich der Drawdown nicht weiter erholt, wird das aktuelle Niveau konservative Investoren wahrscheinlich eher vorsichtig stimmen.

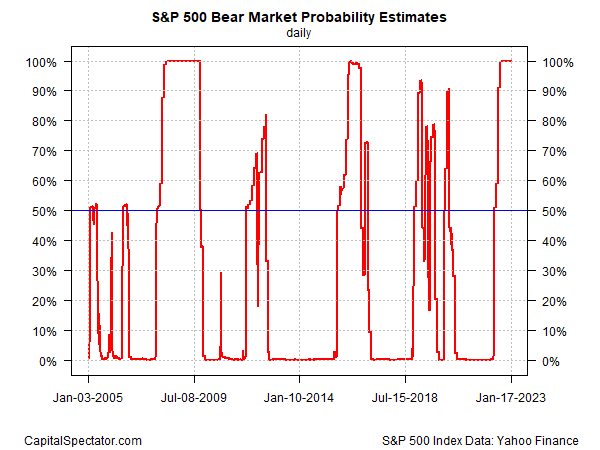

Eine Methode zur quantitativen Einschätzung der Bärenmarktbedingungen, die auf dem Hidden-Markov-Modell (HMM) basiert, zeigt weiterhin ein pessimistisches Profil. Dieser Indikator gab erstmals einen Hinweis auf einen Bärenmarkt, als er im Mai letzten Jahres über eine Wahrscheinlichkeit von 50 % anstieg. Der jüngste Wert von 99,9 % deutet darauf hin, dass der Bärenmarkt anhält.

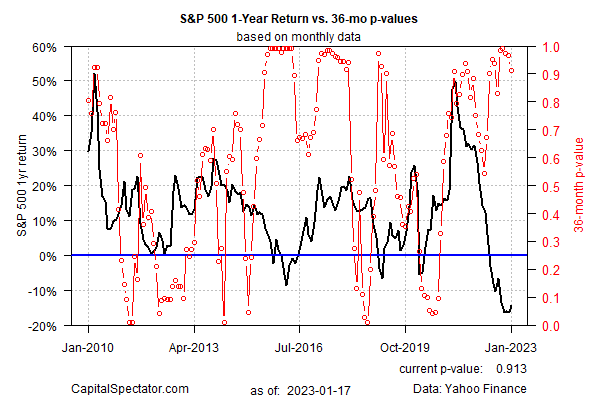

In Bezug auf das Blasenrisiko für den S&P 500 zeigt diese ökonometrische Schätzung, dass das extreme Niveau zwar allmählich nachlässt, aber immer noch hoch ist.

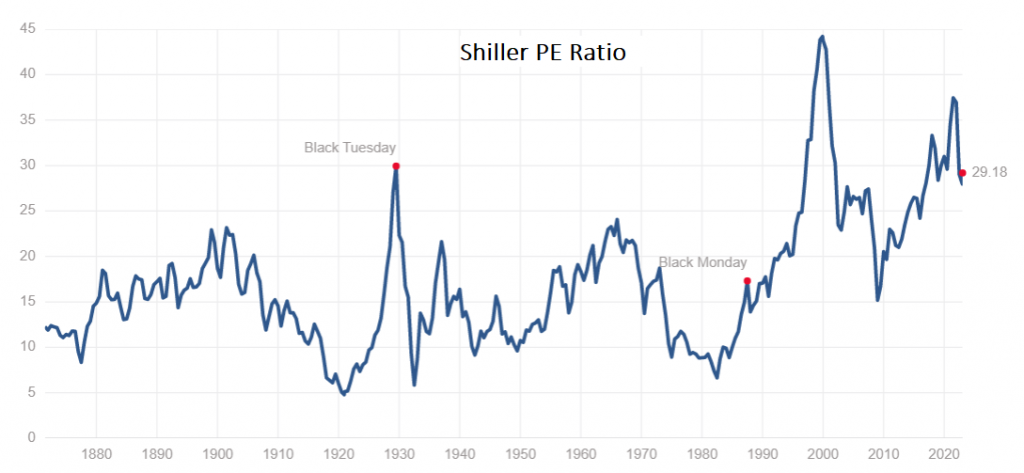

Und schließlich geht die Marktbewertung gegenüber ihrem jüngsten Höchststand weiter zurück. Dennoch hat sie sich in letzter Zeit etwas erholt, wie das zyklisch bereinigte KGV (CAPE-Ratio) von Professor Robert Shiller, auch bekannt als das Shiller-KGV, zeigt.

Die wichtigste Erkenntnis ist, dass die Bewertung des Aktienmarktes im Vergleich zu seiner langen Geschichte weiterhin hoch ist. Im Vergleich zu den letzten Jahren befindet sich die CAPE-Ratio jedoch am unteren Ende seiner Bandbreite. Nach Ansicht der Analysten von Citi stellt die jüngste Bewertungserholung auf kurze Sicht einen Gegenwind für Aktien dar.