- Alle Finanzinstrumente

- Indizes

- Aktien

- ETFs

- Fonds

- Rohstoffe

- Währungen

- Krypto

- Anleihen

- Zertifikate

Versuchen Sie es noch einmal mit einem anderen Suchbegriff

Täglicher Kommentar der apano-Fondsberater - 17. Juni 2021

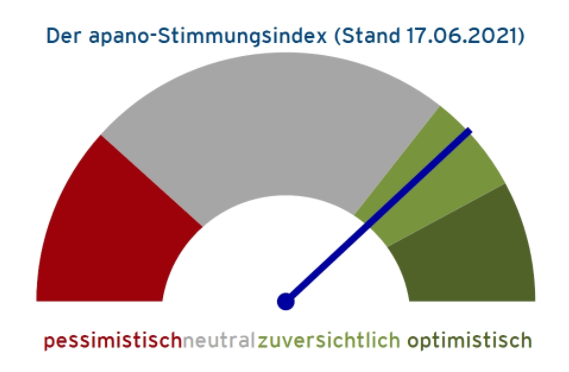

Die US-Notenbank hat ihre 2021er Inflationserwartung ggü. März um einen vollen Prozentpunkt auf 3,4% nach oben revidiert. Zudem har sie den Zeitpunkt, an dem sie die Zinsen anzuheben gedenkt, vorverlegt: im März ging sie von 2024 aus, nun zeigte Jerome Powell auf seiner Pressekonferenz aber ein Punktediagramm der einzelnen FED-Mitglieder, das die tendenzielle Erwartung aufzeigt. Der Schwerpunkt liegt jetzt bei zwei Zinserhöhungen im Jahr 2023. Freilich sagte der FED-Chef, da sollte nicht zu viel hineininterpretiert werden, die Prognosetreffsicherheit dieses Plots sei gering. Außerdem sagte er, das Thema, wann damit begonnen werden soll, das Anleihekaufprogramm zurückzuführen, sei auf der FED-Sitzung diskutiert worden. Freilich machte er keine Angaben, wann der Startschuss fallen soll. Sollte jedoch tatsächlich die erste Zinserhöhung schon 2023 kommen, würde das – wegen des Vorlaufs - unweigerlich auf ein früheres Beginn des Tapering hinauslaufen, als der Markt eingepreist hat. Die Rendite der zehnjährigen US-Staatsanleihen sprang innerhalb von Minuten von 1,49% auf 1,58% (-1 Punkt im apano-Stimmungsindex). Das beflügelte den US-Dollar, beide Bewegungen zusammen setzten die Metallpreise unter Druck. Die US-Aktienmärkte zeigten sich von der Offenheit des FED - Chefs beeindruckt: „die Inflation könnte stärker werden und dauerhafter bleiben, als wir erwartet haben“, alle vier führenden Indizes verloren. Andererseits: jetzt sind die Fakten auf dem Tisch und bislang sind die Reaktionen der Börsianer relativ gelassen – der Tiefpunkt z.B. im Nasdaq 100 wurde um 20:30h erreicht – und logisch nachvollziehbar: Gewinner eines möglichen Zinsanstiegs (Banken) führen den STXE 600 an, zinsreagible Verlierer (Techs/Basic Resources/Versorger) liegen am unteren Ende. Die Gelassenheit könnte damit zusammen hängen, dass die FED weiterhin von transitorischem Preisanstieg spricht, konkret weiterhin glaubt, dass das längerfristige 2%-Ziel erreichbar sei. Zudem sei der Inflationsanstieg zum Teil auf gute Faktoren zurückzuführen, nämlich auf die hohe Dynamik des globalen Reopening-Prozesses: die FED erwartet nun ein US-Wirtschaftswachstum von 7% in 2021 nach 6,5% im März. China räumte ein, dass an dem AKW in Guangdong ein technisches Problem existiert, dies scheint aber – zumindest derzeit – relativ harmlos zu sein. Im nahe gelegenen Hongkong reagieren die Investoren erleichtert. Chinas Börsen heute stabil, Nikkei und S&P kosten den apano-Stimmungsindex 5 Punkte. Mit dem apano-Stimmungsindex berechnet apano Investments seit 2012 täglich die globale Marktstimmung und steuert damit u.a. die hauseigenen Investmentfonds „apano HI Strategie 1“ und „apano Global Systematik“.

Verwandte Beiträge

Mit dem gestrigen Tage ging eine äußerst turbulente Handelswoche an den Börsen zu Ende. An den Märkten wurden die Kurse vor allem durch eine chaotische US-Handelspolitik wild auf...

Es ist ein großes, wenn nicht sogar das unter Ökonomen am kontrovers diskutierteste Thema in der Bundesrepublik Deutschland- die Schuldenbremse. In Anbetracht der jüngsten...

Die Aktienmärkte blicken erneut auf eine volatile und stark divergierende Handelswoche zurück. Treibende Kraft hinter den starken Schwankungen war einmal mehr die erratische...

Sind Sie sicher, dass Sie %USER_NAME% sperren möchten?

Dadurch werden Sie und %USER_NAME% nicht mehr in der Lage sein, Beiträge des jeweils anderen auf Investing.com zu sehen.

%USER_NAME% wurde erfolgreich zu Ihrer Sperrliste hinzugefügt.

Da Sie diese Person entsperrt haben, müssen Sie 48 Stunden warten, bevor Sie sie wieder sperren können.

Sagen Sie uns Ihre Meinung zu diesem Kommentar

Vielen Dank!

Ihre Meldung wurde zur Überprüfung an unsere Moderatoren geschickt

Kommentieren

Wir möchten Sie gerne dazu anregen, Kommentare zu schreiben, um sich mit anderen Nutzern auszutauschen. Teilen Sie Ihre Gedanken mit und/oder stellen Sie anderen Nutzern und den Kolumnisten Fragen. Um jedoch das Niveau zu erhalten, welches wir wertschätzen und erwarten, beachten Sie bitte die folgenden Kriterien:

Diejenigen, die die oben genannten Regeln missachten, werden von der Webseite entfernt und können sich in der Zukunft je nach Ermessen von Investing.com nicht mehr anmelden.